El jaleo de la inflación es por los coches. Sí, los coches. Al parecer, sus precios se han disparado. Los precios de los coches usados y de alquiler se dispararon un 12% en junio de 2021 y un 88% desde hace un año. Los precios de los coches usados han subido un 11% en junio y un 45% desde hace un año. Los precios de los coches nuevos sólo subieron un 2% y un 5% respectivamente.

Entonces, ¿qué está pasando? ¿Por qué los precios de los coches? La caída de la pandemia hizo que muchas empresas de alquiler se deshicieran del exceso de coches que ya no se alquilaban para conseguir dinero y poder sobrevivir. Hertz (HTZZ-OTCBB), un gigante del alquiler de coches, se declaró en quiebra hace un año, en mayo, aunque ahora ha resurgido. Avis (CAR-NASDAQ) vio caer sus ingresos del segundo trimestre un 67%. Entonces, para reponer sus flotas hubo una escasez de fichas que se tradujo en una escasez de coches nuevos para comprar. La demanda acumulada saltó a los coches usados, lo que contribuyó a disparar los precios.

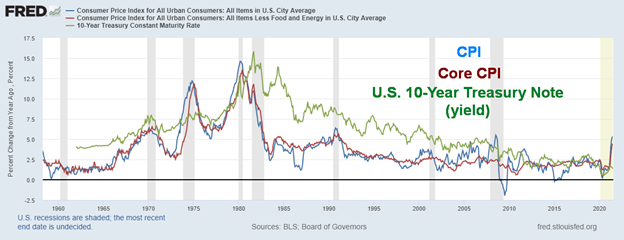

Los economistas han calculado que si se elimina lo que llaman sectores de reapertura -es decir, los coches y camiones usados, los coches y camiones de alquiler, los hoteles y las tarifas de las aerolíneas, los servicios de ocio como los gimnasios, los seguros para vehículos de motor- se descubre que constituyen el 12% de la inflación subyacente y que son responsables de dos tercios del salto de la inflación de junio. Para que conste, el IPC subió un 0,9% en junio (por encima de las expectativas del 0,5%), el IPC interanual subió un 5,4% (esperado 4,9%), la tasa de inflación subyacente (sin alimentos ni energía) ganó un 0,9% en junio (esperado 0,4%), y la tasa de inflación subyacente interanual subió un 4,5% (esperado 4,0%).

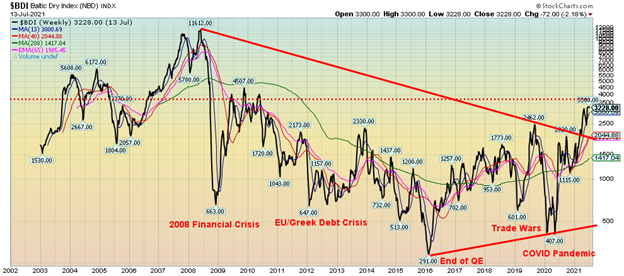

Los precios de los alimentos también se han disparado, encabezados por la soja, que se ha duplicado en el último año. Otros alimentos también han subido y el coste del transporte marítimo ha subido, tal y como se observa en la subida del Índice de Carga Seca del Báltico (BDI), que mide las tarifas de los buques que transportan muchas mercancías, incluidos los cereales. El BDI ha vuelto al nivel de 2009 (véase el gráfico siguiente).

IPC, IPC básico – Variación porcentual interanual, Nota del Tesoro a 10 años (rendimiento)

Índice Baltic Dry

Para aumentar la confusión sobre la inflación, el Índice de Precios al Productor (IPP) se publicó el día después del IPC. Una vez más, los precios se dispararon. El IPP de junio subió un 1% (se esperaba un 0,6%), el IPP interanual subió un 7,3% (se esperaba un 6,8%), mientras que el IPP básico de junio también subió un 1% (se esperaba un 0,5%) y el IPP básico interanual subió un 5,6% (se esperaba un 4,9%). Al mismo tiempo, Canadá también publicó sus cifras del IPP y el IPP preliminar de junio cayó un 0,4%, mientras que el IPP preliminar interanual subió un enorme 16,2%. Los problemas de inflación en Canadá son los mismos que en EE.UU. Dado el salto en el IPP, la histeria por la inflación está aumentando.

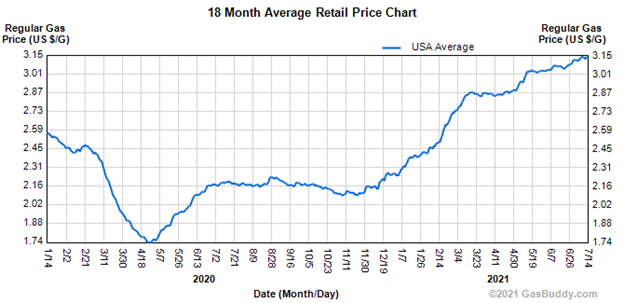

Aunque las cifras del IPC fueron malas, en algunos aspectos las del IPP fueron peores. El IPP es lo que afecta a la base manufacturera. Mientras que el IPP subió un 5,4%, los componentes individuales subieron aún más. Los bienes subieron un 11,7%, la energía un 35,2% y los servicios un 5,2%. Estas cifras repercuten de algún modo en el consumidor en el IPC y podrían incluso afectar a los resultados de los fabricantes.

Para el consumidor, he aquí cómo los precios de la gasolina en el surtidor se han disparado en el último año. Para los canadienses, el precio de la gasolina puede parecer bajo. La gasolina en el surtidor en dólares estadounidenses aquí en Toronto es al menos un dólar más cara.

Pero entonces llegó Jerome Powell para calmar las cosas. Powell dijo que la recuperación económica de Estados Unidos todavía tiene un camino por recorrer. El empleo sigue siendo muy inferior al de febrero de 2020, antes de la pandemia. Sólo se ha recuperado el 70% de los puestos de trabajo que se perdieron y la tasa de desempleo oficial (U3) está 2,4 puntos por encima del nivel de febrero de 2020. La economía está mejorando, pero la Reserva Federal no muestra signos de reducción, ya que considera que la economía sigue necesitando ayuda. El aumento de las variantes de COVID podría suponer un nuevo gancho para la economía. Los casos vuelven a aumentar en Estados Unidos, pero sobre todo entre los más reacios a la vacunación, que representan alrededor del 99% de los nuevos casos. Gran parte del mundo sigue sin vacunarse y eso también podría causar problemas a medida que aumenten los casos de la variante COVID.

Mientras que el tapering parece estar fuera de la mesa por el momento, la Fed continuará absorbiendo el exceso de efectivo en el mercado de repos inversos. Al realizar repos inversos, la Fed está frenando cualquier posibilidad de tipos de interés negativos, algo que claramente no desea. La Fed reconoce que la inflación ha subido y que puede haber algunos malos informes más por venir, pero mantienen, junto con otros bancos centrales, que la inflación actual es transitoria -o quizás la palabra debería ser «temporal». Los repos diarios siguen estando entre 800 y 900 mil millones de dólares. Las tenencias de valores respaldados por hipotecas de la Fed han aumentado en 395.000 millones de dólares desde febrero de 2020 como parte de su programa de QE. En Canadá, el tapering ha pasado a primer plano y el Banco de Canadá (BofC) ha anunciado un nuevo recorte a 2.000 millones de dólares semanales desde los 3.000 millones de dólares semanales. En este sentido, el BofC se adelanta a otros bancos centrales.

La situación es transitoria -o es temporal- debido a los cuellos de botella de la producción, las limitaciones de la oferta y otros factores que han contribuido a disparar los precios. A medida que las cosas se asienten y el salto inicial de los precios se nivele, debería empezar a deshacerse de las limitaciones de producción y suministro que están provocando la actual ronda de inflación. Probablemente no sea extraño que, dada la pandemia, muchos servicios se hayan visto muy afectados; la demanda se disparó debido a las reaperturas y los precios subieron con ella.

El presidente de la Fed, Jerome Powell, y el gobernador del BofC, Tiff MacKlem, coinciden en su creencia de que la inflación podría ser transitoria, pero ambos admiten que podría ser mayor de lo esperado, al menos a corto plazo. Supuestamente, el rango formal del 2% para la inflación podría convertirse fácilmente en el 3% en adelante, sin siquiera anunciar el cambio. ¿Un aumento de la inflación provocará una subida de los tipos de interés antes de 2023? Aunque lo dudamos, dado el lenguaje y los matices de la presidenta de la Fed y del gobernador del BofC, no se puede descartar de plano. Sería, como se dice, un error actuar prematuramente. Algunos economistas sugieren que podría hacerlo. Si la historia sirve de guía, las probabilidades favorecen que, una vez que se produzca el pico inicial, la tasa de inflación se enfríe con el tiempo. Los bancos centrales no son conocidos por sacar conclusiones precipitadas a la primera señal de problemas. Sin decirlo, tanto la Fed como el BofC tolerarán una mayor tasa de inflación durante un tiempo. Lo que hay que hacer es observar el mercado y ver cómo reacciona.

Y aquí es potencialmente revelador. Después de subir inicialmente a cerca del 1,42%, la nota del Tesoro estadounidense a 10 años ha caído desde entonces al 1,30%. Los mercados de bonos tienden a mirar más allá de las cifras actuales y lo que ven podría ser una economía no tan robusta como muchos desearían. El mercado de bonos está preocupado por los efectos potencialmente negativos de la variante COVID Delta; los proyectos de infraestructuras siguen recortándose para conseguir un acuerdo; y China está intentando enfriar su economía, lo que podría repercutir en las economías occidentales. Los precios del oro subieron incluso cuando el dólar estadounidense subió, lo que parece una anomalía. El mercado de valores ha mostrado debilidad, y está entrando en un periodo de debilidad estacional que se extiende hasta septiembre/octubre. Aun así, hemos visto mínimos en agosto y, en cambio, repunta en octubre. El año 2007 fue un buen ejemplo de ello.

Otras cifras económicas publicadas la semana pasada indican que la economía no es tan robusta como muchos quisieran. El índice manufacturero de la Fed de Filadelfia se situó en 21,9 frente a las expectativas de 28 y el 30,7 de junio. La producción industrial de junio fue del +0,4%, frente a las expectativas del +0,6% y el 0,7% de mayo. La producción industrial interanual decepcionó al situarse en el +9,8%, frente al 12,2% esperado y el +16,1% de mayo. La utilización de la capacidad en junio fue del 75,4%, frente al 75,6% esperado. El índice manufacturero Empire de Nueva York sorprendió al situarse en 43, muy por encima del 18 esperado y del 17,4 de mayo. Las solicitudes iniciales de subsidio de desempleo de la semana pasada fueron de 360.000, lo que se ajusta al consenso y es inferior a las 386.000 de la semana anterior. Por último, las ventas minoristas aumentaron un 0,6% en junio, cuando el mercado esperaba un descenso del 0,4%. Si se excluyen las volátiles ventas de automóviles, las ventas minoristas subieron un 1,3%, frente a las expectativas de un aumento del 0,2%. ¿Podría tratarse de otro salto post-COVID que podría enfriarse más adelante a medida que la variante COVID se afiance? ¿La economía está soplando en caliente o en frío? Bueno, tal vez sea una papilla de ositos, ni muy caliente ni muy fría.

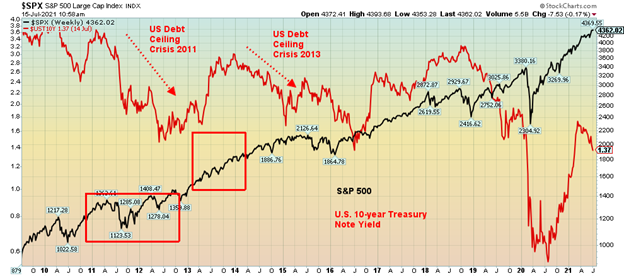

Una cosa que se avecina y que podría causar algunos contratiempos es el techo de la deuda de Estados Unidos. El techo de la deuda debe elevarse, o al menos ampliarse (o, curiosamente, «suspenderse», como se ha dicho) antes del 1 de agosto de 2021. Algunos creen que esta vez podría no ser un problema. De hecho, no hemos oído prácticamente nada al respecto. El actual techo de la deuda es de 21,988 billones de dólares y está vigente desde diciembre de 2015. Sin embargo, la deuda federal asciende actualmente a 28,5 billones de dólares. Hubo una crisis de límite de deuda en 2011 y 2012-2013 donde se amenazó con que Estados Unidos podría entrar en default. Hubo mucho ruido y disputas partidistas. Un cierre temporal. Los rendimientos de los bonos cayeron y el mercado de valores se tambaleó en 2011, pero parte o la mayor parte de eso puede haberse debido a la crisis de la UE/Grecia que estaba ocurriendo en ese momento. La bolsa apenas vaciló en 2012-2013 y siguió subiendo. Desde 2015 el techo de la deuda se ha prorrogado continuando efectivamente su suspensión. Podría volver a ocurrir lo mismo? No parece ser un tema candente.

Crisis del techo de deuda de Estados Unidos en 2011 y 2012-2013

Es posible que las cifras de inflación hayan superado las expectativas. Pero sigue habiendo otros indicios de que la actividad empresarial tiene dificultades, no está en auge. Una de las medidas es el índice Cass Freight, que en realidad se tambaleó en junio después de haber subido constantemente desde el punto más bajo de la pandemia hace más de un año. Los gastos subieron, pero los envíos bajaron. Nos sigue preocupando más el crecimiento masivo de la masa monetaria, en particular el M1, que ha saltado un 300% desde abril de 2020. ¿Se gastará ese dinero? Con muchos puestos de trabajo que no van a volver y las ayudas y beneficios que van a terminar, ¿podríamos tener una crisis de liquidez a medida que M1 cae, con la gente obligada a gastar sus ahorros para pagar el alquiler o enfrentarse al desahucio?

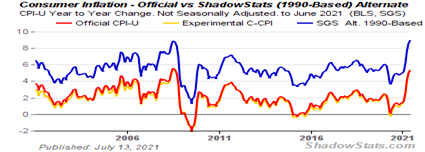

Os dejamos con el gráfico sobre la inflación de Shadow Stats(www.shadowstats.com). Shadow Stats compara la inflación actual con la forma en que se calculaba la inflación en 1990. Desde entonces, el IPC se ha convertido más en una medida de lo que se necesita para mantener un nivel de vida constante en lugar de reflejar el coste de la vida. En términos interanuales, el IPC oficial muestra una subida del 5,4%, pero utilizando los cálculos de inflación de Shadow Stats es realmente del 13,4%. Es el equivalente a sustituir el filete por una hamburguesa.

Gráfico de la semana

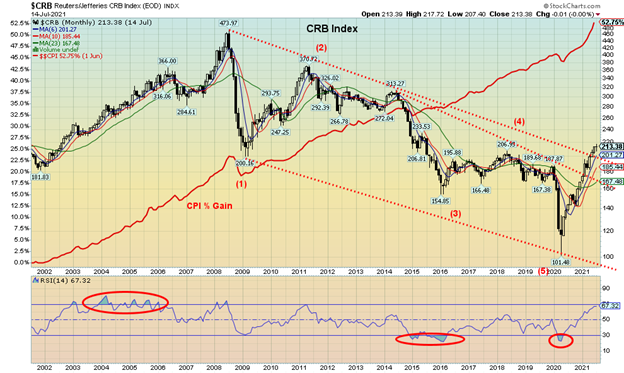

Todavía parece haber un gran debate sobre si está en marcha un nuevo superciclo de materias primas. La reciente subida del índice de la Oficina de Investigación de Materias Primas (CRB) desde el fondo del pánico pandémico de marzo de 2020 parece sugerir que, como mínimo, hay un fuerte repunte de las materias primas en marcha. El aumento de la demanda a medida que las economías se abren, junto con la escasez causada inicialmente por la pandemia, son una doble razón para la subida. Además, se ha producido un aumento de la demanda de materias primas para biocombustibles y soluciones ecológicas. Además, los fondos de inversión se han volcado para aprovechar la subida y utilizarla como cobertura contra el crecimiento explosivo de la masa monetaria y la devaluación de la moneda. El cambio climático podría desempeñar un papel importante en un nuevo ciclo de las materias primas, ya que el mundo se enfrenta a incendios forestales descontrolados, inundaciones y una gran contaminación.

Pero no todas las materias primas suben al mismo tiempo o a la misma velocidad, y pueden turnarse en el liderazgo. Esta vez, un líder temprano fue la madera, ya que se disparó más de un 530% hasta alcanzar un máximo en mayo de 2021 desde su mínimo a principios de abril de 2020. Pero eso fue entonces. Desde entonces, ha caído casi un 70%, pero sigue subiendo algo más del 95%. La histeria por la inflación en las materias primas parece estar recibiendo un pequeño golpe.

A principios del milenio, el índice CRB experimentó una enorme subida hasta alcanzar un máximo en 2008. Ese auge estuvo dominado por la fuerte subida de los precios del petróleo hasta los 147 dólares, un aumento de casi el 1.300% desde finales de los 90. Tras el colapso financiero de 2008, los precios de las materias primas volvieron a subir, liderados en muchos aspectos por el oro, que se disparó a más de 1.900 dólares, con una ganancia del 650% desde 2001, y la plata, que alcanzó los 49,50 dólares, con una ganancia de más del 1.100% desde 2001. La tercera subida en los últimos 20 años se produjo desde finales de 2015 hasta 2018 para una ganancia apagada del 34% para el CRB. En general, se acepta que el último superciclo de las materias primas alcanzó su máximo en 2008 con un tope secundario en 2011. Después de alcanzar su máximo en 2008, el CRB ha estado en un largo declive desde entonces hasta ahora cayendo casi un 79%. Desde el mínimo de marzo de 2020, el CRB ha subido algo más del 100%.

Desde finalesdel siglo XVIII ha habido siete auges de materias primas muy distintos. Fueron:

- 1775–1779 (+201%)

- 1792–1814 (+114%)

- 1843–1864 (+197%)

- 1897–1920 (+277%)

- 1933–1951 (+327%)

- 1968–1980 (+255%)

- 1999–2008/2011 (+278%)

La ganancia media ha sido del 235% y ha durado una media de 15 años. Según esta medida, el boom actual podría estar a mitad de camino en términos de ganancias, pero todavía puede tener muchos años de duración, dado que sólo ha pasado un año y tres meses desde el último mínimo importante. Esto podría hacer que el actual auge durara hasta la década de 2020 y hasta bien entrada la década de 2030. Pero no se trata de un asunto directo. Las pausas/correcciones, algunas de las cuales podrían ser bruscas, durante un auge no son inusuales. La clave, por supuesto, es que no se vuelvan a ver los mínimos de marzo de 2020.

Lo interesante es que los picos de los auges de las materias primas suelen coincidir con las guerras: la Revolución Americana (1775-1783), la Guerra de 1812-1814, la Guerra Civil de Estados Unidos (1861-1865), la Primera Guerra Mundial (1914-1918), la Segunda Guerra Mundial (1939-1945), la Guerra de Vietnam (1955-1975) y la Guerra contra el Terror (Afganistán/Irak) en 2001-2011. Aunque esta última ha sido continua, el pico de actividad se produjo en torno a 2011 antes de que comenzara a reducirse. Si la guerra es un componente clave de los auges de las materias primas, especular sobre cuál será la próxima guerra es difícil. ¿Podría la tensión actual entre Estados Unidos y China y Rusia acabar en una guerra real?

No nos cabe duda de que está en marcha un boom de las materias primas de cierta importancia. Hasta dónde llega y por cuánto tiempo está abierto a la especulación. Un factor importante podría ser -además de los requisitos para combatir el cambio climático y/o recuperarse de la devastación causada por éste- las enormes necesidades de infraestructura de Estados Unidos y Canadá y, en menor medida, de otros países. China y Estados Unidos seguirán siendo grandes consumidores de materias primas y la competencia por ellas forma parte de las tensiones actuales, aunque no se diga.

El siguiente gráfico muestra las ganancias de las materias primas seleccionadas desde 2019. La madera de construcción ha liderado el camino, subiendo un 59,2%, seguida del petróleo WTI +57,6%, la soja +55,5%, el maíz +47,2% y el oro +41,7%. El índice CRB ha subido un 25,2%. El índice CRB contiene 19 materias primas. El 39% del índice es energía, el 41% agricultura, el 7% metales preciosos y el 13% metales industriales. Además de las materias primas señaladas en el gráfico, las demás son aluminio, cacao, cobre, aceite de calefacción, cerdos magros, gas natural, níquel, zumo de naranja, gasolina RBOB, azúcar y trigo.

Ganancias de los componentes seleccionados 2019-2021 %.

31MERCADOS Y TENDENCIAS

| % Ganancias (Pérdidas) Tendencias | ||||||||

| Cierre Dic 31/20 | Cierre Jul 16/21 | Semana | YTD | Diario (corto plazo) | Semanal (Intermedio) | Mensual (Largo Plazo) | ||

| Índices bursátiles | ||||||||

| S&P 500 | 3,756.07 | 4.327,16 (nuevos máximos) | (1.0)% | 15.2% | arriba | arriba | arriba | |

| Dow Jones de Industriales | 30,606.48 | 34,687.85 | (0.5)% | 13.3% | arriba | arriba | arriba | |

| Dow Jones Transportes | 12,506.93 | 14,491.91 | (2.4)% | 15.9% | a la baja | al alza (débil) | arriba | |

| NASDAQ | 12,888.28 | 14.427,24 (nuevos máximos) | (1.9)% | 11.9% | arriba | arriba | arriba | |

| S&P/TSX Composite | 17,433.36 | 19,985.54 | (1.3)% | 14.6% | arriba | arriba | arriba | |

| S&P/TSX Venture (CDNX) | 875.36 | 908.31 | (3.2)% | 3.8% | a la baja | neutral | arriba | |

| S&P 600 | 1,118.93 | 1,297.56 | (4.6)% | 16.0% | abajo | al alza (débil) | arriba | |

| Índice MSCI World | 2,140.71 | 2,324.87 | (0.1)% | 8.6% | abajo | arriba | arriba | |

| Índice NYSE Bitcoin | 28,775.36 | 31,893.66 | (5.0)% | 10.8% | abajo | neutral | arriba | |

| Índices de acciones mineras de oro | ||||||||

| Índice de Bancos de Oro (HUI) | 299.64 | 265.13 | (1.4)% | (11.5)% | abajo | abajo | arriba | |

| Índice de oro TSX (TGD) | 315.29 | 300.13 | 0.2% | (4.8)% | a la baja (débil) | a la baja (débil) | arriba | |

| Rendimiento de la renta fija/espacios | ||||||||

| Rendimiento de los bonos del Tesoro de EE.UU. a 10 años | 0.91 | 1.29% | (4.4)% | 41.8% | ||||

| Rendimiento de los bonos a 10 años CGB de Cdn. Rendimiento de los bonos a 10 años CGB | 0.68 | 1.25% | (5.3)% | 83.8% | ||||

| Vigilancia de la recesión Diferenciales | ||||||||

| Diferencial del Tesoro estadounidense a 2 años y 10 años | 0.79 | 1.06% | (6.2)% | 34.2% | ||||

| Diferencial Cdn 2 años 10 años CGB | 0.48 | 0.81% | (1.2)% | 68.8% | ||||

| Monedas | ||||||||

| US$ Índice | 89.89 | 92.69 | 0.6% | 3.1% | arriba | arriba | abajo | |

| Canadiense $ | 0.7830 | 0.7930 | (1.3)% | 1.2% | a la baja | neutral | arriba | |

| Euro | 122.39 | 118.07 | (0.6)% | (3.5)% | abajo | abajo | arriba | |

| Franco suizo | 113.14 | 108.74 | (0.6)% | (3.9)% | abajo | abajo | arriba | |

| Libra esterlina | 136.72 | 137.63 | (1.0)% | 0.7% | abajo | al alza (débil) | arriba | |

| Yen japonés | 96.87 | 90.87 | 0.1% | (6.2)% | neutral | abajo | a la baja | |

| Metales preciosos | ||||||||

| Oro | 1,895.10 | 1,815.00 | 0.2% | (4.2)% | neutral | neutro | arriba | |

| Plata | 26.41 | 25.80 | (1.6)% | (2.3)% | abajo | neutral | arriba | |

| Platino | 1,079.20 | 1,108.50 | 1.2% | 2.7% | neutro | neutral | arriba | |

| Metales básicos | ||||||||

| Paladio | 2,453.80 | 2,637.30 | (6.2)% | 7.5% | abajo | arriba | arriba | |

| Cobre | 3.52 | 4.32 | (0.7)% | 22.7% | a la baja (débil) | arriba | arriba | |

| Energía | ||||||||

| Petróleo WTI | 48.52 | 71.56 | (4.0)% | 47.5% | neutral | arriba | arriba | |

| Gas natural | 2.54 | 3.66 | plano | 44.1% | arriba | arriba | arriba |

Los nuevos máximos/mínimos se refieren a nuevos máximos/mínimos de 52 semanas y, en algunos casos, a máximos históricos.

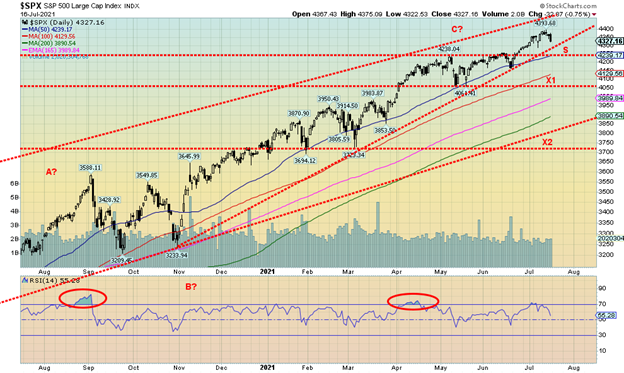

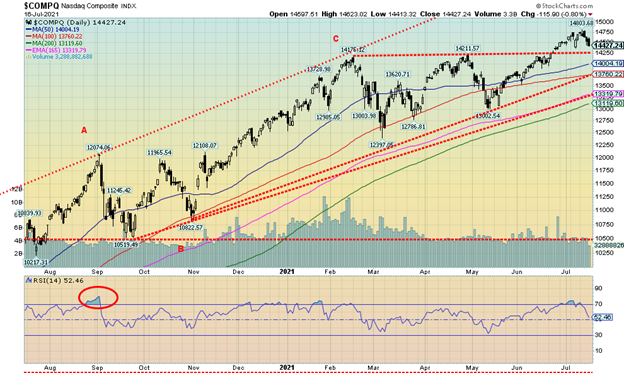

¿Está el mercado de valores preparado para realizar su tan esperada corrección? La semana pasada, el S&P 500 volvió a marcar nuevos máximos históricos, para luego dar marcha atrás y cerrar a la baja, con un descenso del 1%. Otros valores se unieron al S&P 500. El Dow Jones de Industriales (DJI) cayó un 0,5%, mientras que el Dow Jones de Transportes (DJT) bajó más, un 2,4%. El DJT sigue divergiendo del DJI, ya que el DJT se ha debilitado bastante, y ha bajado un 10,4% desde su máximo histórico registrado en mayo. El DJI, por el contrario, sólo ha bajado un 1% desde su máximo histórico también visto en mayo. El NASDAQ cayó un 1,9% la semana pasada después de alcanzar otro máximo histórico. Otros valores que alcanzaron máximos históricos la semana pasada pero que, al igual que el S&P 500, cerraron a la baja fueron: el S&P 100, el NASDAQ 100, el Russell 1000 y 3000, y el Wilshire 5000. El Dow Jones Utilities (DJU) fue el único índice que cerró al alza, ganando un 2,3% en la semana.

En Canadá, el TSX cayó un 1,3%, mientras que el TSX Venture Exchange (CDNX) bajó un 3,2%. En la UE, el FTSE de Londres bajó un 1,8%, el CAC 40 de París cayó un 1,1% y el DAX alemán un 0,9%. En Asia, el índice chino de Shanghai (SSEC) subió un 0,4% y el Nikkei Dow de Tokio (TKN) ganó un pequeño 0,2%. El TKN sigue pareciendo muy vulnerable a un movimiento a la baja. El índice MSCI World cayó un pequeño 0,1%. El Bitcoin sigue siendo vulnerable a un movimiento a la baja, ya que cayó casi un 5% para cerrar la semana cerca de los 31.000 dólares. Una caída firme por debajo de los 30.000 podría enviar al Bitcoin hacia los 20.000.

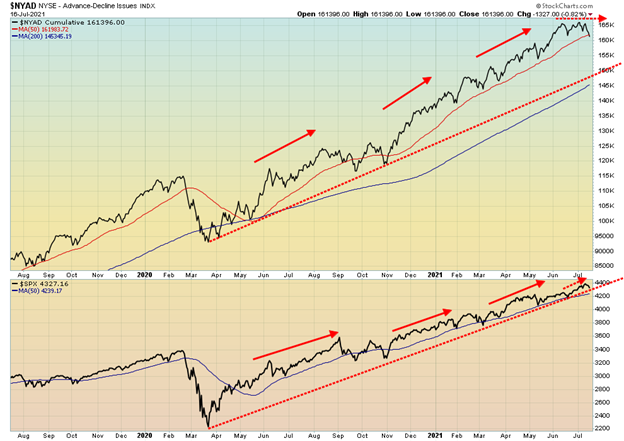

Como observaremos más adelante, el S&P 500 parece estar sufriendo una corrección sigilosa. La línea de avance-descenso del NYSE es divergente, ya que ha girado a la baja y ha roto esta semana por debajo de su MA de 50 días. No hizo nuevos máximos aunque el S&P 500 sí los hizo. Además, el indicador de volatilidad VIX subió durante la semana pasada, incluso cuando el S&P 500 también subió. Ambos suelen ser inversos entre sí. El Índice de Suma McClellan (ajustado por ratio), conocido como RASI, cayó por debajo de 500 por primera vez desde noviembre de 2020. En el pasado, una caída por debajo de 500 ha sido señal de que se avecina una corrección. El descenso superficial de los mercados entre agosto y noviembre de 2020 hizo que el RASI cayera a 0. Los descensos pronunciados, como el de la pandemia, hicieron que el RASI cayera a -1200. Todas estas divergencias están indicando que una corrección parece estar finalmente sobre nosotros. Las compras de puts aumentaron en la semana, ya que la relación put/call del CBOE subió a 0,69, el nivel más alto visto desde octubre de 2020. Si la relación put/call subiera por encima de 0,80 entonces podría estar señalando un fondo. Otra divergencia que a algunos analistas les gusta observar es que el S&P 500 hace nuevos máximos pero el NYSE Composite no hace nuevos máximos. Además, como observamos más adelante, los valores de gran capitalización están superando a los de pequeña capitalización. Los índices de pequeña capitalización del S&P 600 y del Russell 2000 han girado sólidamente a la baja.

Un posible objetivo mínimo de retroceso sería que el S&P 500 cayera hasta alrededor de 4.240, donde podría encontrar apoyo. Una caída por debajo de ese nivel podría indicar que se está produciendo un descenso al siguiente nivel de soporte, hasta los 4.050. En ese punto, el S&P 500 estaría bajando un 8%, lo que encajaría en nuestra idea de que podríamos tener una corrección poco profunda. Por debajo de los 4.050 podría producirse un descenso más pronunciado hacia la MA de 200 días cerca de los 3.890. Si el mercado cayera por debajo de 3.700, algo que dudamos en este momento, entonces podría estar en marcha un importante mercado bajista. Aun así, mientras nos mantengamos por encima de los 4.300, podríamos ver al S&P 500 reagruparse y subir de nuevo a nuevos máximos. Sospechamos que entonces las divergencias serían aún más pronunciadas.

El periodo agosto-septiembre es tradicionalmente un periodo débil, aunque hemos visto mínimos en agosto y un repunte en octubre. Pero normalmente es al revés, ya que caemos en septiembre/octubre y empezamos a repuntar a partir de noviembre. Vigile estos puntos con atención durante las próximas semanas, ya que ayudarán a determinar si seguiremos viendo una corrección poco profunda (que es lo que favorecemos) frente a una corrección más pronunciada que se acerque al 20% o más.

Una vez más, el NASDAQ hizo un nuevo máximo histórico. Sólo que, esta vez, hizo el nuevo máximo histórico y luego revirtió y cerró a la baja un 1,9% en la semana. Si bien fue un retroceso, no fue un retroceso fuera de la semana que entonces calificaría como una potencial semana clave de retroceso. Hemos visto semanas de inversión en el pasado y cada vez, después de un corto retroceso, los mercados volvieron a subir, una vez más haciendo nuevos máximos. ¿Volveremos a hacerlo? Después de ver una breve oleada de venta de valores y compra de valores de crecimiento, volvieron a invertir el rumbo y se vendieron valores de crecimiento y se compraron valores de valor. Un movimiento defensivo. Lo vimos con los valores FAANG. Facebook perdió su brillo, cayendo un 2,6%, mientras que Apple hizo nuevos máximos históricos pero logró mantener una ganancia del 0,9%. Amazon, sin embargo, hizo lo contrario, alcanzando nuevos máximos históricos, para luego dar marcha atrás y cerrar con una caída del 3,9%. Netflix perdió un 1,1%, mientras que Google sobrevivió, haciendo nuevos máximos históricos y manteniendo una ganancia del 1,8%. Microsoft hizo lo mismo, cerrando con una subida del 1,0%. Tesla cayó un 1,9%, Twitter bajó un 3,7%, Baidu perdió un 1,0% y Nvidia cayó con fuerza un 9,4%. Alibaba subió en la semana, un 3,0%. La madre de los valores de valor, Berkshire Hathaway, cayó un 1,0%. El NASDAQ tiene un soporte en los 14.250 puntos, pero una ruptura por debajo de ese nivel podría enviarlo a los 13.760 puntos. Por debajo de ese nivel sería una ruptura más seria y podríamos caer hacia la MA de 200 días, cerca de 13.100. Nuevos máximos cambiarían este escenario.

La caída pandémica de marzo de 2020 fue una rareza porque, una vez superada, el mercado pasó a favorecer a los valores de pequeña capitalización (el S&P 600) frente a los de gran capitalización (S&P 500). Esto queda bien ilustrado en este gráfico de la relación S&P 500:S&P 600. El S&P 500 representa los valores de gran capitalización, mientras que el S&P 600 representa los valores de pequeña capitalización. Desde marzo de 2021, el ratio ha subido un 18% a favor del S&P 500. Ahora está tratando de superar la MA de 200 días, lo cual es positivo. Sin embargo, la MA de 200 días también podría actuar como resistencia y se produciría un retroceso. Últimamente hemos observado un ligero cambio hacia los valores de crecimiento de riesgo desde los valores de gran capitalización. Por lo tanto, aún no es seguro que se haya completado un cambio a largo plazo hacia los valores de valor. Sin embargo, las tendencias tienden a durar un periodo considerable. La última tendencia del ratio a favor del S&P 500 duró desde un mínimo en 2018 hasta un máximo a principios de 2020. Si el ratio volviera a caer por debajo de 3,0, entonces las probabilidades favorecen nuevos mínimos y el lugar para estar es en las acciones de pequeña capitalización.

Hacía tiempo que no veíamos una divergencia entre la línea avance-descenso del NYSE y el S&P 500. Pero esta semana pasada el S&P 500 ha hecho nuevos máximos incluso cuando la línea avance-descenso ha girado a la baja. La línea de avance-declinación también hizo un máximo más bajo. Divergencias como esta se ven a menudo antes de un cambio de dirección. De momento, no hay nada concluyente, pero la caída del viernes del S&P 500 fue reveladora. Además, la línea AD ha caído por debajo de su MA de 50 días, mientras que el S&P 500 sigue por encima de su MA de 50 días. Todo esto nos indica que, como mínimo, se está produciendo una corrección sigilosa.

También hay divergencias en el indicador de volatilidad VIX. Esta semana pasada, el S&P 500 hizo nuevos máximos, pero el VIX hizo un mínimo mayor (el VIX se mueve de forma inversa al S&P 500). Este tipo de divergencias suelen producirse antes de un cambio de dirección. Es otra señal de alarma.

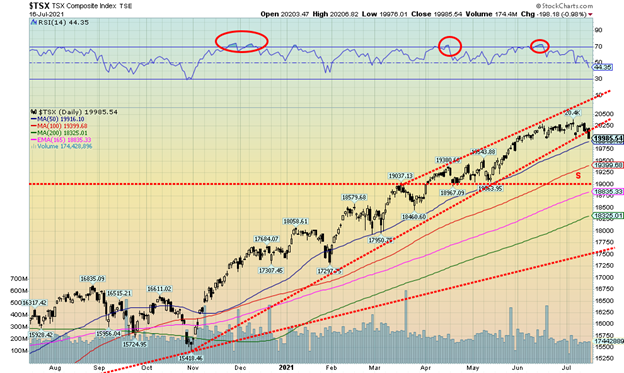

¿Está el rally del TSX en pausa? La semana pasada, el TSX Composite cayó un 1,3% y rompió por debajo de la línea de tendencia alcista que había estado en vigor desde noviembre de 2020. No se vieron nuevos máximos esta semana pasada. Hay un soporte justo por debajo de los 19.900, pero por debajo de eso el siguiente nivel de soporte no se ve hasta los 19.400 y 19.000. No se ha visto un periodo prolongado de acción correctiva desde el año pasado, cuando, de agosto a octubre de 2020, el TSX retrocedió un 8,4%. Esa corrección fue interesante, ya que, en términos de tiempo, duró unos dos meses, frente a la pronunciada corrección de marzo de 2020, que fue considerablemente más profunda, pero que terminó rápidamente en menos de un mes. En este momento, se trata de una corrección que al final podría ser similar a la que se vio el año pasado entre agosto y octubre. Eso podría cambiar rápidamente si el TSX se acelerara a la baja, rompiendo por debajo de los 19.000. Una corrección del 10% ahora nos llevaría a alrededor de 18.400, que resulta estar cerca de la MA de 200 días actualmente en 18.325.

La semana pasada, de los 14 subíndices, sólo cinco subieron en la semana, encabezados por el de bienes de consumo (TCS), que subió un 2,3%. El TCS también registró nuevos máximos. Otros subíndices que registraron nuevos máximos fueron el de bienes raíces (TRE), que subió un 0,2%, el de telecomunicaciones (TTS), que subió un 0,4%, y el de fondos de inversión (TCM), que, sin embargo, se revirtió y cayó un 0,4% en la semana. Otros valores que subieron fueron los de servicios públicos (TUT), con un 0,3%, y los de oro (TGD), con un 0,2%. De los nueve perdedores, Health Care (THC) cayó un 8,4% y Energy (TEN) un 7,8%. El sector de consumo discrecional (TCD) cayó un 2,3% y el de tecnología de la información (TTK) un 2,5%. El propio TSX perdió un 1,3%, mientras que el TSX Venture Exchange (CDNX) cayó más, un 3,2%.

La línea avance-descenso del TSX se ha ido deteriorando en los últimos meses, lo que indica que se estaban produciendo correcciones rotativas. Mientras unas subían, otras bajaban. Puede que hayamos visto la culminación de esto esta semana con la ruptura de la línea de tendencia alcista. Sin embargo, seguimos creyendo que no se producirá una corrección importante y que cualquier retroceso que se produzca ahora no será distinto del que se produjo en agosto/octubre del año pasado.

¿Están cambiando de dirección el índice TSX de consumo discrecional (TCD) y el índice TSX de consumo básico (TCS)? La semana pasada, el TCD bajó, pero el TCS subió. Consideramos que el TCS es un valor defensivo. De repente, el mercado se está poniendo a la defensiva. Otros han observado esto también. La semana pasada también se produjo una brecha en la relación TCD/TCS. Eso es algo que no habíamos visto desde esa brecha hacia arriba a la izquierda del gráfico en noviembre de 2020. Eso indicaba una compra de TCD y una venta de TCS. Ahora es lo contrario: comprar TCS y vender TCD. Con el ratio cayendo a favor de TCS está sugiriendo una venta en camino. La única nota es que el RSI está ahora por debajo de 30 por lo que está un poco sobrevendido. Sin embargo, estas cosas pueden permanecer en esa posición durante algún tiempo.

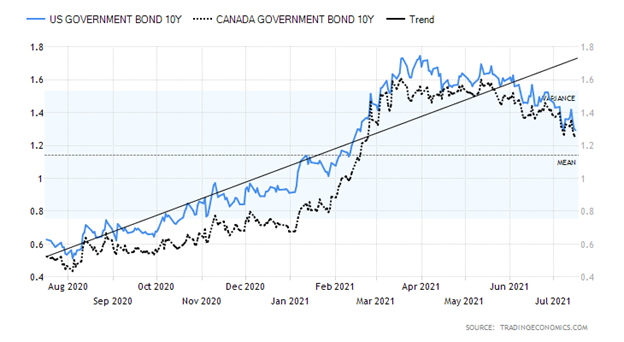

Bono del Tesoro estadounidense a 10 años/Bono del Estado canadiense a 10 años (CGB)

A pesar de todo lo que se dice sobre el aumento de los rendimientos de los bonos debido al aumento de la inflación, el mercado de bonos pareció desafiar esa conclusión esta semana pasada: la nota del Tesoro estadounidense a 10 años cayó del 1,35% de la semana anterior al 1,29%, un descenso del 4,4%. Los rendimientos canadienses también cayeron, ya que el bono del Gobierno de Canadá a 10 años (CGB) bajó al 1,25% desde el 1,32%. Como señalamos en nuestra apertura, los rendimientos de los bonos cayeron a pesar de que el IPC y el IPP y las ventas minoristas fueron más fuertes de lo esperado. Si el mercado de bonos está anticipando el futuro, las perspectivas no son tan halagüeñas como muchos quisieran. Además de estar muy por debajo de los niveles de desempleo anteriores a la pandemia, la variante Delta está asomando la cabeza y los casos de EE.UU. se han disparado desde una reciente media de 7 días de 12.000 casos/día hasta los actuales 31.000 casos/día. Los Estados Unidos alcanzaron un máximo esta semana pasada de más de 40.000 casos. Estos casos están afectando principalmente a los no vacunados (99%) en los estados de baja vacunación, predominantemente republicanos, donde la resistencia a la vacunación es más fuerte. Además, con el reciente descenso de las materias primas de alto vuelo, como la madera, es posible que el mercado de bonos esté anticipando que la inflación se enfríe tras su repunte inicial. Esto encajaría con el escenario favorecido por la Fed y otros bancos centrales de que la inflación es transitoria o temporal, como se quiera enmarcar. Aunque la tendencia más importante del último año ha sido la subida de los tipos de interés, es posible que la tendencia cambie más firmemente a la baja. La reversión a la media sugiere un descenso a la zona del 1,15%-1,20%.

¿Se está aplanando la curva de rendimiento? El diferencial de los bonos del Tesoro a 2 años y a 10 años ha disminuido en las últimas semanas a medida que los rendimientos de los bonos bajaban. El diferencial, conocido como diferencial 2-10, está ahora en el 1,08%, el nivel más bajo visto desde enero de 2021. Es posible que esto sea solo un retroceso que ya debería haberse producido, al igual que el caso de que el actual repunte del rendimiento de las notas del Tesoro a 10 años sea solo temporal antes de que volvamos a ver niveles más altos. Nuestra línea en la arena está en el 0,75%. Si el diferencial cae por debajo de ese nivel, las probabilidades comienzan a favorecer nuevos descensos. Como hemos visto antes, si el diferencial fuera negativo (sí, estamos muy lejos de eso) entonces también estaría señalando una posible recesión por delante. Obsérvese que los periodos anteriores en los que el diferencial 2-10 fue negativo presagiaron recesiones en 1990-1991, 2000-2002, 2007-2009 y, más recientemente, la recesión pandémica.

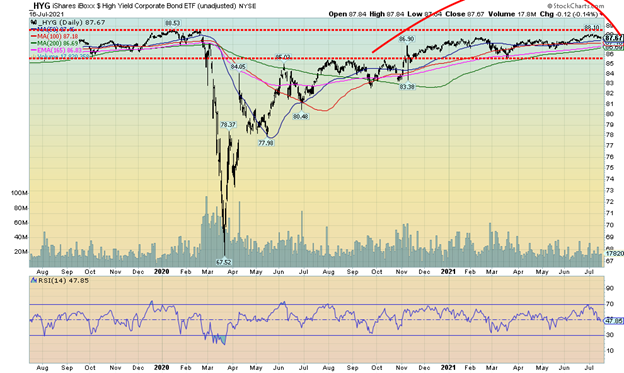

Desde hace varios meses, el ETF de bonos corporativos de alto rendimiento iShares iBoxx (HYG) ha estado trazando lo que parece ser un patrón de techo redondeado. Este patrón lateral, como tantos otros patrones, puede tener dos escenarios. El escenario bajista es que se trata de un techo redondeado y la ruptura tiene lugar por debajo de 85,50. El escenario alcista es que se trata de una pauta lateral de consolidación con una ligera inclinación al alza. Una ruptura por encima de 88,50 sería bastante positiva y podría hacer que el HYG subiera hasta 91 o más. La ruptura a la baja podría llevarlo a menos de 83. Los diferenciales de los bonos basura con respecto a los de 10 años están en o cerca del nivel más bajo jamás visto, actualmente en el 6,00%. Para ponerlo en perspectiva, el diferencial AAA está en el 0,48%, mientras que el diferencial BBB, que es la calificación más baja de los bonos de grado de inversión, está en el 1,11%. Una ruptura en el HYG haría que los diferenciales de los bonos se ampliaran. Y eso, a su vez, podría ser problemático para el mercado de bonos corporativos, que está fuertemente ponderado por los BBB y las calificaciones crediticias más bajas.

El bono del Tesoro estadounidense a 30 años está formando un posible fondo de cabeza y hombros. Podría decirse que se está formando lo mismo en el de 10 años, pero admitimos que no está tan claro. Y este potencial patrón de cabeza y hombros no es perfecto de ninguna manera. Hay un par de cosas que llaman la atención. En primer lugar, la línea del cuello está inclinada hacia arriba, mientras que en un patrón clásico de cabeza y hombros la línea del cuello debería estar inclinada hacia abajo. En segundo lugar, el hombro derecho ha hecho un mínimo ligeramente inferior al mínimo del hombro izquierdo. De nuevo, en una pauta clásica de cabeza y hombros, el mínimo del hombro derecho no debería superar el mínimo del hombro izquierdo. No obstante, merece la pena destacarlo. Una ruptura firme por encima del 2,45% podría proyectar el 30 años hasta el 3,90% con un objetivo mínimo del 2,75%. Eso llevaría al 10 años a un objetivo de hasta el 3,10% o, como mínimo, a una subida del 2,00%. El mínimo del hombro derecho es más pronunciado en el 10 años con el mínimo hasta ahora en el 1,29% frente al mínimo del hombro izquierdo en el 1,50%. Por lo tanto, aunque existe la posibilidad de que estemos viendo un patrón de fondo de cabeza y hombros invertido, actualmente estamos poniendo bajas probabilidades de que realmente funcione de esa manera. Sin embargo, queríamos señalar la posibilidad.

La próxima dirección del índice del dólar se ha nublado un poco. Aquí vemos dos escenarios. Uno con el índice del US$ al alza, el otro a la baja. La semana pasada, el índice del dólar ganó un 0,6%, pero no llegó a romper. El euro cayó un 0,6%, el franco suizo también bajó un 0,6% y la libra esterlina cayó un 1%. El yen japonés fue ligeramente a contracorriente, con una pequeña ganancia del 0,1%. El dólar canadiense probablemente haya tocado techo, ya que cayó un 1,3% y ahora ha bajado un 5% desde su reciente máximo de 83,28. Sin embargo, el dólar canadiense está ahora sobrevendido y está tocando el soporte de su MA de 200 días. Una ruptura por debajo de 79 podría hacer que el dólar canadiense siguiera cayendo.

Se están desarrollando dos escenarios para el índice del dólar. Uno es el escenario de doble fondo con el mínimo de 89,17 en enero y un mínimo secundario de 89,52 en mayo. La línea de cuello está en torno a los niveles actuales. Una ruptura firme por encima de 92,85 podría proyectar el índice US$ hasta 97,00/97,25. El escenario bajista se apoya en el rebote desde el mínimo de enero de 2021 en 89,17. Las ondas se han desplegado en tres; es decir, patrones de tipo ABC. Son ondas correctivas. Se está formando una onda ABC mayor con el primer máximo en 93,47 (onda A) y el mínimo en 89,52 (onda B). Actualmente estamos trabajando en la onda C de lo que parece un ABC plano. La actual onda C podría dar una falsa señal al romper por encima de 92,85 e imprimir nuevos máximos justo por encima de 93,47 antes de fracasar.

El oro está reaccionando a la fortaleza del índice del dólar con su actual debilidad. Una nueva subida del índice del dólar podría presionar al oro a la baja, con sujeción a los puntos de ruptura indicados en nuestro comentario sobre el oro. El índice del dólar tiene dos escenarios. Si es realmente alcista, el empuje por encima de 92,85 será fuerte; sin embargo, un empuje débil por encima de ese nivel podría ver pronto un estallido cerca o justo por encima del máximo anterior de 93,47.

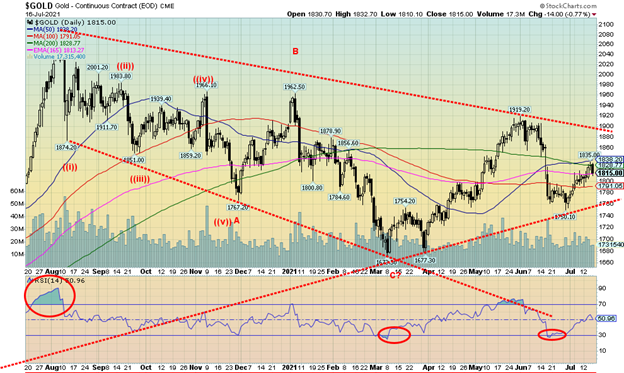

Aunque el oro subió por cuarta semana consecutiva, la ganancia de la semana pasada fue débil. El oro subió un 0,2%. La plata no se unió al oro, ya que cayó un 1,6%. Nuestra mayor preferencia es que las acciones de plata y oro lideren el camino y ahora mismo eso no está ocurriendo. Los valores auríferos se mostraron débiles, aunque el TSX Gold Index (TGD) ganó un pequeño 0,2%, pero el Gold Bugs Index (HUI) cayó un 1,4%. El platino tuvo una buena semana, ganando un 1,2%, pero el paladio se topó con un muro, cayendo un 6,2%, y el cobre bajó un 0,7%. Las palabras algo tranquilizadoras del presidente de la Fed, Jerome Powell, reiteraron que la postura de la Fed de que la inflación es transitoria y que se mantendrán los actuales niveles de tipos de interés y el QE. Pero las cifras de la inflación, junto con unas ventas minoristas de junio más fuertes de lo esperado y un índice del dólar más fuerte, ayudaron a que el oro retrocediera. Aunque los rendimientos de los bonos han caído, sigue existiendo el temor de que los rendimientos de los bonos vuelvan a subir debido a la inflación.

Habíamos afirmado que el oro tenía una resistencia en la zona de los 1.820$/1.830$. ¿Y qué ha pasado? El oro alcanzó un máximo esta semana de 1.835 dólares, pero no logró cerrar por encima de la zona y luego retrocedió bruscamente el viernes, perdiendo unos 17 dólares y cerrando en 1.815 dólares. El mínimo de la semana fue de 1.791 dólares. Si el oro logra superar los 1.830 dólares, el siguiente nivel de resistencia se sitúa en los 1.840 dólares/ 1850 dólares. Por encima de los 1.850 dólares, las cosas se ven mejor para desafiar la resistencia principal en los 1.900 dólares/1.920 dólares. En este momento, eso parece lejano. A la baja, los 1.790 dólares son ahora importantes. Una ruptura por debajo de ese nivel prepara una prueba de los 1.750 $ y una ruptura por debajo de los 1.750 $ es más peligrosa y prepara una posible prueba del mínimo de marzo de 1.673 $. Aunque seguimos siendo optimistas en cuanto a la posibilidad de que se produzca un repunte de cierta envergadura este verano, somos cautelosos con respecto a estos puntos. Una nueva subida del índice del dólar sería negativa para el oro. Al igual que el oro, el índice US$ está en la cúspide de una ruptura o de un fracaso.

El papel del oro como cobertura contra la inflación aún no se ha consolidado. La Reserva Federal puede afirmar que cree que la inflación es transitoria, pero ni siquiera ellos saben cuánto durará este brote actual. Sin embargo, la QE continuará y los tipos de interés seguirán manteniéndose donde están. Sí, la economía está mejorando, pero sigue estando muy por debajo de los niveles anteriores a la pandemia. El oro subirá cuando se perciba más riesgo por parte de las autoridades monetarias y se vea un deterioro en el gobierno a medida que el actual mundo polarizado de los EE.UU. continúe deshaciéndose. Nuestro ojo está observando nerviosamente los 1.790 dólares. Es interesante entonces que el mínimo de la semana haya sido de 1.791 dólares.

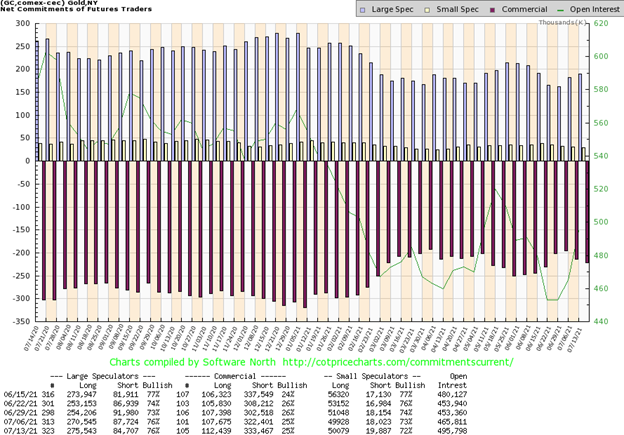

El COT comercial (principales productores de oro y bancos de lingotes) se mantuvo sin cambios esta semana pasada en el 25%. El interés abierto a largo plazo aumentó en casi 5.000 contratos, mientras que el interés abierto a corto plazo también aumentó en unos 11.000 contratos. El interés abierto general aumentó en casi 30.000 contratos en una semana de escaso crecimiento. El COT de los grandes especuladores (fondos de cobertura, futuros gestionados, etc.) se mantuvo sin cambios en el 76%. El COT de los grandes especuladores sigue siendo un poco alto para nuestro gusto y el COT comercial un poco bajo. Pero la mejora en el lado largo es bienvenida, incluso si se compensa en el lado corto.

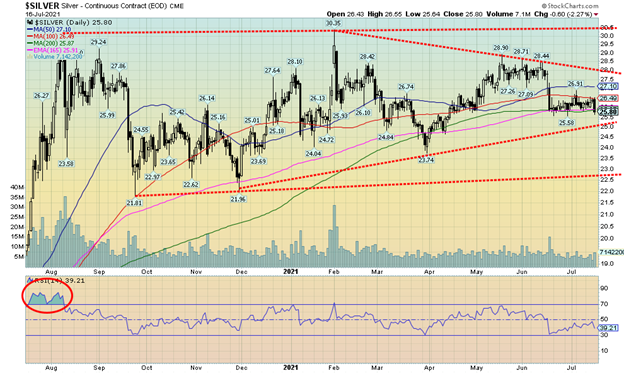

La plata sigue pareciendo que está formando un triángulo ascendente en los últimos meses. Sin embargo, sigue habiendo una gran incertidumbre en cuanto a la próxima dirección. La plata no se comportó bien la semana pasada, cayendo un 1,6% y ahora ha perdido un 2,3% en el año. Ahora estamos observando con nerviosismo un soporte en 25,55 dólares y un soporte clave en 25 dólares. Si caen, la plata podría caer más, con objetivos potenciales hasta los 18,50 dólares. A los toros de la plata no les gustaría oír eso. Pero, como ya dijimos con el oro, la clave está en el dólar estadounidense, que ha estado subiendo últimamente y amenaza con subir más. Una resistencia considerable se encuentra por encima de los 27$/27,10$, y de nuevo en los 28$. Por encima de los 28$, las cosas se ven mejor y por encima de los 29$ es probable que se alcancen nuevos máximos por encima del máximo de febrero de 30,35$.

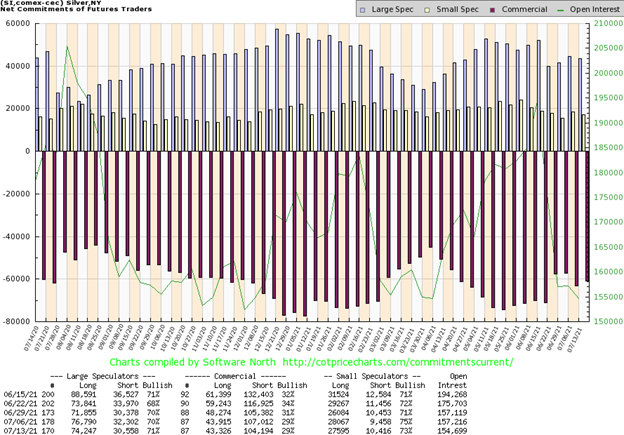

El COT comercial de la plata se mantuvo sin cambios la semana pasada. Hubo poco movimiento real. El interés abierto largo cayó unos 600 contratos, mientras que el interés abierto corto cayó casi 3.000 contratos. En general, el interés abierto cayó unos 3.000 contratos en una semana a la baja. El COT de grandes especuladores subió al 71% desde el 70%. Una leve mejora para el COT. Así pues, seguiremos intentando ser optimistas y pensar que no está a punto de producirse un gran movimiento bajista. Habríamos preferido ver esto por lo menos en los 30 años. Hace tres semanas estábamos en el 34%.

Las acciones de oro no parecen encontrar tracción. Es posible que se esté produciendo un incipiente repunte, pero justo cuando las cosas empiezan a mejorar, vuelven a caer. Por otro lado, las tendencias alcistas fuertes son las que ven un repunte, luego un retroceso, luego otro repunte, otro retroceso, etc. Éstas suelen ser las tendencias alcistas más fuertes, mientras que las que suben directamente son muy sospechosas. Esta semana pasada, las acciones de oro fueron bastante mixtas e incluso los índices de acciones de oro fueron mixtos. El Índice de Bancos de Oro (HUI) cayó un 1,4%, pero el Índice de Oro TSX (TGD) ganó un 0,2%. Esto se produjo en un contexto en el que el oro subió poco en la semana, mientras que la plata cayó. Los valores auríferos fueron mixtos, al igual que los propios metales. El TGD está luchando aquí en la MA de 100 días para superarla. Hay soporte hasta 290 y el reciente mínimo en 288. Pero por debajo de ese nivel, el mínimo de marzo de 267 empieza a estar a la vista. El ratio Oro:HUI vuelve a estar en 6,85, casi tan alto como en febrero de 2021, cuando llegó a 7,09. El máximo histórico fue de 10,90 establecido en septiembre de 2015 y, más recientemente, el ratio alcanzó un máximo de 9,76 en marzo de 2020. En el otro extremo, la relación alcanzó 1,56 en noviembre de 2003, en un momento en que las acciones de oro superaban claramente a los metales. En los últimos ocho años, las acciones del oro han tenido un rendimiento muy inferior al de los metales, salvo fuertes repuntes periódicos. A estos niveles, los valores auríferos se consideran baratos en comparación con el oro. Con el TGD luchando aquí en la MA de 100 días, necesitan recuperar rápidamente 308 el máximo reciente; sin embargo, entonces se enfrentarán a más resistencia desde 311 hasta 315. Por encima de 315 los valores del oro empiezan a mirar hacia arriba y por encima de 325 podría producirse una ruptura importante. El TGD está muy por debajo de su máximo de agosto de 2020, cerca de 417 (un 28% menos). Según esta definición, las acciones de oro han estado en un mercado bajista desde noviembre de 2020. Desde que tocó fondo por última vez en junio, el TGD ha subido un 4%, pero sigue perdiendo un 4,8% en el año. El HUI está aún peor, con una caída del 11,5% en lo que va de 2021. Hay que tener en cuenta, sin embargo, que el TGD ganó un 21% en 2020 y un 40% en 2019, por lo que era necesaria una corrección. Y todavía estamos subiendo alrededor del 15% desde el 31 de diciembre de 2019.

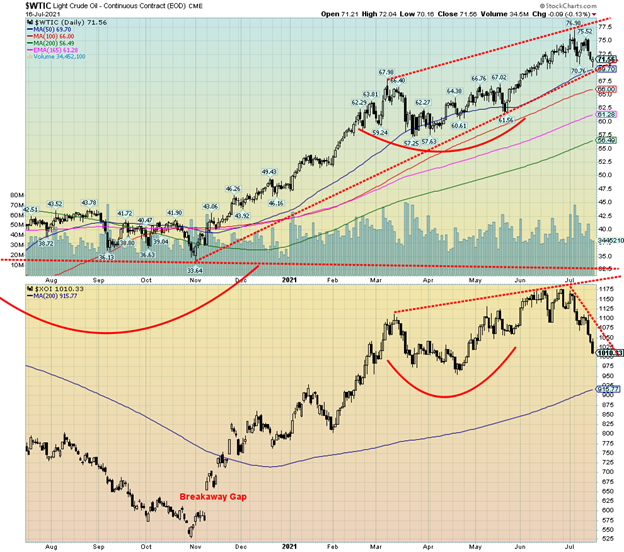

Entonces, ¿va a seguir subiendo el precio del petróleo o está a punto de caer? A juzgar por todo lo que está ocurriendo con la OPEP y Arabia Saudí y los Emiratos Árabes Unidos acordando algún tipo de acuerdo para posiblemente aumentar la producción incluso cuando la demanda en los Estados Unidos se tambalea, esto aumenta la posibilidad de que los precios sigan bajando. El petróleo WTI cayó un 4,0% la semana pasada. El precio más bajo fue de 75,52 dólares, frente al máximo anterior de 76,98 dólares. Los valores energéticos parecen estar ahora en pleno modo de ruptura. El índice ARCA de petróleo y gas (XOI) cayó un 8,5% la semana pasada, mientras que el índice TSX de energía (TEN) cayó un 7,8%. El XOI cuenta con cierto apoyo, al situarse justo por debajo de los 1.000, pero una ruptura por debajo de los 990 podría indicar un descenso aún más pronunciado. Los puntos para el TEN están en 115 y 110. Sin embargo, al observar el gráfico, lo más probable es que tengamos un rebote en el TEN y el XOI. Pero, ¿podría ser un hombro izquierdo y una cabeza formándose con el hombro derecho por venir?

La OPEP tiene incertidumbre porque no tenemos detalles sobre cómo van a recuperar la producción ni sabemos lo que podrían hacer otros miembros. Hay una tensión considerable dentro de la OPEP. No obstante, la OPEP parece estar de acuerdo en que la demanda aumentará en 2022 hasta acercarse a los niveles prepandémicos. Sin embargo, nadie parece tener en cuenta la propagación de la variante COVID en un mundo generalmente no vacunado. Sin embargo, nadie predice la muerte de los combustibles fósiles debido al aumento de las energías limpias alternativas.

El petróleo WTI cuenta con un soporte en torno a los 69,70 dólares, pero por debajo de los 69 dólares el petróleo podría seguir cayendo hacia los 66 dólares. El principal soporte se encuentra entre los 57 y los 61 dólares. Sólo una ruptura de nuevos máximos puede cambiar el escenario actual que ve cómo los precios del petróleo siguen cayendo.

– —

(Imagen destacada de Erol Ahmed vía Unsplash)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que refleja las opiniones de la dirección de la empresa sólo a la fecha de este artículo. Además, asegúrese de leer estas información importante.

David Chapman no es un servicio de asesoramiento registrado y no es un distribuidor de mercado exento (EMD) ni un asesor financiero autorizado. No damos ni podemos dar asesoramiento de mercado individualizado. David Chapman ha trabajado en la industria financiera durante más de 40 años, incluyendo grandes corporaciones financieras, bancos y agentes de inversión. La información contenida en este boletín está destinada únicamente a fines informativos y educativos. No debe considerarse una solicitud de oferta o venta de ningún valor. Se hace todo lo posible para proporcionar información precisa y completa. Sin embargo, no podemos garantizar que no haya errores. No hacemos ninguna afirmación, promesa o garantía sobre la exactitud, integridad o adecuación del contenido de este comentario y renunciamos expresamente a la responsabilidad por errores y omisiones en el contenido de este comentario. David Chapman se esforzará siempre por garantizar la exactitud y la actualidad de toda la información. El lector asume todo el riesgo al operar con valores y David Chapman aconseja consultar a un asesor financiero profesional autorizado antes de proceder con cualquier operación o idea presentada en este boletín. David Chapman puede poseer acciones de las empresas mencionadas en este boletín. Compartimos nuestras ideas y opiniones sólo con fines informativos y educativos y esperamos que el lector realice la debida diligencia antes de considerar una posición en cualquier valor. Eso incluye consultar con su propio asesor financiero profesional autorizado.