Todos deberíamos saber que la actual Reserva Federal de los Estados Unidos no es el primer banco central de América. De hecho, hemos tenido algunos otros antes de que esta desastrosa iteración actual llegara a existir en 1913. Esperamos y creemos que no pasará mucho tiempo antes de que esta última versión desaparezca para siempre.

Nuestro primer banco central se fundó en 1782 y se llamó The Bank of North America. Poco después, en 1791, el Banco de América del Norte se convirtió en el Primer Banco de los Estados Unidos, autorizado por el Congreso. Sin embargo, en 1811 su carta de veinte años expiró y no fue renovada.

Cinco años más tarde, el Congreso fletó su sucesor, el Segundo Banco de los Estados Unidos, que duró desde 1816 hasta 1836. Este Banco Central se derrumbó por la misma razón que los anteriores: estaban, en su mayoría, llenos de corrupción y se convirtieron en progenitores de la especulación y la inestabilidad económica.

Nuestros padres fundadores nunca pudieron imaginar hasta dónde llegaría el actual banco central de Estados Unidos para usurpar el poder de los mercados libres y destruir el valor del dólar.

Por qué esta Reserva Federal debería extinguirse pronto

Hace poco me preguntaron en una entrevista hasta qué punto estaba seguro de que el mercado de valores se desplomaría. Mi respuesta fue que está prácticamente garantizado que ocurra dado que la valoración de las acciones es -por primera vez en la historia- más del doble del nivel del PIB. Y esta métrica es 100 puntos porcentuales mayor que antes del comienzo de la Gran Recesión. La única cuestión es si el desplome será sólo del 30%, o si será una caída total de alrededor del 80%, como la que presenciamos al final de la era Dot.com.

La próxima crisis debería comenzar en algún momento entre la segunda mitad del 21 y el final del 22. El catalizador será el mismo de siempre: un banco central que endurezca su política monetaria debido a la ilusión de que una crisis económica ha terminado y es el momento de normalizar la política monetaria. Por desgracia, la normalización es imposible precisamente porque la deuda y las burbujas de activos dependen de los tipos ultrabajos para sobrevivir, y las burbujas de activos que existen actualmente no tienen precedentes. Una vez que se elimina el apoyo monetario, los mercados de valores y de crédito comienzan a derrumbarse a medida que el combustible (la liquidez) de estas burbujas se evapora.

No me cabe duda de que la Fed responderá a un desplome del 30% del mercado con otra inyección masiva de liquidez. Sin embargo, esta inyección de liquidez puede no ser tan eficaz como lo ha sido en el pasado. En primer lugar, si la venta comienza en cualquier momento entre ahora y finales del próximo año, la opción de reducir significativamente el tipo de interés de los fondos de la Reserva Federal (FFR) no es una opción. La Fed suele necesitar al menos 500 puntos básicos de reducción de los tipos de interés para dar un giro a los mercados y a la economía. Pero el Sr. Powell no tendrá margen para bajar los tipos porque el FFR seguirá en el cero por ciento. De hecho, el último Dot Plot del FOMCpredice que el despegue del cero no será hasta 2024. Y, la consumación de la Fed de su programa de reducción no tendrá lugar hasta mediados de 2022. Por lo tanto, la Fed ya debería estar comprometida con su programa de compra de activos (QE) en cierta proporción hasta la segunda mitad de 2022. El banco central ya tendrá el pedal del acelerador prácticamente pisado, por lo que el impacto de una mayor flexibilización a partir de ese nivel será tenue en comparación con otras crisis. Además, con la deuda total de EE.UU. en un nivel récord del 400% del PIB, no hay margen de maniobra para mucho más apoyo fiscal sin causar un respaldo en los rendimientos.

Y lo que es más importante, la fe en la banca central y sus monedas fiduciarias ya está siendo sacudida hasta los cimientos. En la crisis crediticia de 2008, lo que el entonces presidente de la Reserva Federal, Ben Bernanke, pregonó como una política monetaria de emergencia única en la vida, se ha convertido ahora en un plan de acción somero y ordinario. El retroceso de la Fed hasta el límite cero y sus incursiones en el Quantitative Easing se han convertido, lamentablemente, en una función bastante pedestre. Este último viaje por la madriguera del dinero libre y la QE comenzó en 2019, mucho antes de que comenzara la pandemia de COVID-19.

Todas las incursiones anteriores en la QE y el dinero libre fueron recibidas con tipos de interés a largo plazo mucho más bajos. Esto es exactamente lo que la Fed quería y necesitaba que sucediera. La reducción de los costes de los préstamos en toda la curva de rendimiento ayuda a infundir a la economía con dinero nuevo y sirve para volver a inflar los precios de los activos.

Esta táctica ha sido notablemente eficaz en el pasado porque se creía que la inflación contenida y la confianza en nuestro mercado de bonos soberanos eran características económicas permanentes, quizás debido a los 40 años de mercado alcista de los bonos del Tesoro. Sin embargo, puede que la Fed no tenga tanta suerte durante la próxima crisis que se avecina. Nuestro banco central ya ha impreso 7 billones de dólares desde 2008 para volver a inflar las burbujas de activos y apoyar los balances de los bancos. Y, la deuda de nuestra nación se sitúa ahora en el 130% del PIB. Otro aumento masivo y multimillonario del balance de la Fed en esta coyuntura puede destruir cualquier confianza que quede en la solvencia del Tesoro de Estados Unidos.

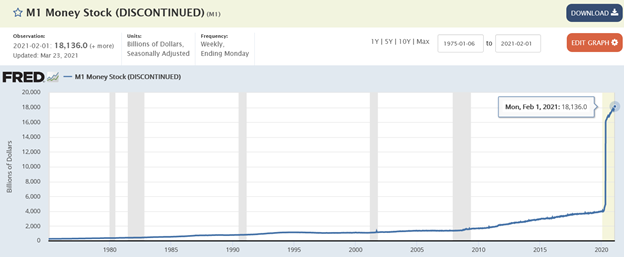

La Fed se ha vuelto tan canalla que está intentando destruir las pruebas de sus delitos de inflación e impresión de dinero. Nuestro banco central ya no informa de sus datos semanales sobre la oferta monetaria. M1 y M2 parecen seguir el camino de M3, que la Fed dejó de reportar en 2006. Este gráfico le da una pista sobre la verdadera razón por la que nuestro actual banco central necesita ocultar la verdad.

Pero no nos engañamos y usted tampoco debería hacerlo. Los inversores están cada vez más cansados de que sus fondos de jubilación sean destruidos cada pocos años cuando las burbujas de activos de la Fed se derrumban. Y, la perpetua rentabilidad casi nula de los bancos es cada vez más difícil de superar para los ahorradores. Si los rendimientos del Tesoro a largo plazo responden a la próxima ronda de impresión de dinero subiendo en lugar de bajando, como han hecho en el pasado, el próximo desplome del mercado no se mantendrá a raya fácilmente. De hecho, tanto la renta variable como la renta fija podrían caer simultáneamente, lo que podría convertir un doloroso mercado bajista en un completo colapso, quizá peor que el que han sufrido nunca los inversores que se adhieren a la mentalidad de comprar y mantener.

Este podría ser el catalizador que envíe a la actual Reserva Federal al basurero de la historia. Una población libre e independiente exige que su banco central comparta esas mismas cualidades. El próximo banco central de EE.UU. debe volver a vincular su moneda al oro en lugar de a los caprichos tontos y corruptos de los plutócratas y los políticos irresponsables.

– —

(Imagen destacada de Gam OI vía Pixabay)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.