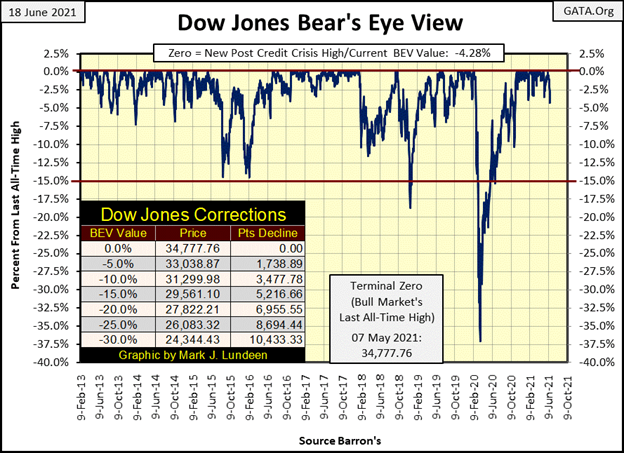

Esta semana el Dow Jones cerró con un valor BEV del -4,28%. No ha visto un valor BEV tan bajo desde el 4 de noviembre, cuando cerró por última vez fuera de la posición de puntuación con un valor BEV del -5,77%. Eso es hace más de siete meses. Siete meses en el mercado pueden ser mucho tiempo. Por lo tanto, tengo que preguntarme: ¿ha terminado este largo tiempo de inflar las valoraciones del mercado, y si es así, qué va a seguir?

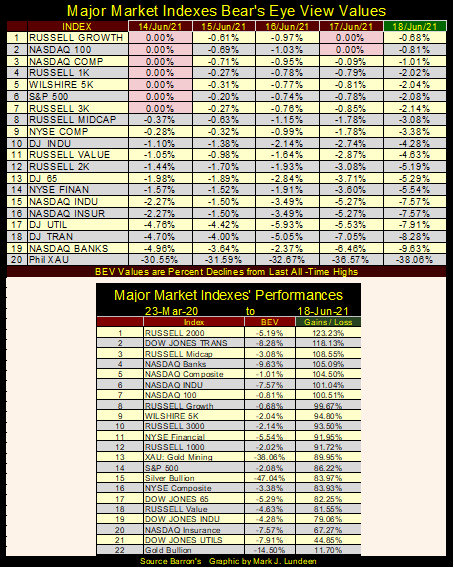

A continuación, mi Tabla de Valores BEV de los principales índices del mercado. La historia de esta semana fue una debilidad progresiva del mercado.

- El lunes, siete de estos índices cerraron en nuevos máximos históricos, con todo lo demás, excepto el XAU, en posición de puntuación (a menos del 5% de un BEV Cero).

- El martes y el miércoles no se registraron nuevos máximos históricos, pero de nuevo todo, excepto el XAU, se mantuvo en posición de puntuación.

- El jueves se produjeron dos nuevos ceros del BEV. Pero los índices #15 – 20 cerraron fuera de la posición de puntuación; o más del 4,99% desde sus últimos máximos históricos.

- El viernes no hubo nuevos máximos históricos, y sólo once de los veinte índices cerraron la semana en posición de puntuación.

Después de repasar todo esto, es obvio que las presiones deflacionarias aumentaron esta semana pasada. Pero no hay ninguna promesa de que esta tendencia deflacionista vaya a continuar en las próximas semanas.

Una cosa que es preocupante es ver estos principales índices de mercado en la tabla anterior, desde el # 1 hasta el # 21, manteniendo sus avances sobredimensionados desde sus mínimos de marzo de 2020. Todos estos avances excesivos acaban por sufrir correcciones; grandes retrocesos porcentuales para el Sr. Oso. Y hasta ahora, estos índices aún no han visto una corrección tan significativa en los últimos quince meses.

La posible excepción sería el XAU en el puesto 13 y la plata en el 15, ya que no han hecho mucho por los inversores durante décadas. Los titulares de estos activos son, en su mayoría, verdaderos creyentes; inversores que juegan a largo plazo y que no entran en pánico al primer soplo de metralla.

El oro, en el puesto 22, con un avance en quince meses de sólo el 11,70%, con un retroceso actual del 14,50% desde sus últimos máximos históricos del pasado agosto, es el menos expuesto a una gran corrección del mercado. Pero los siete primeros de la lista anterior, con sus ganancias porcentuales de tres dígitos, después de un avance de quince meses sin corrección, son fruta fácil para el Sr. Oso cuando regrese, que un día seguramente lo hará.

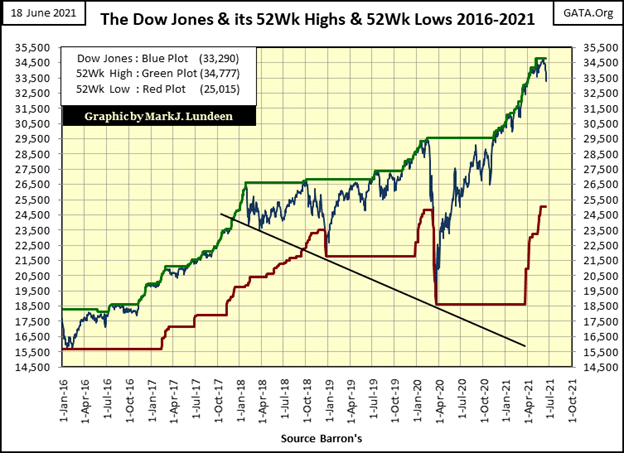

Veamos el Dow Jones trazado con sus líneas de máximos y mínimos de 52 semanas a continuación. Al cierre de esta semana, el Dow Jones no se ha desinflado mucho desde sus últimos máximos históricos de principios de mayo de este año. Pero mirando el GRAN CUADRO, desde su avance hasta ahora no corregido desde sus mínimos de marzo de 2020, mi preocupación es que hay un largo camino hacia su línea roja de mínimos de 52 semanas. Y una vez allí, ¿qué impide que el Dow Jones vuelva a empujar su Línea 52Wk más abajo?

¿El FOMC y sus «inyecciones de liquidez»? Ese es un truco que un día no funcionará.

Así que, viendo los gráficos y tablas anteriores, ¿debería ser alcista o bajista? Se puede hacer un buen caso para ambos. Eso es, hasta que miré el gráfico de abajo que traza el Dow Jones en barras diarias.

Hace dos semanas, el viernes 4 de junio, el Dow Jones cerró a sólo 22 dólares de alcanzar un nuevo máximo histórico. Dos semanas después, hoy, el Dow Jones cerró a 1.487 dólares de su último máximo histórico, y miren cómo perdió esos puntos.

A partir de la semana pasada, se pudo ver una formación técnica de cuenco invertido muy bajista al principio de su formación (Curva Roja). Luego, esta semana, el Dow Jones comenzó un colapso deflacionario desde este tazón invertido (dentro del Óvalo Negro). Este es un gráfico feo!

No hay ninguna garantía de que el Sr. Oso vaya a recuperar pronto gran parte de las ganancias del Dow Jones desde su fondo de marzo de 2020. Tal vez lo peor de esta caída del mercado se haya logrado al cierre de esta semana, y la semana que viene veremos al Dow Jones inflarse de nuevo hacia un nuevo máximo histórico.

Pero, sigo mirando el colapso del tazón invertido en el gráfico anterior, y tengo esta sensación de Deja-vu de nuevo. Si el Dow Jones comienza a ver una serie de días de extrema volatilidad en el mercado (días de 2% en el Dow Jones) en las próximas semanas, o peor aún; días de 2% en el Dow Jones con días de extrema amplitud en el mercado en la Bolsa de Nueva York (días de 70% A-D), me iría de Dodge City tan rápido como pudiera.

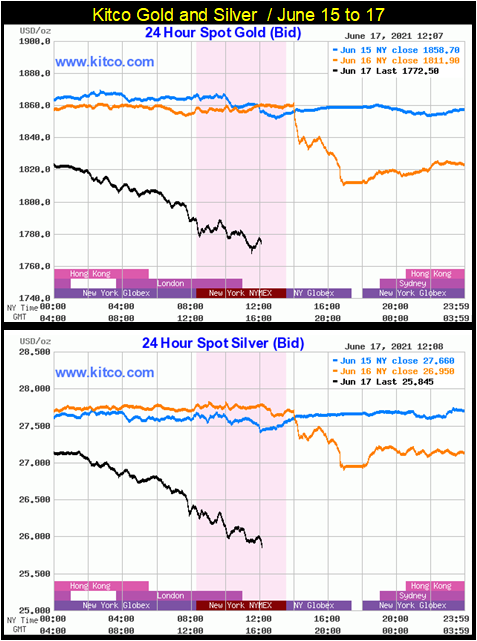

El oro y la plata fueron golpeados esta semana, como se registra en los gráficos de Kitco.Com a continuación. Pero estos gráficos son precios COMEX, mercados donde la mayor parte del metal negociado son sólo promesas de mala fe para entregar lingotes que no existen en algún momento en un futuro cada vez más incierto.

El lunes por la noche estuve mirando los precios de las águilas de plata y de los redondos de plata de los distribuidores de monedas de Internet que venden el metal precioso real al público. Las águilas de plata individuales estaban disponibles para su entrega por más de 40 dólares, y las rondas de plata de 1 onza por un poco más de 30 dólares. El jueves por la noche, tras el desplome visto anteriormente, los precios de las águilas de plata y de las monedas redondas que se ven en Internet casi no cambiaron respecto a los que vi el lunes.

¿Qué le dice esto? Me dice que el COMEX se está volviendo cada vez más irrelevante en los mercados de metales preciosos donde la entrega del metal es realmente demandada, como con los comerciantes de monedas de Internet que venden al público.

Lo siento, pero no he comprobado los precios de las águilas de oro. Sospecho que los precios de las águilas de oro tampoco se vieron afectados por la caída del jueves en los precios del oro de Kitco que se ve arriba.

Sin embargo, los precios del oro y la plata de Kitco están en dificultades. ¿A qué se debe esto? Como he dicho antes, los «reguladores del mercado» permiten que los osos de los metales preciosos hagan trampa en sus mercados «regulados». Esto no va a cambiar hasta que el sistema llegue a una crisis, ya que el «regulador del mercado» de hoy es el banquero de Wall Street de mañana, y el banquero de Wall Street de hoy es el «regulador del mercado» de mañana. Ese es el sistema; la captura regulatoria, y a los que están dentro de este sistema corrupto les gusta que sea así.

Durante años, los comentaristas del mercado de Internet se han quejado de que la venta al descubierto en los mercados de futuros de oro y plata COMEX se realiza a instancias de los gobiernos. Cuando uno se da cuenta de que todos los Secretarios del Tesoro de los Estados Unidos tienen estrechos vínculos con Wall Street, es mejor no dudar de ello. Nuestra actual Secretaria del Tesoro; Janet Yellen, tiene principalmente una formación académica. Pero el mundo académico es un beneficiario directo del Sistema de la Reserva Federal a través de su programa de préstamos escolares, y la financiación masiva de la investigación a las universidades por el propio Gobierno Federal.

Como ex presidenta de la Reserva Federal, Yellen sabe exactamente cómo funciona este sistema, y no va a cambiar las cosas para beneficiar a los «bichos de oro» a expensas de la UC Berkeley.

Janet Yellen | Departamento del Tesoro de EE.UU.

Pero el precio suprimido del oro y la plata, al igual que las valoraciones infladas en el mercado de valores, algún día se liberará de este sistema corrupto de fijación de precios, como debe ser.

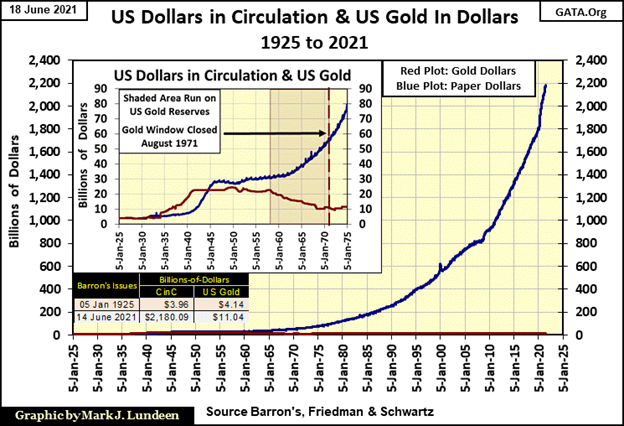

A continuación se muestra un gráfico que traza los dólares en circulación (CinC / Blue Plot) junto con las reservas de oro del Tesoro de los Estados Unidos (Red Plot) desde 1925 hasta 2021. Mirando el inserto de este gráfico:

- Desde 1925 hasta principios de la década de 1930, los dólares impresos en papel y los dólares en oro que respaldaban esos dólares en papel estaban estrechamente correlacionados. Este es el aspecto de un patrón oro; los dólares de papel están respaldados por dólares de oro.

- Con el nombramiento de Adolf Hitler como canciller de Alemania el 30 de enero de 1933, el oro de los bancos centrales europeos comenzó a fluir hacia las bóvedas de lingotes del Banco de la Reserva Federal de Nueva York.

- La primera causalidad de la guerra es el dinero. El dólar durante la Segunda Guerra Mundial no fue una excepción, como se vio en el aumento del CinC durante los primeros años de la década de 1940.

- En 1957, comenzó una corrida de las «Reservas de Oro de los Estados Unidos», ya que los bancos centrales europeos pudieron ver entonces lo que usted y yo podemos ver ahora; los Estados Unidos estaban imprimiendo más dólares de papel (Gráfico Azul) de lo que tenían reservas de oro (Gráfico Rojo) para respaldarlos. Estos bancos centrales comenzaron a retirar su oro, y fue su oro de los Estados Unidos.

- En agosto de 1971, el Tesoro estadounidense «cerró la ventanilla del oro», poniendo fin tanto a la fijación de 35 dólares por onza de oro de Bretton Woods, como a la corrida de las reservas de oro estadounidenses. En ese momento, Estados Unidos había emitido 202 dólares de papel por cada onza de reservas de oro que tenía a mano, lo cual no es una forma de mantener una paridad de oro de 35 dólares por onza.

En el cuerpo principal del gráfico anterior, el efecto del cierre de la ventanilla del oro del Tesoro es evidente. Las reservas de oro (parcela roja) se han mantenido en torno a los 11.000 millones de dólares desde agosto de 1971. El Tesoro estadounidense valora su oro a 42,22 dólares la onza, fijando en peso el acervo total de oro estadounidense en unos 261,51 millones de onzas de oro desde principios de los años 70. El CinC se ha disparado hasta los 2,178 billones de dólares en el último medio siglo. Sólo un economista podría no ver el impacto inflacionario de la desmonetización del oro.

Nota: el Tesoro de EE.UU. nunca ha permitido una auditoría completa e independiente del oro del pueblo estadounidense. Suponiendo que esté todo ahí (lo que puede ser un error), en la edición de Barron’s del 14 de junio de 2021, los Estados Unidos han emitido 8.330 dólares de papel por cada onza de oro que dicen poseer. Por eso suprimen el precio del oro y la plata en el COMEX.

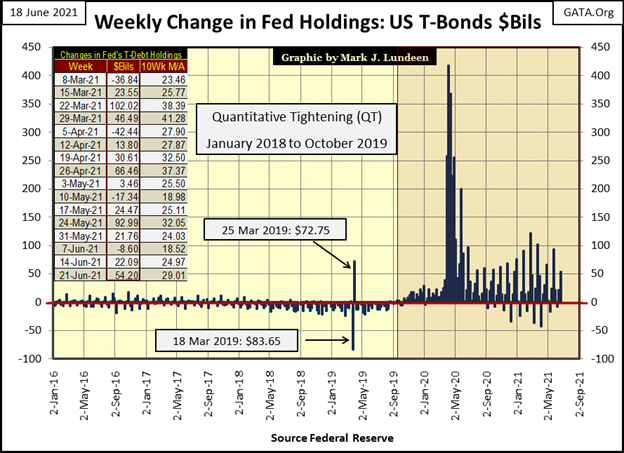

Esto sólo va a empeorar. Esta semana (gráfico inferior) el FOMC ha «inyectado» 54.200 millones de dólares adicionales de «liquidez» en el sistema financiero. Esto está muy lejos de los más de 400.000 millones de dólares que «inyectaron» en los mercados financieros en una sola semana de abril de 2020 para reflotar las valoraciones del mercado. Pero cuando llegue la próxima crisis, esperen que el pendiente No QE#5 exceda los extremos vistos en su No QE#4 visto abajo.

Dense cuenta de que esta banda criminal, que ahora toma las riendas del sistema financiero, ya no tiene la opción de funcionar de manera responsable. Si lo hicieran, se produciría otra Gran Depresión, de la que se les culparía correctamente.

Esto ha sucedido muchas veces antes, empezando por el experimento de la dinastía Song de China del siglo XI con el papel moneda. El experimento resultó un desastre para la dinastía Song, inspirando la siguiente cita de William Durant.

Los multimillonarios entienden que sus dólares van a quedar sin valor algún día. Por lo tanto, utilizan sus dólares como pagos iniciales de préstamos para tantas casas de la clase trabajadora como sea posible. En última instancia, esto impedirá que los trabajadores lleguen a ser propietarios de una vivienda. En su lugar, la clase trabajadora estará pagando un alquiler a sus «superiores» hasta el día de su muerte.

Este vídeo de Sky News Australia sitúa esto en el contexto más amplio del «Gran Reajuste» del Grupo de Davos; «donde no poseerás nada y serás feliz». ¡Y eso es una orden!

No poseerás nada y serás feliz»: Advertencias sobre el ‘orwelliano’ Gran Reset – YouTube

Están reinstaurando el feudalismo impuesto a los agricultores y a las clases trabajadoras durante el declive del Imperio Romano. Entonces se llamaba la Edad Media. Llámalo como quieras ahora; ¿Gran Reset? Claro, ¿por qué no? Sólo hay que entender que esto no sería posible sin la capacidad de la Reserva Federal de «inyectar» «liquidez» ilimitada en el sistema bancario para financiar este malvado esquema. Para la gente con los estándares éticos de los emperadores romanos, como Calígula o Nerón, esto es en realidad un movimiento brillante.

El siguiente verso del Eclesiastés parece apropiado.

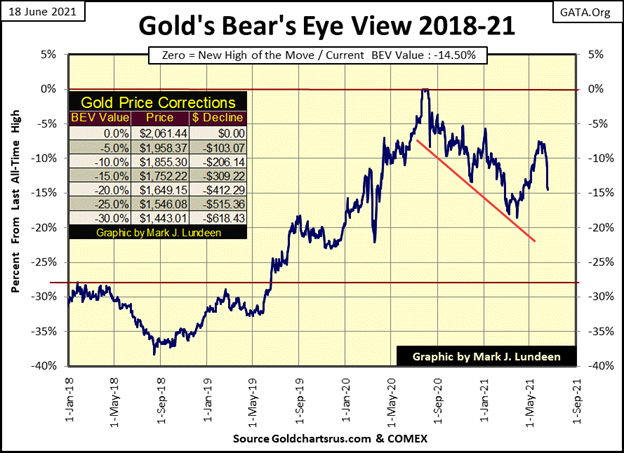

Pasemos al gráfico BEV del oro. La semana pasada pensaba que el oro iba a romper por encima de su línea BEV -5%. Ya sabes; cerca de la posición de puntuación. Eso demuestra lo que sé sobre el futuro. Lo que realmente sucedió fue que el oro rompió por debajo de su línea BEV -10% esta semana, cerrando la semana sólo un 0,50% por encima de su línea BEV -15%. No me gusta, pero ahí está.

Esta es la misma BS oro y plata inversores han tenido que soportar durante décadas. Los «responsables políticos», inundando el mercado COMEX con papeles de mala fe que prometen la entrega de lingotes inexistentes, algún día en un futuro cada vez más incierto, golpearon los precios del oro y la plata una vez más.

Tenga en cuenta, para aquellos que estaban esperando un retroceso de los precios para comprar águilas de plata de los distribuidores de monedas de Internet, desde el cierre de la semana pasada hasta el cierre de esta semana, los precios de las águilas de plata se mantuvieron básicamente sin cambios. Busque en Google los precios de las águilas de plata y de los cartuchos de plata. La plata cerró la semana a 25,80 dólares, vea cuánta plata puede comprar por menos de 30 dólares la onza, y luego haga lo mismo con el oro.

Entonces, ¿qué estamos viendo realmente en el gráfico de abajo? Yo diría que un fraude de mercado en curso. Los grandes bancos saben que las nuevas normas de Basilea III del BIS (Banco de Pagos Internacionales) sobre sus reservas hacen que el oro en papel deje de ser un activo de primera categoría. Están intentando reducir sus posiciones cortas para mitigar las consecuencias de las normas de Basilea III que entran en vigor el 28 de junio.

Es posible que las operaciones en los mercados del oro y la plata durante el resto de junio no sean todo lo que quisiéramos. Pero cuando llegue julio o agosto, sigo esperando nuevos máximos históricos para el oro.

Pero tratando el gráfico BEV del oro tal y como está, es un pequeño juego de mierda seguro, pero está bien que juegue. La clave del mercado del oro que se ve en el gráfico anterior es su línea BEV -15% ($1752) – ¿puede mantenerse? Si no es así, entonces miramos su línea BEV -20% ($1649) para el apoyo. Dios, Louise, ¿el oro va a 1649 dólares? Incluso en el COMEX esto es una exageración con la actual charla sobre el aumento de la inflación del IPC. Los principales medios de comunicación financiera también están abordando el actual, «pero temporal» aumento del IPC.

En lo que a mí respecta, no pierdo de vista el premio: el oro cerrando por encima de los 2061 dólares. Actualmente, no voy a considerar seriamente la posibilidad de que el oro se negocie por debajo de 1649 dólares en el COMEX, o en cualquier otro lugar. Pero incluso si lo hace, no voy a vender. A veces uno tiene que mantener una mano de hierro en el timón y esperar a que los mares se calmen. Espero que este sea un momento así.

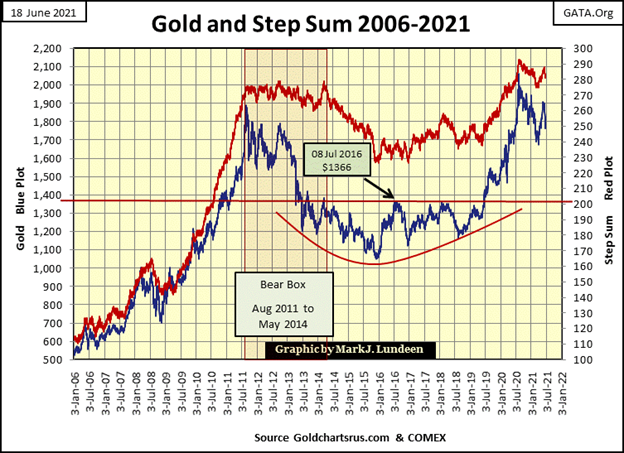

Aquí está el gráfico de la suma de pasos del oro. ¿Sigue teniendo este gráfico «buen aspecto»? Bueno, parece que está peor después de esta semana, y puede que parezca aún peor después de la semana que viene. No importa, después de la formación de fondo de seis años que abarca de 2013 a 2019, donde $ 1360 (Línea Roja) demostró ser la línea de perdición cada vez que los toros intentaron romper por encima de ella. Luego, hace tres años, en junio de 2019, el avance actual despejó esta línea de resistencia, y ahora se encuentra en un sólido soporte muy por encima de ella. Para los osos, forzar al oro a cotizar por debajo de los 1700 dólares resultará una tarea difícil de lograr para ellos.

Así que, una vez más, mantengo mi vista en el premio: que el oro cierre por encima de los 2061 dólares del pasado agosto.

En el gráfico de suma de pasos del Dow Jones, el colapso de esta semana en las valoraciones del mercado (también conocido como la realidad del mercado en un gráfico de suma de pasos) es obvio, pero ¿debería preocuparnos? Bueno, Alfred no está preocupado todavía, y sabe tanto sobre los mercados como muchos de los «expertos en mercados» y economistas que se ven en la televisión estos días.

Así que, hablando por mí mismo, ya que me siento en lo alto de la galería de cacahuetes del mercado, sin ninguna exposición personal al mercado de valores, excepto por mis empresas mineras de metales preciosos, yo también estoy con Alfred, y me niego a preocuparme por lo que viene para el mercado de valores.

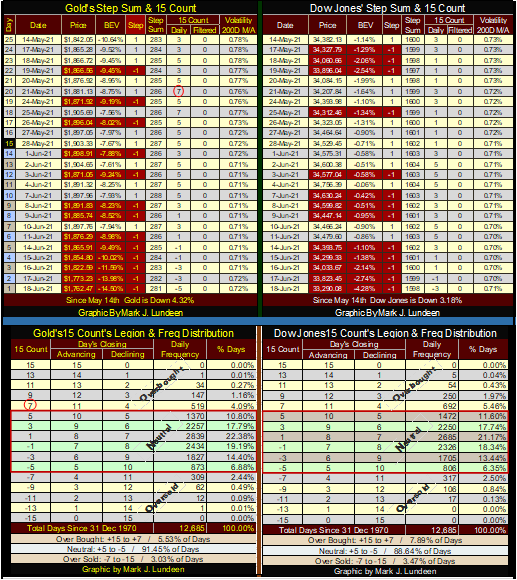

El21 de mayo, el recuento de 15 del oro vio un +7 en su tabla superior (Círculo Rojo abajo), llevándolo a territorio de sobrecompra. Esto significa que en esa sesión y en las catorce anteriores, el oro avanzó en once de ellas y sólo cerró a la baja en cuatro. Aquí está la matemática para una cuenta de +7, 15:

11 + (-4) =7

Desde el 31 de diciembre de 1970, el oro ha tenido 12.685 sesiones de negociación, de las cuales sólo 519 (4,09%) cerraron con un recuento de 15 del oro en un +7. Al igual que el Dow Jones, al oro no le gusta un recuento de 15 tan alto. Por lo tanto, no me sorprendió ver una corrección después de su cuenta de 15 de +7 el 21 de mayo. Sin embargo, para que el oro corrija de nuevo por debajo de su nivel BEV -10%, casi hasta su nivel BEV -15%, fue necesario, en mi opinión, un ataque coordinado de los osos en el mercado de futuros.

Tal y como están las cosas al cierre de esta semana, con el recuento de 15 del oro en -5, la mayor parte del daño que los osos pueden imponer en el mercado del oro puede haberse logrado ya. Pero las normas de Basilea III todavía están a una semana de distancia (los cinco días de negociación para la próxima semana), por lo que podemos ver más acción bajista la próxima semana también.

Si el próximo lunes el oro es un día bajista, veremos un recuento de 15 de -7. Un recuento de 15 de -7 coloca al mercado del oro en una condición de sobreventa, lo que es bueno para nosotros los toros del oro.

Si todos los días de la semana que viene son bajistas, el oro cerrará con un recuento de 15 de -11, algo que, como se ve en la tabla inferior, sólo ha ocurrido 12 veces desde el 31 de diciembre de 1970. Con el recuento de 15 del oro en -11, o incluso en -9 en algún momento de la próxima semana, veremos al oro en una condición de sobreventa extrema, desde la cual se debería esperar un fuerte rebote.

Así que, les digo a ustedes, osos del oro, vayan, sean intrépidos y audaces y vendan, vendan, vendan toda la semana que viene. Que como he mencionado anteriormente, debido a la entrada en vigor de las normas de Basilea III el28 de junio, podrían de todos modos, con o sin mi permiso. Sólo estoy señalando que cuanto más profundamente en territorio negativo descienda el recuento de 15 del oro para el cierre de la próxima semana, mejor será para los toros del oro cuando llegue la primera semana de julio.

Lo que realmente resulte de todo esto, al igual que yo, mis lectores tendrán que esperar dos semanas para averiguarlo.

– —

(Imagen destacada de QuoteInspector.com CC BY-ND 2.0 vía Flickr)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que refleja las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.