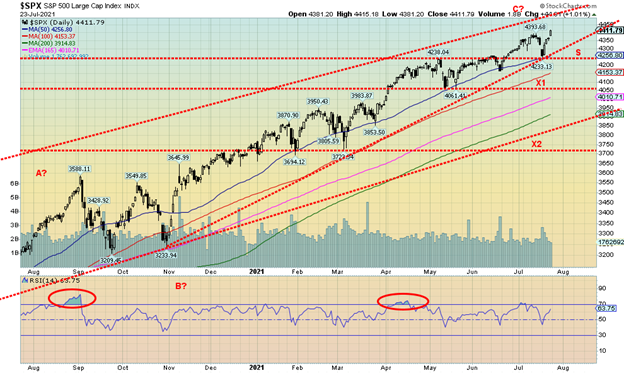

Ha sido una semana extraña y agitada, ya que el S&P 500 perdió rápidamente cerca de un 4% para, en el siguiente latido, recuperarlo y cerrar la semana haciendo nuevos máximos históricos una vez más. Todo esto a pesar de la divergencia y el deterioro de la amplitud, el Índice de Suma McClellan (ajustado por la relación) alias RASI cayendo por debajo de 500, un VIX divergente, la caída del índice de porcentaje alcista, la caída del número de acciones que cotizan por encima de su MA de 200 días, y el rápido aumento de la compra de opciones de compra una vez más. Como hemos señalado a menudo, si bien las divergencias son importantes y constituyen una señal de advertencia, no son una garantía de que se haya alcanzado un máximo y de que el mercado pueda subir a pesar del deterioro de muchos indicadores. Sin embargo, con el tiempo, les alcanza.

S&P 500 y mercados de valores

Cuando la economía era agrícola, agosto solía ser el mejor mes del año para las acciones 1901-1951. Ahora que la agricultura es un mero elemento secundario de la economía, agosto es el segundo peor mes del año, por detrás de septiembre. La crisis rusa de 1998 se inició en agosto y estuvo a punto de hacer caer el sistema financiero. Saddam Hussein provocó un descenso del 10% en agosto de 1990 cuando invadió Kuwait. El año pasado se produjo un máximo a finales de agosto y un mínimo en octubre, cuando el S&P 500 cayó un 10,5%. Y el año pasado las divergencias con los indicadores no eran tan pronunciadas como ahora.

En cuanto a la economía, fue una sorpresa para algunos que las solicitudes iniciales semanales aumentaran a 419.000, frente a las 368.000 de la semana anterior y la previsión de consenso de 350.000. Más personas estaban buscando trabajo y más solicitaron el desempleo tras el fin de otras prestaciones en varios estados. La construcción de viviendas en junio fue mejor de lo esperado, pero luego los permisos de construcción decepcionaron y estuvieron por debajo del consenso. Los rendimientos de los bonos han retrocedido un poco, ya que el 10 años de EE.UU. ha vuelto a subir hasta cerca del 1,30% desde el 1,20% de la semana anterior. El hecho de que el 10 años vuelva a superar el 1,40% podría indicar que hemos hecho un mínimo. Por encima del 1,60% es muy probable que se produzcan nuevos máximos en los rendimientos.

Los diferenciales de la deuda corporativa son los más bajos que hemos visto nunca y eso hace que a las empresas les resulte barato pedir préstamos. El resultado es que las empresas están pidiendo más préstamos que nunca, a menudo sólo para la recompra de acciones. Las recompras de acciones, a su vez, contribuyen a impulsar el mercado de valores. El otro resultado es que las agencias de calificación están bajando las calificaciones crediticias cuando el mundo está nadando en crédito BBB (bonos de grado de inversión más bajos) y más abajo en los C y bonos basura. Pedir prestado sólo para hacer ingeniería financiera no es un uso inteligente de los fondos y prepara al mercado para un gran hipo una vez que el ciclo de crédito siga su curso. Los propietarios de viviendas también se apalancan para comprar una casa. Al final, la «fiesta» se acaba. Igual que en 2008. Sólo que el apalancamiento actual hace que lo que se vio antes del colapso de 2008 parezca un cuento de hadas.

La variante Delta de COVID-19 ha estado saltando, así que tal vez no sea una sorpresa que una vez más Estados Unidos esté liderando los casos. Después de caer a casi 10.000 al día, ha vuelto a subir rápidamente a más de 55.000 al día, principalmente entre los no vacunados (99%) en lo que se llama estados rojos. Es difícil saber cómo se desenvuelve esto en el futuro, con la amenaza de nuevos cierres patronales y su consiguiente impacto en la economía. Las inundaciones en China en un importante centro de fabricación de Zhengzhou van a causar más estragos en las cadenas de suministro, además de los problemas actuales con las cadenas de suministro. El aumento de los casos de la variante Delta ya está causando problemas y escasez en el Reino Unido y en la UE, a pesar de que las cifras económicas han sido decentes en la UE últimamente.

Nuestras expectativas para el mes de agosto son que el mercado pueda seguir subiendo a pesar de todas las señales de advertencia. Pero el contratiempo de la semana pasada ha establecido la zona de los 4.250 como soporte y una ruptura de ese nivel podría llevar rápidamente a una caída hasta la siguiente zona de soporte cerca de los 4.050, con algún soporte intermedio en los 4.150. Por debajo de los 4.050 las cosas se complican, ya que la siguiente parada podría estar en los 3.900. Por debajo de este nivel, la última zona de soporte buena se sitúa en torno a los 3.700, momento en el que el S&P 500 habría caído aproximadamente un 15%. Una ruptura brusca por debajo de ese nivel podría desencadenar el pánico.

Cada vez es más difícil comprar este mercado aquí arriba, al menos no hasta que superemos el periodo de debilidad estacional de agosto/octubre. No, esto no significa que la debilidad estacional esté garantizada, pero dadas las crecientes divergencias negativas, no es prudente forzarlas. La falta de confirmación de los índices es otra divergencia negativa. El Dow Jones de Industriales (DJI) apenas logró un nuevo máximo histórico al final de la semana. Sin embargo, el Dow Jones de Transportes (DJT) sigue bajando un 10% desde su máximo histórico. Hemos observado que, aunque el S&P 500 estaba haciendo nuevos máximos, el índice S&P 500 Equal Weight sigue sin hacer nuevos máximos históricos. Esto nos sugiere un estrechamiento de los líderes que llevan los índices al alza. Una vez más, todas estas divergencias son señales de advertencia, pero no son una garantía de un máximo.

En cuanto al NASDAQ, volvió a hacer nuevos máximos históricos. Por lo tanto, no fue una sorpresa que algunas de las FAANGs también lo hicieran: Facebook, Google y Microsoft se unieron a la fiesta. Si miramos a Microsoft, está claro que ha entrado en parábola. Nvidia y Twitter subieron casi un 8% en la semana. El riesgo está servido.

En cuanto a lo alto que podría llegar el mercado, los objetivos potenciales para el S&P 500 podrían ser hasta 4.500/4.550. La preocupación por los mercados podría trasladarse también al TSX Composite, aunque el TSX no haya alcanzado nuevos máximos históricos esta semana. Hemos observado que el mercado parece volverse más defensivo, con un cambio de los valores de consumo discrecional a los de consumo básico. Aunque el cambio aún no se ha producido, observamos que la relación entre el índice financiero del TSX y el índice del oro del TSX (TFS/TGD) parece estar formando un posible patrón superior. Si es correcto, esto podría implicar que, en el futuro, el oro superará al sector financiero.

El 31 de julio es la fecha límite para tratar el límite de la deuda. Con los republicanos dispuestos a bloquear todos los intentos de fijar el límite de la deuda, el Tesoro se verá obligado a tomar medidas de emergencia para garantizar el pago de las facturas. Se estima que estas medidas podrían llevar a Estados Unidos hasta el periodo de octubre/noviembre antes de que la cosa se ponga seria y el riesgo de impago de Estados Unidos se convierta en una realidad potencial. Si eso ocurriera, podría estallar todo tipo de caos en los mercados financieros mundiales.

Si la tendencia es tu amiga, entonces la tendencia alcista es donde tienes que estar. Sin embargo, dadas las crecientes divergencias negativas, se recomienda cierta precaución y es importante conocer los puntos de ruptura.

La semana que viene se reúne el FOMC y se espera que no haya cambios ni en los tipos de interés ni en la QE. Sin embargo, hay que prestar atención a lo que diga la Reserva Federal en busca de pistas sobre la inflación y la reducción de la misma. La expectativa es que la Fed sigue siendo dovish sobre la inflación y el tapering por el momento. Y continuarán con el QE dado que creen que la economía no es tan fuerte como algunos piensan y hay preocupación por la variante del Delta en aumento. El número de reclamaciones de esta semana no fue bueno y las cifras económicas siguen estando por debajo de los niveles máximos de febrero de 2020.

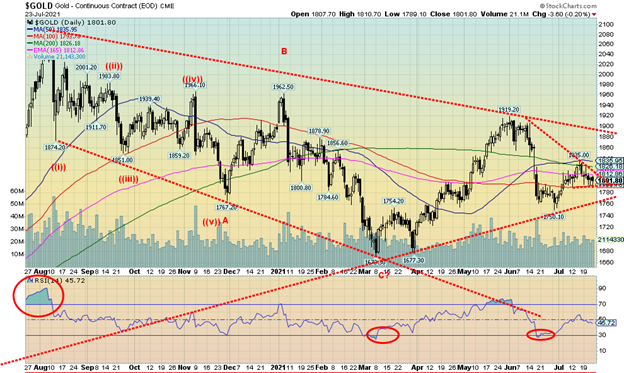

Oro, metales y materias primas

El oro no puede salir de sí mismo. O tal vez no puede salir del camino de un índice de dólares en alza. Por segunda semana consecutiva, el índice del dólar ha subido y ahora amenaza con superar los 93 puntos. Esto nos sugiere que podríamos ver al índice del dólar hacer nuevos máximos por encima del máximo de marzo de 2021, en 93,47. Sin embargo, al observar la pauta, seguimos viéndola como un gran ABC plano desde el importante mínimo observado a principios de enero en 89,17. La onda A hizo tope en marzo en 93,47, mientras que la onda B tocó fondo en mayo en 89,52. Muchos lo ven como un doble fondo. Nosotros lo vemos como una gran formación correctiva ABC, ya que ninguna de las ondas es impulsiva (5 ondas). El máximo del índice US$ hasta ahora es 93,20. Dado que el índice del dólar apenas ha subido en la semana por debajo de 93, es posible que el índice del dólar también fracase aquí. Necesita un cierre semanal por encima de 93 para sugerir nuevos máximos.

El resultado es que el oro ha bajado por segunda semana consecutiva y la plata ha bajado por tercera semana consecutiva. En general, esto frustra a los defensores del oro. Esas son las malas noticias. La buena noticia, al menos por el momento, es que el oro se mantiene por encima de los 1.790 dólares y la plata, en general, se mantiene por encima de los 25 dólares. La plata hizo una prueba por debajo de los 25 dólares, pero no pasó nada y se recuperó. Siempre hemos considerado que cuando algo rompe por debajo de una zona de soporte importante y no pasa nada es positivo. Pero sólo puede hacer eso tantas veces y luego el soporte cede. Es como llevar un ariete a la puerta. Al final la puerta se rompe.

Si el oro se rompe por debajo de los 1.790 dólares, lo siguiente será una prueba del mínimo de 1.750 dólares visto en junio. Una ruptura de ese nivel sería más peligrosa, ya que entonces bajaríamos a probar el mínimo de marzo de 1.673 dólares. El soporte de la plata está en los 25 dólares, pero por debajo de ese nivel está el mínimo de marzo cerca de los 23,75 dólares y luego el soporte principal de los 22 dólares. El oro todavía tiene que superar los 1.820$/1.830$, pero por encima de los 1.850$ podríamos ver una prueba de los 1.900$. La plata necesita recuperar primero los 26 y 27 dólares para sugerir un movimiento hacia los 28. En cuanto a los valores auríferos, el índice TSX Gold (TGD) tiene soporte en los niveles actuales, pero por debajo de los 285 se produciría un retorno al mínimo de febrero de 267 y probablemente más bajo. El TGD necesita recuperar por encima de 315 y 325 para sugerir niveles más altos.

El oro y la plata han salido de sus mínimos, pero los riesgos siguen siendo a la baja hasta que comencemos a despejar los niveles superiores. Estacionalmente hemos visto mínimos en agosto antes de que se produzca un fuerte repunte. Pero la clave sigue siendo el índice del dólar, que sigue pareciendo más alto a corto plazo. El posible mínimo del ciclo de 31 meses se produjo en marzo, pero la ventana para ese mínimo oscilaba entre noviembre de 2020 y septiembre de 2021. Todavía estamos en esa ventana, pero acercándonos a su final. Ya se han visto mínimos en julio o agosto, por lo que no nos sorprendería ver el inicio de un rally importante que podría llegar hasta octubre o más tarde. Sin embargo, todo esto depende de que se superen las zonas de resistencia. Y, por supuesto, que no se produzca una ruptura en el ínterin. Hasta que no superemos las resistencias, el riesgo de momento sigue siendo a la baja.

En cuanto a otras materias primas, el petróleo se ha recuperado de las ventas de la semana pasada. Sin embargo, seguimos considerando el reciente máximo como un potencial tope y este es el rebote. Obsérvese que los valores energéticos siguen siendo débiles, ya que el índice ARCA Oil & Gas (XOI) cayó en la semana, mientras que el índice TSX Energy (TEN) se mantuvo plano. Nos sorprendería que se vieran nuevos máximos para el petróleo. Sin embargo, el gas natural (GN) hizo nuevos máximos la semana pasada. Este periodo tiende a ser suave estacionalmente tanto para el petróleo como para el gas.

Relación Bitcoin-Oro

Tanto el Bitcoin como el ratio Bitcoin/Oro parecen haber formado un techo de cabeza y hombros algo complejo. Tras el primer desplome, tanto el Bitcoin como el ratio Bitcoin/Oro formaron lo que parece ser un triángulo descendente que es bajista. El Bitcoin rompe por debajo de los 27.500 y se proyecta hacia los 16.800, mientras que el ratio Bitcoin/Oro rompe por debajo de los 16,45 y se dirige hacia los 9,6. Ambos son alcistas para el oro en relación con el Bitcoin. Es posible que también sea alcista para el oro en general.

MERCADOS Y TENDENCIAS

| % Ganancias (Pérdidas) Tendencias | ||||||||

| Cierre 31/12/20 | Cierre Jul 23/21 | Semana | YTD | Diario (corto plazo) | Semanal (Intermedio) | Mensual (Largo Plazo) | ||

| Índices bursátiles | ||||||||

| S&P 500 | 3,756.07 | 4.411,79 (nuevos máximos) | 2.0% | 17.5% | arriba | arriba | arriba | |

| Dow Jones de Industriales | 30,606.48 | 35.061,55 (nuevos máximos) | 1.1% | 14.6% | arriba | arriba | arriba | |

| Dow Jones Transportes | 12,506.93 | 14,756.07 | 2.8% | 18.0% | a la baja | al alza (débil) | arriba | |

| NASDAQ | 12,888.28 | 14.836,99 (nuevos máximos) | 2.8% | 15.1% | arriba | arriba | arriba | |

| S&P/TSX Composite | 17,433.36 | 20,188.43 | 1.0% | 15.8% | arriba | arriba | arriba | |

| S&P/TSX Venture (CDNX) | 875.36 | 902.56 | (0.6)% | 3.1% | a la baja | neutral | arriba | |

| S&P 600 | 1,118.93 | 1,318.56 | 1.6% | 17.8% | abajo | al alza (débil) | arriba | |

| Índice MSCI World | 2,140.71 | 2,299.39 | (0.6)% | 7.4% | abajo | arriba | arriba | |

| Índice NYSE Bitcoin | 28,775.36 | 32,490.39 | 1.9% | 12.9% | abajo | abajo (débil) | arriba | |

| Índices de acciones mineras de oro | ||||||||

| Índice de Bancos de Oro (HUI) | 299.64 | 258.93 | (2.3)% | (13.6)% | a la baja | abajo | arriba | |

| Índice de oro TSX (TGD) | 315.29 | 293.28 | (2.3)% | (7.0)% | abajo | abajo | arriba | |

| Rendimiento de la renta fija/espacios | ||||||||

| Rendimiento de los bonos del Tesoro de EE.UU. a 10 años | 0.91 | 1.28% | (0.8)% | 40.7% | ||||

| Rendimiento de los bonos a 10 años CGB de Cdn. Rendimiento de los bonos a 10 años CGB | 0.68 | 1.23% | (1.6)% | 80.9% | ||||

| Vigilancia de la recesión Diferenciales | ||||||||

| Diferencial del Tesoro estadounidense a 2 años y 10 años | 0.79 | 1.08% | 1.9% | 36.7% | ||||

| Diferencial del CGB a 2 años de Cdn | 0.48 | 0.76% | (6.2)% | 58.3% | ||||

| Monedas | ||||||||

| US$ Índice | 89.89 | 92.93 | 0.3% | 3.4% | arriba | arriba | abajo | |

| Canadiense $ | 0.7830 | 0.7950 | 0.3% | 1.5% | abajo | neutral | arriba | |

| Euro | 122.39 | 117.76 | (0.3)% | (3.8)% | abajo | abajo | arriba | |

| Franco suizo | 113.14 | 108.76 | plano | (3.9)% | abajo | abajo | arriba | |

| Libra esterlina | 136.72 | 137.51 | (0.1)% | 0.6% | abajo | al alza (débil) | arriba | |

| Yen japonés | 96.87 | 90.46 | (0.5)% | (6.6)% | abajo | abajo | abajo | |

| Metales preciosos | ||||||||

| Oro | 1,895.10 | 1,801.80 | (0.7)% | (4.9)% | a la baja (débil) | neutral | al alza | |

| Plata | 26.41 | 25.23 | (2.2)% | (4.5)% | abajo | abajo (débil) | arriba | |

| Platino | 1,079.20 | 1,061.40 | (4.3) | (1.7)% | abajo | a la baja (débil) | al alza | |

| Metales básicos | ||||||||

| Paladio | 2,453.80 | 2,662.40 | 1.0% | 8.5% | a la baja (débil) | arriba | arriba | |

| Cobre | 3.52 | 4.40 | 1.9% | 25.0% | neutral | arriba | arriba | |

| Energía | ||||||||

| Petróleo WTI | 48.52 | 72.07 | 0.7% | 48.5% | neutral | arriba | arriba | |

| Gas natural | 2.54 | 4,03 (nuevos máximos) | 10.1% | 58.7% | arriba | arriba | arriba |

Los nuevos máximos/mínimos se refieren a nuevos máximos/mínimos de 52 semanas y, en algunos casos, a máximos históricos.

– —

(Imagen destacada de PublicDomainPictures vía Pixabay)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.

David Chapman no es un servicio de asesoramiento registrado y no es un distribuidor de mercado exento (EMD) ni un asesor financiero autorizado. No damos ni podemos dar asesoramiento de mercado individualizado. David Chapman ha trabajado en la industria financiera durante más de 40 años, incluyendo grandes corporaciones financieras, bancos y agentes de inversión. La información contenida en este boletín está destinada únicamente a fines informativos y educativos. No debe considerarse una solicitud de oferta o venta de ningún valor. El lector asume todo el riesgo al negociar con valores y David Chapman aconseja consultar a un asesor financiero profesional autorizado antes de proceder con cualquier operación o idea presentada en este boletín. David Chapman puede poseer acciones de las empresas mencionadas en este boletín. Compartimos nuestras ideas y opiniones sólo con fines informativos y educativos y esperamos que el lector realice la debida diligencia antes de considerar una posición en cualquier valor. Eso incluye consultar con su propio asesor financiero profesional autorizado.