La pandemia COVID-19 ha hecho bastante en la economía mundial. Hay pocas dudas al respecto. Recientemente se ha publicado un informe detallado sobre la devastación, co-escrito por el Banco Mundial (www.worldbank.org) y la Organización Mundial de la Salud (OMS) (www.who.int), titulado Un Mundo en Desorden (https://apps.who.int/gpmb/assets/annual_report/GPMB_AR_2020_EN.pdf). En resumen, el informe señala que la respuesta del mundo a la pandemia no estaba bien preparada, y que no se habían tenido debidamente en cuenta las prioridades. El resultado fue que mostró la fragilidad de un orden mundial económico, social y ambiental interconectado y ha abierto y exacerbado fisuras en las sociedades e incluso entre las naciones.

Mientras que el COVID-19 ha resultado en más de 30 millones de casos registrados y ahora más de un millón de muertes, no estamos ni remotamente en la misma liga que la Gripe Española (1918-1920), la Plaga de Justiniano (541-549 AD), o la Peste Negra (1346-1353). Mientras que esas plagas fueron devastadoras en términos de muertes y definitivamente tuvieron un impacto económico negativo, el mundo no estaba tan interconectado económica, social o ambientalmente como lo está hoy en día. Tampoco esos mundos tenían la población de hoy. Para que conste, durante la época de Justiniano, la población mundial se estimaba en 200 millones, durante la Peste Negra 350 millones, y en la época de la Gripe Española 1.700 millones. Hoy en día, la población mundial es de 7.800 millones. Además, en esos períodos, la mayoría de la población estaba situada en zonas rurales. Hoy en día, la concentración es urbana.

Nuestro problema es el mundo altamente interconectado. Y cuando el mundo se ve afectado por algo así, la respuesta varía de un país a otro y las fisuras que dividen a la sociedad se abren más. Exacerbando el problema ha sido el aumento de la desigualdad mundial en términos de ingresos y riqueza. Los 2.825 multimillonarios del mundo tienen más riqueza que 4.600 millones de la población mundial. Se estima que sólo hay unos 47 millones de millonarios en todo el mundo. Una de las últimas cifras que vimos fue que la riqueza del mundo se estima en 360 billones de dólares. Los aproximadamente 47 millones de millonarios controlan al menos el 44% de la riqueza. La mitad inferior de los poseedores de la riqueza representa menos del 1% de la riqueza global total. La buena noticia, si es que hay alguna, es que la parte del 90% inferior tiene ahora el 18% de la riqueza contra sólo el 11% en el año 2000. Sin embargo, estas cifras son pre-pandémicas. Se estima que la pandemia por sí sola ha empujado a más de 500 millones de personas de nuevo a la pobreza. En el otro extremo, es revelador cuando leemos que los multimillonarios de Canadá han visto aumentar su riqueza en unos 37.000 millones de dólares durante la pandemia. Y en el otro extremo del espectro, más de 2 millones de trabajadores en Canadá siguen sin trabajo -principalmente trabajadores con salarios bajos, ya que los servicios de apoyo como el CERB están llegando a su fin con la incertidumbre de qué lo reemplazará. La falta de vivienda también está aumentando. La desigualdad crece y con ella vendrá eventualmente más disturbios sociales.

Pero la desigualdad de la riqueza mundial es sólo uno de los problemas. Los problemas ambientales se han intensificado en un curso insostenible. La sobrepesca, la destrucción de los bosques tropicales y boreales, la destrucción de los arrecifes de barrera, los humedales, las tierras de cultivo, los recursos hídricos, la superpoblación y otros factores han provocado el colapso de la biodiversidad, lo que ha tenido repercusiones negativas en la población mundial en términos de salud, industria, agua y contaminación del aire. Todo ello ha sido impactado negativamente por el calentamiento global que ha resultado en devastadores incendios forestales (y no sólo en California), huracanes, tornados, fuertes precipitaciones en algunas partes del mundo (nieve y lluvia), y sequías en otras y destrucción de especies. Si el mundo se enfrentara a erupciones volcánicas sin precedentes, podríamos ser testigos del regreso de las mini edades de hielo y de la devastación que ello causaría, con enfermedades y hambrunas que provocarían un elevado número de muertes en todo el mundo. Se observaron períodos de fuertes erupciones volcánicas durante la Peste de Justiniano y la Peste Negra y hasta el siglo XVII durante un período conocido como la mini edad de hielo que también vio un fuerte aumento de la peste bubónica.

Todo esto pesa mucho en el tejido social de los países y su población. El conflicto entre países aumenta y el conflicto dentro de los países también aumenta. Vemos que en el actual colapso del orden mundial se están atacando instituciones globales como las Naciones Unidas, la OMS, la FAO, el Banco Mundial, la OMC, la OCDE, el G20, el FMI e incluso la OTAN. El aumento de las tensiones entre los países da lugar a un aumento de las guerras comerciales y las sanciones, junto con las tensiones militares. Dentro de los países, se ha producido un fuerte aumento del nacionalismo y el populismo que podría conducir a una guerra civil o a revoluciones. Ya estamos viendo todo eso a diario, en particular cuando vemos la mayor economía del mundo, los EE.UU., deteriorarse con profundas divisiones al entrar en las elecciones de noviembre. Pero eso también se está dando en otros países en menor o mayor medida. Sin embargo, si los EE.UU. degeneran en una guerra civil, podría tener repercusiones económicas muy negativas para todo el mundo.

Es difícil controlar completamente los costos de la pandemia. Las estimaciones de los bajos costos son de alrededor de 11 billones de dólares. Las estimaciones de cuántas personas fueron despedidas del trabajo debido a la pandemia son de al menos 200 millones en todo el mundo. Algunas industrias como el turismo y las aerolíneas han sido devastadas. Muchas tal vez nunca se recuperen. Se estima que los efectos negativos de la pandemia podrían persistir durante más de unas pocas décadas. Mientras que muchos trabajadores esenciales no tienen más remedio que permanecer en el trabajo, otros millones fueron enviados a trabajar en casa. Eso ha dejado a miles de torres de oficinas de gran altura como pueblos fantasmas. Una pequeña proporción de los trabajadores han regresado a las oficinas. Pero ahora hay preguntas persistentes sobre lo que va a pasar con todos estos bienes raíces si la pandemia persiste y los que pueden, siguen trabajando en casa. Muchos sugieren que esta situación persistirá hasta el año 2021.

Los gobiernos ya han gastado billones de dólares en la lucha contra la pandemia. Si se añaden los costos de la lucha contra los fenómenos meteorológicos extremos, uno se pregunta si incluso los gobiernos occidentales podrían quebrar. O el otro extremo es que, con todo el dinero que se imprime, ¿desata la hiperinflación? Con la hiperinflación piense en la República de Weimer, Alemania después de la Primera Guerra Mundial o, más recientemente, en Zimbabwe 2007-2009. Saca las carretillas.

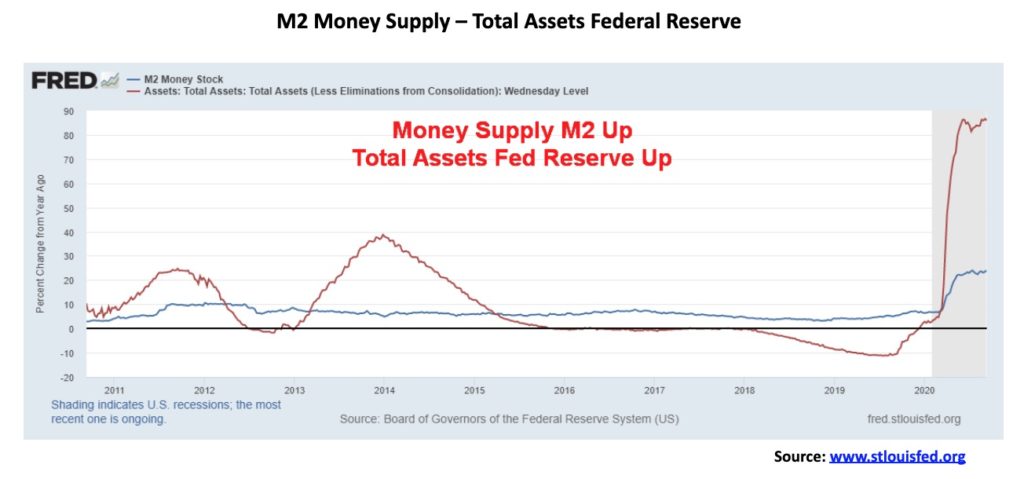

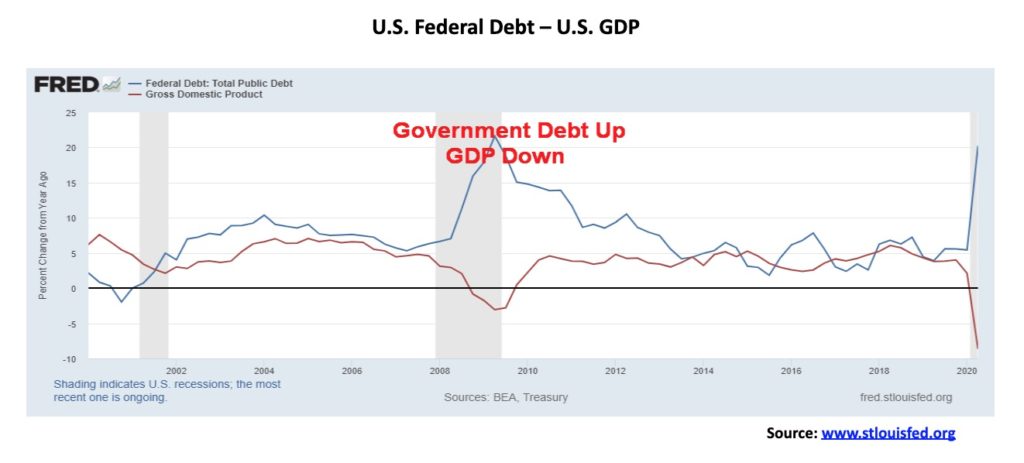

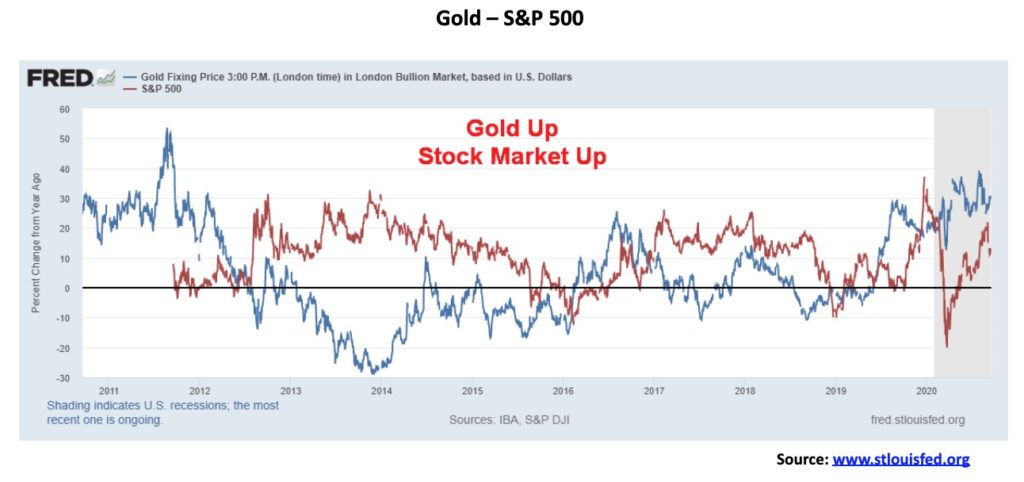

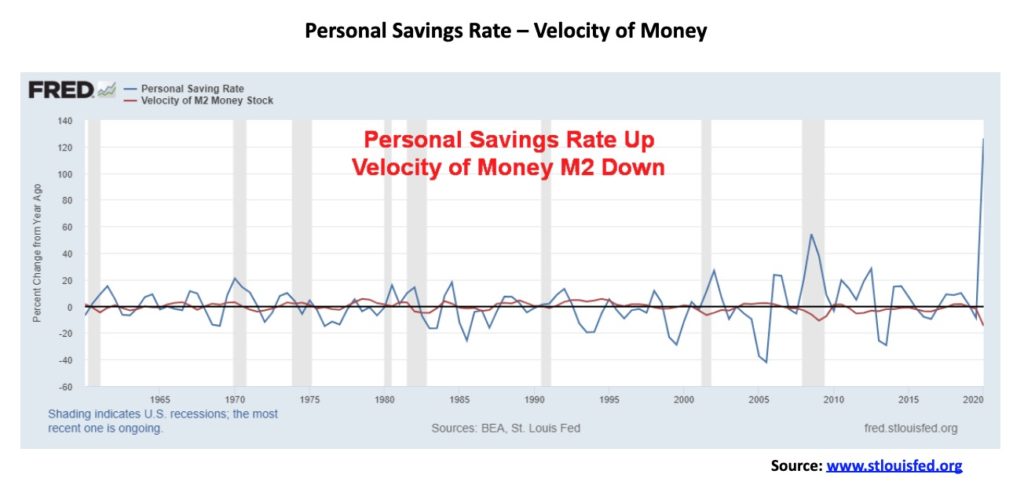

Los déficits presupuestarios como porcentaje del PIB se han disparado. EE.UU. – 15,9% o el equivalente a 3,1 billones de dólares, Canadá – 11% o 200 mil millones de dólares, Reino Unido – 18,2% o 515 mil millones de dólares, Alemania – 7,2% o 290 mil millones de dólares, Japón – 11,3% o 562 mil millones de dólares, Francia – 11,3% o 315 mil millones de dólares, China – 6,3% o 850 mil millones de dólares, India – 7,9% o 215 mil millones de dólares. (Nota: todas las cifras están en dólares estadounidenses). Y uno debe darse cuenta de que es sólo una parte de lo que se está gastando para combatir los efectos negativos de la pandemia. Las acciones de los bancos centrales, principalmente a través de la compra de bonos en lugar de entrar en la economía, han encontrado en gran medida su camino en las instituciones financieras, y luego en los mercados de valores. Los balances de los bancos centrales – al alza; la deuda – al alza; la oferta monetaria – al alza; el mercado de valores – al alza; el oro – al alza; los ahorros personales – al alza; la velocidad del dinero – a la baja; el PIB – a la baja; la balanza comercial – a la baja; el déficit presupuestario del gobierno – al alza.

Tanto la oferta de dinero (M2) como el total de activos en el balance de la Reserva Federal se han disparado desde principios de año. M2 ha subido 3,2 billones de dólares o el 21%, mientras que el balance de la Reserva Federal ha aumentado en 2,9 billones de dólares o el 69%. Esto nos dice que mucho dinero está entrando en el sistema financiero. Pero la pregunta es, ¿de qué sirve? Aparentemente, no mucho.

La deuda del Gobierno Federal de los EE.UU. también se ha disparado, subiendo 3,3 billones de dólares desde el cuarto trimestre o el 12%, pero el PIB ha ido en sentido contrario, habiendo caído casi 2,3 billones de dólares o casi el 10% desde el cuarto trimestre de 2019 al segundo de 2020.

Con todo ese dinero dando vueltas, probablemente no sea una sorpresa que tanto el oro como las acciones estén en alza. El oro ha ganado casi el 30% en lo que va de 2020, mientras que el mercado de valores (S&P 500) ha subido aproximadamente un 2,7%. El oro ha sido el principal beneficiario, pero cuando se aíslan las seis grandes acciones tecnológicas que han dominado el mercado (FAANGs + Microsoft) se descubre que han ganado en promedio casi 35% hasta la fecha. Constituyen alrededor del 25% del S&P 500. Unos dos tercios de las acciones del S&P 500 están en realidad a la baja en el año.

Entonces, ¿qué pasa con el dinero? Bueno, dos cosas: está entrando en la bolsa y el oro y se está ahorrando, como lo demuestra el aumento de la tasa de ahorro personal que ha pasado del 7,2% en diciembre de 2019 al 17,8% de hoy con un reciente pico del 33,7% en abril. Esto nos sugiere que el dinero está siendo acaparado y también ha sido utilizado para pagar la deuda. La velocidad del dinero (M2), una medida de la rapidez con la que el dinero está girando en la economía, sigue cayendo de una tasa de 1,427 en el cuarto trimestre de 2019 a una tasa de 1,102 en el segundo trimestre de 2020. No nos sorprendería ver que esa tasa caiga aún más. Cada vez se producen menos transacciones en la economía.

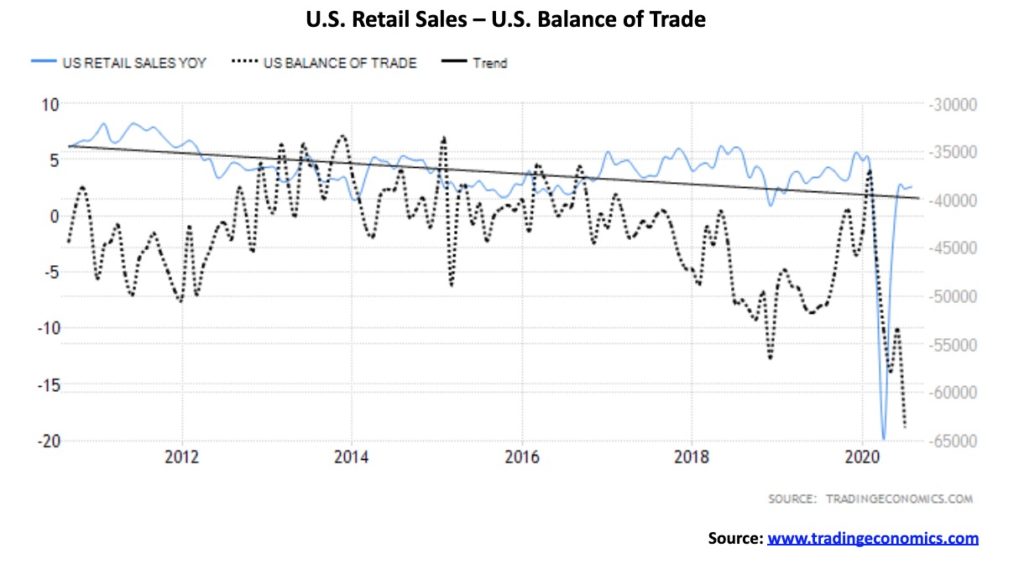

Con la velocidad de la caída del dinero, no es sorprendente encontrar que las ventas al por menor han caído. Sobre una base anual, las ventas al por menor han subido un 2,6%, pero en abril habían caído casi un 20% sobre una base anual. Lo que es una sorpresa es que la balanza comercial ha caído al nivel más bajo en años, a 63.600 millones de dólares en julio de 2020. Considerando todas las guerras comerciales/sanciones, etc., uno pensaría que el déficit comercial mejoraría. En cambio, se ha incrementado. Y no se puede culpar a China de todo esto. Tanto las exportaciones como las importaciones han caído, pero las exportaciones han caído mucho más rápido que las importaciones.

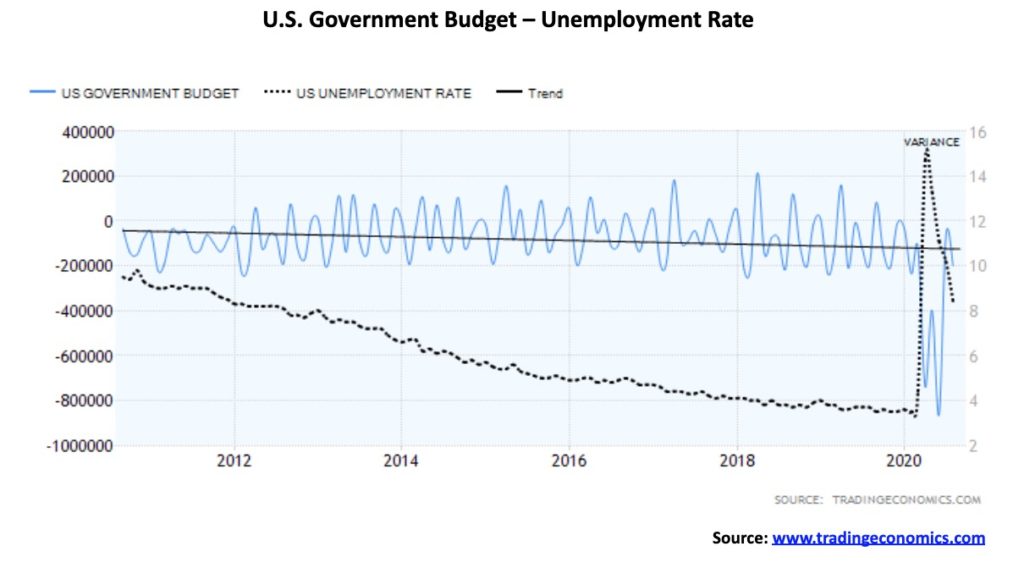

Tanto el déficit presupuestario del gobierno de EE.UU. como el desempleo se han disparado. El déficit presupuestario, que ahora se estima conservadoramente en un 15,9% del PIB, es el más alto visto desde los años de la guerra de 1943-1945. Si el COVID-19 continúa en 2021, entonces el déficit como porcentaje del PIB podría ser de nuevo más alto que en casi cualquier otro momento de los últimos 100 años. La deuda federal total ha aumentado unos 6,8 billones de dólares en los últimos cuatro años. Sin embargo, no es el mayor aumento porcentual visto bajo un presidente. Ese honor todavía pertenece al Presidente Franklin Roosevelt, que ha enfrentado la Gran Depresión y la Segunda Guerra Mundial.

En cuanto a la tasa de desempleo, es la más alta desde la Gran Depresión, incluso si es menor que el pico visto en abril con el 14,7% frente a la tasa actual del 8,4%. Pero esa es sólo la tasa de desempleo básica conocida como U3. Cuando se incluye a los trabajadores desanimados desempleados por menos de un año, la tasa de desempleo U6 del BLS es del 14,2%. Como informamos mensualmente, las estadísticas de las sombras añaden los trabajadores desanimados por más de un año y la tasa de desempleo es del 28%. Por lo tanto, la importancia de los paquetes de estímulo que están actualmente atados en el Congreso. El aumento y el alto desempleo lleva a más personas sin hogar y al malestar social, así como a una mayor desigualdad.

Entonces, ¿qué es lo más importante que hay que tener en cuenta para seguir adelante? Lo más probable es que sea la próxima elección, a sólo 43 días de distancia. Para los inversores, la pregunta es, ¿el resultado de las elecciones afectará a los mercados, o como algunos dicen, a su bolsillo? La respuesta es probablemente sí. Lo que no sabemos es cómo. Lo que sí sabemos es que, en general, Wall Street y las corporaciones son indiferentes a quién se convierte en presidente el 3 de noviembre, incluso si las razones de cualquiera de ellos varían. Un recordatorio de que los mercados de valores subieron a los registros bajo Trump/Pence y bajo Obama/Biden. Además, los tipos de interés se mantuvieron en cero o cerca de cero durante la mayor parte de la presidencia de Obama/Biden y más recientemente bajo la presidencia de Trump/Pence. El oro también subió bajo ambas presidencias.

Sin embargo, dado que esta elección es probablemente la más polémica en la historia de los EE.UU., el potencial de caos se avecina. Dada la constante insistencia de Trump en el fraude potencial debido a la votación por correo durante la COVID-19, hay un riesgo real de que no se declare un ganador el 3 de noviembre. Y, dado el alto número de potenciales votos por correo más los votos en ausencia, el conteo podría continuar durante días e incluso semanas. Inicialmente Trump puede aparecer como el ganador, pero a medida que se cuente el voto por correo la marea podría cambiar. Si a esto le sumamos las posibles demandas, sobre todo en los estados más reñidos, y la controversia del «chad colgante» en Florida en el año 2000, podría parecer un paseo por el parque en comparación.

Numerosos analistas han examinado los posibles resultados y han aparecido comentarios y opiniones en varias publicaciones de los medios de comunicación. Un derrumbe de un candidato u otro podría hacer que el otro cediera. Pero todos los demás escenarios analizados terminaron en caos y violencia y en una crisis constitucional. Hay muchos en ambos lados que no aceptarán, bajo ninguna circunstancia, al otro candidato. La división política y cultural en los EE.UU. es así de arraigada. Hay muchos que ahora hablan abiertamente sobre el potencial de una guerra civil. No entre ejércitos, sino entre muchos grupos diferentes de ambos lados, lo que resulta en bombardeos, secuestros, asesinatos, emboscadas y más. La policía puede incluso elegir un bando. Los EE.UU. tienen una de las poblaciones civiles más fuertemente armadas del mundo. Todo eso apunta al caos. Todos los demás problemas como el cambio climático y las tensiones entre naciones pueden desaparecer en comparación.

Todo esto podría resultar en un mercado de valores extremadamente volátil y en una carrera hacia refugios seguros como el oro y el dólar estadounidense. Pero si se desarrolla una pérdida de confianza en el sistema político de los EE.UU., sólo el oro (metales preciosos) podría beneficiarse. Citando la famosa frase de Bette Davis en la película «Todo sobre Eva», «Abróchense los cinturones de seguridad, va a ser una noche agitada».

Mercado y tendencias

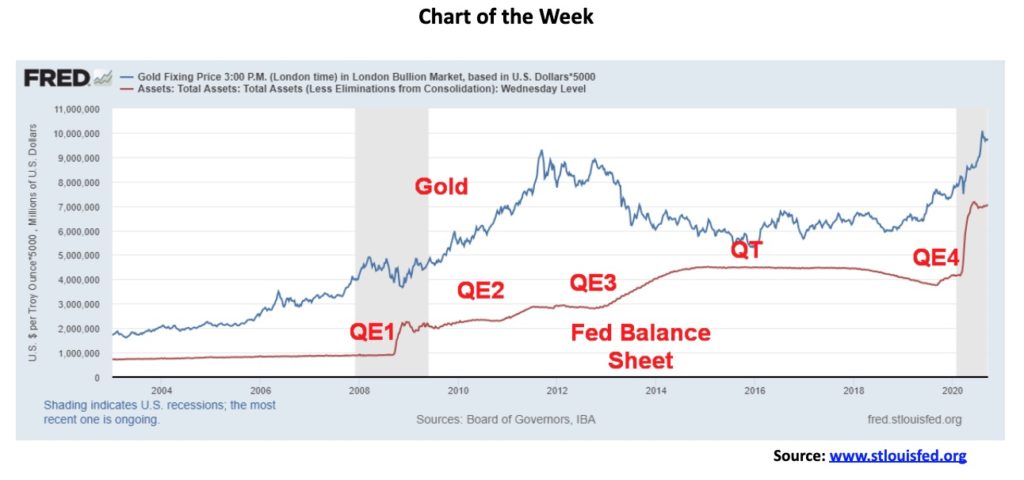

¿Existe una relación entre el precio del oro y el aumento del balance de la Reserva Federal? Esta fue una hipótesis reciente de Tom McClellan de The McClellan Market Report (www.mcoscillator.com). La hemos examinado nosotros mismos y sacamos las mismas conclusiones. Sí, hay una relación pero no siempre funciona.

Cuando el programa de repo se puso en marcha en septiembre de 2019 y el QE4 se puso en marcha en 2020, coincidiendo con el colapso de COVID-19 en marzo, los precios del oro ciertamente aumentaron. Desde septiembre de 2019, el balance de la Reserva Federal ha aumentado en 3,3 billones de dólares. Desde el inicio de COVID-19 a finales de febrero de 2020, el balance de la Fed ha saltado 2,9 billones de dólares, lo que representa la mayor parte de la subida desde septiembre. El oro ha subido 407 dólares desde principios de septiembre de 2019 y ha subido 301 dólares desde finales de febrero. Y eso incluye el terremoto de marzo de 2020, cuando el oro cayó 209 dólares. El balance de la Reserva Federal ha subido unos 54 dólares en la última semana, mientras que el oro está efectivamente plano. No podemos evitar notar que la subida del balance de la Reserva Federal comenzó a detenerse en junio de 2020, pero el oro no alcanzó su más reciente máximo hasta la primera semana de agosto. Con la Reserva Federal aparentemente empezando a subir su balance de nuevo, ¿seguirá el oro?

El oro comenzó un buen ascenso en 2008 cuando la Reserva Federal introdujo el QE1. El QE1 se puso en marcha a finales de septiembre y el oro tocó fondo en octubre de 2008. El oro subió rápidamente hasta más de 1.000 dólares en ese momento. Bajo el QE2 el oro subió aún más, llegando a un máximo de 1923 dólares en septiembre de 2011. La Reserva Federal inició el QE3 en septiembre de 2012 pero, extrañamente, eso coincidió con un tope para el oro. Posiblemente en anticipación a la próxima «reducción» de la Reserva Federal, el oro colapsó en abril de 2013. En junio de 2013, la Reserva Federal anunció el programa de reducción que continuó hasta 2014. Cuando la Fed anunció un aumento de la tasa en diciembre de 2015 que coincidió con la baja del oro en 1.045 dólares, el oro comenzó a subir de nuevo. Durante el período de 2018 a 2019 la Fed también estaba tratando de reducir su balance y el oro se debilitó durante ese período.

Por lo tanto, la correlación no era perfecta. Pero, en general, la QE es buena para el oro. Mientras veamos a la Fed ampliando su balance y la oferta de dinero creciendo junto con la deuda de los EE.UU., los precios del oro parecen tener sólo un camino a seguir y es el de la subida. Pero, cuidado: cada vez que se detiene el QE o la oferta de dinero deja de crecer, el oro tiende a vacilar. Hasta ahora, vemos pocas señales de que eso suceda pero habrá períodos en los que se detengan.

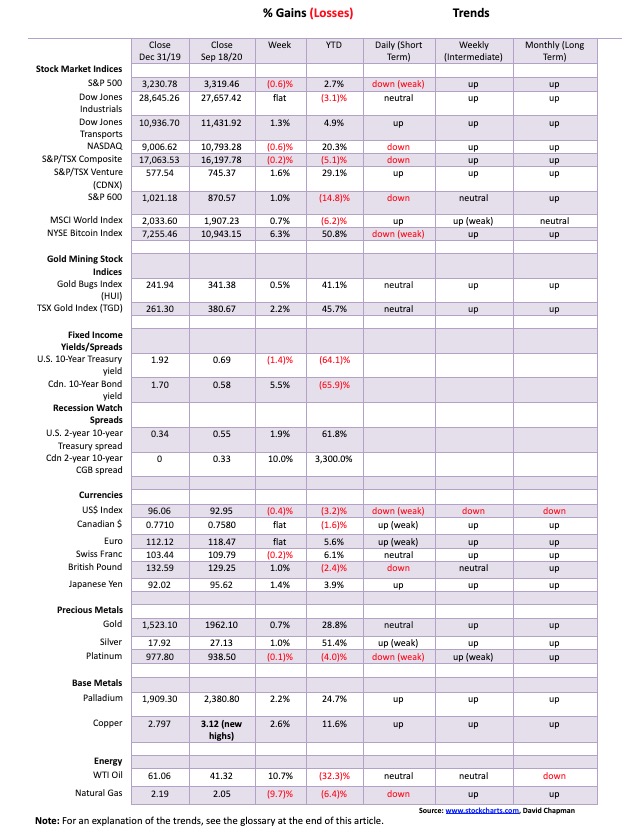

A pesar de los intentos de subir la semana pasada, el S&P 500 y los índices bursátiles sucumbieron a la venta y el S&P 500 cayó un 0,6% en la semana después de caer un 1,1% el viernes. El detonante fue la decepción de la Reserva Federal por no haber proporcionado más estímulos. Claro, la Fed, como se esperaba, dejó las tasas sin cambios e incluso dijo que no las tocaría hasta por lo menos el 2023, pero eso fue todo y el mercado se decepcionó. También hubo algunas cifras económicas más débiles de lo esperado, como las ventas al por menor, los reclamos semanales de desempleo y la construcción de viviendas, mientras que el sentimiento de los consumidores, mejor de lo esperado, no logró compensar las otras cifras. Por otra parte, el Dow Jones Industrials (DJI) no mantuvo el ritmo, ya que no hubo cambios en la semana, el NASDAQ perdió un 0,6%, mientras que el Dow Jones Transportations (DJT) fue una sorpresa, ganando un 1,3%. El S&P 600 de pequeña capitalización también fue una sorpresa, con una subida del 1,0%.

En otros lugares, el TSX Composite se quedó en un 0,2%, pero el TSX Venture Exchange (CDNX) ganó un 1,6%. El índice mundial MSCI subió un 0,7% mientras que Bitcoin ganó un 6,3%. En el extranjero, el FTSE de Londres perdió un 0,6%, el CAC 40 de París bajó un 1,1%, mientras que el DAX alemán cayó un 0,7%. En Asia, el índice de Shangai de China (SSEC) fue un ganador, con una subida del 2,4%, pero el Nikkei Dow de Tokio (TKN) perdió un 0,6%.

El S&P 500 sigue subiendo en el año en un 2,7%, pero ha bajado un 7,5% desde la cima reciente. Con el cierre por debajo del MA de 50 días el foco se desplaza a los siguientes niveles de apoyo. La clave es el MA de 200 días cerca de 3.100, sólo a unos 200 puntos de distancia. El apoyo principal se mantiene en 3.000 y una ruptura firme de ese nivel podría desatar un mini-pánico.

Otras cosas negativas para el mercado incluyen el fracaso del Congreso para acordar con el Senado otro paquete de estímulo, mientras que la continua división en el país antes de las elecciones está empezando a notarse y los inversores se están volviendo cautelosos. Por supuesto, el enchufe podría ser tirado por los grandes jugadores en cualquier momento y eso a su vez podría provocar un mini-pánico. Acabamos de pasar la cuádruple hora de brujería del viernes y el solsticio de otoño es el martes. Ese período a menudo provoca volatilidad en los mercados, por lo que no nos sorprendería ver un aumento en eso. Y si hay un repunte en la volatilidad es más probable que sea a la baja que al alza. Se aconseja precaución en el futuro y tal vez algunos puts. Observamos que la relación put/call sigue favoreciendo las llamadas, pero eso podría cambiar rápidamente.

A diferencia del S&P 500 y el NASDAQ, el DJI no cerró por debajo del MA de 50 días y no vio nuevos mínimos para el movimiento hacia abajo esta semana pasada. En general, el DJI estuvo efectivamente plano en la semana, con un mero 0,03%. El DJI cerró cerca de su MA de 50 días. En otra divergencia, el DJT ganó en la semana. Así que estas divergencias dan cierta esperanza a los toros de que el mercado pueda recuperarse rápidamente. Mientras que el DJI aguantó, la mayoría de las acciones del DJI cayeron en la semana. El viernes, sólo cuatro cerraron el día más alto mientras que 26 cayeron. Recuperarse por encima de 28.200 sería positivo y sugiere más ganancias. Una ruptura firme por debajo de 27.400 vería al DJI caer aún más hacia un apoyo significativo alrededor de 26.300. Una ruptura y cierre por debajo de 26.000 podría desencadenar una venta más aguda. Todavía estamos en septiembre, el mes más débil que a menudo ve ventas en octubre/noviembre. El hecho de que el DJI haya divergido con los otros índices no nos dice que estemos a punto de repuntar. Es más probable que caigamos que que subamos.

El NASDAQ cayó a un nuevo mínimo la semana pasada por el actual movimiento descendente, cayendo y cerrando por debajo de la media de 50 días. Este es un desarrollo negativo. El NASDAQ perdió un 0,6% en la semana. Los grandes valores de alta tecnología que dominan el NASDAQ cayeron todos la semana pasada. Liderando la marcha hacia abajo fue Facebook, con una baja del 5,3%. Amazon cayó 5,2%, Apple 4,6%, Google 4,0%, Netflix 2,5%, y Microsoft 1,8%. Tesla sorprendió al alza, ganando un 18,6%. Berkshire Hathaway de Buffet mostró las acciones de alta tecnología, ganando un pequeño 0,2%. Con el NASDAQ rompiendo el MA de 50 días, está potencialmente preparado para probar todo el camino hasta el MA de 200 días. Eso es una caída de cerca de 9.500, otro 12% de distancia. El NASDAQ ha bajado hasta ahora un 10,6%, por lo que una caída a los 200 días calificaría como un mercado bajista oficial dado que, combinado, sería más del 20%. Habría un apoyo provisional cerca de 10.000 y 10.500. Recuperar más de 11.500 podría ayudar a prevenir una caída. Por encima de 11.700 es posible una prueba de los máximos e incluso nuevos máximos.

No fue una sorpresa que la amplitud fuera negativa esta semana en consonancia con la caída del mercado. El S&P 500 hizo nuevos mínimos para el movimiento pero la línea de avance/retroceso estuvo muy cerca de los nuevos mínimos. La dirección, sin embargo, es a la baja y esperamos que eso continúe. La línea de AD está abrazando el MA de 50 días, pero el S&P 500 rompió su MA de 50 días. Una vez que la línea AD rompa su MA de 50 días, el declive podría acelerarse.

Nos sorprendió ver que la relación de venta y compra sigue favoreciendo las llamadas, incluso cuando el mercado cayó la semana pasada. Sí, es sólo ligeramente en territorio alcista, pero aún así. Definitivamente no está en territorio bajista. Por lo tanto, esta complacencia, medida por la relación de venta y compra, todavía domina, ya que el mercado no está lo suficientemente cerca de ser bajista como para sugerir que podría estar en un mínimo.

¿Estamos viendo una pequeña divergencia entre el indicador de volatilidad VIX y el S&P 500? El S&P 500 se rompió bajo su MA de 50 días la semana pasada, perdiendo un 0,6% en la semana. Pero el VIX en realidad subió muy marginalmente. El VIX rompió su MA de 50 días hace algún tiempo, pero esta semana lo estaba probando. Esperamos que falle, pero no podemos dejar de señalar que, mientras que el S&P 500 alcanzó nuevos mínimos para la bajada, el VIX no tuvo una divergencia. Los toros podrían saltar sobre esto como una señal de que la venta se acerca a su fin. Tal vez sea así. Pero, como señalamos en nuestro comentario del S&P 500, necesitamos recuperar 3.500 para sugerir otra prueba de los altos.

El compuesto TSX cayó alrededor de un 0,2% la semana pasada. El TSX Venture Exchange (CDNX) subió un 1,6%, lo que lo convierte en uno de los índices de mejor rendimiento de la semana pasada. Siete de los catorce subíndices subieron en la semana, uno se mantuvo estable, y seis cayeron. Liderando el camino hacia el alza fue el Health Care (THC), que subió un 4,4%. Los Fideicomisos de Ingresos (TCM) se desempeñaron bien, ganando un 3,6%. Los Bienes Raíces (TRE) subieron un 2,0%. A la cabeza de la baja está el sector de las telecomunicaciones (TTS), con una pérdida del 1,7%. Tecnología de la Información (TKK) perdió 1,4% y Golds (TGD) cayó 1,1%. Como algunos de los índices de EE.UU. el compuesto TSX cayó bajo su MA de 50 días esta semana pasada. A continuación se encuentran los MA de 100 y 200 días, actualmente cerca de 15.800. Una ruptura firme por debajo de 15.650 podría, en teoría, desencadenar un minichoque. La disminución hasta ahora indica que se deben esperar más pérdidas. Sólo si se recupera por encima de 16.750 podría cambiar este creciente escenario negativo. El oro, los metales y los materiales siguen siendo los sectores con mejores perspectivas.

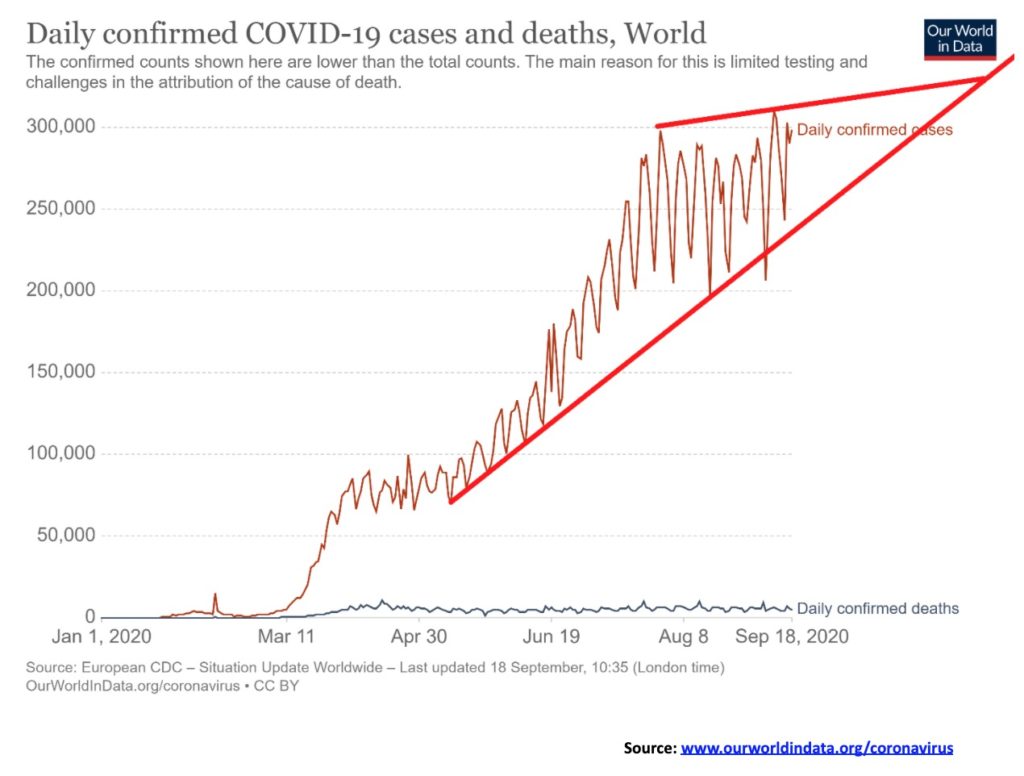

El número de casos de COVID-19 sigue aumentando. Estamos empezando a ver más de 300.000 casos diarios y unos 5.500 muertos cada día. Al ritmo actual, podríamos ver otros 31 millones de casos para finales de año y otros 600.000 muertos. Los EE.UU. continúan liderando el camino, pero la India está ganando rápidamente con más de 5,2 millones de casos. Los EE.UU. lideran los muertos con más de 200 mil. Brasil está muy por detrás con alrededor de 135 mil. A pesar de los altos casos en la India, las muertes hasta ahora (al menos las muertes oficiales) son alrededor de 84 mil. Eso todavía los hace terceros en muertes. La sorpresa número 4 es México con más de 70 mil muertes hasta ahora. México es sólo el número 7 en casos. A nivel mundial, la tasa de mortalidad se mantiene alrededor del 3,1%, pero eso puede variar de un país a otro. EE.UU. está en 2,9% pero Canadá, sorprendentemente, está en 6,4%. Sin embargo, en el caso de Canadá, la mayor parte de ellos se produjeron al principio en hogares de atención a largo plazo. Eso ha disminuido drásticamente ahora. Al mirar el gráfico anterior, la noticia alentadora es que podría estar formando un triángulo de cuña ascendente. Eso es potencialmente alcista, pero tendríamos que empezar a imprimir menos de 250 mil o menos casos nuevos diariamente para confirmarlo. También podríamos argumentar que se está formando un triángulo ascendente y eso es bajista para el número de casos.

20 de septiembre de 2020 12:27 GMT

Número de casos: 31.035.726Número

de muertes: 962.188

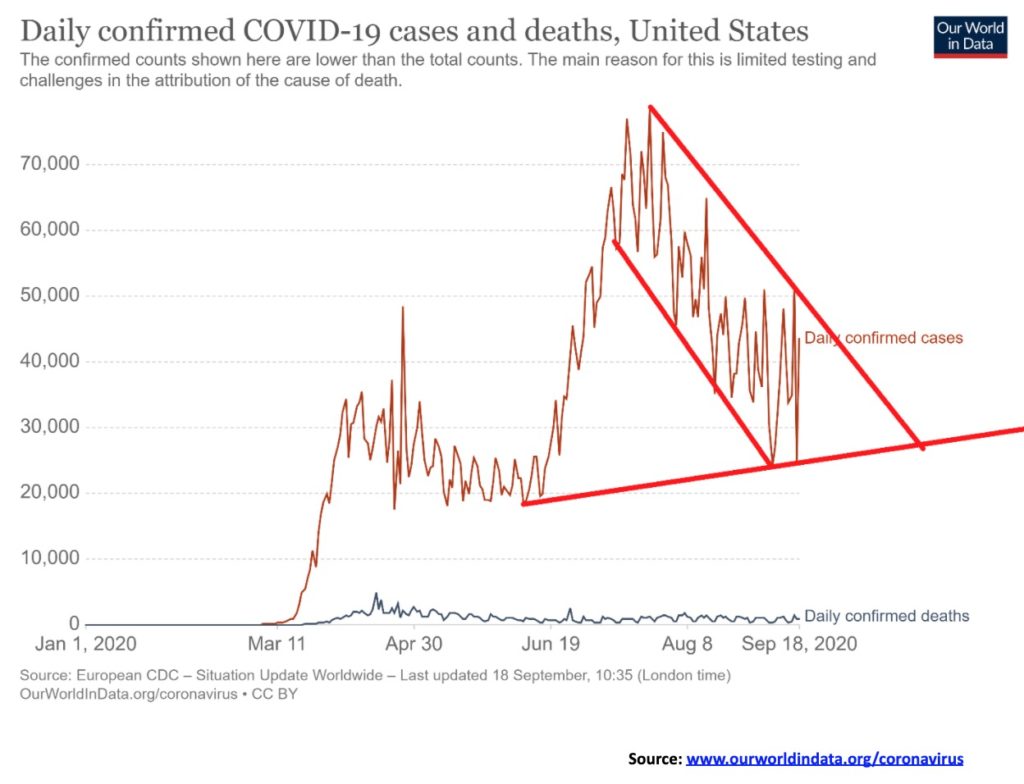

Los EE.UU. siguen liderando el mundo en casos y muertes. El número de casos está ahora rebotando entre 30.000 y 50.000. Esto es, afortunadamente, una reducción de los 50.000 a 75.000 que prevalecían antes. Eso es diario, por cierto. California lidera el camino, pero Texas y Florida no están tan atrás. En cuanto a las muertes, Nueva York sigue estando muy por delante, pero la mayoría de ellas ocurrieron antes en el ciclo. Nueva Jersey y Texas están justo detrás y Florida va ganando. Los EE.UU. siguen recibiendo aproximadamente 1.000 muertes cada día, más o menos. Es muy revelador que los EE.UU. ha reportado más de 200 mil muertos y se acerca rápidamente a los 7 millones de casos. Ambos son el número uno en el mundo. Al ritmo actual, los EE.UU. podría ver más de 4 millones de casos a finales de año y más de 100 mil muertes adicionales.

20 de septiembre de 2020 12:27 GMT

Número de casos: 6.969.917Número

de muertes: 203.851

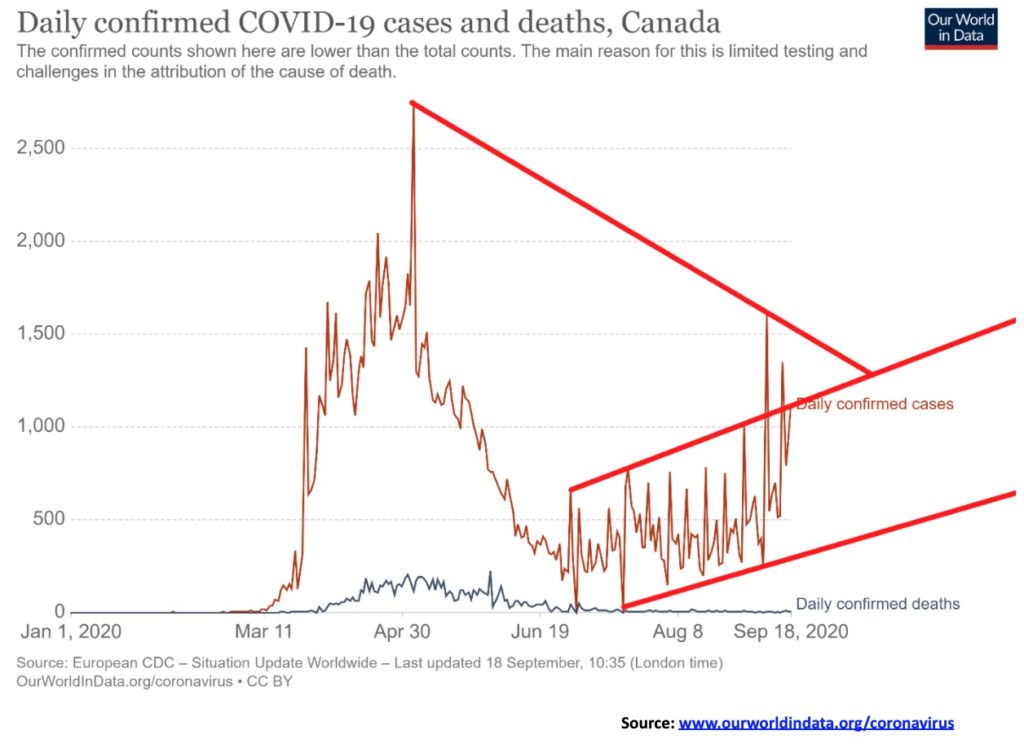

Los casos canadienses del COVID-19 están aumentando lentamente. Eso está llevando a las provincias a anunciar una vez más restricciones. Si las cosas se deterioran aún más, ¿podría quedar muy atrás otro cierre? Dada la devastación económica que ya ha ocurrido, no esperamos que otro cierre sea recibido por globos y serpentinas, sino por gritos y chillidos. El Canadá está retrocediendo hacia más de 1.000 casos diarios. Esas son las malas noticias. La buena noticia es que las muertes se mantienen bajas. Recordemos la última vez que la mayoría de las muertes (¿más del 80%?) ocurrieron en hogares de cuidado a largo plazo. Eso parece estar un poco bajo control y esta vez el número de casos está aumentando con la gente más joven. Pero, dada la mejor salud, la tasa de supervivencia también es mayor. Por lo tanto, los casos aumentan, pero las muertes disminuyen. Canadá ocupa el 26º lugar a nivel mundial en casos, pero el número 20 en muertes. Para demostrar la mortandad de COVID-19, Erin O’Toole, líder del Partido Conservador de la oposición, e Yves Blanchett, líder del Bloque Quebequense, han dado positivo en COVID-19.

20 de septiembre de 2020 12:27 GMT

Número de casos: 142.774Número

de muertes: 9.211

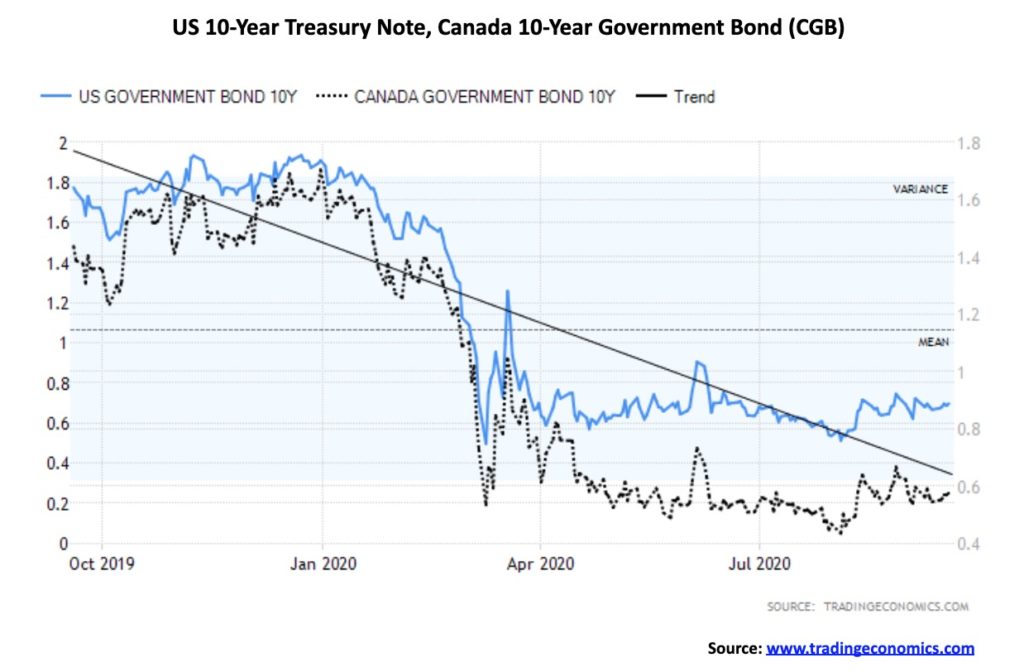

Los tipos de interés siguen sin hacer mucho. La Fed hizo lo que esperábamos y anunció que los tipos de interés del ZIRP están con nosotros al menos hasta 2023. El bono del Tesoro a 10 años de los EE.UU. estaba en 0,69% vs. 0,70%, mientras que el bono del Gobierno de Canadá a 10 años (CGB) estaba en 0,58% vs. 0,55%. El estrecho rango es tal que las recientes emisiones del Tesoro de los EE.UU. tuvieron spreads muy estrechos. La baja volatilidad también es una característica del mercado de bonos actual, lo que refleja la incertidumbre de los inversores en cuanto a lo que está sucediendo y también la complacencia de que no hay mucho que esté a punto de cambiar. Todo lo que podemos decir es que la complacencia tiene una forma de volver a atormentarnos ya que la baja volatilidad de repente da paso a la alta volatilidad de maneras inesperadas. De los números económicos de la semana pasada, las ventas al por menor sorprendieron a la baja. El mercado había esperado una subida del 1% pero en cambio sólo obtuvo una subida del 0,6%. Año tras año muestran una ganancia del 2,6% que es efectivamente plana cuando se elimina la inflación y el crecimiento de la población. Las viviendas iniciadas en agosto fueron 1.416 millones, pero se esperaban 1.478 millones. Julio fue de 1.492 millones. Mes a mes, las viviendas iniciadas bajaron un 5,1%, mientras que los permisos de construcción cayeron un 0,9%. Las solicitudes iniciales de desempleo llegaron a 860 mil, pero eso estuvo por encima de los 850 mil esperados. Aún así, se redujo de los 893 mil de la semana anterior. Los reclamos continuos de desempleo fueron de 12.628 mil contra 13.544 mil. En Canadá, las ventas al por menor de agosto llegaron a +0,6%, pero cuando se retiran los autos, en realidad cayeron 0,4%. El saldo de la cuenta corriente de EE.UU. fue un déficit de 170.500 millones de dólares frente a una expectativa de 157.900 millones de dólares. Una balanza de cuenta corriente más débil debería pesar sobre el PIB. El Índice de Sentimiento del Consumidor de Michigan preliminar para septiembre fue de 78.9 vs. una expectativa de 75. Es difícil creer que las expectativas de los consumidores estén mejorando.

Fue una semana bastante tranquila para las monedas con poco movimiento. El índice del dólar cayó un 0,4%, el euro se mantuvo estable durante la semana con una minúscula subida del 0,04%, la libra esterlina se recuperó de la debacle de la semana pasada, ganando un 1,0%, mientras que el franco suizo perdió un pequeño 0,2%. El mejor desempeño de la semana fue el yen japonés, que ganó un 1,4%. Sorprendentemente, Japón está empezando a ser visto como un refugio seguro. El CDN fue absolutamente plano en la semana. El dólar americano se suavizó después de las peticiones semanales de desempleo más altas de lo esperado. El dólar también respondió a las señales de debilidad económica y a las cifras de coronavirus que subieron. Las profundas divisiones en los EE.UU. que conducen a las elecciones no están ayudando. El índice del dólar desafió la línea de ruptura al alza pero fracasó. El máximo de la semana se situó en 93,63, justo por debajo del nivel de 93,64 registrado el 9 de septiembre. Son dos fracasos en ese nivel. Aún así, el nivel de ruptura alcista se mantiene en 93,65 mientras que el nivel de ruptura bajista está en 91,75. Una ruptura en bajada podría hacer que el índice de EE.UU. cayera a 88, mientras que una ruptura en subida podría hacer que el índice de EE.UU. subiera a 96. Seguimos siendo partidarios de una ruptura a la baja. Sin embargo, el patrón podría interpretarse como una formación de fondo de cabeza y hombros. Por lo tanto, no podemos ignorar el lado positivo.

Fue una semana decididamente mixta para los metales preciosos. El oro consiguió ganar un 0,7% mientras que la plata subió un 1,0%. El platino, sin embargo, cayó un 0,1%. De los metales con características de metal precioso, el paladio ganó 2,1% mientras que el cobre subió 2,6% y alcanzó nuevos máximos en 52 semanas. El oro se alegró de que la Reserva Federal mantuviera los tipos de interés bajos a cero durante los próximos años, pero el oro, al igual que el mercado, quería más estímulo de la Reserva Federal y eso no se produjo. El oro se las arregló para ganar, ya que el dólar americano se suavizó durante la semana y el coronavirus sigue causando estragos con amenazas de más cierres. Los reclamos de desempleo algo más altos también ayudaron un poco. Pero, en general, la semana fue bastante plana y el triángulo que se ha estado formando continuó. Pero pronto deberíamos ver algún tipo de conclusión. El triángulo parece estar listo para estallar al alza. Sin embargo, todavía tenemos que ver un movimiento de más de 2.000 dólares primero y luego de más de 2.040 dólares para sugerir nuevos máximos por encima de 2089 dólares. Los objetivos potenciales son de hasta 2.200 dólares con algún potencial para subir a 2.300 dólares. El punto de inflexión se sitúa en torno a los 1.940 dólares, con la confirmación por debajo de los 1.910 dólares. Podríamos ver que el oro cae a 1.725 dólares. Dado todo lo que está sucediendo, dudamos mucho de ese escenario, pero debe tenerse en cuenta. Las monedas de 1 onza de la hoja de arce canadiense se comercializan a unos 180 dólares canadienses por encima de los dólares canadienses. No recibimos nuestro habitual informe de la COT esta semana pero fuimos al sitio web de la CFTC y recogimos los números. Encontramos sus informes un poco más difíciles de leer que el que solemos mostrar. Los anuncios mostraron un aumento de 8.770 contratos largos y un aumento de 18.107 contratos cortos. Los grandes especuladores (futuros gestionados, fondos de cobertura, etc.) mostraron un aumento de 13.611 contratos largos y un aumento de 4.421 contratos cortos. El interés abierto total aumentó en 33.866 contratos, lo que es positivo, dado que el precio del oro subió en la semana. En general, seguimos estando al alza en el oro pero necesitamos ver pronto una conclusión del triángulo que se ha estado formando. Creemos que la ruptura debe ser al alza.

Silver se las arregló para ganar un 1.0% esta semana pasada. Fue una semana difícil en algunos aspectos, así que una ganancia no es nada para estornudar. La plata, al igual que el oro, sigue haciendo lo que parece ser un triángulo de consolidación en expansión. Nuestro nivel de ruptura está en 29 dólares, aunque un movimiento por encima de 30 dólares confirmaría la ruptura. Los objetivos potenciales son de hasta $35, posiblemente $36. Una ruptura por debajo es posible, pero en realidad todo lo que parece estar haciendo es potencialmente expandir el triángulo. Sin embargo, nos preocuparía si la plata se descompusiera por debajo de 24,50 dólares / 25 dólares. Eso podría implicar que se podrían ver nuevos mínimos por debajo de 23,58 dólares. Los posibles objetivos de reducción podrían convertirse en 18,50 dólares. Dudamos de ese escenario, pero debemos ser conscientes de ello. Las ventas de plata en las principales casas de moneda (Casa de la Moneda de EE.UU., Real Casa de la Moneda de Canadá, Casa de la Moneda de Perth) vieron 58 millones de onzas vendidas en la primera mitad del año. La Real Casa de la Moneda de Canadá lideró el camino. Silver Eagles, Canadian Maples, y Kookaburras y Koalas fueron los más populares. Las hojas de arce canadienses del 2020 se comercializan con una prima de casi 9 dólares al contado. Como hemos notado con el oro, el informe de la COT, que suele actualizarse semanalmente, no fue actualizado, pero sí vimos los números de la CFTC. Observamos que las posiciones largas de los comerciales cayeron en 2.285 contratos la semana pasada mientras que las cortas subieron 4.665 contratos. Para los grandes especuladores, los largos subieron 4.109 contratos mientras que los cortos cayeron 593 contratos. El interés abierto total subió 4.029 contratos en una semana en la que los precios de la plata subieron.

Fue una semana decididamente mixta para las acciones de metales preciosos. El Índice de Bichos de Oro (HUI) subió 0.4% pero el Índice de Oro TSX (TGD) cayó 1.1%. Por lo tanto, no fue realmente una mala semana, fue sólo una semana de «tiempo de marca». El TGD se mantiene a punto de romper con los niveles actuales o subir. El TGD supera los 400 y podría proyectarse hasta los 460. El desglose está justo por debajo de 370 y podría ver al TGD caer hasta 310. Eso, coincidentemente, es el actual MA de 200 días. Subir a 460 haría que el TGD volviera a los máximos de 2011 (455). Ha llevado nueve años, pero el TGD puede estar preparado para dar un giro completo. De 2011 a 2015 el TGD cayó un 75%. Desde esa baja en 2015 el TGD ha subido un 230%. Y lo que es más importante, el TGD ha subido un 117% desde el mínimo de marzo de 2020. Las acciones de oro han sido uno de los mejores resultados desde el colapso de la pandemia. El índice del porcentaje de crecimiento de los mineros de oro está actualmente justo por debajo del 83. Eso es alto, pero aún no es extremo. Definitivamente está en un territorio súper alcista, así que eso es preocupante. Si el mercado se vuelve demasiado alcista se establece para un retroceso, a veces agudo. En general, las acciones de oro, medidas por la relación Oro/HUI y la relación TGD/TSX, están en un territorio algo neutral, no extremadamente infravaloradas ni extremadamente sobrevaloradas en relación con el oro. Aún así, se inclinan hacia lo infravalorado. Eso implica que las acciones de oro podrían seguir superando al oro y a la plata, o podrían fallar colosalmente aquí. Nos inclinamos por lo primero. El patrón que se forma en el TGD todavía parece ser un triángulo de consolidación en expansión que debería romperse al alza. Cuando llegue la ruptura, debería estar en volumen. Pero hasta que lo haga y alcance nuevos máximos por encima de 417, uno tiene que ser consciente del potencial de una ruptura hacia abajo.

Justo cuando pensábamos que los precios del petróleo podrían colapsar de repente, se recuperaron. Entonces, ¿qué pasó? El huracán Sally ayudó cuando las plataformas marítimas se cerraron. También lo hizo una inesperada reducción del almacenamiento. Pero entonces la OPEP también ayudó, mostrando un nivel de cooperación en los recortes que desmiente sus habituales relaciones irritantes.

No ayudó al gas natural (GN), ya que los precios del GN cayeron un 9,7% la semana pasada, incluso cuando los precios del petróleo subieron un 10,7%. Entonces, ¿dónde dejó eso las reservas de energía? Bueno, el índice de energía TSX (TEN) estuvo plano en la semana, pero el índice de petróleo y gas ARCA (XOI) subió un 2,3%. Ambos fueron decepcionantes y la posición bajista de las acciones de energía se mantiene.

Entonces, ¿en qué dirección ahora? En lugar de quebrarse, el petróleo WTI podría estar tratando de expandir su rango de comercio a $36 a $43. Eso deja la pregunta de en qué dirección se quebrará o se reducirá? Goldman Sachs piensa «hacia arriba» ya que están pidiendo un precio de $49 para el final del año para el petróleo Brent (actualmente $43.68). Eso pondría al Petróleo WTI alrededor de 47 dólares. Una firme ruptura a nuevos máximos por encima de 43,78 dólares, el más reciente máximo, proyecta potencialmente hasta 49 dólares/ 51 dólares. Pero la falta de comercio informal para las acciones de energía sugiere que cualquier ganancia podría ser mínima en el mejor de los casos. Las acciones de energía están enviando la señal de que no esperan mucho en el camino de cualquier aumento en los precios del petróleo o en los precios del gas natural, tampoco. Las temporadas débiles llegan a noviembre antes de que se empiece a ver un aumento de los precios.

En general, el sector sigue siendo poco inspirador y uno que los inversores deben evitar.

—

(Imagen destacada de Jason Briscoe vía Unsplash)

DESCARGO DE RESPONSABILIDAD: Este artículo fue escrito por un tercero y no refleja la opinión de Born2Invest, su dirección, personal o sus asociados. Por favor, revise nuestro Descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones sobre el futuro. Estas declaraciones prospectivas se identifican generalmente con las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear», «querer» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se tratan en las siguientes declaraciones de advertencia y en otras partes de este artículo y de este sitio. Aunque la Compañía puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la Compañía puede lograr pueden diferir materialmente de cualquier declaración con miras al futuro, que refleja las opiniones de la administración de la Compañía sólo a partir de la fecha del presente documento. Además, asegúrese de leer estas revelaciones importantes.