La palabra japonesa para despedirse es Sayonara. Pero no sólo significa adiós, sino adiós para siempre. Desafortunadamente, eso es lo que nuestro país le está haciendo al capitalismo americano.

En el quijotesco mundo de fantasía de la economía keynesiana, cuanto más dinero pida prestado e imprima un gobierno, más saludable será la economía. Los que se adhieren a esta filosofía también creen que tal despilfarro viene sin ninguna consecuencia económica negativa a largo plazo. Este engañoso dogma sostiene que está bien que un gobierno se meta más en un gran agujero de déficit durante una recesión porque el gasto público masivo ayudará a la economía a salir más rápido. Y entonces, un gobierno puede recortar el gasto en los buenos tiempos, lo que lleva a grandes superávits presupuestarios.

El problema de esta teoría es que nunca llega el momento de equilibrar las balanzas. Por ejemplo, durante el año prepandémico 2019, los EE.UU. tuvieron un déficit equivalente al 5% del PIB, una de las peores cifras desde la Segunda Guerra Mundial. Este déficit se produjo durante un tiempo que se pretendía que era una de las mejores economías de la historia. Hoy en día, hay negociaciones para otro paquete de «estímulo» después de haber gastado ya 3 billones de dólares (15% del PIB) a principios de este año. La Presidenta de la Cámara de Representantes Pelosi y los demócratas quieren gastar otros 2,2 billones de dólares y el Presidente republicano Trump dice: «Me gustaría ver un paquete de estímulo más grande, francamente, que el que ofrecen los demócratas o los republicanos».

No es de extrañar que Wall Street también esté pidiendo otra inyección de heroína porque todos esos billones de dólares que se distribuyeron en la primavera y el verano ya se han gastado. Parece que ambas partes son ignorantes tanto de la historia como de la economía real. Hay que destacar que ningún gobierno ha engendrado nunca una economía viable mediante el proceso de acumular más deuda en un montón ya en bancarrota. Y no, que su banco central monetice todo el apestoso montón de estiércol no es una panacea.

Ya sabemos cómo resulta esta historia. Un parangón para este experimento de despilfarro fiscal y monetario sin límites en la nación de Japón.

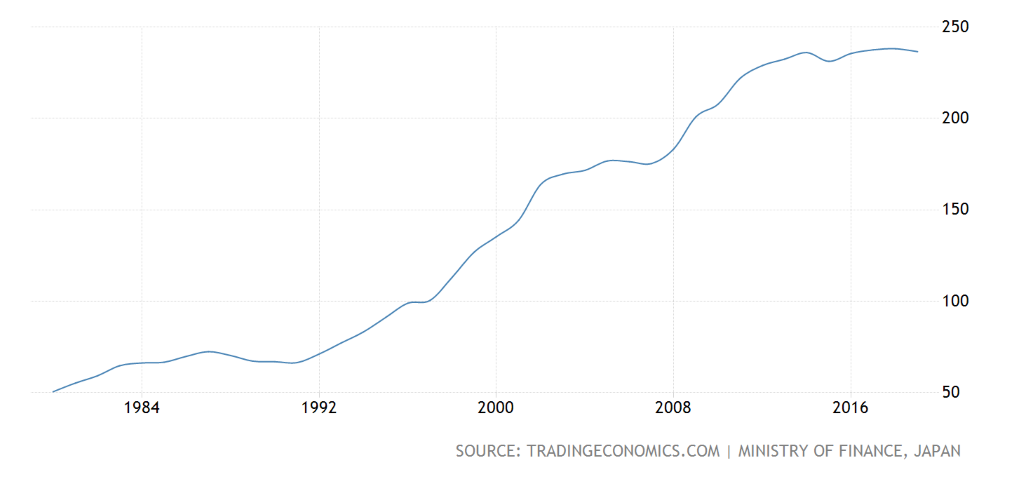

Se prevé que la relación entre la deuda y el PIB del Japón aumente hasta el 250% a finales de 2020.

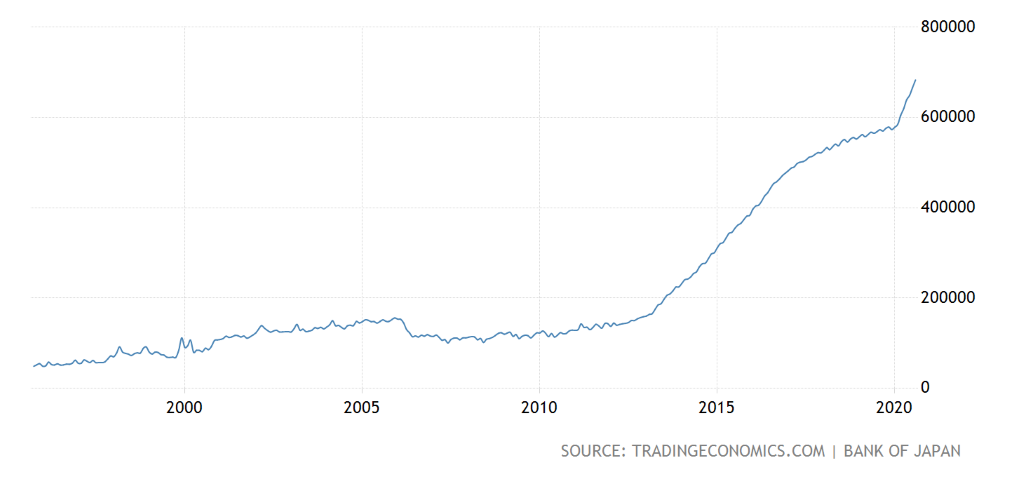

El balance del Banco del Japón se ha disparado desde 2000, ya que el Banco se ha visto obligado a comprar frenéticamente la mitad de los JGB (Bonos del Gobierno Japonés).

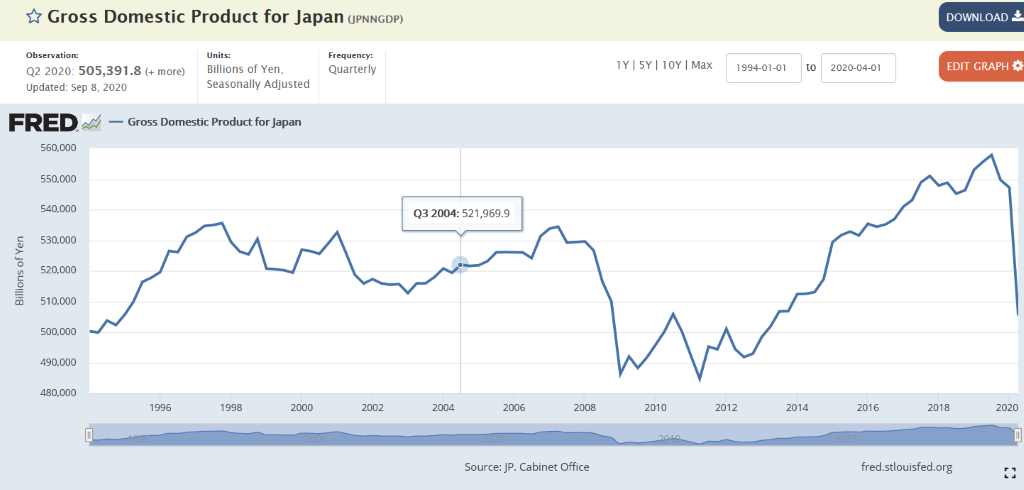

Mientras tanto, todos los préstamos de Japón (un cuatrillón de yenes pendientes) y la impresión de dinero no ha movido la aguja en el PIB de la nación.

El principal indicador de acciones de Japón (Nikkei Dow) ha soportado tres grandes caídas desde el año 2000. El índice sólo ha logrado aumentar alrededor del 15% desde el comienzo de los nuevos milenios; y aún así ha bajado un 40% desde 1989.

La conclusión de la experiencia de Japón es clara. El estímulo fiscal y monetario masivo no aumenta en absoluto el PIB a largo plazo. Por el contrario, pudre la economía hasta su núcleo. Aunque puede proporcionar una pequeña ganancia en los precios de las acciones, también viene con caídas importantes a lo largo del camino. Y en última instancia, puede conducir a una inflación intratable y al Armagedón económico.

Volviendo a los EE.UU., Jerome Powell dijo esta gema en un discurso dado el6 de octubre, «El presupuesto federal de EE.UU. está en un camino insostenible, lo ha estado durante algún tiempo, pero este no es el momento de dar prioridad a esas preocupaciones». Powell también declaró que los riesgos de un exceso de estímulo son menores que los peligros de no pedir prestado mucho más dinero en este momento – todo lo cual será impreso por él con presteza. Eso equivale a que un médico prescriba a un hombre mórbidamente obeso con una enfermedad cardíaca en fase avanzada que tire cajas de Oreos fritas enrolladas en manteca de cerdo hasta que se sienta lo suficientemente bien como para empezar la dieta.

Entonces, ¿qué beneficio económico obtuvo Estados Unidos al pedir prestado más de 3 billones de dólares en nueva deuda durante el año fiscal 2020 y al tenerlo todo monetizado por la imprenta de la Reserva Federal, un esfuerzo que ha llevado la deuda nacional a la abrumadora cifra de 27 billones de dólares? Oh, y por cierto, la deuda total de la nación, tanto pública como privada, ha subido a 78 billones de dólares, o un récord de 390% del PIB (en comparación, era de 350% al comienzo de la Gran Recesión) – ¡ah, los buenos viejos tiempos! Bueno, generará una pérdida de PIB proyectada de alrededor del 4% este año y ha resultado una mísera ganancia del 5% en el S&P 500.

Esto plantea una pregunta a todos esos genios del gobierno: si el endeudamiento y el gasto del gobierno equivalen a un mayor crecimiento del PIB, entonces ¿por qué la relación entre la deuda y el PIB aumenta constantemente? Exactamente cuando se supone que esos multiplicadores keynesianos van a hacer efecto?

Esto es lo que los EE.UU. obtendrá por convertir a todos los japoneses… una economía anémica, un mercado de valores que cojean hacia adelante, y una clase media casi extinta. Según un reciente informe sobre la experiencia japonesa desde que estalló la burbuja en 1989 por el profesor de Economía de Oxford Shigeto Nagai, «La proporción de hogares de bajos ingresos ha ido aumentando a expensas de los grupos de ingresos medios en un proceso de disminución secular de los ingresos en todos los percentiles». En otras palabras, la pobreza está aumentando en Japón en todas las clases, y la clase media del país es la más afectada. Los EE.UU. también se están preparando para entrar en un período secular de décadas perdidas al estilo japonés con la clase media erosionándose. El 50% más pobre de todos los estadounidenses, alrededor de 165 millones de personas, poseían colectivamente alrededor de 2,08 billones de dólares de riqueza en el segundo trimestre de 2020, según la Reserva Federal, eso es menos que el valor neto de nuestros 59 multimillonarios más ricos, según los datos de Bloomberg vistos en el NY Post.

La Reserva Federal y D.C. están tratando de exprimir más aire dentro de la gigantesca burbuja de valores, lo que está exacerbando estas tendencias. Una burbuja que ha crecido hasta la proporción más masivamente distorsionada jamás vista en la historia económica.

Todos los gobiernos insolventes terminan colapsando. Nuestra nación también se ha vuelto adicta a las burbujas de activos, al dinero gratis y a las tasas de interés artificialmente bajas. De hecho, todo el mundo desarrollado se está posicionando para una espiral de muerte de las tasas de interés de proporciones sin precedentes.

Acelerar esta perdición será un paso hacia las monedas digitales patrocinadas por el estado. Bloomberg informó el9 de octubre que el Banco de Japón ha comenzado a experimentar con criptodivisas; uniéndose a Rusia y China en este esfuerzo. Y lo siento, no es Bitcoin. Será una moneda basada en una cadena de bloques que está completamente controlada por el gobierno de Japón. La razón principal de esto es clara: los bancos centrales se están preparando para usurpar todo el control del dinero del sector privado. Lo que significa que los gobiernos impondrán tasas de interés profundamente negativas a los ahorradores en un intento de mantener las burbujas de activos en crecimiento. Sin embargo, para llevar a cabo esta nefasta tarea, los bancos centrales tendrán que asegurarse de que el público no pueda sacar su dinero del sistema bancario. Por lo tanto, los inversionistas tendrán que estar en alerta máxima por las cadenas de bloqueo de los gobiernos y las inflaciones intratables en todo el mundo desarrollado en el futuro.

Esto significa que la parte más triste de todo es que la japonización de los EE.UU. es en realidad el mejor resultado que podemos esperar ahora. La eventualidad más probable será la total devastación económica que se producirá por la implosión del mercado internacional de bonos debido a las tasas de interés récord producidas artificialmente sobre la deuda soberana insolvente que se estrellarán contra la inflación intratable.

__

(Imagen destacada de Igormattio vía Pixabay)

DESCARGO DE RESPONSABILIDAD: Este artículo fue traducido por un tercero desde Born2Invest y no refleja la opinión de Born2Invest, su dirección, personal o sus asociados. Por favor, revise nuestro Descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones sobre el futuro. Estas declaraciones prospectivas se identifican generalmente con las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear», «querer» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se tratan en las siguientes declaraciones de advertencia y en otras partes de este artículo y de este sitio. Aunque la Compañía puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la Compañía puede lograr pueden diferir materialmente de cualquier declaración con miras al futuro, que refleja las opiniones de la administración de la Compañía sólo a partir de la fecha del presente documento. Además, asegúrese de leer estas revelaciones importantes.