Mercados alcistas y bajistas del oro de 1971 a la actualidad

| Inicio Fecha Precio | Final Fecha Precio | Alcista Días de ganancia | Oso Días de pérdida |

| 17Ago71 43,28 | 29Jun73 123,50 | 185.4% 684 | 27.1% 150 |

| 26Nov73 90.00 | 10Abr74 177,00 | 96.7% 135 | 25.7% 86 |

| 5Jul74 131,50 | 30Dic74 197,50 | 50.2% 178 | 47.8% 610 |

| 31Ago76 103,05 | 21Ene80 843,00 | 718.0% 1238 | 45.1% 57 |

| 18Mar80 463,00 | 23sep80 748,50 | 61.7% 189 | 60.3% 636 |

| 21Jun82 297,50 | 8Sep82 509,00 | 71.1% 79 | 23.4% 26 |

| 4Oct82 390,00 | 15Feb83 520,00 | 33.3% 134 | 45.7% 741 |

| 25Feb85 282,60 | 7Oct86 445,50 | 57.6% 589 | 15.5% 50 |

| 26Nov86 376,50 | 14Dic87 507,40 | 34.8% 383 | 29.0% 543 |

| 9Jun89 360,50 | 5Feb90 430,30 | 19.4% 241 | 19.1% 129 |

| 14Jun90 348,20 | 23Ago90 425,00 | 22.0% 70 | 23.3% 930 |

| 10Mar93 325,80 | 2Ago93 414,00 | 27.1% 145 | 17.1% 42 |

| 13sep93 343,00 | 2Feb96 419,70 | 17.2% 872 | 39.7% 1264 |

| 20Jul99 253,20 | 5Oct99 337,50 | 33.3% 77 | 24.2% 545 |

| 2Abr01 255,80 | 5Feb03 384,50 | 50.3% 674 | 16.7% 61 |

| 7Abr03 320,10 | 11Mayo06 728,00 | 127.4% 1130 | 22.9% 34 |

| 14Jun06 561,50 | 17Mar08 1033,90 | 84.1% 642 | 34.1% 222 |

| 24Oct08 681,00 | 6Sep11 1923,70 | 182.5% 1047 | 20.8% 114 |

| 29Dic11 1523,90 | 28Feb12 1792.70 | 17.6% 61 | 14.8% 78 |

| 16Mayo12 1526,70 | 5Oct12 1798,10 | 17.8% 142 | 34.4% 266 |

| 28Jun13 1179,40 | 28Ago13 1434,00 | 21.6% 61 | 17.6% 125 |

| 31Dic13 1181,40 | 17Mar14 1392,60 | 17.9% 76 | 18.8% 235 |

| 7Nov14 1130,40 | 22Ene15 1307,80 | 15.7% 76 | 20.1% 315 |

| 3 dic15 1045,40 | 6Jul16 1377,50 | 27.9% 216 | 18.4% 162 |

| 15Dic16 1124,30 | 11Abr18 1369,40 | 21.8% 481 | 14.8% 127 |

| 16Ago18 1167,10 | 9Mar20 1704,30 | 46.0% 571 | 14.9% 7 |

| 16Mar20 1450,90 | 7Ago20 2089,20 | 44.0% 144 | 19.4% * 210 * |

| 5Mar21 * 1683,00 * | |||

| Media | 77.9% 383 | 26.6% 291 |

Nota: * Hasta la fecha, no incluido en las medias

Los mercados alcistas y bajistas son una parte normal de los ciclos. La pregunta siempre ha sido: ¿cómo se determina el momento de los mercados alcistas y bajistas? Una de las grandes características del Stock Trader’s Almanac (www.stocktradersalmanac.com) es que proporciona tablas de mercados alcistas y bajistas para el Dow Jones Industrials (DJI), el S&P 500 y el NASDAQ. Estas tablas pueden resultar muy útiles, especialmente desde una perspectiva histórica. Sin embargo, no proporciona ninguna para el oro y la plata, ya que el Almanaque del Comerciante de Bolsa hace hincapié en el mercado de valores. Las tablas tampoco dan ninguna pista sobre el momento de los mercados alcistas y bajistas.

Hemos calculado una para el oro. Intentaremos hacer una para la plata también. Hemos aplicado al oro básicamente los mismos principios que se aplicaron a los mercados alcistas y bajistas para los mercados de valores. Comenzamos con el ex presidente Richard Nixon que puso fin al patrón oro el 15 de agosto de 1971. Después de eso, el oro pasó a ser de libre comercio y en 1974 el oro empezó a cotizar en la Bolsa Mercantil de Chicago (CME). Hemos utilizado el 15% para definir nuestros mercados alcistas y bajistas. Es cierto que tenemos tres mercados bajistas definidos anteriormente que fueron ligeramente inferiores al 15%, pero nos parecieron lo suficientemente significativos como para incluirlos.

Sorprendentemente, la rápida caída de marzo de 2020 en un periodo de 7 días sólo hizo que el oro bajara un 14,9%. Pero fue un evento significativo. Del mismo modo, la caída de abril de 2018 a agosto de 2018 solo hizo que el oro perdiera un 14,8%, pero también fue significativa, ya que el mínimo del 16 de agosto de 2018 marcó un mínimo del ciclo de 31,3 meses. Lo mismo se aplicó a la caída de febrero de 2012 a mayo de 2012, ya que el mínimo del 16 de mayo de 2012 fue un importante mínimo de oscilación ese año.

Los mayores movimientos alcistas para el oro se produjeron en la década de 1970 tras el fin del patrón oro. El oro no volvió a experimentar movimientos como ese hasta que se desarrolló el mercado alcista de 2008-2011. Pero el porcentaje de movimiento no se acercó a los de la década de 1970. Los movimientos de 1971 a 1974 fueron poderosos, ganando un 356% en total, pero fueron interrumpidos dos veces con caídas de más del 15%. La subida de 1976 a 1980 fue realmente espectacular, ya que no hubo retrocesos superiores al 15%. Fue el mayor mercado alcista de la historia del oro. ¿Podría repetirse? El rendimiento del 718% fue impresionante. La plata lo hizo incluso mejor. Pero esos dos enormes movimientos alcistas, que duraron cada vez más de tres años, terminaron abruptamente. Rápidamente les siguió un mercado bajista despiadado para el oro con caídas del 48% durante 1974-1976, del 45% en 1980 de enero a marzo, y del 60% de septiembre de 1980 a junio de 1982. ¿Alguien se acuerda de las colas a la vuelta de la esquina a finales de 1979 para comprar oro? La carrera alcista de 1976-1980 duró más de tres años. No volvimos a ver una racha así hasta 2003-2006.

En general, los años ochenta y noventa fueron los mercados bajistas más feroces para el oro y también los más largos. El peor fue el declive de febrero de 1996 a julio de 1999, que duró más de tres años y en el que el oro se desplomó un 40%. El desplome desde septiembre de 2011 hasta el mínimo final en diciembre de 2015 hizo que el oro perdiera casi un 46% en total y duró más de cuatro años, pero estuvo salpicado por algunos repuntes del mercado bajista negociables que hicieron que el oro subiera más del 15%. Por lo tanto, no fue sólo un largo colapso.

¿Qué dice esto sobre el actual mercado bajista del oro? Bueno, en términos de duración es bastante promedio hasta ahora, habiendo durado alrededor de 210 días frente a la media a largo plazo de 291 días. Además, el descenso de aproximadamente el 19% es, para un mercado bajista del oro, bastante bajo. Pero, como hemos señalado, los precios del oro suelen estar estrechamente alineados con los rendimientos de los bonos y el valor del índice del dólar. Desde el máximo del oro del 7 de agosto de 2020, el precio del bono del Tesoro estadounidense a 10 años ha caído un 4,4% (el bono del Tesoro estadounidense a 30 años ha caído más del 11%), mientras que el índice del dólar ha caído casi un 3%.

Entonces, ¿qué ocurre? Si el índice del dólar ha bajado, ¿por qué cae el oro? ¿Seguro que una subida de menos del 3% desde que el índice del dólar tocó fondo a principios de enero no es suficiente para arrastrar los precios del oro hacia abajo? La mayor caída de los precios de los bonos se ha producido desde principios de año. Además, el optimismo sobre la economía está aumentando, sobre todo tras el anuncio de que todos los estadounidenses deberían vacunarse a finales de mayo. Algunos incluso califican el próximo periodo como el regreso de los «locos años veinte». Esto parece una hipérbole, sobre todo teniendo en cuenta que las empresas y los consumidores están cargados de deudas. Pero está suscitando optimismo en cuanto al crecimiento del PIB en 2021. Además, algunos apuestan por los enormes ahorros acumulados en las instituciones financieras desde que la pandemia se puso en marcha para desencadenar una oleada de gasto. Pero, ¿y si no ocurre nada de esto? ¿O, al menos, mucho menos que las optimistas predicciones?

«La única función de las previsiones económicas es hacer que la astrología parezca respetable».

-John Kenneth Galbraith, economista canadiense-estadounidense, diplomático, funcionario público, intelectual, defensor del liberalismo del siglo xx, autor del Nuevo Estado Industrial (1967) y otros; 1908-2006

Los defensores del oro e stán frustrados. Cada vez que se producen ventas como las que hemos visto en los últimos meses, surgen gritos de supresión y manipulación. Después de todo, el oro debería estar subiendo. De acuerdo, hubo un pequeño y agradable movimiento desde el mínimo del 30 de noviembre de 2020, pero alcanzó su punto máximo el 6 de enero de 2021 en 1.962 dólares, con una ganancia del 11%. No es suficiente para llamarlo un mercado alcista. Desde entonces, el oro ha caído alrededor de un 13% y ha marcado nuevos mínimos por debajo del mínimo del 30 de noviembre. Sin embargo, la plata, el platino y el cobre no han tocado nuevos mínimos. ¿Una divergencia? La plata suele liderar tanto los mercados alcistas como los bajistas, pero la plata no está actuando como si estuviera en un mercado bajista. La plata subió un 38% desde su mínimo del 30 de noviembre de 2020 y desde entonces ha cedido un 16%. La plata marcó un nuevo máximo para el movimiento en 30,35 dólares el 1 de febrero de 2021. No es lo que llamaríamos bajista para la plata.

El oro supuestamente marca todas las casillas en cuanto a lo que debería hacer que suba. Hemos tenido un dólar estadounidense débil, aunque se haya recuperado desde sus mínimos; tenemos expectativas de inflación crecientes; tenemos una impresión de dinero sin precedentes, ya que la oferta monetaria M2 se ha expandido en 3,4 billones de dólares desde marzo de 2020; el balance de la Reserva Federal ha saltado en 2,9 billones de dólares en el mismo periodo; y la deuda pública estadounidense ha saltado en 4,7 billones de dólares, superando ahora los 28 billones de dólares. También hemos tenido agitación política con las disputadas elecciones y el asalto al Capitolio el 6 de enero de 2021. Qué ironía, ese fue también el día en que el oro alcanzó su máximo.

Pero el optimismo sobre la economía también ha aumentado. Los hogares estadounidenses (y canadienses) han visto aumentar sus ahorros en cerca de un billón de dólares desde que se iniciaron la pandemia y la recesión. Los economistas creen que esto podría desencadenar una ola de gasto reprimido. Sin embargo, ¿qué pasa si la gente decide que es más importante pagar la deuda y aumentar sus ahorros? Los rendimientos de los bonos también se han disparado, como hemos señalado anteriormente. El aumento de los rendimientos de los bonos en el extremo más largo de la curva de rendimiento ha hecho que se hable de la posibilidad de que la Fed ponga un tope a los rendimientos. La forma de hacerlo es volver a poner en marcha lo que se conoce como Operación Twist. La Operación Twist se empleó por última vez en 2011 y se extendió básicamente desde septiembre de 2011 hasta septiembre de 2012. La Fed vende notas del tesoro a corto plazo y compra notas y bonos del tesoro a largo plazo. Esto es para ayudar a amortiguar el rendimiento en el extremo largo del mercado. Es una operación que se ha empleado en el pasado también en 1961.

Funcionó en 2011, ya que los precios de los bonos y el mercado de valores se dispararon, mientras que el oro tocó techo, irónicamente, en septiembre de 2011, y luego cayó bruscamente hasta diciembre de 2011. A lo largo de 2012, el oro osciló en un rango de entre 1.525 y 1.800 dólares, sin volver a alcanzar los máximos de septiembre de 2011. Como los bichos de oro recuerdan con demasiado dolor, esto llevó a la masacre de abril de 2013 que vio al oro desplomarse 200 dólares en el espacio de tres días. Tal vez eso no es lo que los bichos del oro quieren oír.

Los bancos centrales y los gobiernos han declarado y están dispuestos a hacer lo que sea necesario para apoyar a las personas y las empresas para que el mundo no caiga en la Gran Depresión II. Ya se estima que los gobiernos han bombeado 14 billones de dólares en las economías globales, principalmente las naciones occidentales del G7. Estados Unidos está impulsando un gasto de estímulo adicional de 1,9 billones de dólares. Aunque hay quienes se asustan por el enorme aumento de la deuda, hay que tener en cuenta que gran parte de ella está siendo comprada por los bancos centrales. La monetización de la deuda es buena y mala a la vez. Buena porque significa que los gobiernos pueden promulgar políticas fiscales expansivas sin preocuparse por el creciente pasivo. Malo porque obliga al banco central a abandonar sus objetivos y podría provocar una pérdida de confianza y dar lugar a expectativas inflacionistas. También crea un círculo vicioso al que es difícil poner fin. El ejemplo más aterrador de monetización de la deuda que salió mal fue el de la Alemania de Weimar en 1921-1923, que condujo a una enorme hiperinflación y al colapso. La inestabilidad política resultante dio lugar a los nazis.

Hasta ahora hay pocos indicios de una inflación de precios significativa. Lo que hemos experimentado es la inflación de los activos en el mercado de valores, el mercado inmobiliario, los objetos de colección, etc. La Reserva Federal está comprometida con su compra de 120.000 millones de dólares al mes en una mezcla de bonos del Tesoro estadounidense y deuda hipotecaria. La expansión monetaria podría conducir a la hiperinflación, colocando miles de millones en los balances de los bancos. Esos fondos pueden entonces ser prestados, utilizados para comprar activos o colocados de nuevo en la Fed como reservas. Todo este dinero en los bancos podría tener consecuencias no deseadas, como que los bancos no quieran más fondos. Una forma de desalentar los depósitos son los tipos de interés negativos. La Reserva Federal también puede inyectar más dinero en el sistema al no renovar las letras del tesoro. Los bancos se ven entonces obligados a hacer otra cosa con los fondos.

Entonces, ¿es esto un desastre a punto de ocurrir? Todo el mundo mira a Japón, que después de más de 30 años todavía no está experimentando ningún signo de hiperinflación, a pesar de tener el mayor nivel de deuda pública respecto al PIB del mundo. La mayor parte de la deuda es comprada y poseída por el Banco de Japón (BOJ). El tipo de descuento del BOJ también es negativo, al igual que los tipos de depósito. El bono japonés a 10 años (JGB) está actualmente en el 0,11%, pero ha sido negativo en el pasado. Las consecuencias de los tipos de interés negativos podrían hacer bajar la moneda y subir el oro. Todo ello podría ser la chispa del próximo toro del oro.

Entonces, ¿cómo termina el actual oso del oro? La experiencia nos dice que, aunque puede que no termine con un pico mínimo exacto (un desplome aterrador seguido de una fuerte reversión al alza) como ocurrió en marzo de 2020, observamos que los toques de fondo del oro a menudo se desarrollan durante unos días o una semana más o menos antes de que el oro vuelva a subir. El oro tiene un trabajo considerable que hacer para recuperar la confianza. Los precios a revisar incluyen los 1.760 dólares, los 1.800 dólares/ 1.325 dólares y los 1.850 dólares/ 1.860 dólares. Por encima de los 1.875 dólares probablemente se podría decir que se ha producido un descenso. La pregunta es: ¿vamos a bajar primero?

La pandemia continúa.

Las cifras del COVID-19 siguen bajando desde los máximos, con una media de 7 días de casos de unos 392.000 frente a los 725.000 del pico. La media de 7 días de muertes es de 8.800 frente a más de 14.000 en el pico reciente. El mundo sumó más de 3 millones de casos en el pasado y ahora supera los 117 millones. Las muertes han superado los 2,6 millones. En EE.UU. muchos estados están abriendo a pesar de los gritos de las autoridades sanitarias de que es un error. Los casos se acercan a los 30 millones, mientras que las muertes ya han superado las 500.000 y podrían llegar a las 650.000 a mediados de abril al ritmo actual. Se calcula que 650.000 personas murieron en Estados Unidos durante la pandemia de 1918-1920. La media de 7 días de casos es de poco más de 62 mil, mientras que la media de 7 días de muertes es de aproximadamente 1.800. En el punto álgido, los promedios eran de más de 255 mil casos y más de 3.400 muertes diarias. En Canadá, el ritmo también ha disminuido a poco más de 2.800 casos diarios, frente a los casi 8.900 diarios del pico. Las muertes también han disminuido, con 36 diarias frente a 159 en el pico. No es de extrañar que el grito sea de apertura.

Domingo 7 de marzo de 2021 – 15:29 GMT

Mundo

Número de casos 117,199,686

Número de muertes: 2.601.781

ESTADOS UNIDOS

Número de casos: 29.659.019

Número de muertes: 537.137

Canadá

Número de casos: 884,086

Número de muertes: 22.213

Fuente: www.worldometers.info/coronavirus

Gráfico de la semana

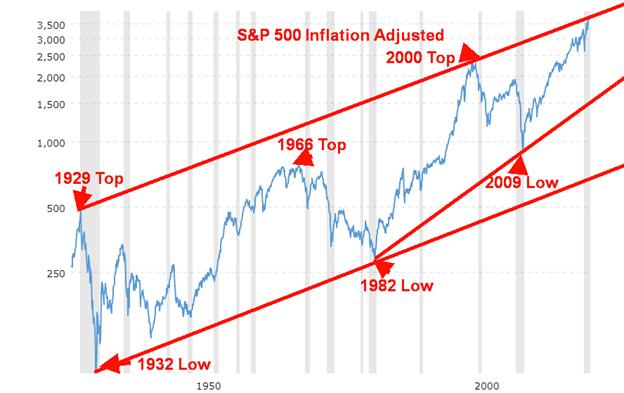

Con todo lo que se habla de la inflación, hemos pensado en analizar el S&P 500 ajustado a la inflación. El gráfico anterior de Macro Trends(www.macrotrends.net) se remonta a 1928. Lo interesante es que primero conectamos el mínimo de 1932 con el mínimo de 1982 para formar el fondo del canal. Luego conectamos el máximo de 1929 con el máximo de 1999/2000. La línea del canal superior se alineó en paralelo con la línea del canal inferior. El mercado actual está entrando en la parte superior del canal.

En términos nominales, el mínimo de los años 70 se produjo en 1974. Pero en términos ajustados a la inflación, el mínimo real se produjo en 1982. Ese mínimo se situó por debajo de los máximos de 1929 y 1937. La crisis financiera de 2008 no hizo que el mínimo tocara el fondo del canal. En cambio, hizo un mínimo más alto. La conexión del mínimo de 1982 con el mínimo de 2009 da lugar a la posible formación de un enorme triángulo de cuña ascendente. Sin embargo, la buena noticia es que parece haber más espacio para que el mercado se mueva más alto dentro del triángulo de cuña ascendente. El fondo actual del canal está en torno a los 1.500. Un descenso hasta ese nivel daría lugar a una caída del 50% para el S&P 500.

Pero no es sólo el mínimo el que se ve afectado sobre una base ajustada a la inflación. El máximo nominal de las bolsas durante la década de 2000 se produjo en 2007. Pero el máximo ajustado a la inflación se produjo mucho antes, en 1999/2000. Esto explica que, ajustado a la inflación, el máximo de 2007 sea mucho menor que el de 1999/2000.

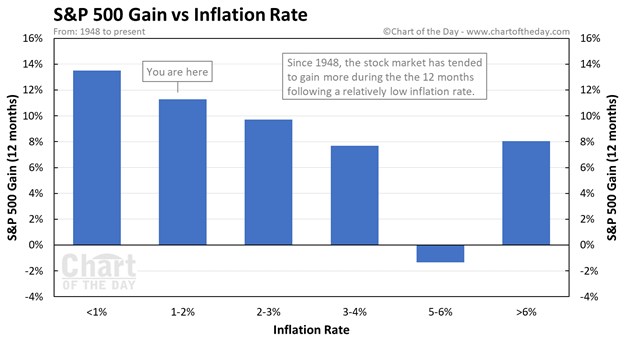

La preocupación por el posible aumento de la inflación ha estabilizado el mercado recientemente y ha aumentado la volatilidad. El boletín Chart of the Day echó un vistazo al S&P 500 frente a las ganancias de la inflación. Su estudio fue revelador.

En realidad, no fue una sorpresa ver que el mejor rendimiento del mercado de valores se produjo en un entorno de baja inflación. Con una tasa de inflación actualmente por debajo del 2% es ideal para las acciones. Según la tabla siguiente, el rendimiento del mercado de valores no se ve materialmente afectado hasta que la inflación alcanza el nivel del 5-6%. Con una tasa de inflación superior al 6%, los mercados obtienen mejores resultados que en un entorno de inflación del 5-6%; al menos, eso es lo que indica la tabla. El rendimiento disminuye en niveles entre el 1-2% y el 5-6%, pero no de forma significativa. En la década de los 70, los mercados bursátiles obtuvieron malos resultados. No es de extrañar que la tasa de inflación media de la década fuera del 6,8%. Aunque la década de 2000 tuvo un mal rendimiento bursátil, cabe destacar que la media de inflación de la década fue de sólo el 3,36%. La tasa de inflación actual es del 1,4%, lo que, según la teoría, es ideal para las acciones. Durante la última década, la tasa de inflación media ha sido del 1,8%. Tal vez esa sea otra de las razones por las que los mercados de valores lo han hecho tan bien desde la crisis financiera de 2008. Eso, y los montones de dinero inyectados en el sistema financiero.

Cifras de empleo en EE.UU. Febrero 2021

Con el ocio y la hostelería a la cabeza, las nóminas no agrícolas de febrero añadieron inesperadamente 379.000 puestos de trabajo. El ocio y la hostelería añadieron 355.000. El mercado sólo esperaba un aumento de 182.000. Una gran parte de estos empleos fueron a tiempo parcial. No es de extrañar que el número de empleados a tiempo parcial por razones económicas (es decir, que preferirían trabajar a tiempo completo) aumentara en 162.000 en febrero. El número de personas que trabajan a tiempo parcial aumentó en 482.000 en febrero. Esto refleja la apertura anticipada en algunos estados. Los puestos de trabajo en la construcción cayeron, probablemente como reflejo del impacto negativo de las tormentas en Texas y otros lugares. Lo más desalentador es que el número de personas empleadas a tiempo completo disminuyó en 122.000.

También se revisaron al alza las cifras de enero, pero se revisaron a la baja las de diciembre. Se observa que el número de desempleados durante 27 semanas o más subió a 4,15 millones, el nivel más alto desde 2013. El desempleo subió entre los estadounidenses negros, pero bajó para los asiáticos, los latinos y los estadounidenses blancos.

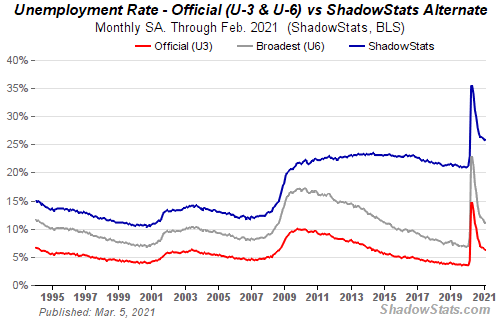

La tasa de desempleo (U3) bajó al 6,22% en febrero desde el 6,32% de enero. La tasa de desempleo (U6) -que es la tasa U3 más los que trabajan a tiempo parcial que quieren trabajar a tiempo completo y los trabajadores desanimados menores de un año- bajó al 11,07%, desde el 11,11%. Pero la cifra de desempleo de Shadow Stats(www.shadowstats.com) -que es la tasa U6 más los trabajadores desanimados que ya no se cuentan en la población activa y que se definieron como fuera de la población activa en 1994- subió realmente al 25,8% desde el 25,7%. Quizá esta cifra refleje mejor la situación real.

La tasa de participación de la población activa, según la Oficina de Estadísticas Laborales (BLS), se mantuvo sin cambios en el 61,4%, mientras que la tasa de empleo de la población subió ligeramente al 57,6% desde el 57,5%. La población activa civil creció en 50.000 personas en febrero, mientras que el número de empleados aumentó en 208.000. El número de personas que no forman parte de la población activa se situó en 100.910 mil, lo que supone un descenso de 708 mil en febrero.

Podemos consolarnos, suponemos, con el gran salto de los no asalariados. Pero también observamos que el número de horas trabajadas cayó a 34,6 desde 34,9 frente a una estimación de 34,9. Es el más bajo desde abril. Los ingresos medios por hora aumentaron un 0,2% mes a mes y un 5,3% año a año. Sin embargo, los ingresos semanales medios cayeron un 0,6% mes a mes, pero subieron un 5,9% año a año. En este momento, Estados Unidos perdió 22.362 mil empleos en marzo y abril de 2020 y ya ha recuperado 12.887 mil de ellos, es decir, el 57,6%. Todavía faltan 9.475 mil puestos de trabajo.

Hay poco en este informe para ser demasiado optimista. Una vez más, el BLS admitió que 799.000 fueron clasificados erróneamente como empleados cuando realmente están desempleados. Si los volvemos a añadir, la tasa de desempleo U3 pasa del 6,2% al 6,7%. Con unos 4,237 millones de personas que han abandonado la población activa en los últimos 12 meses, la tasa de desempleo pasa a ser del 8,6% y se eleva al 9,1% si se añaden otros que no buscaron trabajo porque pensaban (¿sabían?) que no había ninguno disponible. Unos 18,026 millones de personas están cobrando prestaciones de desempleo. Esta cifra se traduce en una tasa de desempleo del 11,3%.

A pesar de la apertura, lo único que se pudo crear fueron decenas de miles de puestos de trabajo a tiempo parcial y con bajos salarios, mientras que los puestos de trabajo a tiempo completo y de mayor categoría disminuyeron. Todo esto sugiere que la recuperación de L en Main Street debería continuar. La subida de la economía sigue siendo el elevado mercado de valores que se disparó tras la publicación de las cifras. Todo lo que ven es que las nóminas no agrícolas subieron 379.000. El hecho de que se haya estabilizado tras un repunte inicial refleja probablemente la realidad de los empleos a tiempo parcial y con bajos salarios. La tasa de desempleo tampoco refleja que las mujeres y los negros son los que más han sufrido durante la pandemia. En el último año, unos 2,3 millones de personas han abandonado la población activa, frente a sólo 1,8 millones de hombres. Las mujeres negras vieron aumentar su tasa de desempleo hasta el 8,9% en febrero, frente al 8,5% de enero.

El mercado finalmente se encogió de hombros y subió. La economía estadounidense está atrapada en un declive estructural con empleos de bajos salarios y empresas y hogares cargados de deudas (economía zombi con empresas zombi). La Reserva Federal, junto con el gasto deficitario del gobierno, beneficia principalmente a Wall Street y eso podría seguir impulsando los precios de las acciones en el futuro, incluso con el riesgo de un aumento de la inflación. Toda la acción debería resultar en el debilitamiento de la moneda, lo que finalmente debería beneficiar al oro y a la plata.

Canadá publica sus cifras de empleo el próximo viernes, 12 de marzo de 2021.

MERCADOS Y TENDENCIAS

| % Ganancias (Pérdidas) Tendencias | ||||||||

| Cierre 31/12/20 | Cierre Mar 5/21 | Semana | YTD | Diario (corto plazo) | Semanal (Intermedio) | Mensual (Largo Plazo) | ||

| Índices bursátiles | ||||||||

| S&P 500 | 3,756.07 | 3,841.94 | 0.8% | 2.3% | neutral | arriba | arriba | |

| Dow Jones de Industriales | 30,606.48 | 31,496.30 | 1.8% | 2.9% | arriba | arriba | arriba | |

| Dow Jones Transportes | 12,506.93 | 13,627.98 | 2.2% | 9.0% | arriba | arriba | arriba | |

| NASDAQ | 12,888.28 | 12,920.15 | (2.1)% | 0.3% | abajo | arriba | arriba | |

| S&P/TSX Composite | 17,433.36 | 18,380.96 | 1.8% | 5.4% | al alza (débil) | arriba | arriba | |

| S&P/TSX Venture (CDNX) | 875.36 | 918.36 | (9.8)% | 4.9% | abajo | arriba | arriba | |

| S&P 600 | 1,118.93 | 1,302.12 | 1.8% | 16.4% | arriba | arriba | arriba | |

| Índice MSCI World | 2,140.71 | 2,159.52 | (0.4)% | 0.9% | abajo | arriba | arriba | |

| Índice NYSE Bitcoin | 28,775.36 | 48,089.22 | 1.3% | 67.1% | arriba | arriba | arriba | |

| Índices de acciones mineras de oro | ||||||||

| Índice de Bancos de Oro (HUI) | 299.64 | 261.89 | 4.7% | (12.6)% | a la baja | abajo | arriba | |

| Índice de oro TSX (TGD) | 315.29 | 280.11 | 3.8% | (11.2)% | abajo | abajo | arriba | |

| Rendimiento de la renta fija/espacios | ||||||||

| Rendimiento de los bonos del Tesoro de EE.UU. a 10 años | 0.91 | 1,56% (nuevos máximos) | 10.6% | 71.4% | ||||

| Rendimiento de los bonos a 10 años CGB de Cdn. Rendimiento de los bonos a 10 años CGB | 0.68 | 1,50% (nuevos máximos) | 10.3% | 120.6% | ||||

| Vigilancia de la recesión Spreads | ||||||||

| Diferencial del Tesoro estadounidense a 2 años y 10 años | 0.79 | 1,42% (nuevos máximos) | 10.9% | 79.8% | ||||

| Diferencial del CGB a 2 años de Cdn | 0.48 | 1,20% (nuevos máximos) | 13.2% | 150.0% | ||||

| Monedas | ||||||||

| US$ Índice | 89.89 | 91.99 | 1.2% | 2.3% | arriba | abajo (débil) | abajo | |

| Canadiense $ | 0.7830 | 0.7900 | 0.4% | 0.8% | al alza (débil) | arriba | arriba | |

| Euro | 122.39 | 119.15 | (1.3)% | (2.7)% | abajo | al alza (débil) | arriba | |

| Franco suizo | 113.14 | 107.40 | (2.4)% | (5.1)% | abajo | abajo | arriba | |

| Libra esterlina | 136.72 | 138.41 | (0.6)% | 1.2% | neutral | arriba | arriba | |

| Yen japonés | 96.87 | 92.27 | (1.7)% | (4.8)% | abajo | abajo | neutral | |

| Metales preciosos | ||||||||

| Oro | 1,895.10 | 1,698.50 | (1.8)% | (10.4)% | abajo | abajo | arriba | |

| Plata | 26.41 | 25.29 | (4.4)% | (4.2)% | abajo | al alza (débil) | arriba | |

| Platino | 1,079.20 | 1,128.30 | (4.8)% | 4.6% | a la baja (débil) | arriba | arriba | |

| Metales básicos | ||||||||

| Paladio | 2,453.80 | 2,327.90 | 0.8% | (5.1)% | a la baja (débil) | al alza (débil) | arriba | |

| Cobre | 3.52 | 4.09 | (0.2)% | 15.9% | arriba | arriba | arriba | |

| Energía | ||||||||

| Petróleo WTI | 48.52 | 66,09 (nuevos máximos) | 7.5% | 36.2% | arriba | arriba | arriba | |

| Gas natural | 2.54 | 2.70 | (2.5)% | 6.3% | a la baja (débil) | arriba | neutral |

Los nuevos máximos/mínimos se refieren a nuevos máximos/mínimos de 52 semanas y, en algunos casos, a máximos históricos.

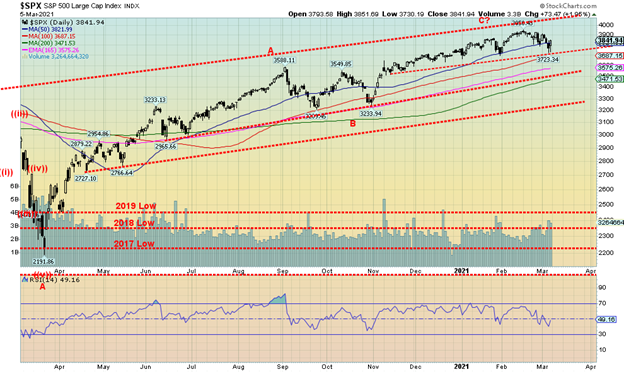

Empujados por la subida de los rendimientos de los bonos, los mercados bursátiles parecían estar a punto de caer. Sin embargo, las nóminas no agrícolas del viernes, más fuertes de lo esperado, dieron nueva vida al mercado de valores y el S&P 500 terminó la semana con una subida del 0,8%. Al parecer, no importaba que las sólidas cifras de empleo fueran en su totalidad puestos de trabajo a tiempo parcial con salarios bajos y que hubiera otras señales negativas de que el mercado laboral no es tan halagüeño como el mercado quiere hacer creer. Pero esto es ahora para que el mercado suba. No hay expectativas de subidas de tipos y la Fed sigue bombeando fondos al sistema financiero a través de la QE, el Congreso está aprobando el proyecto de ley de estímulo de 1,9 billones de dólares, las agujas se están abriendo paso en las armas y varios estados se están abriendo, a pesar de los gritos de los funcionarios sanitarios de que es demasiado pronto. Maldita sea la pandemia.

El Dow Jones de Industriales (DJI) ganó un 1,8%, el Dow Jones de Transportes (DJT) subió un 2,2%, pero el NASDAQ, de gran peso tecnológico, perdió un 2,1%. ¿Una divergencia? El S&P 600 de pequeña capitalización ganó un 1,8%. Ningún índice alcanzó nuevos máximos históricos la semana pasada. En Canadá, el TSX Composite ganó un 1,8%, pero el TSX Venture Exchange (CDNX) perdió un 9,8%. Por otra parte, el índice MSCI World cayó un pequeño 0,4%. En la UE, el FTSE londinense subió un 3,3%, el CAC 40 parisino ganó un 1,4% y el DAX alemán subió un 1%. En Asia, el índice chino de Shangai (SSEC) perdió un pequeño 0,2%, mientras que el Nikkei Dow de Tokio (TKN) cayó un pequeño 0,4%. El bitcoin sigue en un mercado alcista, pero fuera de sus máximos y por debajo de los 50.000 dólares, ya que ganó un 1,3% en la semana.

Con la aprobación del paquete de estímulo de 1,9 billones de dólares, la apertura de la economía y la acumulación de enormes ahorros en las cuentas, algunos esperan que esto pueda desencadenar una nueva ola de compras e impulsar a los mercados bursátiles a máximos aún. Al diablo con el aumento de los rendimientos de los bonos y, además, las acciones se han comportado históricamente bien durante los periodos de subida de los tipos. Sólo cuando ocurre un accidente, las bolsas caen. El colapso de unos cuantos fondos de hipotecas de alto riesgo en 2007 inició la crisis financiera de 2008. En el ínterin, no se pueden descartar nuevos máximos.

La corrección de esta última semana ha sido sólo de un 6%. Bastante superficial. El S&P 500 necesita volver a superar los 3.900 para sugerir nuevos máximos por delante. El mínimo del jueves se situó en los 3.723, por lo que una ruptura de ese nivel podría provocar una nueva venta a la baja hasta un soporte cercano a los 3.500. El soporte principal está ahora en los 3.300 y una ruptura importante por debajo de ese nivel podría provocar el pánico. En este momento tenemos poca fe en que eso ocurra. Teniendo en cuenta todo lo que ha pasado esta semana y con el paquete de estímulo a punto de hacerse realidad, las probabilidades favorecen al alza una vez más. Sólo hay que tener en cuenta los puntos de ruptura a la baja. En el caso del DJI, la ruptura a la baja podría producirse por debajo de los 31.000 puntos.

Los indicadores siguen siendo generalmente positivos y los indicadores de amplitud no muestran divergencias con el precio. El ratio put/call está en 0,60, que sigue siendo ligeramente alcista.

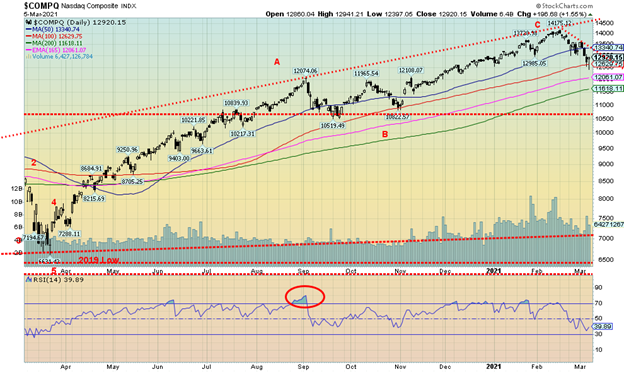

Los valores tecnológicos lideraron la subida y ahora podrían estar liderando la bajada. El NASDAQ ha perdido cerca de un 9% desde el reciente máximo alcanzado en 14.175 el 16 de febrero de 2021. Al mantenerse por encima de la MA de 100 días, actualmente cerca de 12.630, el NASDAQ evitó la posibilidad -por el momento, al menos- de seguir cayendo hacia la MA de 200 días cerca de 11.600 y la parte inferior de un canal cerca de 10.700/10.800. Un cierre por debajo de 11.600 abre la posibilidad de un descenso hasta el fondo del canal. En ese momento, el NASDAQ habrá caído casi un 25% desde sus máximos. Los valores tecnológicos se vieron afectados la semana pasada, aunque algunos resistieron. Facebook fue uno de los pocos que subió, un 2,7%. Google fue un gran ganador, con una subida del 3,5%. Apple también podría considerarse un ganador, ya que sólo cayó un 0,1%. Pero Amazon perdió casi un 3,0%, Netflix bajó un 4,1% y Microsoft un 0,4%. Los grandes perdedores fueron Elon Musk y Tesla, que bajaron un 11,0% (Musk ya no es el hombre más rico del mundo) y Twitter (que había estado haciendo máximos históricos), que perdió un 13,1%. Si las tecnológicas cayeron, los valores subieron, ya que Berkshire Hathaway ganó un 5,3% hasta nuevos máximos históricos. El NASDAQ esquivó una bala esta semana, así que veremos si puede salir de su actual agujero. El NASDAQ necesita volver a superar los 13.500/13.600 para sugerir que se ha producido un descenso.

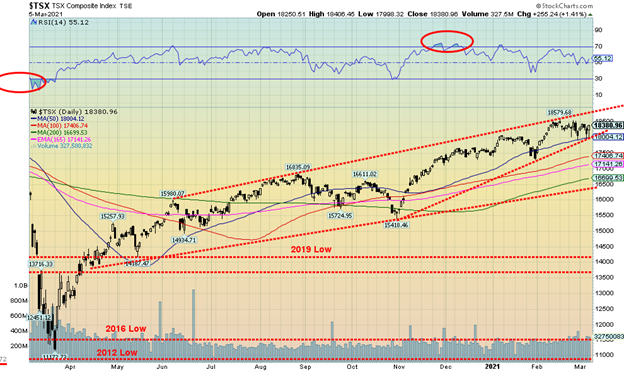

El TSX Composite subió un 1,8% la semana pasada a pesar de la subida de los tipos de interés y de cierta volatilidad en los mercados. Al TSX Venture Exchange (CDNX) de pequeña capitalización no le fue tan bien, ya que perdió un 9,8%, su mayor caída desde que se inició el rally en marzo de 2020. Aun así, el CDNX sigue subiendo un 178% durante ese periodo, aunque haya perdido un 17,5% desde el máximo reciente. Sólo tres de los 14 subíndices cayeron la semana pasada, encabezados por el de Tecnología de la Información (TKK), que bajó un 4,9%. TKK, el antiguo líder, está ahora liderando las caídas. Health Care (THC) cayó un 4,4%, mientras que Utilities (TUT) bajó un 0,8%. El líder de las subidas fue Energía (TEN), que subió un 10,3% en la semana y alcanzó nuevos máximos de 52 semanas. También hicieron 52 semanas el sector financiero (TFS), que subió un 3,5%, y el de consumo discrecional (TCD), que subió un 2,5%. El sector de bienes de consumo básico (TCS) ganó un 4,1%, mientras que el sector de telecomunicaciones (TTS) también fue un gran ganador, con una subida del 5,3%. El oro (TGD) sorprendió al ganar un 3,8%. El TSX alcanzó el tope de su canal el 16 de febrero de 2021. Ahora está probando la parte inferior de un canal. El TSX puede haber estado formando un posible triángulo ascendente en cuña. Una ruptura por debajo de 18.000 podría llevar al TSX a probar el soporte principal en la MA de 200 días, actualmente en 16.700, y una línea de canal justo debajo, cerca de 16.500. Si el TSX consigue rebotar una vez más, la parte superior del canal está justo por encima de 18.800, cerca de 18.850.

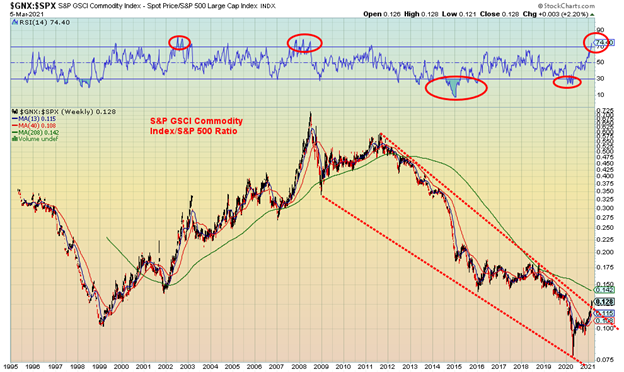

Queríamos insistir en nuestra opinión de que se está produciendo un cambio hacia las materias primas por encima del mercado de valores en general. Arriba se muestra un gráfico del índice de materias primas S&P GSCI/S&P 500. Recientemente ha roto la larga tendencia a la baja desde 2011. Queda mucho trabajo por hacer ya que la MA de 4 años está por encima en 0,142. Ese nivel debe ser superado para sugerir que el nuevo toro de las materias primas está en marcha. Obsérvese cómo rompió por encima de la MA de 4 años en el año 2000, pero luego hubo una prueba de la media en 2001/2002 antes de que se iniciara un movimiento mayor que alcanzó su punto máximo en 2008. El año 2011 resultó ser el último hurra y desde entonces el S&P 500 o el mercado de valores ha superado a las materias primas. En cierto modo, esta relación es como la relación Dow/Oro. Hemos visto otros de más larga duración que se remontan a 1900, principalmente el ratio Goldman Sachs Commodity Index/Dow Jones Industrials (DJI). Además de 2008, se observaron picos importantes en 1990, en el momento álgido de la guerra de Irak, en 1974, durante la crisis del petróleo árabe, y en la década de 1930, cuando las materias primas se dispararon incluso cuando el mercado bursátil se desplomó. Los mínimos han sido más prolongados, y el gráfico anterior muestra el mínimo observado en 1999. En los años cincuenta y sesenta se produjeron importantes mínimos antes de que se produjera un gran auge de las materias primas en los años setenta, que en general alcanzó su punto máximo en 1990, aunque hubo algunos altibajos. Pero estamos observando con atención este caso. Las materias primas incluyen la energía, la agricultura y los metales industriales y preciosos. No es de extrañar que, con la subida de los precios del petróleo y del cobre, contribuyan a la subida de los índices de materias primas.

Bono del Tesoro estadounidense a 10 años/Bono del Estado canadiense a 10 años (CGB)

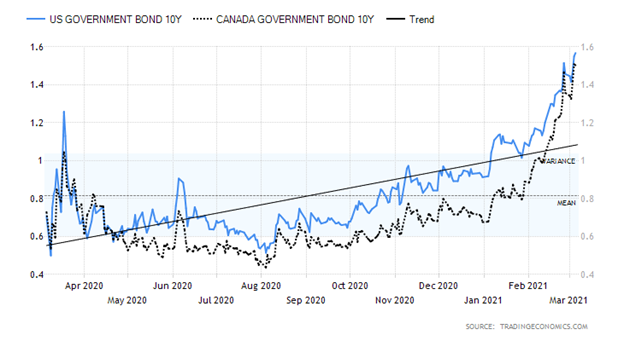

Con el optimismo sobre la economía en aumento a medida que se administran las vacunas y las cifras de empleo superiores a las esperadas publicadas el viernes, el bono del Tesoro estadounidense a 10 años subió al 1,57% esta semana pasada. Esta cifra es superior al 1,41% de la semana anterior y en un momento dado alcanzó un máximo del 1,60%. El bono del Gobierno canadiense a 10 años subió al 1,50%, frente al 1,36% de la semana anterior. El rendimiento del bono del Tesoro a 30 años subió al 2,30%, frente al 2,10% de la semana anterior. Los precios, que se mueven de forma inversa a los rendimientos, cayeron. El efecto secundario del aumento de los rendimientos a largo plazo es que los valores sensibles a los intereses, como los servicios públicos, las telecomunicaciones, los fondos de inversión y los bienes inmuebles, también se vieron afectados. Además, hemos leído que algunos prestamistas están subiendo los tipos de interés de las hipotecas, lo que podría tener el efecto de enfriar el caliente mercado inmobiliario. Además de las nóminas no agrícolas del viernes, la semana pasada se publicaron otras cifras económicas: el índice manufacturero ISM de febrero fue de 60,8 frente a 58,7 en enero y una expectativa de 58,5; el PMI compuesto de Markit se situó en 59,5 frente a 58,7 y una expectativa de 58,8; las solicitudes de subsidio de desempleo de la semana anterior fueron de 745.000 frente a 736.000 de la semana anterior. 736.000 de la semana anterior y por debajo de las expectativas de 750.000; los pedidos de fábrica de enero aumentaron un 2,6% frente al 1,6% de diciembre y el 1,7% esperado; el cambio de empleo ADP de febrero fue inferior a las expectativas, con 117.000, frente a las 195.000 del mes anterior y las expectativas de un aumento de 177.000; y la balanza comercial de enero arrojó un enorme déficit de 68.200 millones de dólares frente a los 67.000 millones y las expectativas de un déficit de 67.500 millones. El déficit comercial de Estados Unidos sigue aumentando a pesar de, supuestamente, todas las guerras comerciales con China y otros. Ha ido en la dirección contraria a la anunciada. El presidente de la Fed, Jerome Powell, habló esta semana y no dijo nada para calmar los temores en el mercado de bonos de un aumento de los rendimientos en el extremo largo de la curva. Señaló: «Esperamos que, a medida que la economía se reabra y, con suerte, se recupere, veamos que la inflación sube por efectos de base. Eso podría crear cierta presión al alza sobre los precios». Eso ayudó a impulsar los rendimientos al alza. La expectativa era entonces que las acciones cayeran. Por supuesto, la mayoría no capta que durante todo el último periodo de subidas de tipos en 2017-2018 la bolsa siguió subiendo.

Seguimos creyendo que nuestro objetivo final es potencialmente hasta el 2,00%. Hemos oído algunos rumores de que algunos fondos de bonos tienen problemas, pero nada concreto por el momento. Algunas emisiones han salido mal, incluida una subasta de bonos a 7 años insuficientemente suscrita recientemente. Pero con la compra por parte de la Reserva Federal de grandes cantidades de emisiones gubernamentales y la recompra de emisiones corporativas, ha habido suficiente liquidez para que los bancos puedan realizar nuevas emisiones.

Dada la fuerte subida de los diferenciales, hemos pensado en examinar nuestro viejo favorito: el diferencial 2-10 o, más correctamente, el diferencial entre el bono del Tesoro estadounidense a 2 años y el bono del Tesoro estadounidense a 10 años. El viernes, el diferencial cerró en 1,42, el nivel más alto visto desde 2014. Desde 1980, el rango del diferencial ha sido negativo del 2,41% (visto en 1980) y un máximo del +2,91% en 2011. La interpretación general es que un diferencial negativo es una señal de advertencia de una recesión inminente, mientras que un diferencial alto se asocia más con un período de auge próximo. A medida que se desarrolla el período de auge, el diferencial comienza a disminuir gradualmente hasta que vuelve a ser negativo, pronosticando una próxima recesión. Una vez más, el descenso hasta el 0,04% negativo en 2019 pronosticó la recesión que finalmente apareció con la recesión pandémica. En los niveles actuales, basados en observaciones anteriores, el diferencial no está en los niveles que pronosticarían un próximo boom económico (si se quiere llamar así en estos días). Pero tampoco está cerca de pronosticar una recesión. Nuestras expectativas son que este diferencial podría ampliarse aún más, lo que sugiere que los rendimientos a 10 años podrían subir más, dado que las probabilidades de que la Fed suba los tipos a corto plazo son casi nulas. Hemos observado la posibilidad de que el 10 años suba hasta el 2,00%. A ese nivel, el diferencial 2-10 se situaría en torno al 1,80%-2,00%. Eso todavía no es tan alto como lo vimos a principios de la década de 1990, principios de la década de 2000 y principios de la década de 2010, antes de que se produjera una especie de boom económico.

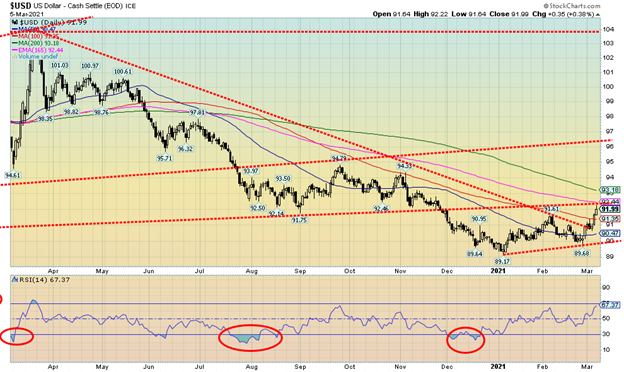

El índice del dólar subió un 1,2% la semana pasada y alcanzó su nivel más alto desde finales de noviembre de 2020. El máximo de la semana fue el viernes en 92,22. Aquí hay resistencia en 92 hasta 92,50 desde una antigua línea de soporte y desde las MA. La MA de 200 días está algo más alta actualmente en 93,18, por lo que es posible que llegue a ese nivel esta próxima semana. Las principales divisas sufrieron, ya que el euro cayó un 1,3%, el franco suizo se vio muy afectado, con un descenso del 2,4%, la libra esterlina perdió un 0,6% y el yen japonés cayó un 1,7%. Sólo el dólar canadiense, impulsado por el petróleo, logró una ganancia del 0,4%. Para el dólar canadiense, Canadá registró un inesperado superávit de la balanza comercial de 1.400 millones de dólares, cuando se esperaba un déficit de 1.400 millones. Todo un cambio.

Es posible que el índice del dólar esté completando una posible corrección ABC al movimiento descendente a 89,17 visto a principios de enero. Estamos en o cerca de una corrección normal de todo el movimiento a la baja desde marzo de 2020. Por encima de 92,25, el índice del dólar podría hacer un movimiento hacia 94,50/95. No podemos descartar esto, al menos hasta que rompamos por debajo de 89,68, el último mínimo que vimos a finales de febrero. Una ruptura por debajo de 89,68 sugeriría que estamos en un nuevo movimiento a la baja por debajo de 89,17, el mínimo del 6 de enero, con objetivos potenciales hasta 86/86,50.

Fue otra mala semana para el oro, ya que cayó 31 dólares o un 1,8%. Todos los metales preciosos se vieron afectados, ya que la plata también cayó un 4,4% y el platino un 4,8%. El paladio, más bien un metal industrial con algunas propiedades de PM, subió un 0,8% y el cobre bajó un pequeño 0,2%, manteniéndose por encima de los 4 dólares. Los precios del oro se vieron presionados a la baja por la subida del dólar estadounidense, el aumento de los rendimientos de los bonos y el optimismo sobre la economía mientras se administran las vacunas.

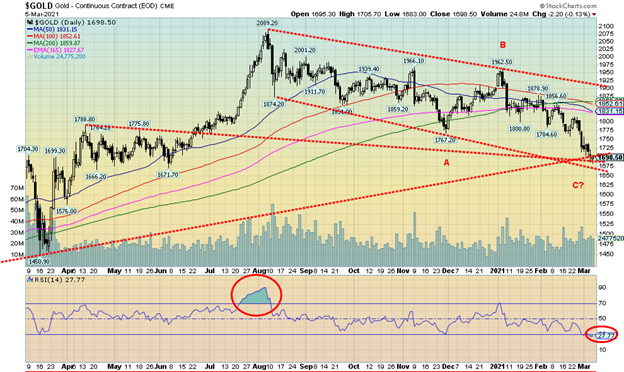

El oro cayó en una confluencia de líneas de soporte que van aproximadamente de 1.660 a 1.700 dólares. Ya habíamos anticipado que esto ocurriría una vez que se rompiera por debajo de los 1.800 dólares. El oro ha bajado más de 390 dólares desde el máximo de agosto, es decir, alrededor de un 19%. No pudimos evitar observar que el RSI diario ha bajado por debajo de 30 (actualmente 27,77). El índice de sentimiento diario en www.trade-futures.com está en el 12%, el nivel más bajo desde noviembre de 2018, que casualmente fue el período del último ciclo de 31,3 meses que realmente ocurrió en agosto de 2018. Ahora estamos aproximadamente a 30 meses del mínimo de agosto de 2018 y en las proximidades de hacer nuestro próximo mínimo del ciclo de 31,3 meses. No, no significa que tengamos el mínimo final aunque existe la posibilidad, estamos en proceso de hacer ese mínimo. El mínimo del ciclo iba a oscilar en torno a abril +/- 5 meses, por lo que el impacto negativo podría durar, en teoría, hasta agosto/septiembre de 2021 antes de que el mercado despegue realmente. Lo que podríamos experimentar es un repunte desde el mínimo actual, seguido de otro retroceso para probar esos mínimos a unos meses vista antes de que se produzca una subida más fuerte a finales de año. Independientemente de esto, dado que no hemos confirmado un mínimo, cualquier ruptura por debajo de los 1.670 dólares podría desencadenar una caída de pánico hacia la zona de los 1.500 o 1.550 dólares. El oro tiene una resistencia en la zona de los 1.750 $, y luego hasta los 1.800 $/1.825 $. El oro tiene que volver a superar los 1.850$/1.875$ para confirmar este mínimo. Se puede ver una resistencia adicional en los 1.950$/1960$ y hasta los 2.000$. Por encima de los 2.000 dólares es probable que se produzcan nuevos máximos sobre el máximo de agosto de 2.089 dólares. Somos optimistas y creemos que estamos cerca de un mínimo negociable. Es demasiado pronto para determinar que estamos haciendo nuestro último mínimo del ciclo de 31,3 meses; sin embargo, existe una posibilidad razonable de que así sea.

Una vez que se determine este mínimo, el oro debería embarcarse en un movimiento que podría llevarnos a los 2.220$/ 2.400$ hasta la cresta del ciclo más largo de 7,83 años y del ciclo de 23-25 años. Una vez determinada esa cresta, podría ponerse en marcha la mayor caída de la última década.

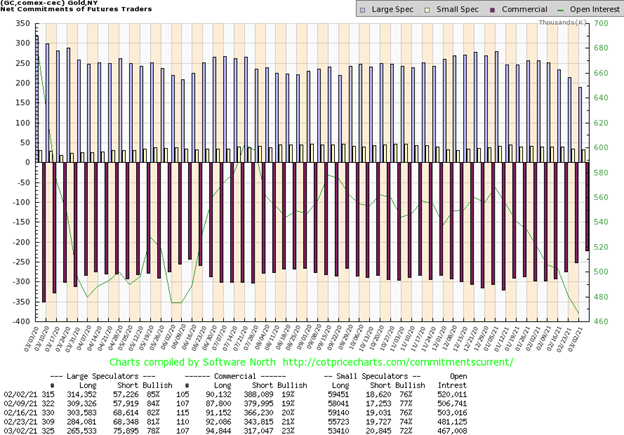

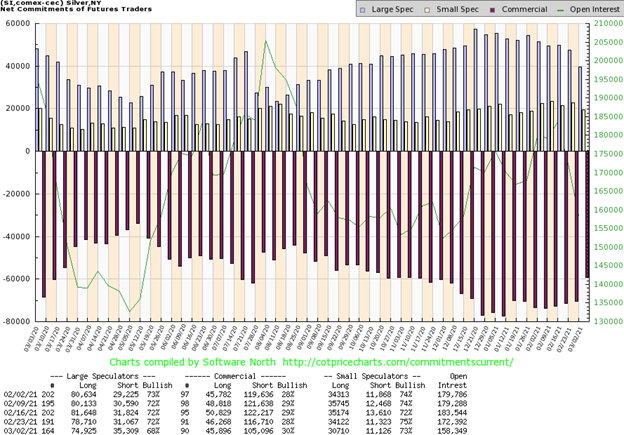

El COT comercial del oro mejoró esta semana hasta el 23% desde el 21%, el mejor movimiento en semanas. La última vez que el COT comercial fue tan bueno fue hace más de un año. El interés abierto largo aumentó casi 3.000 contratos, mientras que el interés abierto corto cayó casi 27.000 contratos. Los grandes especuladores (fondos de cobertura, futuros gestionados, etc.) vieron caer su COT al 78% desde el 81%, el nivel más bajo visto en semanas. El interés abierto largo cayó en casi 19.000 contratos, mientras que el interés abierto corto aumentó en casi 8.000 contratos. El interés abierto general cayó 14.000 contratos, lo que sugiere que, en general, el mercado estaba cubriendo las posiciones cortas en una semana bajista. Este es el dato más alcista que hemos visto en el COT comercial en algún tiempo y es de esperar que sea una señal de que finalmente nos estemos acercando a un mínimo.

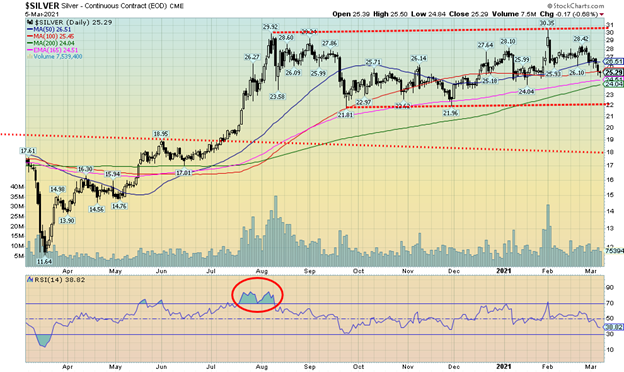

¿Se está rompiendo la plata? Los precios de la plata se desplomaron a través de los 26 dólares esta semana pasada e incluso se desplomaron brevemente a través de los 25 dólares, lo que sugiere que estamos en la agonía de un gran colapso para la plata. La plata perdió un 4,4% en la semana, uno de sus peores resultados en semanas. A pesar de todo, todavía estamos por encima de la MA de 200 días, actualmente cerca de los 24 dólares. La parte inferior de un canal de rango de negociación está cerca de los 22 dólares. Una ruptura por debajo de los 22 dólares sería fatal para los precios de la plata y podría proyectarse hasta los 13/14 dólares. Lo dudamos, pero queríamos señalarlo y no descartar que no pudiera ocurrir. Para comenzar a sugerirnos que un mínimo podría estar dentro, los precios de la plata necesitan recuperar primero por encima de $26.50 y luego por encima de $28.50. Por encima de 28,50 dólares podría sugerir que al menos podríamos probar el reciente máximo de 30,35 dólares. Aunque los osos a los que seguimos sugieren un rebote hasta posiblemente 25,60- 26,40 dólares, en última instancia creen que encontraremos el camino hacia el soporte principal cerca de 22 dólares. No se puede descartar un movimiento así hasta que volvamos a superar los 27 dólares como mínimo. Aunque somos optimistas en cuanto a la posibilidad de que estemos dentro del rango de un mínimo, no podemos determinar todavía que hayamos hecho un mínimo definitivo.

El COT comercial de la plata mejoró esta semana hasta el 30% desde el 28%. Fue la primera vez que volvió a estar en el 30% en al menos 16 semanas. También puede ser una señal de que la plata se está acercando o está en un mínimo. El interés abierto largo no cambió mucho, pero el interés abierto corto cayó casi 12.000 contratos. El COT de los grandes especuladores cayó al 68% desde el 72%, ya que redujeron su interés abierto largo en unos 4.000 contratos, mientras que añadieron más de 4.000 contratos al interés abierto corto. Además, el interés abierto total cayó en más de 14.000 contratos, lo que nos sugiere que el mercado estaba cubriendo las posiciones cortas. En un mercado bajista, lo consideramos alcista. El COT de la plata, al igual que el COT del oro, está dando señales, por fin, de que podemos estar tocando fondo.

¿Las acciones de oro están liderando el camino? A diferencia del oro y la plata, los valores auríferos representados por el Índice de Bichos de Oro (HUI) y el Índice de Oro TSX (TGD) ganaron la semana pasada. El HUI subió un 4,7%, mientras que el TGD ganó un 3,8%. Ambos siguen bajando en el año, ya que el HUI ha perdido un 12,6% y el TGD un 11,2%. El TGD hizo nuevos mínimos esta semana pasada por el movimiento a la baja, pero revirtió y cerró la semana al alza. Tenemos que considerar que esto es alcista no sólo para las acciones de oro, sino también para el oro y la plata. Por supuesto, no hay confirmación de que hayamos establecido un mínimo definitivo, pero la semana alcista fue alentadora. El TGD estaba tendiendo a lo largo de la parte inferior de un canal bajista, pero no logró romper firmemente por debajo de él. La realidad es, sin embargo, que el TGD necesita recuperar por encima de 305 para sugerir que se ha producido un mínimo. El principal punto de ruptura está en 340, a unos 60 puntos o un 21% de distancia. No nos hacemos ilusiones de que haya que hacer un trabajo considerable para reparar el daño hecho en el movimiento bajista que se inició en agosto. El TGD ha bajado casi un 33% desde el máximo de agosto. En términos de correcciones, el movimiento ha sido bastante normal. Antes de eso, el TGD había ganado un 140% desde el mínimo de marzo de 2020. El TGD ha corregido el 61,5% de todo el movimiento desde marzo de 2020 hasta agosto de 2020. Eso está muy cerca del Fibonnaci 61,8% que se consideraría una corrección normal. Sólo un movimiento por debajo de 230 para el TGD nos sugeriría que los mínimos de marzo de 2020 podrían ser probados o incluso ver nuevos mínimos. La primera zona a la que debe volver el TGD es 290 y luego recuperar sobre 305. Eso nos daría la esperanza de que un mínimo final está dentro.

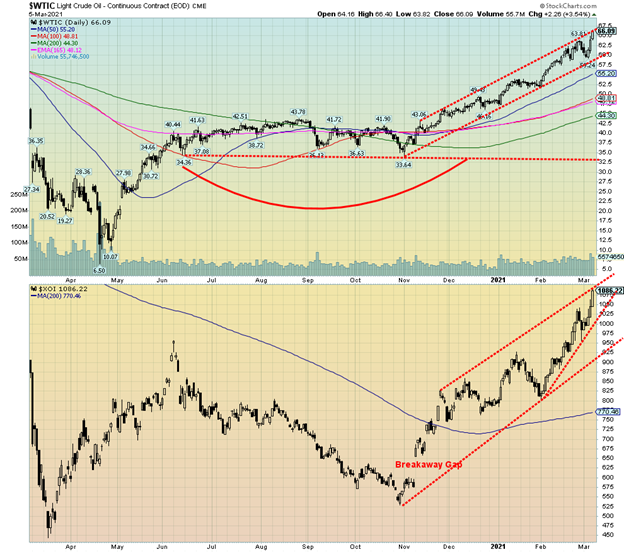

Dejadlo en manos de la OPEP. La OPEP sorprendió al mercado esta semana pasada al no relajar el nivel actual de producción de petróleo. Por alguna razón se pensó que aumentarían la producción. No lo hicieron y los precios del petróleo se dispararon. El petróleo WTI terminó la semana ganando casi 4,60 dólares, es decir, un 7,5%, y alcanzando de nuevo máximos de 52 semanas. El crudo Brent subió más de 5 dólares y cerró cerca de los 70 dólares. Al gas natural (GN) no le fue tan bien, ya que cayó un 2,5%. Pero los valores energéticos se dispararon, alcanzando todos ellos máximos de 52 semanas, con el índice ARCA Oil & Gas (XOI) ganando un 10,4% y el índice TSX Energy (TEN) un 10,3%. Los valores energéticos, que fueron los de peor rendimiento en 2020, son ahora los de mejor rendimiento en 2021.

Lo que hizo la OPEP fue ampliar los recortes actuales hasta finales de abril. Por supuesto, hubo algunos ajustes estacionales en Rusia y Kazajistán, pero los saudíes mantuvieron sus recortes. También observamos que el mantenimiento de tres plantas de mejora de arenas bituminosas en Canadá está eliminando unos 500.000 bpd del mercado, lo que se suma a la escasez. El mercado, por la razón que sea, se vio sorprendido por la medida. Las compañías petroleras se regocijan porque esperan flujos de caja récord. Si a esto le sumamos los limitados planes de gasto y los recortes masivos que ya han realizado, las expectativas son que podrían aumentar sus beneficios.

Algo que nos llamó la atención fue una reunión de la industria en la que todas las empresas hablaron positivamente sobre la transición a un mundo con menos emisiones de carbono. Si existe el llamado «Great Reset», parece que las petroleras forman parte de él. El énfasis está en la captura de carbono. El mundo seguirá necesitando y dependiendo de los combustibles fósiles. No van a desaparecer de la noche a la mañana. También están siendo empujadas por sus prestamistas y grandes inversores para que den un giro más serio a la hora de «volverse verdes».

Con las ganancias de esta semana, el petróleo WTI y los índices energéticos han visto como sus RSIs han subido por encima de 70 tanto en sus diarios como en sus semanales. El petróleo WTI también ha entrado en una zona de congestión que oscila entre los 55 y los 75 dólares, con una resistencia particular en los 65 dólares. Esto nos sugiere que una corrección/retroceso podría llegar pronto. Parece que estamos llegando a la parte superior de los canales, como se indica en el gráfico del petróleo WTI y del XOI anterior. Seríamos cautelosos al perseguir el impulso alcista en esta etapa.

Los precios del gas natural podrían mantenerse firmes debido a las retiradas para hacer frente a la crisis de Texas. Algunos creen que esto ayudará a impulsar los precios más adelante en el año.

Una fuerte subida que nos ha llevado a zonas de resistencia significativas, junto con las condiciones de sobrecompra tanto en los diarios como en los semanales, nos sugiere que estaría justificada cierta cautela de cara al futuro.

_

(Imagen destacada de PublicDomainPictures vía Pixabay)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.