- El tapering es la reversión teórica de las políticas de flexibilización cuantitativa (QE); las políticas de QE son aplicadas por un banco central y están destinadas a estimular el crecimiento económico

- El tapering se refiere específicamente a la reducción inicial de la compra y acumulación de activos del banco central

- Como resultado de su dependencia del estímulo monetario sostenido bajo la QE, los mercados financieros pueden experimentar una caída en respuesta a la reducción; esto se conoce como «taper tantrum».

- Las rabietas pueden hacer que los bancos centrales vuelvan a acelerar rápidamente las compras de activos (y, esencialmente, que inviertan el proceso de reducción).

- Como resultado, los bancos centrales, una vez que se han embarcado en políticas de QE, no han sido capaces, en su mayor parte, de reducir de forma sostenible sus balances ampliados; la reducción sigue siendo una opción principalmente teórica

Fuente: www.investopedia.com

Reducir o no reducir: esa es la cuestión. El tapering se refiere a las cantidades masivas de flexibilización cuantitativa (QE) que los bancos centrales, actuando en nombre del gobierno, han inyectado en los mercados para evitar un colapso financiero y económico que podría haber sumido al mundo en una depresión económica de magnitud desconocida. Miles, si no millones, perderían sus puestos de trabajo y, sin ayudas, podrían verse sumidos en la pobreza.

A riesgo de sonar como The Economist y su excelente artículo sobre el tema «Central banks face a daunting task: tapering without the tantrum»(The Economist,4 de julio de 2021), podemos señalar que los que creen y apoyan el QE lo ven como una herramienta esencial de los bancos centrales para evitar ese mismo colapso y el derrumbe económico. Por otro lado, con todo ese dinero bombeado al sistema financiero, ha creado burbujas de activos en acciones, viviendas, objetos de colección y más. Además, ha ampliado aún más la brecha de la igualdad, ya que unos pocos se han vuelto extremadamente ricos mientras muchos más se aferran con las uñas para sobrevivir. También ha suscitado el temor a la hiperinflación. La pregunta ahora es: ¿sigue siendo útil y debe continuar? ¿O, como se dice, reducirla?

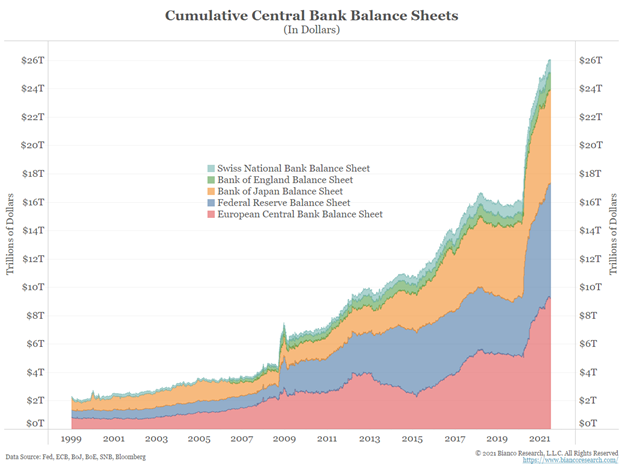

Desde 2008, los balances de los principales bancos centrales (Banco Nacional Suizo (SNB), Banco de Inglaterra (BOE), Banco de Japón (BOJ), Reserva Federal (FED), Banco Central Europeo (BCE)) han pasado de menos de 4 billones de dólares a casi 26 billones. En el periodo pandémico 2020-2021 sus balances han saltado a 11,7 billones de dólares. El aumento ha sido implacable, sin apenas pausa. La pausa más notable en lo que respecta al mercado de valores se produjo entre agosto de 2015 y febrero de 2016, cuando el DJI cayó un 14,5%. El NASDAQ fue golpeado un poco más, con una caída del 18,2%.

La flexibilización cuantitativa (QE) se convirtió en una frase en el mundo financiero como resultado de la crisis financiera de 2008. Para proteger la economía y ayudar a los bancos a mantener la liquidez, la Reserva Federal se embarcó en un programa de compra de bonos y obligaciones del Tesoro estadounidense, junto con valores respaldados por hipotecas y otros instrumentos a más largo plazo, diseñado para ayudar a bajar los tipos de interés. La Fed también bajó el tipo de interés de referencia, conocido como el tipo de la Fed, al 0%-0,25%. En la zona del euro y en Japón los tipos de interés pasaron a ser negativos. En un principio, el programa se consideró temporal para ayudar a estimular la economía y tener un efecto positivo en la inflación y el empleo.

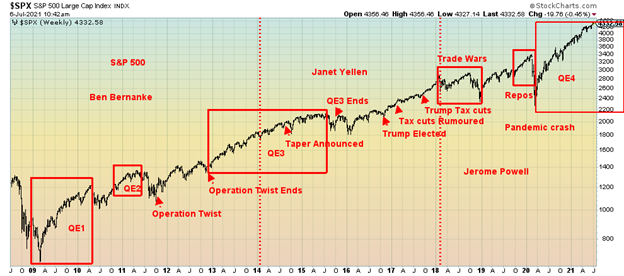

La palabra «tapering» surgió por primera vez en mayo de 2013, cuando el entonces presidente de la Fed, Ben Bernanke, dijo que la Fed podría reducir su programa de compra de bonos (QE). Mientras que el mercado de valores no reaccionó mucho a la noticia, el mercado de bonos vio cómo la nota del Tesoro estadounidense a 10 años subía del 1,78% en mayo de 2013 al 3,04% en diciembre de 2013. Todo el mundo esperaba que la Reserva Federal comenzara a reducir el gasto. El oro se desplomó como resultado y se inició un importante mercado bajista. Pero en su reunión de septiembre de 2013 las cosas se dejaron como están. Sin embargo, en diciembre de 2013, la Fed pensó que podía reducir el gasto y pasó de 85.000 millones de dólares al mes a 75.000 millones de dólares al mes. La esperanza era que esto no perturbaría demasiado las cosas. La Fed siguió recortando a lo largo de 2014.

En diciembre de 2015 la Fed sorprendió subiendo el tipo de interés de la Fed un 0,25%. Sorprendentemente, el 10 años, después de alcanzar su máximo en diciembre de 2013, retrocedió lentamente y en diciembre de 2015 había caído hasta cerca del 2,00%. La subida de tipos no asustó al mercado y en julio de 2016 el 10 años había caído al 1,37%. No así la bolsa que temía la subida de tipos por parte de la Fed. Como señalamos, el DJI cayó un 14,5% desde mayo de 2015 hasta febrero de 2016. Hubo cierto temor a una recesión una vez más. El oro respondió con su mayor subida en cinco años desde diciembre de 2015 hasta julio de 2016.

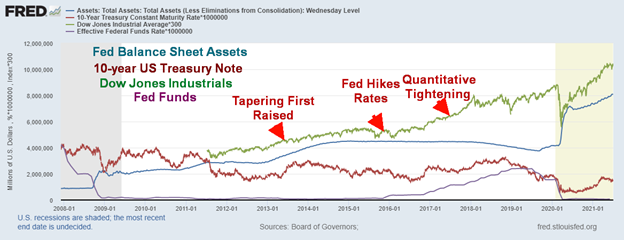

Balance de la Fed, Nota del Tesoro de Estados Unidos a 10 años, Dow Jones de Industriales, Fondos de la Fed 2008-2021

En octubre de 2017, la Fed introdujo otra palabra en el mundo financiero: endurecimiento cuantitativo (QT). En lugar de comprar bonos o no hacer nada, la Fed anunció que reduciría su balance. Llámelo QE inverso. Tras alcanzar un máximo de 4,5 billones de dólares en febrero de 2015, el balance de la Fed comenzó a reducirse y en agosto de 2019 había bajado a 3,8 billones. La elección de Donald Trump en noviembre de 2016 y los pensamientos de un recorte masivo de impuestos mantuvieron el mercado de valores al alza durante todo 2017. Los tipos de interés empezaron a volver a subir lentamente y todo el tiempo la Fed siguió subiendo el tipo de interés de la Fed. Desde julio de 2016 hasta noviembre de 2018, la nota del tesoro estadounidense a 10 años subió del 1,37% al 3,22%. La tasa de la Fed se elevó tanto bajo la presidencia de la Fed Janet Yellen 2014-2018 como bajo la de Jerome Powell 2018-presente, alcanzando un máximo de 2,50% en diciembre de 2018.

Las guerras comerciales y el temor a la subida de los tipos de interés contribuyeron a sacudir los mercados bursátiles a partir de enero de 2018. En diciembre de 2018 el DJI había caído un 18,4%. La Fed anunció que no subiría más los tipos de interés y eso alivió al mercado bursátil, que volvió a subir, tocando techo en febrero de 2020. Luego llegó la pandemia.

Pero antes de eso la Fed estaba haciendo cosas extrañas. En agosto de 2019, a pesar de que la economía seguía siendo relativamente fuerte, bajaron los tipos de interés un 0,25%. Lo volvieron a hacer en septiembre y octubre. La Fed también inició un programa de repos en septiembre de 2019. El balance de la Fed comenzó a crecer de nuevo. En febrero de 2020 el balance de la Fed superaba los 400.000 millones de dólares. Qué le preocupaba a la Fed? Entonces llegó la pandemia.

Así que, ¿podría la charla sobre el tapering llevar a otro «tapering tantrum» a la 2013? La Fed también ha hablado de subir los tipos de interés, pero no hasta 2023. Observamos que en 2013 los bonos se vendieron (los rendimientos se mueven de forma inversa a los precios), el dólar estadounidense subió, los mercados emergentes vieron salidas de capital y el oro se desplomó. Los tipos de interés habían estado subiendo, ya que la nota del Tesoro estadounidense a 10 años pasó del 0,52% en agosto de 2020, alcanzando un máximo del 1,74% en marzo de 2021. Todo esto fue según las expectativas. Pero entonces ocurrió algo extraño. El bono a 10 años comenzó a caer de nuevo (los precios subieron) y se vio por última vez en el 1,32%. ¿Miedo a la subida de los tipos de interés? ¿Quizás los rendimientos de los bonos están cayendo por el miedo a otra recesión? Agosto de 2020 también resultó ser un tope en el mercado del oro, ya que el oro cayó un 20% durante los siguientes meses.

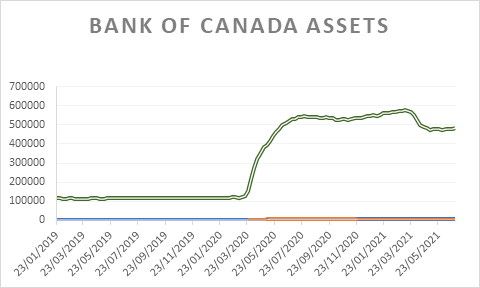

Algunos bancos centrales ya han empezado a reducir su gasto. El Banco de Canadá comenzó a reducirse en abril de 2021. Sus activos han caído desde un máximo de 575.000 millones de dólares en marzo de 2021 hasta 481.000 millones de dólares a finales de junio de 2021. Los activos eran de 119.000 millones de dólares en marzo de 2020, al comienzo de la pandemia. El Banco de la Reserva de Australia anunció que empezaría a reducirse en septiembre de 2021. El Banco de Inglaterra se está acercando a su objetivo y es probable que deje de comprar. Incluso han barajado la posibilidad de vender activos. El Banco de la Reserva de Nueva Zelanda ha anunciado que no realizará todas sus compras y el BCE se pregunta cómo podría liquidar su QE.

La QE y la reducción de los tipos de interés oficiales a cero pueden haber salvado la economía y contribuido a suprimir cualquier subida importante de los tipos de interés. Sin embargo, ha inflado los balances de los bancos centrales hasta niveles inauditos. Como porcentaje del PIB, también está en niveles inauditos. La Fed se sitúa en torno al 37% del PIB, pero el Banco de Japón está en el 134% del PIB y el BCE en el 82%. La Reserva Federal parece casi un «chumpers» en comparación con los demás. Hay tanto dinero dando vueltas como resultado de la QE que la Fed ha estado realizando repos inversos diariamente desde abril de 2021, alcanzando un máximo de 992.000 millones de dólares el 30 de junio de 2021. Los picos en el pasado solían producirse a finales de mes, de trimestre o de año para drenar el exceso de efectivo del sistema bancario. Ahora se producen todos los días.

Los bancos centrales han estado comprando deuda. La Fed posee ahora más del 18% de toda la deuda pública estadounidense, que asciende a 28,4 billones de dólares. Últimamente han estado comprando más de la mitad de las emisiones de bonos. ¿Monetización de la deuda? El Banco de Japón posee un porcentaje aún mayor de la deuda japonesa.

La QE y los tipos de interés del cero por ciento son como una droga. Una vez que la tienes no quieres volver a las viejas costumbres. Por eso, una rabieta podría alterar los mercados. Si se quita la ponchera, de repente los mercados ya no son tan divertidos. Lo que sube baja aún más rápido. La Fed trata de ser cuidadosa en sus palabras para que el mercado no se sorprenda. La Fed controla en gran medida el extremo corto de la curva de rendimiento a través del tipo de interés de la Fed, pero no puede controlar el extremo largo de la curva de rendimiento. Pero, ¿qué pasaría si la inflación aumentara más rápido de lo esperado? ¿Podría eso provocar el pánico en la Fed para que subiera los tipos? La Fed puede calmar a los mercados en medio de una crisis (la crisis financiera de 2008, la pandemia), pero ¿qué ocurre cuando las cosas empiezan a normalizarse? ¿Cómo encaja la política monetaria de la Fed con la política fiscal del gobierno? El gobierno federal quiere o está embarcado en enormes programas de gasto. ¿Seguirá la Fed siendo acomodaticia para ellos? Se supone que la Fed debe operar con independencia del gobierno.

Actualmente, los bancos centrales están comprando efectivamente bonos a largo plazo, pero los financian con depósitos bancarios a corto plazo (reservas), otros depósitos y repos. En realidad, es una operación rentable, aunque se supone que la Fed no obtiene realmente beneficios. En el lenguaje bancario, ha sido durante mucho tiempo el caso: prestar a largo plazo, pedir prestado a corto plazo, y montar la curva de rendimiento con carry positivo.

Un «tapering tantrum» y, sobre todo, otra ronda de endurecimiento cuantitativo asustarían a los mercados. Los rendimientos de los bonos podrían aumentar y eso, a su vez, provocaría una subida de otros tipos de interés, como los hipotecarios. El mercado del oro podría tambalearse y caer como lo hizo en 2013. El mercado de valores podría caer. No haría falta una gran subida hoy para desatar una considerable preocupación en los mercados. Después de todo, cuando estás disfrutando de la droga (QE, tipos de interés bajos) no quieres que te la quiten. Fue William McChesney Martin,noveno presidente de la Reserva Federal entre 1951 y 1970, bajo cinco presidentes (Truman, Eisenhower, Kennedy, Johnson y Nixon) quien bromeó célebremente: «El trabajo de la Reserva Federal es quitar la ponchera justo cuando la fiesta se pone buena».

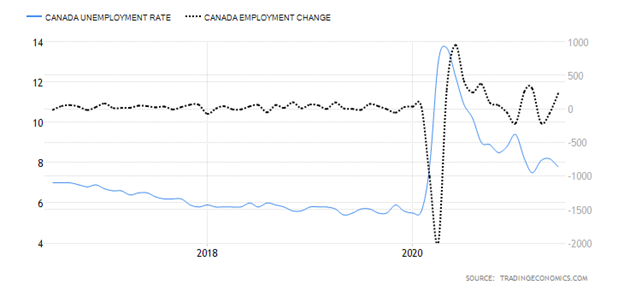

Las cifras de empleo de Canadá

Tasa de desempleo de Canadá, variación del empleo 2016-2021

Aleluya! Canadá creó 230.700 puestos de trabajo en junio al suavizarse las restricciones por la pandemia. Esto superó la previsión de 195.000 puestos de trabajo. Esa es la buena noticia. La mala noticia es que 263.900 de los puestos de trabajo fueron a tiempo parcial, recayendo la mayoría en el grupo de edad de 15 a 24 años. El empleo a tiempo completo disminuyó en 33.200 puestos. En el caso del empleo a tiempo completo, se produce una pérdida de 142.800 puestos de trabajo en abril y mayo. El empleo a tiempo parcial cayó en 54.200 en mayo y en 78.000 en abril. En general, el aumento de junio no logró compensar las pérdidas de empleo de abril y mayo. El aumento de 234.700 puestos de trabajo en junio no compensa los 275.000 puestos de trabajo que se perdieron en abril y mayo a causa de las restricciones. Sin embargo, Canadá ha recuperado 2.684,5 mil empleos de los 3.004,5 mil que se perdieron en abril/mayo de 2020. Esto supone una tasa de recuperación del 89%, muy por encima de la tasa de Estados Unidos, que se sitúa en el 70%.

La tasa de desempleo cayó al 7,8%, ligeramente por encima de la previsión del 7,7%. La tasa de desempleo R8, que tiene en cuenta a los desanimados que buscan trabajo, a los que esperan ser llamados de nuevo y a los trabajadores a tiempo parcial involuntarios, bajó al 10,1%, frente al 11,3% de mayo. Esta tasa alcanzó un máximo del 18,3% en mayo de 2020. La tasa de participación de la población activa subió al 65,2% desde el 64,6%, ya que más personas volvieron a la población activa. La población activa aumentó en 443.700 personas en junio, hasta 19.159,5 mil. El número de empleados pasó de 18.559,2 a 18.787,9 mil. El número total de desempleados (desempleados oficiales) bajó a 1.591,6 mil desde 1.652,3 mil.

El total de horas trabajadas está un 4% por debajo de los niveles anteriores a la pandemia y apenas ha variado en junio. El número de personas que trabajan desde casa se redujo en 400 mil, hasta los 4,7 millones. Sin embargo, los trabajadores por cuenta propia disminuyeron en 63 mil y eso es un 7,2% menos que en febrero de 2020. El empleo aumentó en Ontario, Quebec, Columbia Británica y Nueva Escocia, pero cayó en Saskatchewan, Manitoba y la Isla del Príncipe Eduardo. En las demás provincias no hubo apenas cambios. El empleo juvenil en el grupo de edad de 15 a 24 años aumentó en 164.000 en junio, el más alto visto desde julio de 2020. Se dijo poco acerca de cuánto de esto era sólo el empleo de verano, ya que muchos jóvenes siguen luchando para encontrar trabajo. Los servicios de alojamiento y alimentación registraron un aumento del empleo de 101.000 personas. El empleo en el sector privado aumentó en 251.000 personas, lo que representa la mayor parte del aumento en junio. Las vacantes siguen siendo elevadas en el comercio minorista y en el sector del ocio y el alojamiento, ya que muchas personas se están replanteando sus objetivos profesionales y muchas mujeres no pueden encontrar un servicio de guardería. Además, muchas mujeres son reacias a volver a trabajar en el entorno tóxico de la restauración.

Aunque el aumento de las tasas de vacunación y la disminución de las cifras de la pandemia han favorecido el empleo y han permitido la reapertura de restaurantes, bares y tiendas, muchos de ellos siguen cerrados, en modo «patio» o con un número limitado de personas en el local a la vez. Las cosas están preparadas para abrirse aún más en una semana más, pero persiste en el fondo la variante Delta de COVID. El hecho de que el informe muestre un gran salto en el empleo a tiempo parcial, mientras que el empleo a tiempo completo ha caído, es decepcionante. El trabajo a tiempo parcial no sólo es de pocas horas, sino que también está mal pagado, a menudo con el salario mínimo. En general, consideramos que este informe es decepcionante, a pesar de que el historial de Canadá en materia de empleo es en general mejor que el de Estados Unidos.

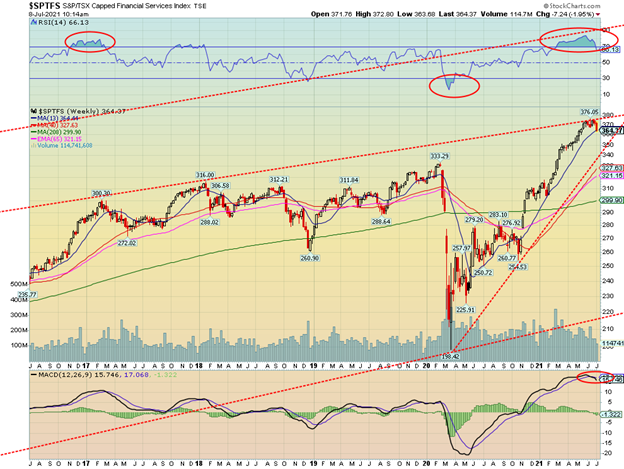

Gráfico de la semana

Desde la caída de la pandemia de marzo de 2020, el índice TSX Financials (TFS) ha estado en un momento álgido, con una subida de casi el 90% en su pico reciente. Desde entonces, ha caído algo más de un 3%, lo que indica que podría haber un tope. Observamos que, desde febrero de 2021, el indicador RSI semanal ha estado constantemente por encima de 70. El RSI mensual sólo ha superado recientemente los 70 puntos. El indicador MACD semanal ha cruzado a la baja por primera vez desde febrero de 2020. El TSX Financials es el mayor subíndice del TSX Composite, representando casi el 30% del índice.

Los componentes del índice TSX Financials incluyen los principales bancos (RY, TD, BMO, BNS, BMO, CM, NA), pero también las principales compañías de seguros de Canadá (FFH, GWO, IAG, IFC, MFC, SLF). Además de los gigantes bancarios y las compañías de seguros, el índice TSX Financials también incluye una serie de empresas financieras alternativas, instituciones bancarias más pequeñas y empresas de gestión de patrimonios y corretaje independiente. A algunas les irá mejor que a otras si el sector financiero se deteriora.

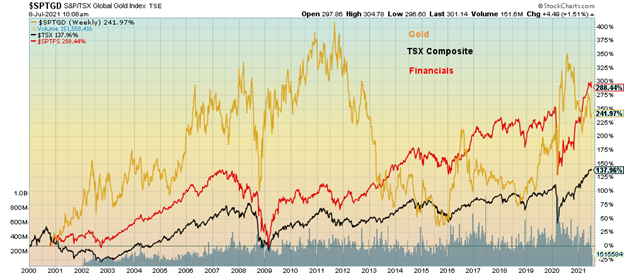

El TSX Financials Index no sólo ha sido el índice que mejor se ha comportado desde el desplome de marzo de 2020, sino que el TFS se ha convertido en el subíndice que mejor se ha comportado desde el año 2000, superando recientemente al TSX Gold Index (TGD). La ganancia desde el año 2000 es de casi un 289%, frente a la ganancia del oro del 239%.

Rendimiento del TSX Gold, del sector financiero y del TSX Composite 2000-2021

Los valores financieros, especialmente los bancos, son bien conocidos por su rentabilidad por dividendos y sus dividendos estables y crecientes. Muchos de sus componentes, en particular los grandes bancos y las compañías de seguros, son elementos básicos de las carteras conservadoras de valores de primer orden.

Pero el sector no es inmune a las condiciones generales del mercado. El sector financiero tiende a obtener buenos resultados en las épocas de bonanza, pero puede sufrir un fuerte impacto en los periodos de crisis. Durante la crisis financiera de 2008, el TFS cayó casi un 60%, frente a un descenso del TSX de alrededor del 50%. En el periodo correctivo de 2015-2016, el TFS cayó un 21% frente al 26% del TSX. Pero durante la crisis de marzo de 2020 el TFS cayó cerca de un 38% frente al TSX, que bajó un 40%.

Dadas las persistentes condiciones de sobrecompra que han dominado el índice TFS durante los últimos cinco meses, además de la primera señal de venta del MACD en más de un año, ahora se recomienda precaución y algunos pueden optar por una toma de beneficios selectiva. Los rendimientos de los bonos se dirigen actualmente a la baja, lo que también podría afectar a los beneficios de los bancos, ya que sus diferenciales tienden a reducirse en un entorno de tipos de interés bajos. El aumento de la inflación también sería negativo para el sector. Cuando la marea cambia, los movimientos pueden ser dramáticos.

MERCADOS Y TENDENCIAS

| % Ganancias (Pérdidas) Tendencias | ||||||||

| Cierre 31/12/20 | Cierre Jul 9/21 | Semana | YTD | Diario (corto plazo) | Semanal (Intermedio) | Mensual (Largo Plazo) | ||

| Índices bursátiles | ||||||||

| S&P 500 | 3,756.07 | 4.369,55 (nuevos máximos) | 0.4% | 16.3% | arriba | arriba | arriba | |

| Dow Jones de Industriales | 30,606.48 | 34,870.16 | 0.2% | 13.9% | arriba | arriba | arriba | |

| Dow Jones Transportes | 12,506.93 | 14,842.77 | (1.3)% | 18.7% | abajo | arriba | arriba | |

| NASDAQ | 12,888.28 | 14.639,33 (nuevos máximos) | 1.9% | 13.6% | arriba | arriba | arriba | |

| S&P/TSX Composite | 17,433.36 | 20.257,95 (nuevos máximos) | 0.2% | 16.2% | arriba | arriba | arriba | |

| S&P/TSX Venture (CDNX) | 875.36 | 938.47 | (3.1)% | 7.2% | abajo | al alza (débil) | arriba | |

| S&P 600 | 1,118.93 | 1,359.58 | (0.7)% | 21.5% | arriba | arriba | arriba | |

| Índice MSCI World | 2,140.71 | 2,310.04 | (0.7)% | 7.9% | abajo | arriba | arriba | |

| Índice NYSE Bitcoin | 28,775.36 | 33,556.14 | 0.1% | 16.6% | abajo | neutral | arriba | |

| Índices de acciones mineras de oro | ||||||||

| Índice de Bancos de Oro (HUI) | 299.64 | 268.95 | (0.5)% | (10.2)% | abajo | abajo | arriba | |

| Índice de oro TSX (TGD) | 315.29 | 299.53 | 1.0% | (5.0)% | abajo | abajo | arriba | |

| Rendimiento de la renta fija/espacios | ||||||||

| Rendimiento de los bonos del Tesoro de EE.UU. a 10 años | 0.91 | 1.35% | (5.6)% | 48.4% | ||||

| Rendimiento de los bonos a 10 años CGB de Cdn. Rendimiento de los bonos a 10 años CGB | 0.68 | 1.32% | (3.7)% | 94.1% | ||||

| Vigilancia de la recesión Diferenciales | ||||||||

| Diferencial del Tesoro estadounidense a 2 años y 10 años | 0.79 | 1.13% | (5.0)% | 43.0% | ||||

| Diferencial del CGB a 2 años de Cdn | 0.48 | 0.82% | (11.0)% | 70.8% | ||||

| Monedas | ||||||||

| US$ Índice | 89.89 | 92.12 | (0.3)% | 2.5% | arriba | neutral | abajo | |

| Canadiense $ | 0.7830 | 0.8030 | (0.9)% | 2.5% | abajo | al alza (débil) | arriba | |

| Euro | 122.39 | 118.81 | 0.1% | (2.9)% | abajo | neutral | arriba | |

| Franco suizo | 113.14 | 109.43 | 0.8% | (3.3)% | a la baja (débil) | a la baja (débil) | arriba | |

| Libra esterlina | 136.72 | 138.98 | 0.5% | 1.7% | abajo | al alza (débil) | arriba | |

| Yen japonés | 96.87 | 90.81 | 0.9% | (6.3)% | neutral | abajo | a la baja | |

| Metales preciosos | ||||||||

| Oro | 1,895.10 | 1,810.60 | 1.5% | (4.5)% | a la baja (débil) | a la baja (débil) | arriba | |

| Plata | 26.41 | 26.23 | (1.0)% | (0.7)% | abajo | neutral | arriba | |

| Platino | 1,079.20 | 1,095.70 | 0.7% | 1.5% | abajo | neutral | arriba | |

| Metales básicos | ||||||||

| Paladio | 2,453.80 | 2812.00 | 0.7% | 14.6% | al alza (débil) | arriba | arriba | |

| Cobre | 3.52 | 4.35 | 1.6% | 23.6% | a la baja (débil) | arriba | arriba | |

| Energía | ||||||||

| Petróleo WTI | 48.52 | 74,56 (nuevos máximos) | (0.8)% | 53.7% | arriba | arriba | arriba | |

| Gas natural | 2.54 | 3.66 | plano | 44.1% | arriba | arriba | arriba |

Los nuevos máximos/mínimos se refieren a nuevos máximos/mínimos de 52 semanas y, en algunos casos, a máximos históricos.

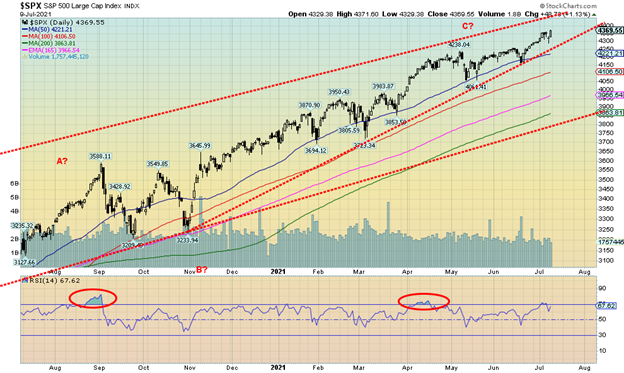

¿La variante Delta alterará la recuperación? Esa parece ser una pregunta que está ganando cierto crédito. Sin embargo, nadie lo diría, ya que la semana pasada el S&P 500 y el NASDAQ volvieron a marcar nuevos máximos históricos. El S&P 500 ganó un 0,4%, mientras que el NASDAQ también subió un 0,4%. Todo ello, a pesar de que el jueves los mercados cayeron antes de recuperarse el viernes. Pero no todos se unen a la fiesta de los máximos históricos. El Dow Jones de Industriales (DJI) no lo hizo, aunque ganó un 0,2% en la semana. El Dow Jones de Transportes (DJT) tampoco lo hizo, ya que ahora está divergiendo con su primo el DJI. El DJT cayó un 1,3%. A los valores de pequeña capitalización tampoco les fue bien, ya que el S&P 600 cayó un 0,7%. Los valores de pequeña capitalización suelen liderar en un mercado alcista y liderar las caídas en un mercado bajista. Con el DJI cerca una vez más de nuevos máximos históricos, hay que prestar atención a la divergencia con el DJT, que no se acerca a su máximo histórico.

Se unieron a la fiesta de los máximos históricos el NASDAQ 100, el S&P 100, el Wilshire 5000 y el Russell 1000 y 3000. En Canadá, el TSX Composite se unió a la fiesta, ganando un 0,2%, pero el TSX Venture Exchange (CDNX) de pequeña capitalización cayó un 3,1%. En la UE, el FTSE londinense perdió un 0,2%, el CAC 40 parisino cayó un 0,4%, pero el DAX alemán ganó un 0,2%. En Asia, el índice chino de Shanghái (SSEC), envuelto en la polémica sobre Didi, logró ganar cerca de un 0,2%, pero el Nikkei Dow de Tokio (TKN) cayó un 2,9%. El índice MSCI World perdió casi un 0,7%. El bitcoin ganó cerca de un 0,1%, pero parece estar preparado para volver a caer.

La semana que viene comienza la temporada de resultados del segundo trimestre, y los bancos son los primeros en presentarlos. Dada la debilidad de los beneficios de hace un año, se espera que sean buenos. Algunos funcionarios de la Reserva Federal han expresado su preocupación por la variante Delta, por lo que se teme que, si esta variante más mortífera asoma la cabeza, podría desencadenar bloqueos una vez más. Aunque gran parte de la población estadounidense, y también de la canadiense, se está vacunando, hay focos de resistencia a la vacunación o zonas en las que la gente aún no se ha vacunado, donde la variante Delta podría arraigar. Otro bloqueo sería mal recibido y podría desatar la violencia.

El S&P 500 sigue subiendo en lo que nos parece un triángulo de cuña ascendente. El punto de ruptura está por debajo de 4.250. Sin embargo, hay espacio para seguir subiendo, ya que la parte superior del canal está actualmente cerca de 4.450.

Una cosa que observamos es que mientras el S&P 500 hizo máximos históricos esta semana pasada, la línea de avance y descenso del NYSE no lo hizo. Una posible divergencia. La línea de avance-descenso para el volumen ascendente-descendente tampoco está haciendo nuevos máximos, otra divergencia. El Índice de Suma McClellan (ajustado por ratio) conocido como RASI está cayendo, otra divergencia. El indicador de volatilidad VIX no ha hecho nuevos mínimos esta semana junto con el S&P 500 haciendo nuevos máximos (el VIX y el S&P 500 están relacionados inversamente). Otra divergencia. Por último, el ratio put/call del CBOE cerró al alza esta semana en 0,53 frente al 0,51 de la semana pasada. En la primera semana de junio alcanzó un mínimo de 0,37. El ratio put/call también está divergiendo, ya que parece que se están comprando más puts.

No podemos decir que haya un máximo todavía, aunque sospechemos que podría estar formándose uno. Martin Armstrong, de Armstrong Economics(www.armstrongeconomics.com), prevé que este mes se produzca un ciclo de pánico. Sin embargo, no cree que se vaya a producir una caída importante en este momento. Esto concuerda con nuestras propias ideas de un retroceso en el mercado que podría llegar hasta el otoño. Dada la preocupación por la variante Delta y la posibilidad de que ralentice la recuperación, la idea de un retroceso puede tener cierto recorrido. Agosto y septiembre son los dos meses más débiles del año, y los mínimos suelen producirse en octubre/noviembre.

Las cifras clave a tener en cuenta son 4.290 para el S&P 500, ya que ese fue el mínimo del jueves, y 34.415 el nivel comparable para el DJI. El DJI se rompe por debajo de los 33.270. Sí, hay espacio para subir aquí primero, pero predominan las señales que aconsejan cierta cautela.

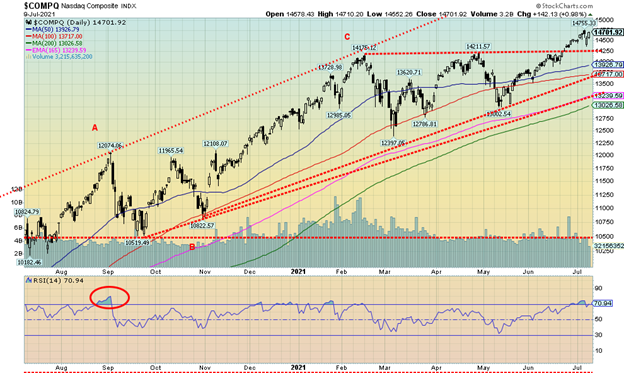

Los valores de crecimiento vuelven a rockear y el NASDAQ se dispara de nuevo a nuevos máximos históricos. El NASDAQ también parece haber salido de un triángulo ascendente que podría proyectarse hasta algo más de 16.000. El NASDAQ ganó un 0,4% la semana pasada. Los valores de las FAANG se comportaron como un embrague que también alcanzó máximos históricos. Los grandes ganadores fueron Facebook -1,2% en un retroceso, ya que hizo máximos históricos, y luego retrocedió y cerró a la baja. Apple +3,7%, Amazon +5,9%, Google +0,7% y Microsoft +0,1% hicieron máximos históricos y mantuvieron sus ganancias. Nvidia alcanzó nuevos máximos, pero, al igual que Facebook, retrocedió y cerró a la baja, perdiendo un 2,1%. Completando los valores FAANG, Netflix ganó un 0,4%, Tesla perdió un 3,2%, Twitter -0,3%, Baidu -7,8% y Alibaba -5,4%. Estos dos últimos fueron golpeados como parte del dumping de las acciones chinas. A pesar de que el NASDAQ parece estar preparado para subir, un retroceso y una ruptura por debajo de los 14.250 se vería de forma negativa. Por debajo de 13.700 se confirmaría un máximo. Para mantener vivo el potencial de los 16.000, el NASDAQ tiene que seguir subiendo esta semana.

Durante varios meses, entre febrero y junio de 2021, los valores dominaron el mercado, ya que los inversores pasaron del crecimiento al valor. Pero ahora la inversión parece ir en sentido contrario. Este gráfico lo vimos en un reciente informe de Bianco Research(www.biancoresearch.com). Parece prevalecer el optimismo de que es mejor mantener a Apple (AAPL) que a Berkshire Hathaway (BRK.A). No se sabe qué papel puede desempeñar la caída de los tipos de interés a largo plazo en este sentido, ya que la caída de los tipos a largo plazo abarata la obtención de efectivo por parte de las empresas. Los valores FAANG, como Facebook, Google, Microsoft y Twitter, han superado las ganancias tanto del S&P 500 como del Dow Jones Industrials (DJI) e incluso del NASDAQ en lo que va de 2021.

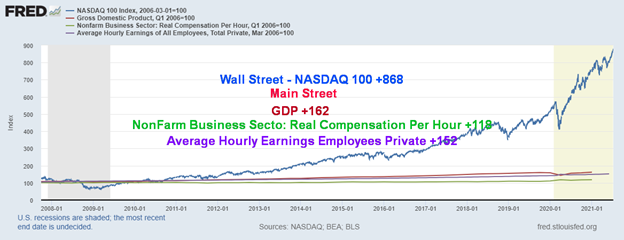

Ganancias desde 2006 – Wall Street frente a Main Street, Índice 2006=100

Esto pone de relieve las ganancias de Wall Street frente a Main Street indexadas a 2006. También destaca cómo, debido a las acciones de la Fed en la impresión de dinero, los beneficios han ido principalmente a Wall Street. Las cifras del gráfico reflejan el índice fijado en 100 en 2006. En términos de porcentajes, la situación es la siguiente desde 2006:

Wall Street

- NASDAQ 100 +738%

Main Street

- PIB +57,2%

- Sector empresarial no agrícola: Remuneración real por hora +17,5%

- Ganancia media por hora de todos los empleados: Privado +47,5%

En otras palabras, las ganancias del NASDAQ 100 son 13 veces mayores que el PIB, 42 veces mejores que la Compensación Real por Hora del Sector Empresarial No Agrícola, y más de 15 veces mejores que la ganancia de la Ganancia Media por Hora de todos los Empleados en el Sector Privado.

En el libro de cualquiera eso es todo un diferencial. Wall Street está de fiesta. Main Street se revuelca en la oscuridad.

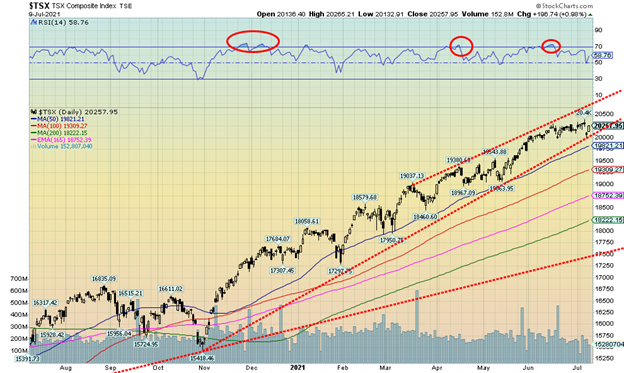

Una vez más, el TSX Composite alcanzó un máximo histórico en 20.381,70. Los nuevos máximos históricos parecen ser un asunto semanal. El TSX ganó un 0,2% esta semana. Cinco subíndices del TSX también alcanzaron nuevos máximos históricos o máximos de 52 semanas. Los fideicomisos de ingresos (TCM) ganaron un 2,5%, los bienes de consumo básico (TCS) un +0,1%, los bienes inmuebles (TRE) un +2,8%, las tecnologías de la información (TKK) un +1,6% y las telecomunicaciones (TTS) un +0,7% fueron los que registraron nuevos máximos. No todo fue alegría en la semana, ya que cuatro subíndices bajaron. El de consumo discrecional (TCD) cayó un 1%, el de energía (TEN) fue el gran perdedor de la semana, con un descenso del 2,7%, el financiero (TFS) perdió un 0,8% y el de salud (THC) cayó un 2,6%. Como se ha mencionado, el sector inmobiliario fue el gran ganador de la semana. El TSX Composite sigue operando dentro de un canal alcista no muy lejos de la parte superior del canal. La parte superior del canal está cerca de los 20.700 puntos. El TSX estuvo a punto de caer la semana pasada antes de recuperarse el viernes. Una ruptura por debajo de los 20.000 podría señalar el final del rally. El indicador diario MACD (no mostrado) dio una señal de venta a mediados de junio. No se ha anulado. El MACD semanal está cerca de una posible señal de venta cruzada. La tendencia del TSX sigue siendo alcista, pero hay que seleccionar los valores. Dada la reciente vida del oro (TGD), los metales (TGM) y los materiales (TMT), esas podrían ser las áreas en las que fijarse, ya que las financieras (TFS) y la energía (TEN), dos de los mayores componentes del TSX, están flaqueando.

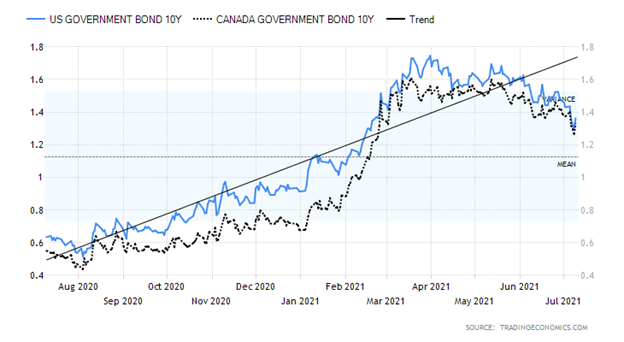

Bono del Tesoro estadounidense a 10 años/Bono del Estado canadiense a 10 años (CGB)

Tal y como se ha anticipado aquí durante las últimas semanas, el billete del Tesoro estadounidense a 10 años rompió por debajo del 1,40%, alcanzando un mínimo esta semana cerca del 1,29% antes de repuntar. Los rendimientos de los bonos estaban cayendo porque había una sensación en el mercado de bonos de que lo mejor había pasado y que la economía podría estar tocando techo. El mercado de bonos también estaba preocupado por la posibilidad de que la variante Delta se afianzara, lo que provocó una vez más bloqueos. Las solicitudes iniciales de empleo de la semana pasada no ayudaron, ya que se situaron inesperadamente por encima de las expectativas, en 373.000, cuando el mercado sólo esperaba 320.000. La semana anterior las solicitudes iniciales fueron de 371.000. Las ofertas de empleo de JOLTS alcanzaron un máximo de 9,2 millones, aunque se situaron ligeramente por debajo de las expectativas. Las solicitudes de hipotecas cayeron la semana pasada un 1,8%, lo que hace temer que el mercado inmobiliario haya tocado techo. Las actas del FOMC fueron contradictorias, pero la Fed consideró que las vacunas estaban reactivando la economía y que el apoyo monetario y fiscal era crucial para la recuperación. La Fed hizo hincapié en la necesidad de mantener los tipos de interés bajos y también esperó que el actual programa de QE continúe, incluso mientras siguen absorbiendo el exceso de liquidez mediante repos diarios. Los funcionarios de la Reserva Federal también expresaron su preocupación por la variante Delta y por cómo ésta podría echar por tierra la recuperación. Pfizer y su socio BioNTech están preguntando a los reguladores estadounidenses y europeos sobre la necesidad de un refuerzo para COVID, pero los CDC y las autoridades sanitarias cuestionan la necesidad. Sin duda, Pfizer gana mucho dinero con esto. Un aumento brusco de la variante mortal Delta podría suponer un gran obstáculo para la recuperación, sobre todo si viene acompañado de bloqueos una vez más. Los bloqueos no serían bien recibidos. La semana que viene hay una subasta de 38.000 millones de dólares a 10 años y otra de 24.000 millones a 30 años. ¿Qué tal irán? La Fed ha estado comprando más del 50% de las subastas recientes. Eso debería continuar, ya que la Fed no quiere ver ninguna presión alcista importante sobre los tipos.

El índice del dólar fue inicialmente fuerte la semana pasada, alcanzando un máximo de 92,84 antes de girar hacia el sur y cerrar en 92,12, un 0,3% menos en la semana. Las divisas, en consecuencia, ganaron. El euro subió un 0,1%, el franco suizo un 0,8%, la libra esterlina un 0,5% y el yen japonés un 0,9%. Al dólar canadiense no le fue tan bien, ya que cayó un 0,9% después de haber alcanzado un máximo de seis años en 83,30. La actual tendencia alcista del Cdn$ parece haberse roto y parece estar en marcha un periodo de consolidación/corrección. El índice del USD falló perfectamente en una línea de tendencia que viene de un máximo en septiembre de 2020 que se unió con un máximo en marzo de 2021. Mientras ese nivel se mantenga, la tendencia del índice US$ sigue siendo bajista. Sin embargo, ha pasado por un periodo correctivo y ahora puede estar haciendo un doble techo. La línea de cuello está bien dibujada, actualmente en torno a 89,50. Una ruptura importante por debajo de ese nivel podría tener como objetivo bajar hasta cerca de 84. Una caída del índice del dólar sería positiva para el oro, que tiende a moverse de forma inversa. Para que se produzca un máximo, primero hay que romper por debajo de 91,70. Después de eso, el siguiente nivel a romper por debajo es cerca de 90,90. Dado que el índice del dólar no ha superado por el momento el máximo de marzo de 93,47, el riesgo sigue siendo a la baja. Sin embargo, si el índice del dólar supera los 93 puntos, se acabarán las apuestas y el máximo de marzo de 93,47 puntos podría caer.

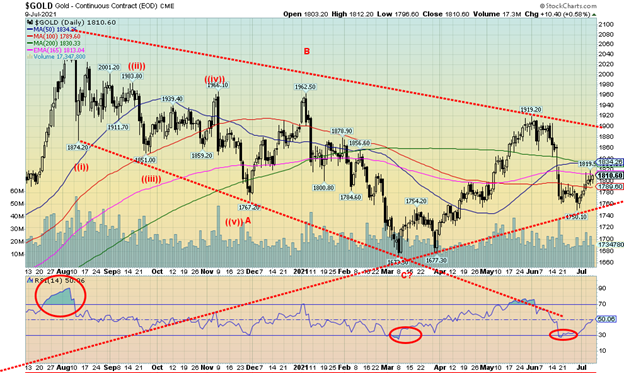

Gracias a algunos temores renovados de que la variante Delta COVID-19 pueda hacer descarrilar la recuperación y a que los rendimientos de los bonos cayeron a sus niveles más bajos en cuatro meses, el oro ganó un 1,5% esta semana pasada hasta los 1.810 dólares. A la plata no le fue tan bien, ya que cayó un 1%. Sin embargo, el platino subió, ganando un 0,7% y los metales industriales con características de metales preciosos también subieron. El paladio ganó un 0,7% y el cobre subió un 1,6%. Observamos que todo el índice TSX Gold (TGD) +1,0%, el índice TSX Metals & Mining (TGM) +2,4% y el índice TSX Materials (TMT) +1,0% ganaron en la semana. En el caso del oro, se trata de la tercera subida semanal consecutiva. El oro también mantuvo su MA de 100 días y se mantiene por encima de una línea de tendencia que viene de un mínimo visto en 2019 en 1.267 dólares. A pesar de la ganancia, el oro sigue en cierto modo en un mercado bajista, ya que sigue bajando más del 13% desde el máximo de agosto de 2020 en 2.089 dólares. Los patrones del oro no son tan claros como los de la plata. Se podría interpretar el descenso desde el reciente máximo de 1.919 dólares como un descenso de 5 ondas. Esta onda podría verse entonces como una onda correctiva. Pero si estamos en lo cierto al hacer el tan esperado mínimo del ciclo de 31 meses, entonces deberíamos subir más. Sin embargo, con el inminente mínimo del ciclo de 7,83 años y 23-25 años, la pregunta es: ¿será un recorrido alcista en el que saquemos el máximo de agosto de 2020 o un recorrido bajista en el que no se saque el máximo de agosto de 2020? El mínimo del ciclo de 7,83 años y 23-25 años no está previsto hasta 2024-2025. Por lo tanto, este rally es bastante importante. ¿Es una carrera alcista o bajista? Si la variante Delta se afianza y hace que el mundo occidental vuelva a bloquearse, seguramente tendrá un impacto negativo en el crecimiento del empleo y del PIB. Esto, a su vez, podría ser positivo para el oro. Hay que tener en cuenta que el sudeste asiático y Japón vuelven a sufrir bloqueos (es decir, no hay espectadores para los Juegos Olímpicos en Japón). Y, dado que todo el mundo está probablemente harto de los cierres, podría estallar la violencia. El oro es una cobertura no sólo contra las expectativas de inflación sino, sobre todo, contra la incertidumbre económica y política. La incertidumbre política también podría manifestarse en una pérdida de confianza de los gobiernos. También observamos que, aunque el dólar estadounidense subió a principios de la semana, cerró con una nota suave: el índice del dólar cayó el viernes, lo que hizo que el índice fuera negativo en la semana. Por otra parte, las ventas de oro fueron escasas en la India y en China la semana pasada. Estos países son tradicionalmente fuertes compradores. Seguimos siendo positivos con respecto al oro. Sin embargo, el oro necesita primero romper por encima de los 1.820$/1.830$ y preferiblemente mantenerse por encima de los 1.790$. El oro se rompe por debajo de los 1.760 dólares. Los defensores del oro no quieren que se rompa ese nivel.

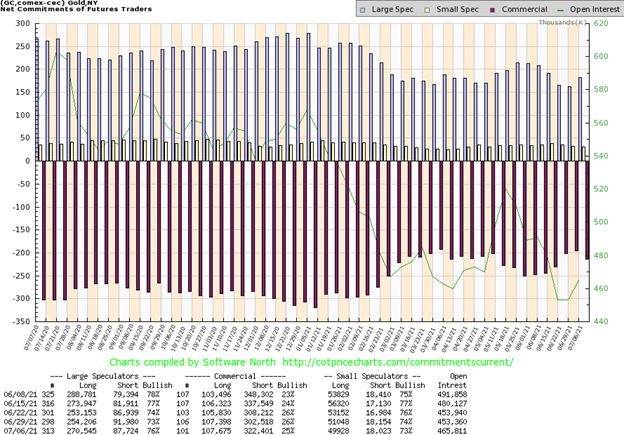

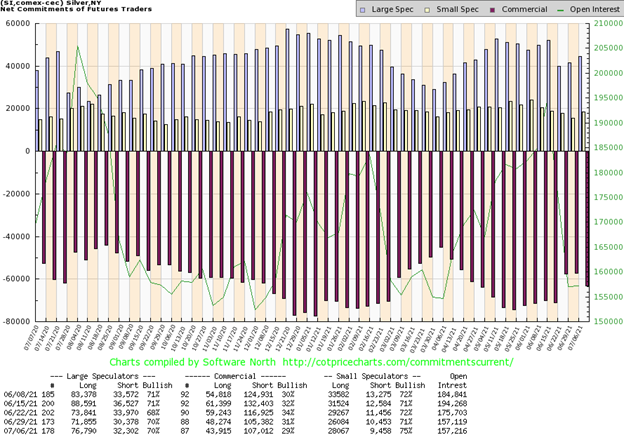

El COT comercial (empresas de lingotes y bancos) bajó la semana pasada del 26% al 25%. El interés abierto a largo plazo se mantuvo prácticamente sin cambios, pero el interés abierto a corto plazo aumentó en unos 20.000 contratos. En general, el interés abierto subió más de 12.000 contratos en una semana en la que el oro ganó. El interés abierto de los grandes especuladores (fondos de cobertura, futuros gestionados, etc.) subió al 76% desde el 73%, ya que parece que se adelantaron a una posible subida del oro. Su interés abierto largo aumentó en más de 16.000 contratos, mientras que el interés abierto corto cayó en más de 4.000 contratos. La última vez que los grandes especuladores hicieron esto se les entregó cuando los precios del oro cayeron y en poco tiempo su COT cayó del 78% al 73% antes de subir esta semana pasada. Es sólo una semana y la tendencia reciente ha sido la de una mejora del COT comercial. ¿Se trata de una maravilla de una semana? ¿O el inicio de otra tendencia a la baja?

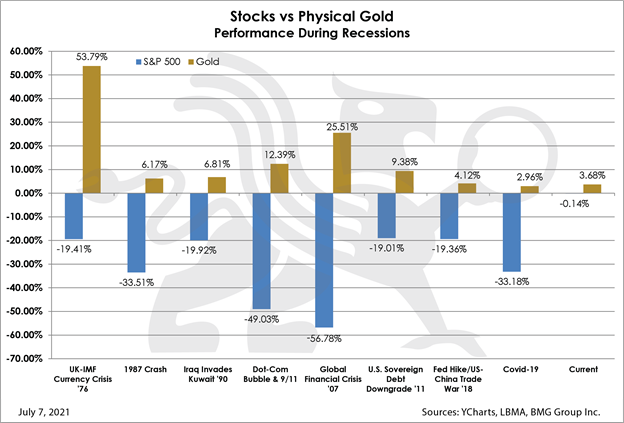

Como hemos señalado a menudo, el oro (el oro físico, no el oro en papel) está correlacionado negativamente con las acciones (y también con los bonos). El gráfico anterior del Grupo BMG(www.bmg-group.com) así lo indica. El oro ha superado sistemáticamente a las acciones durante los periodos de recesión y las correcciones del mercado. Esto es particularmente claro durante los colapsos financieros, como se vio durante la caída de 1987, la caída de las punto.com, el 11 de septiembre de 2001-2002, la crisis financiera de 2007-2009 y la caída de la pandemia de 2020. No, eso no significa que las acciones de oro actúen igual que el propio oro. Ni tampoco la plata. Las acciones de oro son de papel, al igual que el mercado de valores, mientras que la plata tiende a actuar más como un metal industrial durante estos períodos y sufre junto con el mercado de valores. El oro pasa por sus ciclos de subidas y bajadas, como todo lo demás, pero durante una corrección y un desplome pronunciados el oro ha superado sistemáticamente su rendimiento. El oro sigue siendo el que mejor se comporta desde el año 2000, con una subida del 522% frente al 195% del S&P 500.

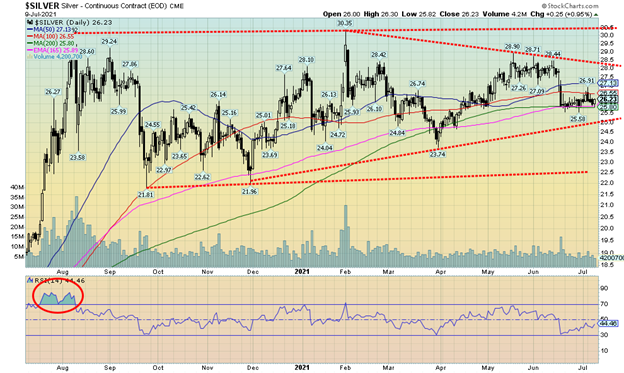

La plata sigue formando para nosotros un potencial triángulo ascendente. No ha sido fácil ya que se arrastra. Esta semana pasada la plata no subió con el oro, perdiendo un 1,0%. No obstante, la plata continuó manteniendo las MAs clave que se están aplanando. Mientras la plata se mantenga por encima de los 25 dólares, el patrón de triángulo sigue vigente y el potencial de subida y eventualmente de sacar el máximo del 1 de febrero en 30,35 dólares sigue vigente. Desde el máximo de agosto de 2020 en 29,24 dólares, la plata se ha movido hacia adelante y hacia atrás generalmente en patrones de tres. Eso implica para nosotros que toda esta acción ha sido correctiva y no es indicativa del potencial de una ruptura mayor. Sin embargo, tenemos mucho trabajo que hacer. Estamos manteniendo una MA de 200 días a 100 días entre 25,80 y 26,55 dólares. Pero la clave para sacar el máximo de febrero es volver a superar los 28 dólares y, preferiblemente, los 28,90 dólares de ese máximo de mayo. Y, por supuesto, mantenerse por encima de los 25 dólares.

Al igual que en el caso del oro, el hipo temporal o cualquier repunte que se haya producido pronto terminará. El COT comercial de la plata cayó esta semana pasada al 29% desde el 31%. En su mayor parte, se trató de una caída del interés abierto largo, ya que se redujo en más de 4.000 contratos. El interés abierto corto aumentó en algo menos de 2.000 contratos. En general, el interés abierto se mantuvo prácticamente sin cambios en una semana en la que la plata registró una pequeña pérdida. Es sólo una semana, pero se trata del segundo descenso semanal consecutivo del COT comercial, tras haber alcanzado un máximo del 34% hace tres semanas. Aun así, los grandes especuladores, que normalmente son los más alcistas, no lo son tanto.

Con el oro al alza esta última semana, pero la plata a la baja, los valores del oro fueron decididamente mixtos. El Índice de Bichos de Oro (HUI) cayó un 0,5%, pero el Índice de Oro TSX (TGD) ganó cerca de un 1,0%. Ambos índices se han mantenido por encima de sus mínimos recientes, pero siguen estando muy lejos de los máximos más recientes vistos en mayo y aún más de los máximos de agosto de 2020. El HUI sigue bajando un 26% desde ese máximo, mientras que el TGD sigue bajando un 25%. En cuanto a las acciones de oro, el mercado bajista actual continúa. Sin embargo, seguimos viendo señales de luz. Aunque hemos bajado, hemos subido desde el mínimo de marzo. El HUI ha subido un 8,5% y el TGD un 12%. Este reciente retroceso nos parece una posible prueba de los mínimos. Hasta ahora, hemos mantenido niveles en torno al nivel de retroceso de Fibonacci del 61,8% del movimiento desde marzo de 2021 hasta mayo de 2021. Por otro lado, seguimos muy lejos de la ruptura. El punto de ruptura para el TGD está por encima de 330 y para el HUI por encima de 315. Sólo para recuperar la MA de 200 días, el TGD necesita romper por encima de 317 y el HUI por encima de 295. También tenemos que empezar a ver los valores de oro que lideran tanto el oro como la plata. Eso sería una clara señal de que un nuevo movimiento alcista está en marcha. Hemos rebotado desde niveles de sobreventa, pero no estamos en ningún momento en niveles que nos hagan decir «estamos en camino». Hasta entonces, el riesgo sigue siendo a la baja. No nos gustaría ver al TGD romper por debajo de 284 ni al HUI por debajo de 266. De acuerdo, el HUI lo hizo con un mínimo hasta ahora en 261 pero el TGD no lo confirmó. El HUI no logró mantener ese mínimo. Aunque seguimos siendo positivos en nuestras perspectivas para el oro y los valores auríferos, los valores auríferos en particular tienen un trabajo considerable que hacer para recuperar la confianza del mercado.

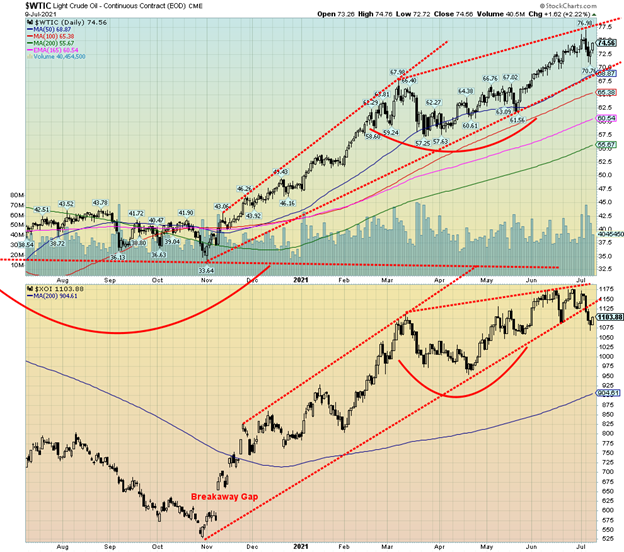

¿Ha terminado el rally del petróleo? Tenemos que hacernos esa pregunta, dada la fuerte caída de esta última semana en los valores energéticos (exceptuando el repunte del viernes) mientras que el petróleo WTI vio nuevos máximos de 52 semanas para el movimiento pero cerró la semana a la baja, perdiendo un 0,8%. Un retroceso. En cuanto a los valores energéticos, el índice ARCA Oil & Gas (XOI) cayó un 4,7%, mientras que el índice TSX Energy (TEN) bajó un 2,7%. El gas natural (NG) no se salvó del todo. No ganó pero tampoco perdió, cerrando la semana sin cambios respecto a la anterior.

El repunte del viernes fue provocado por un consumo de combustible en Estados Unidos más fuerte de lo esperado. Además, se han producido siete semanas consecutivas de reducción de inventarios. Esta última semana la demanda de consumo aumentó en 870 mil barriles por día (bpd). La temporada de conducción de verano, al parecer, se está calentando. Fueron los niveles de consumo más altos desde 2019. Pero la incertidumbre rodea a la OPEP ya que algunos como Arabia Saudita quieren aumentar la producción mientras que otros, los Emiratos Árabes Unidos, son reacios a hacerlo. ¿Podría la OPEP dividirse? Podría desencadenarse una guerra de precios si Arabia Saudí gana la partida? No es que Arabia Saudí no haya hecho esto antes. En los años ochenta y noventa, Arabia Saudí aumentó la oferta, lo que hizo bajar los precios, ya que los bajos costes de producción de los saudíes les permiten seguir siendo rentables incluso a precios ridículamente bajos. Hicieron lo mismo tras la crisis financiera de 2008. Acaparan la cuota de mercado a medida que los productores de alto coste (arenas bituminosas, esquisto) son apartados.

Para el petróleo WTI, una ruptura por debajo de los 70 dólares confirmaría un techo. Por otro lado, el techo ahora mismo parece estar en torno a los 77,50 dólares, con un máximo reciente en 76,90 dólares. Recordemos que en su día establecimos un objetivo potencial de 78 dólares para el petróleo. Los valores energéticos podrían haber confirmado ya un techo con la ruptura de la línea de tendencia alcista de noviembre de hace un año. Una guerra de precios sería un beneficio para los conductores, ya que los precios de la gasolina podrían bajar.

__

(Imagen destacada de Aditya Vyas vía Unsplash)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.

David Chapman no es un servicio de asesoramiento registrado y no es un distribuidor de mercado exento (EMD) ni un asesor financiero autorizado. No damos ni podemos dar asesoramiento de mercado individualizado. David Chapman ha trabajado en la industria financiera durante más de 40 años, incluyendo grandes corporaciones financieras, bancos y agentes de inversión. La información contenida en este boletín está destinada únicamente a fines informativos y educativos. No debe considerarse una solicitud de oferta o venta de ningún valor. Se hace todo lo posible para proporcionar información precisa y completa. Sin embargo, no podemos garantizar que no haya errores. No hacemos ninguna afirmación, promesa o garantía sobre la exactitud, integridad o adecuación del contenido de este comentario y renunciamos expresamente a la responsabilidad por errores y omisiones en el contenido de este comentario. David Chapman se esforzará siempre por garantizar la exactitud y la actualidad de toda la información. El lector asume todo el riesgo al operar con valores y David Chapman aconseja consultar a un asesor financiero profesional autorizado antes de proceder con cualquier operación o idea presentada en este boletín. David Chapman puede poseer acciones de las empresas mencionadas en este boletín. Compartimos nuestras ideas y opiniones sólo con fines informativos y educativos y esperamos que el lector realice la debida diligencia antes de considerar una posición en cualquier valor. Eso incluye consultar con su propio asesor financiero profesional autorizado.