Solía suscribirme a la Carta de la Teoría del Dow de Richard Russell. Considero que mi educación real en los mercados comenzó con los comentarios del Sr. Russell sobre el mercado.

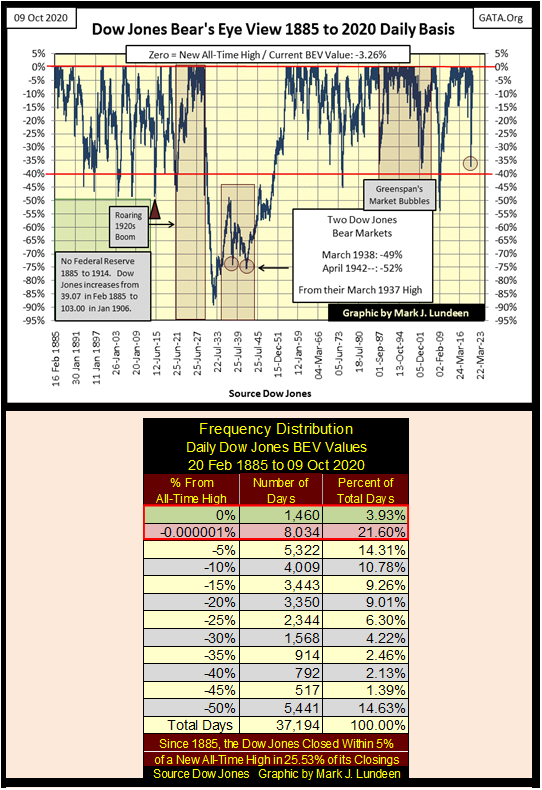

Mi inspiración para mis gráficos de Bear Eye View (BEV) vino de una de sus cartas, publicada alrededor de 1995. Un suscriptor presentó un gráfico oso del S&P 500 en el que los nuevos máximos de todos los tiempos eran sólo el 0%; todos los demás puntos de datos eran descensos porcentuales desde esos máximos de 0% de todos los tiempos.

El Sr. Russell nunca se tomó este formato a pecho, pero yo sí. Y para las series de mercado, como el Dow Jones que se remonta a décadas y ahora a siglos, creo que lo que ahora llamo el Ojo de Oso (BEV) proporciona una visión única y perspicaz de la historia del mercado.

Hace años hice que la gente escribiera, acusándome de tomar algo que no es mío, y reclamarlo como mi propio invento; mis gráficos BEV. Nunca he reclamado el Ojo de Oso como mío. Diablos, sólo soy un marinero de flota retirado, y seguir los mercados es mi hobby. Mientras navego por los Siete Mares he leído mucho sobre los mercados, y excepto por esa Carta de Teoría de Dow del Sr. Russell, nunca he visto a nadie comprimir décadas y siglos de datos de mercado en un rango de 100 puntos porcentuales, con cada nuevo máximo de todos los tiempos igual a sólo 0%, y una eliminación total en la valoración igual a -100% antes de esa carta.

¿Y qué tal si lo he acelerado un poco con un nombre pegadizo, y lo he hecho ampliamente disponible en el dominio público? Eso es algo bueno; por ejemplo, esta vista del Ojo de Oso del Dow Jones desde febrero de 1885 hasta octubre de 2020 abajo.

Hay mucha historia de mercado en exhibición aquí que el Dow Jones trazado en puntos no revela. Nota la línea roja en el nivel BEV -40%; desde 1885, ver al Dow Jones caer un 40% (o incluso un 45%) desde un máximo histórico (BEV Cero) no sólo fue una señal de reingreso seguro en el mercado, sino que también fue rentable. Si no hubiera publicado este «Ojo de Oso» del Dow Jones, mis lectores no habrían sido conscientes de este hecho histórico.

La única excepción a esa regla fue la caída del mercado del 89% en 1929-32, donde el regreso al mercado después de la caída inicial del 40% del mercado el 29 de octubre de 1929, y el mantenimiento hasta el 6 de julio de 1932, resultó en una pérdida del 83% de los fondos invertidos durante un mercado bajista del 89%.

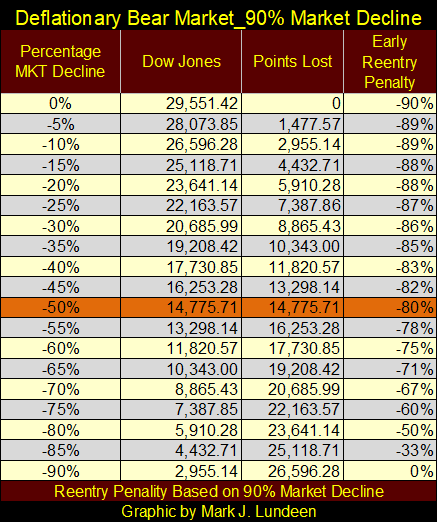

Triste pero cierto. A continuación se muestra una tabla que muestra las matemáticas grises de un colapso deflacionario del mercado del 90% utilizando el máximo actual del Dow Jones de 29.551,43 desde el12 de febrero. Las valoraciones del Dow Jones son diferentes a las del Colapso de la Gran Depresión, pero el Porcentaje de Disminución de Mkt son valores BEV, y por lo tanto directamente comparables al Colapso de la Gran Depresión.

Como cada nuevo máximo histórico es sólo un gran cero para el Sr. Oso, ya sea el último máximo histórico del mercado de valores de los años 20; 381,17 el 3 de septiembre de 1929, o los 29.551,42 del pasado12 de febrero, para él sólo son BEV Ceros. Y para los inversores, ya sea que vivieran en octubre de 1929 o en marzo de 2020, un descenso del 40% sigue siendo un descenso del 40%.

¿Por qué construí esta tabla? Porque creo que antes de que el Sr. Bear termine con Wall Street, vamos a ver una repetición de la Gran Depresión por todas las travesuras que la Reserva Federal ha afligido a los mercados libres desde que Alan Greenspan se convirtió en Presidente de la Reserva Federal en agosto de 1987.

De hecho, el abuso que el FOMC ha infligido al mercado hoy en día es mucho peor que durante el rugiente mercado alcista de los años 20. En los años 20 la Reserva Federal inundó la economía con créditos muy superiores a sus reservas de oro. También hubo burbujas en el sector inmobiliario y en las tierras de cultivo. Como eso funcionó finalmente, uno solo tiene que leer Uvas de Ira de John Steinbeck, acerca de una familia cuya granja en Oklahoma fue embargada por el banco durante la Gran Depresión.

En los años 20 la Reserva Federal también permitió a los inversores pedir prestado con un margen; el 90% para especulaciones en el mercado de valores. Los datos que se ven a continuación fueron recopilados de las ediciones de Barron’s realmente publicadas durante el rugido del mercado de valores de los años 20 y el choque de la Gran Depresión. El mercado alcista de los años veinte (Blue Plot) fue alimentado con «liquidez inyectada» (Red Plot) por la Reserva Federal. El choque de la Gran Depresión vino cuando los «políticos» retiraron su «liquidez» del mercado de valores.

Leyendo la «historia monetaria», es ampliamente aceptado que fue el retiro de esta «liquidez» a principios de los años 30, no las «inyecciones» iniciales de «liquidez» durante los años 20 lo que es visto por los académicos hoy en día como EL ERROR de este período de «historia monetaria». Este es un error que los «políticos» de hoy en día se niegan a repetir. A diferencia de los «políticos» de los años 30 que permitieron que las tierras de cultivo en Oklahoma y los valores del mercado de valores se desinflaran, los «políticos» de hoy están comprometidos con la inflación perpetua en las valoraciones de los activos.

Por lo tanto, nuestros «responsables políticos» están decididos a arruinar las cosas de una manera completamente diferente, similar a la «política monetaria» de John Laws durante su Esquema de Mississippi de principios del sigloXVIII. En otras palabras; tienen la intención de ir mano a mano con el Sr. Bear, sin importar el costo, para combatir la deflación en las valoraciones de acciones, bonos y bienes raíces por medio de cada vez mayores «inyecciones» de inflación.

El siguiente gráfico que muestra el rendimiento de los fondos federales y de los bonos del Tesoro de EE.UU. ilustra las cuatro veces que el FOMC ha rescatado a Wall Street desde 1987:

- La Burbuja de Compra Apalancada (LBO) de la década de 1980;

- La burbuja de alta tecnología de los 90;

- La burbuja de las hipotecas de alto riesgo de los años 2000;

- La burbuja del todo, la burbuja de los años 2010 / 2020.

#1: La burbuja de la compra apalancada de los años 80

A partir de la caída repentina de octubre de 1987 (#1 arriba), los «políticos» han practicado la interrupción del mercado bajista «inyectando liquidez», de una forma u otra, en el mercado cuando el Dow Jones se desinfla en un 30% más o menos. Esto se ve en el gráfico anterior por una abrupta reducción de la tasa de los fondos federales (Blue Plot) muy por debajo de los rendimientos de los bonos largos del Tesoro de los Estados Unidos.

Después de la compra apalancada y las burbujas inmobiliarias japonesas de los años 80, Wall Street se encontró con algunas dificultades con lo que se llamó «préstamos puente» sobre activos de mercado inflados a principios de los 90. Estos préstamos eran sólidos cuando se hacían, pero ya no después de que la burbuja inmobiliaria japonesa estallara y la caída repentina de octubre de 1987.

La solución de Alan Greenspan a las dificultades de Wall Street fue bajar su tasa de los Fondos Federales al 3.0% (desde el 9.0%) en 1992, permitiendo a Wall Street pedir prestado miles de millones al 3% para invertir en bonos del Tesoro a largo plazo con un rendimiento superior al 8%. Como señaló Alan Ableson de Barron, este fue un buen truco para permitir a Wall Street «re-liquidar» sus agotados balances. Al Congreso también le encantó este rescate, ya que la demanda de pagarés del Congreso en el mercado del Tesoro aumentó significativamente, y pronto también lo hicieron los inversionistas, ya que una vez más se recuperaron, ya que Wall Street ahora infló una burbuja en las acciones de alta tecnología.

#2: La burbuja de la alta tecnología de la década de 1990

En el año 2000, la burbuja bursátil de alta tecnología también se reventó (#2 arriba). En lo que se conoció como «la puesta de Greenspan», por segunda vez en una década Alan Greenspan bajó su tasa de fondos federales muy por debajo del rendimiento del bono T largo. Toda esa «liquidez» tenía que ir a alguna parte, y a partir de o alrededor de 2002 gran parte de ella fluyó a las hipotecas unifamiliares.

#3: La burbuja de las hipotecas de alto riesgo de la década de 2000

La deflación que siguió a la inflación de las casas unifamiliares a través de las hipotecas de alto riesgo resultó ser devastadora para el sistema bancario mundial, y la economía. Todo el sistema bancario estaba al borde del fracaso, y con él el sistema de pago global. La posible quiebra de los bancos en 2008-09 habría dado lugar a que la economía mundial se detuviera, ya que sin los pagos de los bancos por bienes, servicios y salarios, la actividad económica diaria se habría vuelto imposible.

Como era de esperar, el Doctor Bernanke (entonces Presidente de la Reserva Federal) redujo su tasa de fondos federales a cero, y han permanecido durante los ocho años siguientes en el gráfico anterior.

Pero esta reflación del mercado fue diferente de la #1&2. Para revivir el sistema bancario y la economía global a la que servía, el Doctor Bernanke comenzó lo que hoy se conoce como flexibilización cuantitativa (QEs). Para reflacionar las valoraciones del mercado de valores hasta donde estaban antes del segundo mayor desplome porcentual desde 1885 (un descenso del mercado del 54% como se ve en el gráfico de la BEV a largo plazo anterior), el doctor Bernanke prescribió tres QEs para los mercados financieros, como se ve en el gráfico siguiente.

Pero las facilidades cuantitativas (QE) del FOMC son verdaderas declaraciones de guerra sobre los mecanismos del libre mercado para fijar las valoraciones del mercado independientemente de la supervisión de los académicos de la Ivy League. Es una guerra con el Sr. Oso, una guerra que el FOMC ganará todas las batallas, hasta la última, cuando el Sr. Oso venza y aplaste a los sabios idiotas que ahora manejan los mercados.

#4: El todo es una burbuja, burbuja de la década de 2010 / 2020

Esta es la disposición del terreno en 2020, donde los activos financieros y las valoraciones inmobiliarias están inflados muy por encima del punto de prudencia, aunque hoy en día todo parece estar bien. Eso es a menos que uno viva en Nueva York o California. Pero así es como se sintieron las cosas el12 de febrero cuando el Dow Jones alcanzó su último máximo histórico. Veintiocho sesiones de negociación en la Bolsa de Nueva York más tarde, el Dow Jones se había desinflado en un 37%, un colapso impresionante, cuya rapidez nunca antes se había visto en el gráfico del Dow Jones de largo plazo BEV arriba.

En mi opinión, el colapso del pasado febrero se habría convertido en otro choque de la Gran Depresión si el Presidente Powell no hubiera implementado su épica «No QE-4» a continuación. Un QE que continúa hasta el día de hoy como se ve en las «inyecciones» semanales de miles de millones de dólares de «liquidez» en la tabla de la tabla de abajo.

Las preguntas que se ven a continuación son sólo acciones en esta guerra entre la FOMC y el Sr. Bear. El tema por el que se lucha en esta guerra es exactamente quién decide las valoraciones del mercado; el Sr. Oso (el mercado libre) o una pandilla de sabios idiotas que idean la «política monetaria» en el FOMC.

En el mejor de los casos, estas EQ son sólo compras dudosas de tiempo para los toros con billones de dólares de inflación monetaria; manteniendo acciones que sólo ofrecen una falsa sensación de optimismo, mientras hacen que el inevitable colapso del mercado sólo sea más prolongado y doloroso.

La razón para comprar lingotes de oro y plata y compañías mineras de metales preciosos nunca ha sido tan convincente.

Lo que se ve arriba es el mundo tal como lo entiendo, el trasfondo que sustenta mis opiniones semanales sobre el mercado, que ahora voy a dar.

En la actual corrección del Dow Jones desde su máximo para el movimiento del2 de septiembre (BEV de -1.53%) aún tiene que desinflarse por debajo de su línea de BEV -10%. Cerrando la semana en BEV -3.26 coloca al Dow Jones en posición de anotar (

Entonces, ¿qué va a ser? ¿El Dow Jones subiendo a nuevos máximos históricos o la continuación de una corrección que comenzó el2 de septiembre? No lo sé y no me importa. Sólo voy a ver al Dow Jones desde la galería del maní mientras el FOMC y el Sr. Oso se enfrentan cara a cara.

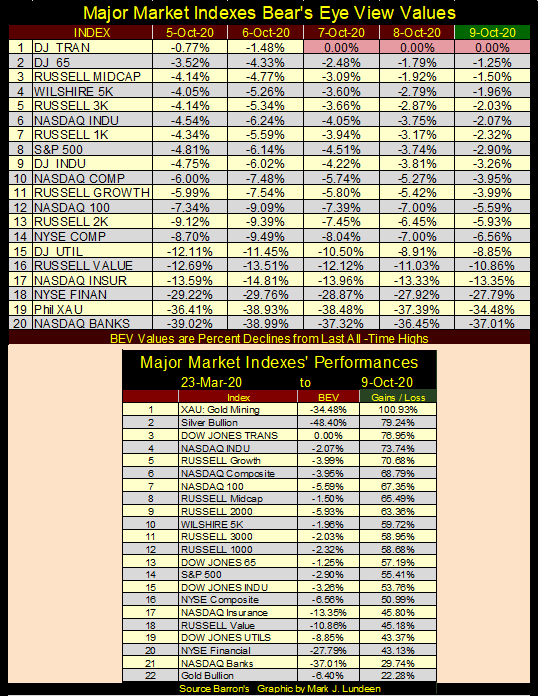

Mirando los principales mercados que sigo en la tabla de abajo dando sus valores BEV, ha pasado más de un mes, pero el Dow Jones Transportes (#1) hizo tres nuevos máximos de todos los tiempos (BEV Ceros) esta semana. Los otros índices también se han inflado. Los índices del #2 al #11 cierran la semana en posición de puntuación, dentro del 5% de su VEB Cero.

La configuración para la próxima semana es muy prometedora. Ahora depende de los toros tomar la pelota y correr con ella, generando más BEV Ceros en la tabla de abajo.

El martes, miércoles y jueves, el XAU (#19) cayó por debajo del índice bancario del NASDAQ (#20). No me gustó eso. Pero al cierre del viernes todo se arregló una vez más, con los mineros de oro subiendo por encima de los bancos. Lo que estoy esperando ahora es que la XAU suba por encima del índice financiero de la NYSE (#18) mientras avanza a la posición #1 de esta tabla en algún momento del 2021, o tal vez antes de Navidad.

Ver a la XAU subir del #19 al #1 en mi clasificación para estos grandes mercados en los próximos doce meses puede parecer un poco ambicioso para la mayoría. Pero miren lo que los mineros de oro han hecho desde el 23 de marzo en la tabla de arriba; se han duplicado incluso cuando su actual BEV es todavía sólo -34,48%. Para que la XAU pase a la historia del mercado con un nuevo máximo histórico, tendría que avanzar sólo setenta y cinco puntos desde aquí, como se ve en la tabla de abajo.

Pero los mineros de oro han sido un grupo de mercado suprimido desde que la UAE operó por primera vez en mayo de 1983; una duplicación desde aquí (hasta 150 puntos) haría avanzar a la UAE hasta 300. Después de las cuatro décadas que se ven a continuación, ¿eso haría que la minería de oro se sobrevalorara? No creo que lo haga. De hecho, lo vería como una promesa de aún más que vendrá cuando los otros índices vistos arriba tengan sus valoraciones recuperadas por el Sr. Bear.

En un mercado que se está desinflando, la riqueza contenida en él busca la inflación para preservar su poder adquisitivo. Es razonable esperar que los lingotes de oro y plata, así como las acciones mineras del Primer Ministro se beneficien de un mercado de gran magnitud en todo lo demás.

Aquí está el Dow Jones en los bares del día, con buena pinta para los toros. El Dow Jones está a sólo 3,26% de alcanzar otro máximo histórico. Si los toros no pueden hacer eso antes de las elecciones presidenciales de noviembre, diría que hay una falta de entusiasmo alcista, o la posibilidad de una insuficiente «liquidez» que fluye del FOMC.

Mirando el balance de la Reserva Federal a continuación, creer que el mercado sufre de una falta de «liquidez» es difícil de creer. Pero para cualquier adicción, ya sea heroína para un ser humano, o «liquidez» para los mercados financieros, en sus etapas finales un enorme aumento de la droga elegida por el adicto tiene cada vez menos el efecto deseado.

Para el mercado de valores, viendo la expansión de las «reservas monetarias» que se ve a continuación para el beneficio de los toros que ahora corren salvajes y libres en Wall Street, es en realidad un poco chocante que el Dow Jones no esté muy por encima de 30.000 al cierre de esta semana. En cambio, vemos al Dow Jones luchando por superar sus máximos del12 de febrero: 29.551.

Miro este gráfico de la hoja de balance de la Reserva Federal, y lo primero que me viene a la mente es: ¡caramba Louise! El actual pico ascendente es sólo desde el pasado mes de marzo. Dios nos salve de estos idiotas sabios de Harvard y Yale. Disfruta de los buenos tiempos que estamos disfrutando ahora, ya que sus días están contados.

Aquí está la comparación entre el choque de la Gran Depresión y nuestra actual corrección del mercado. Si el Dow Jones no logra hacer un nuevo BEV Cero, terminando así la corrección de los bajos del Dow de marzo pasado, confirmando que de hecho este rebote de los bajos de marzo pasado fue solo un rebote de gato muerto alias un rally de los tontos, que gráfico histórico resultará ser.

Suficiente de este asunto deprimente; considerando que el Dow Jones está al borde de otro evento de mercado de la Gran Depresión. Es hora de pasar al oro.

Como el Dow Jones, durante los últimos dos meses el oro también se ha negado a corregir en un 10%. Pero el Dow Jones cerró la semana dentro de la posición de puntuación, mientras que el oro todavía tiene un camino por recorrer antes de que esté a menos del 5% de su último máximo histórico. Así que, ¿por qué no le gusta más el mercado de valores que el oro y la plata?

Bueno, por un lado, los «políticos» no sólo están manipulando el mercado de valores, sino también los mercados de bonos y de bienes raíces, y quién sabe qué están haciendo en el mercado de derivados de tasas de interés OTC. Si el QE-4 del Presidente Powell (ver arriba) fue tan grande, fue porque tenía que serlo para mantener las valoraciones de mercado en todos los mercados que el FOMC ha estado manipulando durante décadas. Eso además para evitar que su sistema bancario se cierre.

Si tuviéramos que usar una enorme ballena azul como analogía para los mercados, lo que el FOMC está tratando de mantener inflado es la ballena azul, mientras que los lingotes de oro y plata y las empresas mineras PM serían los pequeños percebes que crecen en el lado de la ballena azul. Lo que los «políticos» temen es que cuando sus mercados preferidos comiencen a desinflarse, el capital que huye se destine a los activos de metales preciosos. En efecto, su ballena azul intentará meterse en nuestros pequeños percebes. Bueno, eso es imposible, pero nuestros percebes se expandirán significativamente a medida que la riqueza huya de los mercados financieros que se desinflan.

El oro (realidad del mercado / Blue Plot) y su gráfico de suma escalonada (expectativas del mercado / Red Plot) que se muestra a continuación sigue siendo positivo, pero ¿qué podría resultar de su actual corrección? Veamos qué pasó en marzo de 2008 cuando el oro se rompió por primera vez por encima de los $1000 la onza. Se corrigió en un 30% en los siguientes ocho meses; luego volvió a probar los $1000 a principios de 2009 antes de detenerse un poco. Después de lo cual, como se ve en el gráfico de abajo, el oro avanzó a 1888 dólares en los dos años siguientes.

El hecho de que el oro se niegue actualmente a corregir incluso un 10%, y no el 30% que vio en 2008, podría estar indicando el poder potencial que subyace al avance pendiente del precio del oro y la plata, así como las acciones de minería de metales preciosos en la UAE y las acciones de exploración poco como mi Eskay Mining.

En cuanto a este avance pendiente en los activos de metales preciosos, podría decirles lo que vi en mi bola de cristal. Pero cada vez que busco algo que espero me haga ganar dinero, la maldita cosa se empaña y parpadea un poco. ¿Por qué me molesto?

Para comprender el potencial de los activos de metales preciosos en los próximos años, puede ser mejor tener en cuenta lo que le sucede a los percebes cuando una ballena azul gigante intenta apretarse en ellos, y dejarlo así.

Pasando al Dow Jones y su gráfico de suma de pasos a continuación, la caja del oso que se estaba desarrollando parece estar fallando. En otras palabras, el avance (alcista) del gráfico de suma de pasos rojo (expectativas del mercado) está demostrando ser correcto ya que el propio Dow Jones (realidad del mercado) dejó de bajar y está obteniendo ganancias sobre el último máximo histórico de febrero pasado.

Por eso no considero que una caja sea válida hasta que no dure un mínimo de ocho semanas, con doce o incluso dieciséis semanas mejor. La pregunta ahora es ¿cuánto por encima de 30.000 avanzará el Dow Jones desde aquí?

Pero entonces estamos en un año de elecciones presidenciales muy malo. La gente teme poner carteles de Trump en sus patios por miedo al vandalismo de los activistas de Antifa y BLM. Pero tampoco se ven muchos carteles de Biden. No por miedo a los partidarios de Trump, sino porque Biden es alguien a quien no apoyan y son reacios a votar.

Por una buena razón, los demócratas temen el segundo mandato de Trump. Ella (ya sabes quién), y muchos otros pueden finalmente ser encerrados, esperando un tribunal militar en Guantánamo.

Siendo miembros de buena reputación en la izquierda política, los demócratas están de acuerdo con Josef Stalin en las elecciones:

«Los que votan no deciden nada.

Los que cuentan los votos deciden todo.»

No importa si es el Presidente Trump o Joseph Biden quien reclama la victoria en la noche de las elecciones (3 de noviembre), o tal vez ambos, la mierda va a golpear el ventilador. Eso nunca es bueno para el mercado de valores, pero frecuentemente lo es para los activos de metales preciosos.

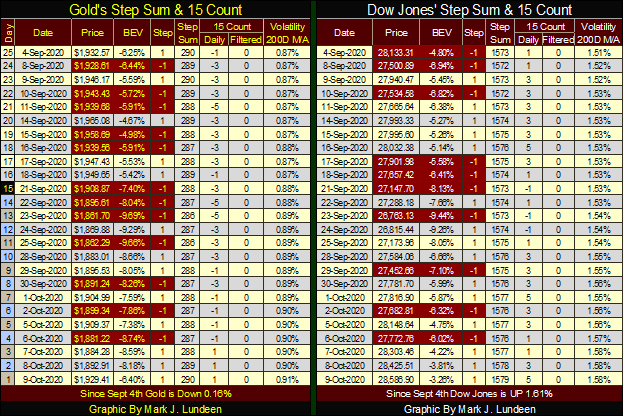

Mirando el oro en su tabla de suma escalonada, la venta que comenzó a principios de agosto parece estar disminuyendo. Donde antes veíamos múltiples días de baja, ahora vemos múltiples días de alta en el mercado de oro. Las 15 cuentas del oro están rebotando en su -5 desde finales de septiembre, cerrando la semana en un +1. Deberíamos ver valores positivos más altos la próxima semana para las 15 cuentas del oro. Además, la suma escalonada del oro vuelve a estar en 290. Llegó a un máximo de 293 el20 de agosto. Si lo saca en las próximas semanas, el oro puede haber comenzado su próximo avance en la historia del mercado.

Lo que pasa con un aumento de la suma escalonada es que a menos que arrastre el precio con él, no está haciendo nada para los inversores. Una mirada rápida al oro y a las tablas de suma de pasos del Dow Jones, muestra que el Dow Jones está viendo más días de avance que el oro. Su cuenta de 15 cerró la semana con un +5 y su suma escalonada ha avanzado por una red de seis días de avance desde el4 de septiembre; eso es mucho.

Entonces, ¿por qué el Dow Jones ha avanzado sólo un 1,61% en las últimas veinticinco sesiones de la Bolsa de Nueva York, y todavía está a un 3,26% de su último máximo histórico de febrero pasado?

Sí, ¿por qué?

__

(Imagen destacada de Buffik vía Pixabay)

DESCARGO DE RESPONSABILIDAD: Este artículo fue escrito por un tercero y no refleja la opinión de Born2Invest, su dirección, personal o sus asociados. Por favor, revise nuestro Descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones sobre el futuro. Estas declaraciones prospectivas se identifican generalmente con las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear», «querer» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se tratan en las siguientes declaraciones de advertencia y en otras partes de este artículo y de este sitio. Aunque la Compañía puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la Compañía puede lograr pueden diferir materialmente de cualquier declaración con miras al futuro, que refleja las opiniones de la administración de la Compañía sólo a partir de la fecha del presente documento. Además, asegúrese de leer estas revelaciones importantes.