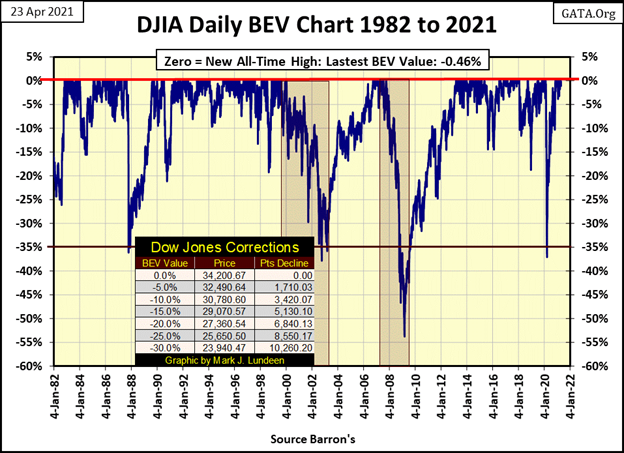

Como siempre, comenzamos con una vista de ojo de oso (BEV) del Dow Jones, con este gráfico BEV que comienza en enero de 1982. ¿Qué es un gráfico BEV? Es una vista de la serie de precios de un mercado donde cada nuevo máximo histórico se registra como un 0,00%, o un «BEV Zero». Todos los demás puntos de datos que no sean un nuevo máximo histórico se convierten en un porcentaje negativo a partir de su anterior BEV Cero.

Así es como el Sr. Oso ve un mercado; los nuevos máximos históricos como GRANDES CERO, y todo lo demás como un porcentaje de recuperación de los toros. En efecto, una serie BEV comprime los datos de los precios en un rango porcentual del 100%, con un 0,00% de nuevos máximos históricos y un -100% de destrucción total del valor del mercado.

A continuación, el 11 de agosto de 1982, el Dow Jones cerró a 776,92, es decir, un Bear’s Eye View (BEV) del -26,13%. Al día siguiente comenzó un avance histórico en el Dow Jones, un avance que ha llevado al Dow Jones hasta

- 33.424 puntos,

- 4301%,

en los últimos treinta y nueve años. Nada igual para el Dow Jones desde su primera publicación en febrero de 1885.

Esta semana, el Dow Jones ha cerrado en 34.043,49, es decir, un BEV del -0,46% desde su último máximo histórico, que fue el viernes pasado de 34.200,67. Una gran diferencia con respecto al cierre del 11 de agosto de 1982: 776,92. Sin embargo, en el gráfico BEV que aparece a continuación, estos dos cierres diarios están separados por sólo un -26% de puntos BEV y treinta y nueve años de historia del mercado, registrando cada uno de los 9911 cierres diarios del Dow Jones valores BEV. En 797 de estos cierres diarios, el Dow Jones cerró con un nuevo máximo histórico (0,00%, también conocido como BEV Cero), y en 9114 cierres diarios se produjo un retroceso porcentual desde su último máximo histórico.

Lo bueno de un gráfico BEV es que nos permite ver patrones históricos que se pierden al trazar los datos en puntos. Por ejemplo, he colocado una línea roja en la línea BEV -35%, y desde 1982 el Dow Jones ha visto su valor BEV desinflarse desde un BEV Cero hasta su línea -35% en cuatro ocasiones. El fondo del mercado bajista de las hipotecas de alto riesgo se desinfló hasta el 54% en marzo de 2009. Pero cinco meses antes, en octubre de 2008, cuando el Dow Jones se desinfló por debajo de su línea BEV -35% (8.579), con un -20% de puntos BEV por delante (6.547 el 9 de marzo de 2009), comprar en una caída del mercado del 35% seguía resultando muy rentable.

Entonces, ¿por qué la gente no lo hizo? Porque en estas cuatro ocasiones la mayoría de la gente quería O-U-T del mercado. El mejor momento para comprar es siempre cuando el mercado está barato, como cuando se ve que el Dow Jones rompe por debajo de su línea BEV -35%. Pero el mercado está barato sólo porque todos los demás están vendiendo. Psicológicamente hablando, la mayoría de la gente no tiene lo que se necesita para ir en contra de la multitud, y realmente comprar cuando un mercado está abajo en un 35%.

He aquí otro hecho del mercado que señala este gráfico del BEV; después de que el Dow Jones se haya desinflado hasta su línea del BEV -35%, y haya comenzado su rebote hacia un territorio récord, el Dow Jones (mi sustituto para el mercado de valores en general) seguiría avanzando durante varios años, dos veces durante más de una década antes de ver otra caída del mercado del 35%.

Así que, sólo mirando este gráfico BEV para el Dow Jones, deberíamos anticipar unos cuantos años más, posiblemente otra década en la que el Dow Jones acumule cien o más ceros BEV adicionales, y aumentos de puntos en las decenas de miles, con retrocesos del mercado desde estos ceros BEV de no más del 20%, antes de que llegue la próxima gran caída del mercado. Echa un vistazo al gráfico BEV del Dow Jones de arriba – ¡es hermoso!

¿Estoy prediciendo esto? Oh, ¡demonios, no! Hay una pequeña regla de la historia del mercado que dice lo siguiente:

Francamente, este es un buen momento para esperar un cambio de reglas en el mercado debido a la forma en que este increíble avance de treinta y nueve años de 33.424 puntos se produjo – pura inflación – aka; aire caliente soplado por el FOMC.

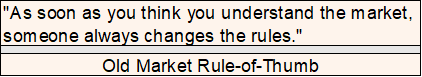

Esta misma semana, en el gráfico siguiente, el FOMC «inyectó» 66.460 millones de dólares adicionales en el sistema financiero. Mira sus «inyecciones» en el sistema bancario desde que el FOMC terminó su programa QT en octubre de 2019 (gráfico de abajo). La última vez que el Dow Jones rompió por debajo de su línea BEV -35% en marzo de 2020, los sabios idiotas del FOMC «inyectaron» 1,34 billones de dólares en el mes siguiente en el sistema financiero para reflotar los valores del mercado y «estabilizar» el mercado de bonos corporativos que entonces estaba en un estado de colapso.

Así pues, algunas personas ven el avance del Dow Jones y tienen un sentimiento alcista y cálido por la actual subida del mercado de valores. ¿Yo? Yo miro cómo el FOMC está gestionando su balance por debajo, y vivo en constante temor por mi futuro porque sé que esto no puede acabar bien.

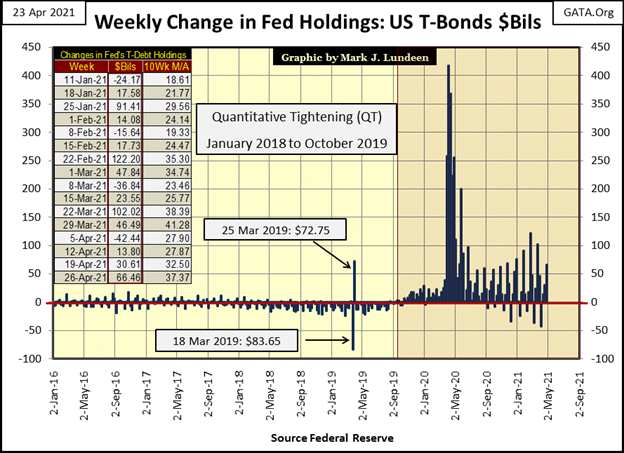

Pero en abril de 2021, el final no ha llegado, todavía, como se ve a continuación en mi tabla de Valores BEV de los principales índices bursátiles. Vimos muchos más ceros BEV la semana pasada que esta semana, pero luego esta semana todos estos índices menos uno – el XAU – cerraron en posición de puntuación, o dentro del 5% de su último máximo histórico.

Entonces, ¿qué le pasa al XAU? Al XAU no le pasa nada. Es sólo que el tsunami de dólares de crédito que fluye desde el FOMC está evitando sus empresas mineras de oro en el comercio diario en el mercado de valores. En momentos como este, eso no es algo malo.

Cuando todos los demás índices bursátiles calientes de abajo comiencen a vomitar los dólares inflacionarios que ahora están imbuyendo, ¿hacia dónde creen que van a fluir muchos de esos dólares, para sobrevivir a la deflación en los mercados financieros? Yo diría que a las mineras de oro y plata en el XAU, así como a los lingotes de oro y plata.

Mira estos índices avanzando desde sus mínimos del 23 de marzo de 2020 en la tabla anterior. Incluso el XAU (#8) y los lingotes de plata (#16) han avanzado más del 80%! Entonces, ¿qué pasa con el Tail-End Charlie / lingotes de oro en el #22? La manipulación del mercado del sector oficial es mi mejor conjetura. Esto también pasará.

Aquí está el Dow Jones en barras diarias, y esta semana el Dow Jones se tomó un descanso. Pero nadie ha cambiado las reglas en el mercado todavía, así que estoy anticipando más ganancias en el mercado de valores hasta que lo hagan. Esperemos que el cambio de las reglas del mercado llegue en algún momento antes de la Navidad de 2021. ¿Por qué lo espero? Porque cuanto más tiempo continúe esta fechoría monetaria, más daño se producirá cuando el señor Oso vuelva a ajustar cuentas con los toros en el FOMC.

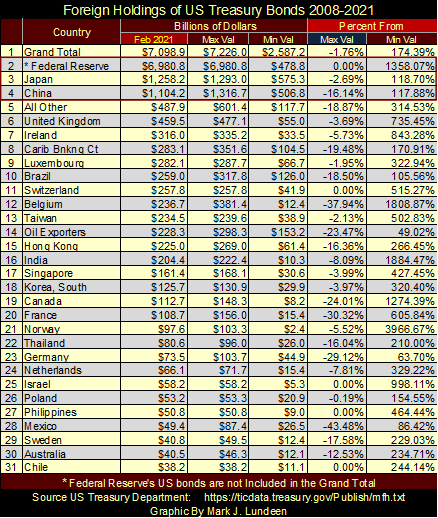

El Departamento del Tesoro de EE.UU. publica mensualmente datos sobre las tenencias extranjeras de deuda del Tesoro estadounidense.

https://ticdata.treasury.gov/Publish/mfh.txt

Llevo más de una década haciendo este informe unas cuantas veces al año, utilizando Windows XP o Windows 7. Esta semana fue mi primer intento de actualizar los datos utilizando Windows 10, y descubrí que Windows 10 no puede exportar datos de un archivo de texto a un archivo de Excel, algo que se hizo fácilmente con Win XP y 7.

Oh, seguro que Microsoft afirma que Windows 10 puede, pero para algo que debería haber tomado menos de un minuto, después de una hora no pude conseguirlo. Por frustración, conecté mi viejo ordenador con Windows 7 para completar la actualización, y luego copié el archivo actualizado en mi nuevo ordenador.

De todos modos, mi conjunto de datos mensuales comienza en mayo de 2008, y los últimos datos son de febrero de 2021. Las últimas cifras se ven en la tabla siguiente, en la columna de febrero de 2021, ordenadas de mayor a menor. Las demás columnas de la tabla siguiente se explican por sí solas, y enumeran los valores máximos y mínimos desde mayo de 2008 en miles de millones de dólares. Para las columnas bajo el Porcentaje de, la columna Max Val debe leerse como si fuera un valor BEV; porque lo es. La columna Min Val muestra el porcentaje de aumento de sus existencias de deuda T es desde su valor mínimo.

En su mayor parte, los valores mínimos que se observan en esta tabla se produjeron en mayo de 2008, que, como se recordará, fue a los pocos meses de la crisis de las hipotecas de alto riesgo de 2007-09. En mayo de 2008 Bear Sterns ya había caído, y Lehman Brothers se liquidó unos meses después.

La Reserva Federal es el número 2 en la tabla, pero el Tesoro de los EE.UU. no incluye, y nunca ha incluido, las tenencias de deuda T de la Reserva Federal en su conjunto de datos. Como tengo los datos de las tenencias de deuda T de la Reserva Federal que se remontan a 1932, acabo de incluirlos. Tengan en cuenta que, en la tabla siguiente y en los gráficos que siguen, el total general (nº 1) es un total general de todos los países en el conjunto de datos del Tesoro, que no incluye el nº 2, la Reserva Federal.

Es interesante observar las tenencias de la tabla en miles de millones de dólares, ya que en febrero de 2021 la Reserva Federal tiene más de cinco veces las tenencias de deuda del Tesoro estadounidense que China o Japón. Sin embargo, como se ve en un gráfico que sigue a la tabla, no siempre fue así.

¿Dónde está Rusia? La última entrada de Rusia fue en abril de 2018. No sé si vendieron toda su deuda T o si el Tesoro estadounidense simplemente dejó de anotarlos en este conjunto de datos. Este es el caso de muchos países cuyas tenencias de T-debt son sólo unos pocos miles de millones de dólares o menos. El Tesoro barre estos totales para incluirlos en su clasificación «Todos los demás» (nº 5).

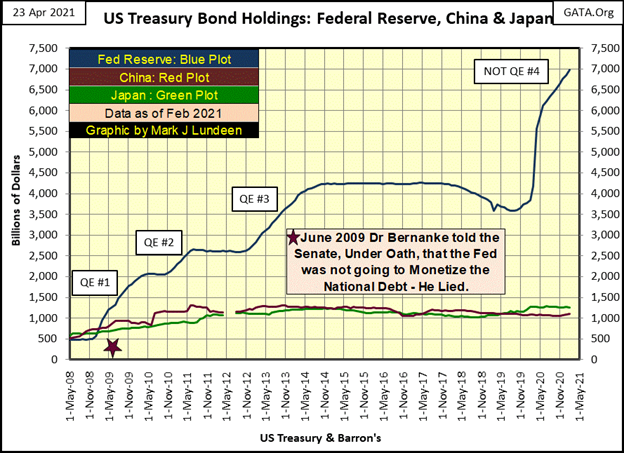

El siguiente gráfico muestra los datos mensuales de la Reserva Federal, China y Japón. En mayo de 2008, tanto China como Japón tenían más deuda T que la Reserva Federal. Todo esto cambió en 2009 con el QE #1 del Doctor Bernanke.

Durante la crisis crediticia de 2007-09, el sistema bancario mundial sufrió una convulsión de gran magnitud. Trillones en sus reservas (hipotecas sub-prime) convirtiéndose en insolventes (totalmente sin valor / BEV -100%). El sistema global de pagos se rompió. No había manera de que los grandes bancos de Wall Street y los mercados financieros se salvaran de su matanza a menos que el Dr. Bernanke y su FOMC comenzaran a «estabilizar» los mercados financieros con un nuevo y brillante artificio; un QE.

El Dr. Bernanke, comenzó su QE #1 a principios de 2009 para reflotar los mercados financieros, y para «inyectar liquidez» en los balances de las instituciones de Wall Street en quiebra que deberían haber sido abandonadas a un final innoble. El resto es historia.

En junio de 2009 (Estrella Roja) el Dr. Bernanke declaró (bajo juramento) ante el Senado que la Reserva Federal no iba a monetizar la deuda nacional. Era una mentira, y todos en el Senado sabían que era una mentira; entonces, ¿a quién estaba mintiendo el Dr. Bernanke? Al público estadounidense y a cualquier otro lo suficientemente crédulo como para creerle, por supuesto. La deshonestidad y las falsedades son las verdaderas monedas que circulan en Washington, y en los principales medios de comunicación que promueven los perniciosos planes de nuestro engañoso poder.

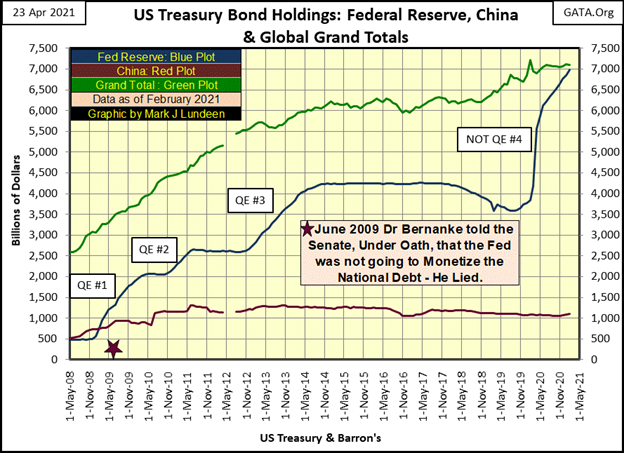

Mi siguiente gráfico traza los totales de la Reserva Federal, China y los Grandes Totales del conjunto de datos del Tesoro. Este es un gráfico impactante; ver la tenencia de la Reserva Federal de la deuda T (que no se incluye en este conjunto de datos del Departamento del Tesoro) tiene en febrero de 2021 casi superó el total global de dieciocho meses en el «No QE # 4» del presidente de la Fed Powell. Desde el punto de vista de la «política monetaria», ¡es un logro impresionante!

¿Por qué llamo a esto un «No QE#4»? No lo hago; el presidente Powell lo hizo a finales de otoño de 2019 cuando puso fin a su programa de endurecimiento cuantitativo (QT). Powell hizo un gran negocio que aunque el FOMC estaba una vez más monetizando deuda T adicional, era sólo para «estabilizar» el mercado de repos a un día «temporalmente.»

Eso fue todo y nada más afirmó el presidente Powell. Por lo tanto, nadie en octubre de 2019 confundiría esto con un QE, como el QE #1-3 del Dr. Bernanke que se ve a continuación, de ahí el «No QE#4» de Powell.

Es increíble la facilidad con la que nos mienten nuestros «responsables políticos». Pero entonces Alan Blinder, que fue seleccionado como vicepresidente de la Reserva Federal en junio de 1994, advirtió a todos que así era como funcionaban las cosas en el FOMC.

No estaba haciendo un favor al público. No. El doctor Blinder se jactaba ante el mundo de su buena suerte, mientras era entrevistado en programas de noticias de televisión, como el Nightly Business Report de la PBS y las noticias nocturnas de los medios de comunicación dominantes, mareado como una niña de colegio por haber sido seleccionado como el número 2 por debajo de Alan Greenspan. Desearía tener un clip completo de estas entrevistas, ya que en cada una que vi se jactaba;

con evidente disfrute de su parte.

¿De dónde sacan a esta gente? No lo sé, pero sí sé que no faltan estos sociópatas corrompiendo a las próximas generaciones de estudiantes en el mundo académico o dictando su «política» corrupta en Washington.

Cuando tenemos gente como esta manejando el suministro de dinero, no podemos tener un sistema monetario estable como el que teníamos durante el estándar de oro anterior a la Primera Guerra Mundial. Estos académicos y banqueros se limitan a emitir nuevos dólares para su beneficio como si todo el sistema monetario fuera su juguete, que tal y como están las cosas, sí les pertenece.

¿Cómo ha sucedido eso? Nuestros funcionarios elegidos en Washington se lo dieron cuando crearon el Sistema de la Reserva Federal en 1913.

Me gusta la siguiente cita de James Turk, ya que es tan verdadera.

Nunca conocí a James, pero en los últimos años hemos intercambiado correspondencia por Internet varias veces. Me ha ofrecido ánimos y consejos técnicos en varias ocasiones. Al igual que Bill Murphy y Chris Powell, de GATA, James Turk es un hombre de verdad y una persona de primera clase.

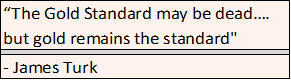

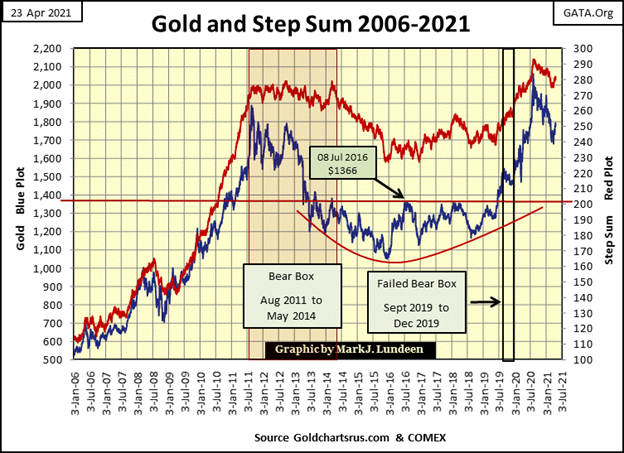

Aquí hay un gráfico que no he publicado desde hace tiempo; los valores indexados de los antiguos metales monetarios más el platino y el paladio con 23 de agosto de 1993 = 1,00. En la leyenda tengo el código de color de cada metal y el aumento del factor de fin de semana desde agosto de 1993. También tengo el aumento del factor del Dow Jones, aunque no incluyo un gráfico para él.

El paladio (gráfico púrpura) es la estrella del grupo, aunque en 1993 pocos podrían haber predicho que lo sería. Entre 1997 y 2001 se produjo un cierto entusiasmo, ya que los fabricantes de automóviles empezaron a pujar entre sí por el suministro de paladio necesario para sus convertidores catalíticos. Pero fue una burbuja y el precio del paladio volvió a caer.

La siguiente estrella del grupo fue la plata (Black Plot), que tras los mínimos de la crisis crediticia del mercado en octubre de 2008 vio un excelente recorrido hasta sus antiguos máximos de enero de 1980. Sin embargo, eso no lo iban a permitir los grandes bancos de Wall Street. Así que, a finales de abril de 2011, los toros de la plata volvieron a ver múltiples cambios en los requisitos de margen (para su gran desventaja) en el mercado de la plata COMEX mientras un tsunami de plata de papel inundaba el mercado.

A finales de 2015, estos metales preciosos vieron sus mínimos en la corrección del mercado posterior a 2011, y una vez más el paladio se convirtió en una estrella. Tras su fondo de corrección de marzo de 2020 (cuando todo lo demás tocó fondo y el Not QE#4 de Powell comenzó en serio), el paladio en abril de 2021 se encuentra ahora en nuevos e importantes máximos históricos.

Una de dos cosas va a suceder a partir de este punto. Si este avance en la valoración del paladio es sólo una burbuja, ésta estallará a su debido tiempo. Si es así, a su debido tiempo veremos un descenso en el precio del paladio, desinflando su valoración de vuelta al paquete de abajo. Pero existe otra posibilidad: que los rezagados del pelotón, actualmente con incrementos de factores de un solo dígito, sigan al paladio hasta los niveles de +20 de este gráfico.

Todas las semanas publico un gráfico que muestra la grotesca inflación monetaria que sale del FOMC. Aunque a nadie en Washington o en los principales medios de comunicación le importa mientras el mercado de valores avance. Lo que en realidad estoy mostrando a mis lectores es el asesinato a sangre fría del dólar estadounidense por parte de una pequeña y desagradable cábala de nadies sin nombre.

Dicho esto, si en abril de 2021 tuviera que elegir para una posesión a largo plazo entre una onza de paladio, o los 2800 dólares en billetes de la Reserva Federal que podría conseguir en el mercado; me quedo con la onza de paladio. Lo único mejor sería una onza de metal del paquete de abajo, ya que espero que todos ellos tengan que ponerse al día con el paladio; esto es especialmente así con la plata.

¿Por qué? Porque casi todo lo demás en el mundo entero se está vendiendo a precios superiores a los de enero de 1980, incluso el brócoli en el supermercado. Pero no la plata, cuyo último máximo histórico sigue siendo de enero de 1980; hace cuarenta y un años. De hecho, esta semana la plata cerró un 46,5% por debajo de su máximo de enero de 1980.

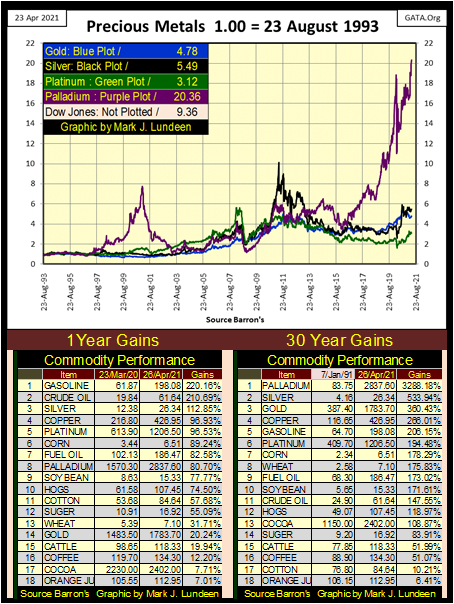

Veamos el gráfico del BEV del oro a continuación. Durante las últimas semanas, la historia del oro ha sido la batalla de las líneas BEV. Hace un mes, la gran pregunta era: ¿pueden los osos llevar al oro por debajo de su línea BEV -20%? No, no pudieron. Al final de esta semana esta batalla se ha desplazado hacia arriba en 5 puntos BEV hasta la línea BEV -15% del oro.

Este es el momento en el que descubriremos lo duro que fue el fondo del oro en su BEV del 23 de marzo de -18,53%, cuando el oro se deslizó por debajo de los 1.700 dólares y cerró en 1.679 dólares. Vuelve a mirar toda la inflación que el FOMC ha estado «inyectando» en el sistema financiero desde octubre de 2019 (gráficos anteriores). Tal y como están las cosas ahora, aparentemente al oro no le gusta operar por debajo de los 1700 dólares. Esto es algo que entiendo completamente.

Tal y como funcionan los mercados, si los osos no consiguen que el oro cierre por debajo de su mínimo del 30 demarzo de 1679 dólares (BEV -18,53%), a su debido tiempo los toros llevarán al oro a nuevos máximos históricos, que actualmente es un cierre por encima de los 2.061,44 dólares. Cuando eso ocurra, deberíamos ver una acción de mercado notable en los antiguos metales monetarios (lingotes de oro y plata), así como en las empresas que los extraen.

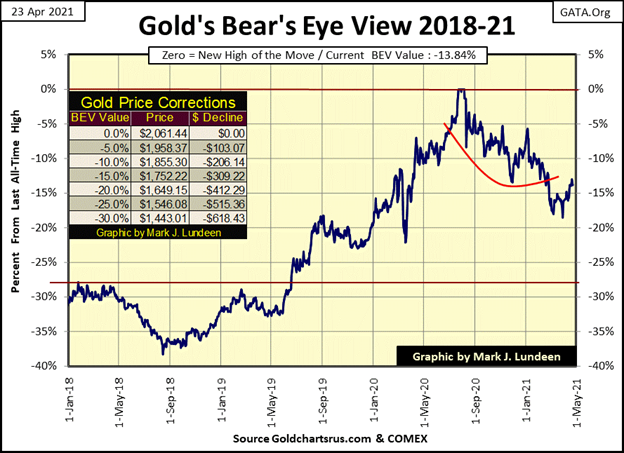

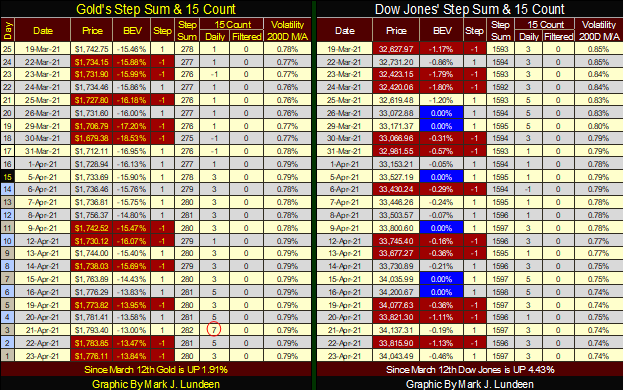

El oro y su suma de pasos a continuación han cambiado poco respecto a la semana pasada, pero al igual que la semana pasada sigue siendo alcista. Estamos esperando un momento de ruptura en el oro; como se ve a continuación desde octubre de 2008 hasta agosto de 2011.

Mirando el gráfico de la suma de pasos del Dow Jones, la recuperación de rebote desde su fondo del 23 de marzo de 2020 continúa. ¿Pero quién disparó esta bala? ¿El Llanero Solitario o uno de los malos? A su debido tiempo lo sabremos.

En la tabla de suma de pasos del oro, el miércoles 21 de abril, el oro cerró con un recuento de 15 de +7, lo que hace que el oro esté sobrecomprado. Los osos bajaron el recuento de 15 del oro a +3 al cierre del viernes. Aparentemente, el momento de ruptura del oro no se ha manifestado todavía.

Cuando veo algo valioso, me gusta transmitirlo a mis lectores. Aquí hay un sitio web que cubre la Segunda Guerra Mundial de una manera única, con episodios de veinte minutos o menos que contienen un valor de producción magnífico. Indy Neidell, el presentador, ha hecho un trabajo extraordinario cubriendo la historia general de la Segunda Guerra Mundial.

Las noticias, como el oro, están donde las encuentras, y si buscas noticias sobre Oriente Medio, África y cualquier otro lugar que tenga impacto en Israel, las actualizaciones de Oriente Medio de Amir Tsarfati tienen información de la que no se habla en ningún otro sitio.

Como recuerdo, Amir es comandante en la reserva de las Fuerzas de Defensa de Israel, y proporciona información sobre asuntos militares, por ejemplo, en el enlace de esta semana, sobre el desastre del programa nuclear iraní.

Amir es judío y, como yo, ha aceptado a Jesús como su salvador. Por lo tanto, la mayoría de sus videos en su página de YouTube son sobre compartir a Jesús con el mundo. Pero no estoy trayendo su página de YouTube a la atención de mis lectores para ese propósito. Es sólo que una vez a la semana tiene un video de una hora de duración sobre los acontecimientos actuales en el Medio Oriente que es lo mejor que hay. Me quedo alucinado escuchando los detalles íntimos de lo que ocurre en Turquía, Irán, Egipto y tantos otros lugares.

No me importa quién seas o en qué creas; si ves la actualización semanal de la actualidad de Amir, te alegrarás de haberlo hecho.

__

(Imagen destacada de QuinceCreative vía Pixabay)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.