Adiós, 2020. Hola, 2021. O deberíamos decir adiós al 2020. Esperemos que las cosas mejoren en el 2021. Si eres un inversor del mercado de valores, 2020 fue un gran año. Bien, hubo ese desagradable contratiempo en marzo, pero desde entonces los mercados se han disparado más del 65%, terminando el año bien en el verde. Todo el mundo se disparó: acciones, bonos, bienes raíces, productos básicos, metales preciosos, criptodivisas. Ok, la energía todavía terminó el año en rojo. Pero la estrella del año en 2020 subió un 296%: Bitcoin. Todos aclaman a Wall Street.

Pero para todos los demás (Main Street) 2020 fue un año muy desagradable, liderado por la pandemia COVID-19. A nivel mundial, más de 84 millones de casos oficiales, 1,8 millones de muertos y en los EE.UU. más de 20 millones de casos, más de 350.000 muertos. En la superficie eso no parece mucho – aproximadamente el 1% de la población mundial, aunque más del 6% de la población de los EE.UU.. Pero entonces la enfermedad es bastante contagiosa y puede ser bastante mortal. Algunas estimaciones, sin embargo, han sugerido que hasta 500 millones pueden haber sido infectados pero nunca fueron diagnosticados y/o fue leve y nunca fue reportada.

Los gobiernos de todo el mundo adoptaron medidas sin precedentes para limitar la propagación, lo que dio lugar a cierres patronales, prohibiciones de viaje y cierre de negocios, y muchos quebraron, en particular los de los sectores de la hostelería y la venta al por menor. Como resultado, el desempleo se disparó y junto con el aumento del desempleo hubo un aumento de la falta de vivienda, de las líneas de alimentación, de las disputas domésticas y los divorcios, y de los problemas de salud mental. También se profundizó la polarización de la sociedad, impulsada principalmente por la enorme riqueza y la desigualdad de ingresos, los disturbios y protestas sociales y las profundas divisiones en torno a las elecciones de los Estados Unidos, en las que el presidente en ejercicio todavía no ha cedido. Como lo describió un experto, era el equivalente a una película de acción en vivo de Sacha Baron Cohen, pero tal vez exagere. También se dijo que la democracia estaba en retirada en más de 80 países del mundo ya que muchos gobiernos usaron la pandemia como una excusa para reprimir las libertades.

Entonces, ¿qué traerá el 2021? La gran esperanza es que la(s) vacuna(s), que salió en tiempo récord, funcione(n) y vuelva(n) a unir al mundo para que todos puedan volver a trabajar. Además, los gobiernos de todas partes continuarán bombeando los pagos de apoyo a los afectados negativamente por la pandemia. Y los bancos centrales continuarán con los tipos de interés ultra bajos y con la garantía de calidad proporcionando miles de millones (¿trillones?) de liquidez a los mercados mundiales de todo el mundo. Se estima que los bancos centrales mundiales han proporcionado más de 9 billones de dólares en liquidez. El resultado es que los mercados de valores y casi todo lo demás se han disparado y podrían seguir subiendo hasta 2021, independientemente de los signos de sobrevaloración, el alto sentimiento y los indicadores en los extremos.

En cuanto a que todo el mundo vuelva al trabajo, bueno, eso podría tomar mucho más tiempo. Pero muchos, especialmente los que tienen trabajos de alto nivel en los que es fácil trabajar desde casa, seguirán beneficiándose, tanto por estar empleados como por trabajar desde casa. Genial para soluciones tecnológicas y de mobiliario para el hogar, bueno para menos tráfico en la carretera, bueno para el comercio electrónico, pero malo para el transporte público, torres comerciales vacías, y tiendas minoristas vacías que dependen del tráfico peatonal. En cuanto a los trabajadores esenciales de los productos de consumo básico, el turismo y la atención de la salud, que también están generalmente menos remunerados, seguirán abrumados y tendrán que presentarse a trabajar todos los días. Las vacunas serán estupendas, pero no son la panacea que todo el mundo cree que se debe a un lento despliegue, diferentes compañías con diferentes medicamentos que afirman tener una eficacia superior al 90%, una lucha sobre quién debería obtenerlas primero y los posibles efectos secundarios.

Entonces, ¿qué nos traerá todo esto en 2021? Algunos creen que será mucho mejor y que la economía de EE.UU. se disparará más del 5%. Después de todo, hace 100 años, tras una pandemia aún más devastadora y los horrores de la Primera Guerra Mundial que mataron a más de 70 millones de personas, la economía estadounidense se disparó en la década de 1920. Mientras que los EE.UU. perdieron alrededor de 800.000 debido a la guerra y la pandemia, entraron en la década de 1920 en gran medida ilesos como la principal economía del mundo. También estaban libres de deudas, ya que la deuda federal/PIB era sólo del 10% y eran un exportador para el mundo.

Hoy en día, los Estados Unidos están cargados con una relación deuda federal/PIB de alrededor del 130%, tienen déficits presupuestarios de varios billones de dólares (estimados en más de 4,4 billones de dólares para 2020) y ya no son exportadores, ya que tienen un déficit comercial anual que se acerca a los 900.000 millones de dólares. Gasta ahora, preocúpate por el déficit más adelante. Pero el gasto ha golpeado a todos los países del G7 y más a medida que el mundo se endeuda más. Se espera que el mundo se contraiga en un 5,2% en 2020. Los ingresos per cápita se han reducido, no sólo en las economías desarrolladas sino también en las economías emergentes. Un rápido recuento de las proyecciones del PIB para 2020 en The Economist muestra que sólo tres economías se espera que crezcan en 2020: China, Taiwán y Egipto.

Mientras que Egipto puede haber sido una sorpresa, China y Taiwán no lo fueron. Se espera que China crezca aproximadamente un 1,8% en 2020, mientras que Taiwán lo hará un 2,4%, según The Economist. Entonces, ¿qué hicieron bien? Ambas economías están bastante centralizadas. Se cerraron rápidamente. El cierre fue estrictamente impuesto, particularmente en China. Ya tenían sistemas de respuesta centralizados y efectivos puestos en marcha después del SARS. Han tenido una baja incidencia en los asilos de ancianos. También tenían un control continuo de la temperatura y un sistema muy eficaz y eficiente de localización de contactos, en otras palabras, todo lo que no tenían la UE y América del Norte. Fueron gestionados de manera eficaz, aunque militarmente. La gestión de Occidente era aleatoria, lenta en reaccionar, y muchos afirmaban, incluso altos dirigentes políticos, que todo era un engaño, o «no se preocupe, todo habrá terminado para la cena». China y Taiwán, en particular China, también serían menos tolerantes con las objeciones y se seguirían las órdenes. En Occidente, las protestas y el malestar social estallaron por el uso de máscaras y el cierre de empresas.

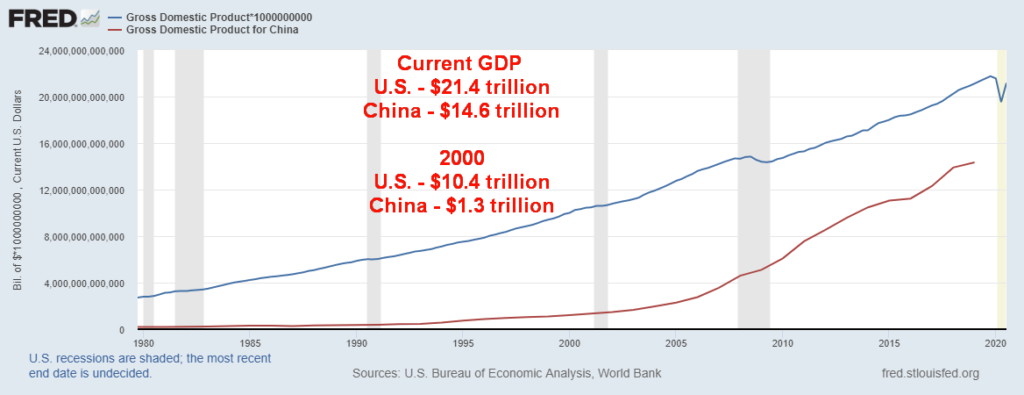

China es el gigante económico en crecimiento. Se estima que China superará a los EE.UU. en algún momento de la próxima década como la mayor economía del mundo. Nuestro gráfico a continuación muestra lo rápido que China está reduciendo la brecha. Concedido, eso es el PIB y no el PIB per cápita donde los EE.UU. todavía estaría por delante porque China tiene una población estimada en 1,4 mil millones frente a los EE.UU. en 330 millones. China nunca ha sido más fuerte. China ancla la RCEP (Regional Comprehensive Economic Partnership), una zona de libre comercio que abarca 2.200 millones de personas y un tercio de toda la actividad económica del planeta. Dos países de América del Norte son miembros: Canadá y México. Los EE.UU. ni siquiera fueron invitados al grupo. La Unión Europea y China acaban de firmar un acuerdo comercial global sobre las objeciones de los EE.UU.

China también está liderando activamente la Iniciativa del Cinturón y la Carretera (BRI), una estrategia de desarrollo de la infraestructura global que abarca 70 países, diseñada para mejorar la integración regional, el comercio y el crecimiento económico. Ha encontrado una resistencia considerable por parte de los Estados Unidos en medio de acusaciones de que China la está utilizando para controlar a los países enterrándolos con la deuda. Sin embargo, esto no es muy diferente de las críticas que los EE.UU. han enfrentado en el pasado por su control del FMI y el Banco Mundial. Confesiones de un sicario económico (John Perkins, 2004) fue una realidad para muchos países en desarrollo. Dada la influencia económica de China y que los EE.UU. y China están enfrascados en disputas, al presidente entrante Biden le resultará difícil seguir un camino diferente al de su predecesor. Pero eso no detendrá el crecimiento y la influencia de China.

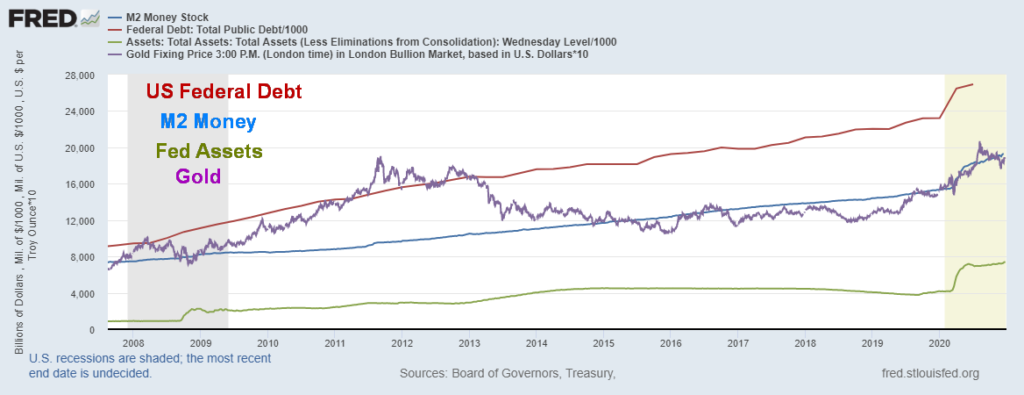

El motor de los mercados han sido los tipos de interés ultra bajos que han llegado para quedarse, al menos hasta 2023. Eso y cantidades masivas de liquidez a través de la deuda y el QE. Nuestro gráfico y tabla de abajo muestra el crecimiento de la deuda federal de los EE.UU., la oferta monetaria M2, y el balance de la Reserva Federal. Otros países de la UE y Canadá han tenido la misma experiencia. En el gráfico se deja de lado el aumento de la deuda general que incluye la deuda no sólo del gobierno federal sino también de los estados (provincias), los municipios, las empresas (financieras y no financieras) y los consumidores (principalmente hipotecas).

| Ganancia desde 2007 | Ganancia desde mediados de marzo de 2020 | |

| La deuda federal de los Estados Unidos | 199% | 18.6% |

| Dinero M2 | 159% | 19.5% |

| Activos Federales | 731% | 58.6% |

| Oro | 125% | 25.4% |

| S&P 500 | 300% | 61.9% |

| Toda la deuda de los Estados Unidos * | 56% | 5.8% |

Nota: * Toda la deuda incluye la federal, los estados, los municipios, las empresas (financieras y no financieras) y los consumidores.

Toda la deuda ha aumentado a un ritmo más lento que la deuda federal de los Estados Unidos. Sin embargo, eso no es nada para ser complacientes ya que el mayor riesgo no está en la deuda soberana de los EE.UU. sino en la deuda corporativa que está en niveles récord. La deuda de los consumidores también es alta, y es particularmente alta y una preocupación en Canadá.

Pero la correlación entre el aumento de la deuda, M2 y el balance de la Fed (bancos centrales), y el aumento del mercado de valores es innegable. Con tanto efectivo flotando alrededor tiene que ir a alguna parte y el lugar de elección son los activos de riesgo en el mercado de valores o posiblemente el oro. Dados los tipos de interés ultra bajos, el mercado de bonos no es precisamente atractivo. Esto no tiene nada que ver con la mejora de la economía, y todo tiene que ver con el exceso de dinero en muy pocas manos que alimenta el aumento del mercado de valores. La pregunta en nuestra mente es, ¿podría esto alimentar un movimiento de despegue tanto en los mercados de valores como en el oro? Hay pruebas de que es claramente posible, pero no está garantizado.

Nuestro gráfico a largo plazo del NASDAQ muestra el aumento constante desde 1980. La primera fase en 1980-2000 culminó en la burbuja de las punto com. Colocamos una banda alrededor de la subida tanto en la parte superior como en la inferior. Observen la línea aproximadamente en el medio. Durante años el NASDAQ se mantuvo por debajo de esa línea; es decir, hasta 1995 cuando la cruzó. Ese fue el comienzo de la explosión. Pero la verdadera explosión no comenzó hasta después de la caída de la Administración de Capital a Largo Plazo (LTCM) en 1998. Lo que siguió en ese momento fue una caída sin precedentes de los tipos de interés junto con la inyección de cantidades masivas de liquidez del banco central. Eso impulsó el ascenso del cohete hasta el año 2000.

Después del colapso de las punto.com en 2000-2002, un evento que casi igualó el colapso del Dow Jones Industrials (DJI) en 1929-1932 (DJI bajó 89% vs. NASDAQ bajó 78%), el NASDAQ ha vuelto a pasar años comerciando por debajo de esa línea media, es decir, hasta ahora. Tras el crash de marzo de 2020 y otra caída sin precedentes de los tipos de interés, junto con la inyección de cantidades masivas de liquidez por parte de los bancos centrales, los mercados de valores se dispararon de nuevo. ¿Podríamos estar una vez más en la cúspide de una manía como la que vimos entre 1998 y 2000? Sólo que esta vez es más probable que ocurra en un período de tiempo más reducido. Si eso es correcto, entonces ponte el cinturón de seguridad. Lo mejor puede estar por venir.

Nota: BO – Fuga, S – Apoyo, R – Resistencia

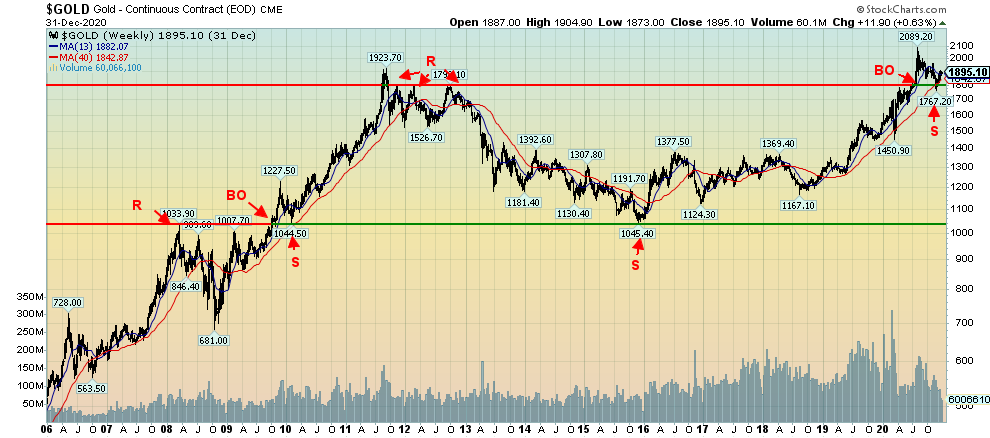

En 1998-2000, el oro no se unió al partido. De hecho, desde octubre de 1998, el punto más bajo de la caída de Rusia/LTCM hasta agosto de 1999, el oro cayó casi un 14%. Después de un rápido rebote en octubre de 1999 el oro comenzó a declinar de nuevo, haciendo un doble fondo con el mínimo de 1999 en abril de 2001. Ese fue un mínimo histórico del ciclo. Después de eso el oro se embarcó en un mercado alcista de 10 años de 2001 a 2011 con interrupciones a lo largo del camino en 2004, 2006 y 2008. Nos centramos aquí en lo que ocurrió después del mínimo del ciclo de 2008.

El oro superó el máximo de 2008 en octubre de 2009. Después de un pico a corto plazo en noviembre de 2009, el oro se corrigió rápidamente hacia abajo. Esta fue una prueba de la fuga. El mínimo se vio en febrero de 2010 en 1.044 dólares. Eso mantuvo el máximo de 2008 de 1.034 dólares. Después de eso, el oro subió rápidamente a su pico en septiembre de 2011 en 1.924 dólares. La retirada correctiva fue rápida. Después de encontrar un mínimo de 1.535 dólares, el oro pasó el año siguiente atrapado aparentemente en un rango de operación entre aproximadamente 1.525 dólares en la parte inferior y 1.800 dólares en la parte superior. En tres ocasiones el oro subió cerca de 1.800 dólares, sólo para volver a caer una vez más. La tercera vez resultó ser mortal y el oro se derrumbó en abril de 2013. El último fondo no llegó hasta diciembre de 2015 a 1.045 dólares.

El mínimo de diciembre de 2015 fue interesante porque mantuvo el mínimo de 1.044 dólares visto en 2010 y se mantuvo por encima del máximo de 2008. ¿Coincidencia? Después de la importante baja de diciembre de 2015, el oro pasó los siguientes tres años tratando de formar un fondo, nunca más rompiendo por debajo de la baja de diciembre de 2015. Luego el oro comenzó a subir de nuevo, finalmente rompiendo por encima de un tope cercano a los 1.370 dólares en junio de 2019. En junio de 2020, el oro superó los 1.800 dólares la resistencia de 2012 y rápidamente alcanzó un pico de 2.089 dólares en agosto de 2020. Desde entonces, el oro ha estado en un patrón de corrección, retrocediendo para probar esa línea de ruptura cerca de 1.800 dólares. El mínimo hasta ahora ha sido de 1.767 dólares. Nuestra pregunta es, ¿es este retroceso similar a lo que vimos en 2009-2010 que estableció el movimiento de fuga a 1.924 dólares en septiembre de 2011? Mientras esos 1.767 dólares se mantengan y comencemos a ver nuevos máximos de más de 2.089 dólares, entonces se podría desarrollar un movimiento de fuga para el oro. Un movimiento comparable a lo que vimos en 2010-2011 podría ver al oro subir a $3.200/$3.300.

El largo fondo que se formó entre 2012 y 2019 sugirió un movimiento de al menos 2.000 dólares. Lo superamos con el máximo de 2.089 dólares. El siguiente objetivo podría ser 2.400 dólares. Hemos observado que el oro parece estar tratando de encontrar su actual mínimo de 31,3 meses de ciclo. Una vez que ese mínimo esté dentro (y puede que ya lo esté), entonces comenzamos nuestro tercer y último ciclo de 31,3 meses del ciclo más grande de 7,83 años (desde el mínimo de diciembre de 2015 el primer ciclo de 31,3 meses tocó fondo en agosto de 2018). Como ha señalado el analista de ciclos Ray Merriman(www.mmacycles.com), esta fase final podría ser muy alcista o muy bajista. O incluso ambas.

Dadas una vez más las enormes inyecciones de liquidez en el sistema financiero, las probabilidades favorecen el escenario alcista. Y, al igual que el mercado de valores, el oro también podría ver un movimiento de soplido desbocado. Lo sabremos mejor una vez que el oro supere los 1.950 dólares y especialmente cuando supere los 2.000 dólares. Y la clave, por supuesto, es que el mínimo de 1.767 dólares se mantiene. Para el S&P 500 ese punto está en 3.200.

Hay dos eventos importantes esta semana que viene. Primero, las elecciones de Georgia el 5 de enero donde los demócratas necesitan ganar ambos escaños para al menos establecer un empate en el Senado de los Estados Unidos. Pierde uno y los republicanos mantienen el control. El segundo es el 6 de enero cuando el pleno del congreso se reúne para confirmar el voto del Colegio Electoral del 14 de diciembre y confirmar a Joe Biden como el 46º presidente de los Estados Unidos. Varios senadores republicanos han dicho que impugnarán la elección de Biden en apoyo del presidente Trump y obligarán a que se cuente la voz en el Congreso. La cámara baja de representantes tiene una mayoría demócrata pero el senado tiene a los republicanos aún con mayoría. La votación necesita 60 senadores para aprobar la elección de Biden. Hay 48 demócratas. Eso dice que 12 republicanos necesitan apoyar el voto.

Va a ser una semana interesante. Independientemente de las cantidades masivas de liquidez que vendrán de la Reserva Federal y otros bancos centrales nos sugiere que las probabilidades favorecen el potencial reventón que se avecina. Pero si el desplome no ocurre, tened en cuenta los niveles de averías. Si el desplome ocurre, ¿qué pasa con la resaca que seguramente seguirá? No importa lo que pase, las cosas se ven más oscuras hasta el 2022.

__

(Imagen destacada deStockSnap vía Pixabay)

DESCARGO DE RESPONSABILIDAD: Este artículo fue escrito por un tercero y no refleja la opinión de Born2Invest, su dirección, personal o sus asociados. Por favor, revise nuestro Descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones sobre el futuro. Estas declaraciones prospectivas se identifican generalmente con las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear», «querer» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se tratan en las siguientes declaraciones de advertencia y en otras partes de este artículo y de este sitio. Aunque la Compañía puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la Compañía puede lograr pueden diferir materialmente de cualquier declaración con miras al futuro, que refleja las opiniones de la administración de la Compañía sólo a partir de la fecha del presente documento. Además, asegúrese de leer estas revelaciones importantes.