«La inflación es tan violenta como un atracador, tan temible como un ladrón armado y tan mortal como un sicario».

-Ronald Reagan, 40º presidente de Estados Unidos 1981-1989, influyente voz del conservadurismo moderno, 33º gobernador de California 1967-1975, 9º y 13º presidente del Gremio de Actores de Cine 1947-1952 y 1959-1960, actor de radio y cine de Hollywood 1937-1964; 1911-2004

Lahisteria de la inflación ¿O es el miedo a la palabra «I»? Parece que no podemos escapar de la inflación. Tal vez Reagan tenga razón: es un asaltante, un ladrón armado, un sicario mortal. Suponemos que era de esperar. Después de todo, llevamos semanas preparándonos para ello. Para que conste, el IPC de abril subió un 0,8%, la inflación subyacente un 0,9%. Superó las expectativas del 0,2% y el 0,3% respectivamente. De este modo, la inflación interanual subió un 4,2% frente al 2,6% de marzo y las expectativas de un aumento del 3,6%, mientras que la inflación subyacente interanual subió un 3,0% frente al 1,6% de marzo y el 2,3% esperado. En cualquier momento asistiremos al degüello de Jerome Powell. 3%! Dios mío! Nuestro objetivo es sólo el 2%! Estábamos dispuestos a tolerar hasta el 2,5%, pero ¿el 3%? Es el mayor nivel de inflación visto desde 2009 y la mayor inflación subyacente vista en 25 años. Reina la histeria inflacionista.

El IPP que siguió no fue mucho mejor. El IPP de abril se situó en un 6,2% interanual, mientras que el IPP subyacente subió un 4,1%. Ambos superaron las expectativas del 5,9% y el 3,7% respectivamente. Esto se sumó a la preocupación que ahora acecha a los mercados.

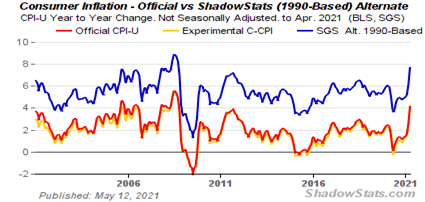

Las estadísticas en la sombra(www.shadowstats.com) tienen una gran habilidad para modificar todo, ya sea la inflación, el desempleo o el PIB. Por ejemplo, las cifras de la inflación. Shadow Stats presenta dos conjuntos de cifras. Una, la línea roja, es la estadística oficial publicada por la Oficina de Estadísticas Laborales de Estados Unidos (BLS). La segunda línea azul son los cálculos de Shadow Stats basados en cómo se calculaba la inflación en 1990. Shadow Stats también proporciona otro conjunto de IPC alternativo sobre cómo se calculaba en 1980. Entonces, ¿qué ha pasado? Bueno, el método de cálculo se ha recalibrado mediante cambios metodológicos que hacen que el IPC deje de ser una medida del nivel de vida para convertirse en una medida necesaria para mantener un nivel de vida. ¿La carne de vacuno es demasiado cara? La hamburguesa es más barata, así que sustitúyala. Los cambios tecnológicos también influyen. Así, una mayor potencia de cálculo reduce el coste aunque el coste global no cambie o suba. El IPC oficial de abril: 4,2%. El IPC de las estadísticas en la sombra – 12,1%. Una pequeña diferencia.

Entonces, ¿es real la histeria? ¿Está justificada? Como siempre, depende. Hemos elaborado esta pequeña tabla para mostrar hasta qué punto se han disparado las cosas en el último año. Gran parte de ello ha sido causado por las presiones de la cadena de suministro, posiblemente provocadas por la pandemia, en contraposición a las presiones de la demanda, aunque también hay presiones de la demanda, especialmente de China.

El índice CRB es un índice de 19 materias primas de cuatro grupos: petróleo, agricultura, metales preciosos y metales industriales.

| Materia prima | Variación de precios en un año %. |

| Oro | 7.6% |

| Plata | 76.1% |

| Petróleo WTI | 147.9% |

| Gas natural | 71.8% |

| Gasolina | 133.0% |

| Gasóleo de calefacción | 143.5% |

| Cobre | 101.9% |

| Aluminio | 58.2% |

| Madera | 331.8% |

| Platino | 59.7% |

| Soja | 89.5% |

| Maíz | 124.1% |

| Café | 39.8% |

| Azúcar | 76.6% |

| Trigo | 44.2% |

| Ganado vivo | 7.8% |

| Cerdos magros | 61.2% |

| Índice CRB * | 69.3% |

Sí, los precios de los productos básicos se han disparado. Y los precios han subido en su tienda de comestibles local y parecen estar a punto de subir más. A esto hay que añadir la creciente escasez de gasolina en el sureste de EE.UU. como resultado del corte del oleoducto Colonial, que ha provocado un mini-pánico y colas para comprar gasolina. Aunque el cierre de Colonial podría estar disipándose al volver a funcionar, gracias a un pago de 5 millones de dólares a los piratas informáticos, todavía van a pasar varios días antes de que las cosas vuelvan a la normalidad. Parece que el arreglo que compraron es muy lento. Otra incógnita es la disputa en curso entre Enbridge y el Estado de Michigan, que podría cerrar la Línea 5 y provocar escasez en Canadá y en el noreste de Estados Unidos. Esto está en los tribunales. El resultado es desconocido en este momento.

La inflación de los alimentos está causando problemas. Mientras nosotros experimentamos subidas de precios en las tiendas de comestibles, en los países en desarrollo la inflación alimentaria puede ser una cuestión de vida o muerte. En el contexto de la subida de los precios de los productos básicos, la inflación alimentaria está siendo ignorada en gran medida. La última vez que la inflación alimentaria surgió en el mundo en desarrollo, estallaron disturbios alimentarios en numerosos países. Contribuyó a la aparición de la Primavera Árabe en Oriente Medio. Ha contribuido a la destrucción de Libia y Siria. Un excelente artículo en el Globe and Mail del 14 de mayo de 2021(https://www.theglobeandmail.com/business/commentary/article-food-prices-are-soaring-and-could-deliver-the-next-disaster-to-the/ – Eric Reguly).

Pero por muy inflacionistas que hayan sido los precios de las materias primas, consideramos que la inflación monetaria es un problema mayor. El siguiente gráfico resume el crecimiento monetario en Estados Unidos desde el inicio de la recesión en marzo de 2020.

El precio nacional de la vivienda Case Shiller en EE.UU. es sólo del 1 de febrero de 2020 al 28 de febrero de 2021

| Indicador monetario de EE.UU. | % de cambio desde marzo de 2020 |

| M1 | 368% |

| M2 | 32% |

| MZM | 28% |

| Crédito bancario | 9.3% |

| Activos de la Fed | 86% |

| PIB | 0.4% |

| S&P 500 | 33.2% |

| Precio nacional de la vivienda Case Shiller de EE.UU. * | 12.3% |

¿Se debe el problema a la gran subida del IPC subyacente y del precio de numerosas materias primas, o se debe a la enorme inflación monetaria observada el año pasado, que ha contribuido a la subida de los índices bursátiles y de los precios de la vivienda? A ello contribuyen también los bajos tipos de interés, que alcanzan niveles récord.

El argumento de la inflación es que esto forzará la mano de la Fed y podríamos ver los tipos de interés subir mucho antes y más rápido de lo que la Fed había indicado o pretendido originalmente. No es probable que la Reserva Federal reaccione a este informe. La Fed cree que la inflación será transitoria. Muchos economistas también creen que la inflación será transitoria. Sin embargo, la inflación subyacente se situó en el 3%, lo que ya supera el umbral del 2% de la Reserva Federal y el límite máximo del 2,5% establecido por la Fed. El mercado de valores reaccionó negativamente al informe. Entonces, la Reserva Federal intervino con palabras tranquilizadoras para ayudar a calmar los mercados.

En nuestra opinión, el gran problema es la inflación monetaria. Y hay más por venir con los planes de 5 billones de dólares para programas de estímulo, 2,25 billones para infraestructuras, 2 billones para el cambio climático y 1,8 billones para el Plan de Familias Americanas. Aunque muchos de ellos son muy necesarios, la pregunta es: ¿cómo se pagarán? ¿Y podrá el gobierno de Biden conseguir que su plan sea aprobado por el Congreso y el Senado? Eso no es un hecho. La monetización de la deuda y las subidas selectivas de impuestos dirigidas a las empresas y a los más ricos serán los principales objetivos de cualquier subida de impuestos. Otros países, como la eurozona, Canadá, Japón y Australia, también están imprimiendo más dinero. ¿Es posible hacer esto sin crear una gran inflación? Es posible, pero poco probable. Incluso la monetización de la deuda puede ser inflacionaria.

Aun así, no es de extrañar que también haya argumentos de igual calibre en el otro lado. La inflación tiende a ser cíclica. Sin embargo, como vimos en los años setenta, duró toda una década y fueron necesarias tres desagradables recesiones en 1970, 1974-1975 y 1979-1982 y llevar los tipos de interés al 20% para acabar con la inflación. ¿Qué contribuyó a desencadenarla? Un enorme aumento del gasto en la década de 1960 para la guerra de Vietnam y la Gran Sociedad de LBJ. Cuando el presidente Richard Nixon sacó al mundo del patrón oro en agosto de 1971, desencadenó una enorme devaluación del dólar estadounidense, otra medida que contribuyó a aumentar la inflación. La devaluación del dólar lleva ya un buen año y la sospecha es que hay mucho más por venir. En última instancia, la devaluación del dólar es inflacionaria, ya que los precios de las importaciones aumentan.

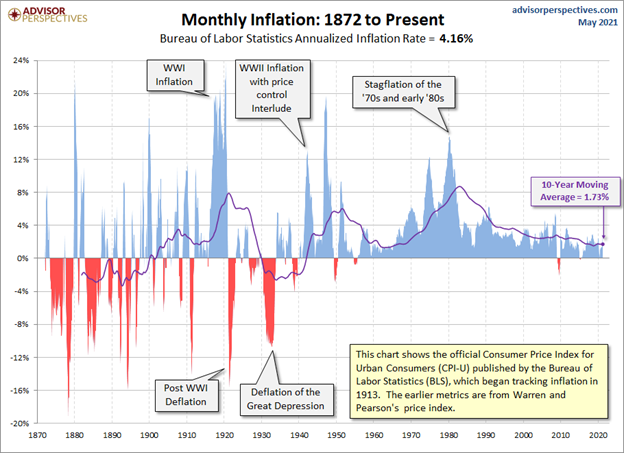

El hecho de que la inflación de la década de 1970 fuera impulsada por el gasto masivo debido a la guerra de Vietnam no debería ser una sorpresa. Las guerras tienen una forma de hacer subir la inflación, ya que los gobiernos gastan mucho más de lo normal para combatir la guerra. Los picos de inflación se produjeron durante la Primera y la Segunda Guerras Mundiales, ambos periodos también caracterizados por un enorme gasto. Muchos sugieren que el gasto debido a la pandemia no es diferente al que se vio durante la Primera Guerra Mundial, la Segunda Guerra Mundial y Vietnam. Uno de los períodos más inflacionarios de Estados Unidos se produjo durante la guerra civil de 1861-1865. La inflación de entonces, al igual que la de ahora, era principalmente una inflación monetaria.

Un gran salto en la inflación no debería entonces sorprender. A cada guerra le siguieron periodos deflacionarios. La inflación de la Primera Guerra Mundial culminó en la Gran Depresión, un periodo enormemente deflacionario. Del mismo modo, en la década de 1950 e incluso en la de 1960 se produjo una fuerte caída de la inflación. Una vez que la inflación fue derribada a principios de la década de 1980, se produjo una lenta deflación general. A la inflación actual podría seguirle un periodo deflacionario hasta la década de 2030.

La inflación es un indicador retardado, lo que significa que las semillas de la inflación actual se sembraron especialmente en los últimos cuatro años con un aumento sin precedentes de la deuda pública. Tras el colapso financiero de 2008, el gasto se incrementó bruscamente, pero durante los ocho años siguientes las cantidades se fueron reduciendo lentamente. Durante los ocho años posteriores al colapso financiero de 2008 la deuda pública de Estados Unidos aumentó en 9,3 billones de dólares, un incremento del 87%. Pero en los cuatro años siguientes, la deuda pública aumentó en 7,7 billones de dólares adicionales, es decir, un 38,5%, un ritmo que fue en realidad un 65% más rápido (1,925 billones de dólares/año frente a 1,1625 billones de dólares/año) que en los ocho años anteriores sobre una base anual. Sin embargo, no hubo crisis hasta que llegó la pandemia en 2020. Ahora, debido a la pandemia, el gasto público está recibiendo otro gran impulso.

Otra razón por la que la inflación podría ser moderada es que los aumentos de productividad y los avances tecnológicos podrían atenuar cualquier aumento de la inflación. Además, las cadenas de suministro que se vieron seriamente comprometidas durante la pandemia podrían repararse por sí mismas. Pero la enorme demanda de materias primas procede, en particular, de China, y si se llevan a cabo enormes programas de infraestructuras en EE.UU., esto podría ejercer una mayor presión sobre la demanda de materias primas. Como hemos señalado antes, no se aumenta la producción y se abren minas y se encuentran nuevas minas y fuentes de la noche a la mañana. Por último, la demografía podría desempeñar un papel en la moderación de la inflación, dado el envejecimiento de nuestras sociedades y el descenso de las tasas de natalidad.

Deuda global total/PIB % por sector en el cuarto trimestre de 2020

| Mercado | Hogares | Empresas no financieras | Gobierno | Sociedades financieras | Total |

| Mundo | 64.4 | 100.1 | 105.4 | 85.9 | 355.8 |

| ESTADOS UNIDOS | 78.8 | 81.8 | 128.6 | 82.4 | 371.6 |

| zona del euro | 63.1 | 117.0 | 120.4 | 121.6 | 422.1 |

| Japón | 56.4 | 104.4 | 227.3 | 169.3 | 557.4 |

| REINO UNIDO | 91.4 | 78.9 | 133.1 | 202.4 | 505.8 |

| China | 59.9 | 164.7 | 65.0 | 45.8 | 335.4 |

| Mercados maduros | 76.8 | 98.2 | 130.4 | 113.5 | 418.9 |

| Mercados emergentes | 43.8 | 103.5 | 63.5 | 39.8 | 250.6 |

Deuda mundial por sector en el cuarto trimestre de 2020 $trillones

| Sector | Hogares | Empresas no financieras | Gobierno | Sociedades financieras | Total |

| Mercados maduros | 37.3 | 47.3 | 63.5 | 55.6 | 203.7 |

| Mercados emergentes | 13.7 | 33.3 | 18.8 | 11.9 | 77.7 |

| Mundo | 51.1 | 80.6 | 82.3 | 67.5 | 281.5 |

Posiblemente el mayor lastre para la inflación sea la deuda. Las enormes cantidades de deuda son un lastre automático para la economía. Los niveles de deuda, ya sea de los hogares, de las empresas, de las corporaciones financieras o del gobierno son enormes, habiéndose casi duplicado desde 2008. Todos están en la zona de peligro. No haría falta una gran subida de los tipos de interés para hacer caer gran parte de esta deuda y entonces las quiebras podrían dispararse. Nuestros gráficos anteriores, con datos extraídos del Instituto de Finanzas Internacionales(www.iif.com), muestran la deuda mundial por sectores en el cuarto trimestre.

Son las economías maduras las que están a la cabeza. La deuda mundial con respecto al PIB ha aumentado casi un 11% durante 2019 y ha subido un 70% desde 2013. En dólares, la deuda mundial aumentó 24 billones de dólares en 2020 y ha aumentado más de 100 billones desde la crisis financiera de 2008. Si bien la deuda de los gobiernos es elevada, las cifras preocupantes se observan más en los hogares, las corporaciones no financieras y las corporaciones financieras. Mientras que algunos gobiernos podrían entrar en mora, muchas corporaciones están colgando de las uñas, habiendo sido rescatadas por los gobiernos creando corporaciones e instituciones financieras zombificadas. China (corporaciones), Japón (bancos y corporaciones), Estados Unidos (corporaciones), la eurozona (bancos y corporaciones) y el Reino Unido (bancos) son los más peligrosos. Las corporaciones e instituciones financieras zombificadas están técnicamente en bancarrota pero se mantienen vivas gracias a la generosidad del gobierno.

La inflación monetaria y el desorden monetario es lo que nos espera en el futuro. Este repunte de la inflación no es más que otro clavo en el ataúd. La pregunta es: ¿cómo acabará todo esto? Sospechamos que no muy bien. En la siguiente página mostramos un gráfico de la inflación a largo plazo. Un gran gráfico. Muestra bien los picos inflacionarios de la Primera y Segunda Guerra Mundial y de los años 70 por cortesía de Vietnam. También muestra los agudos períodos deflacionarios de principios de los años 20, la Gran Depresión y un pequeño período deflacionario durante la Gran Recesión.

La pandemia continúa

¿Podría estar subestimada la cifra real de la pandemia de COVID? Esa es la premisa del artículo de The Economist del 15 de mayo de 2021. https://www.economist.com/briefing/2021/05/15/there-have-been-7m-13m-excess-deaths-worldwide-during-the-pandemic?utm_campaign=the-economist-today&utm_medium=newsletter&utm_source=salesforce-marketing-cloud&utm_term=2021-05-13&utm_content=article-link-1&etear=nl_today_1

Mientras que el mundo rico ha sufrido, es el mundo en desarrollo el que realmente está soportando el peso de la pandemia. El artículo de The Economist parte de la premisa de que se ha producido un aumento de las muertes diarias estimadas a nivel mundial por encima de lo que se consideraría normal dentro de los intervalos de confianza establecidos. La premisa es que se han producido entre 7 y 13 millones de muertes adicionales durante la pandemia. En lugar de 3 millones de muertos, la cifra real podría ser de 10 a 15 millones. Eso también aumentaría el número de casos a potencialmente 500-750 millones de casos en todo el mundo. Esto es un extremo superior y puede que no sea el caso en absoluto. Pero la premisa es interesante. En la India han calculado que lo más probable es que estén subestimados por un factor de hasta 30 veces.

Lo que todo esto dice es que las cifras pueden estar disminuyendo en el mundo rico a medida que la gente se vacuna, pero en el mundo en desarrollo las cifras siguen creciendo.

Domingo 16 de mayo de 2021 – 14:13 GMT

Mundo

Número de casos 163,261,106

Número de muertes: 3.385.567

Casos por millón: 20.945

Muertes por millón: 434.3

ESTADOS UNIDOS

Número de casos: 33,696,108

Número de muertes: 599.864

Casos por millón: 101.284

Muertes por millón: 1.803

Canadá

Número de casos: 1,323,681

Número de muertes: 24.908

Casos por millón: 34,806

Muertes por millón: 655

Fuente: www.worldometers.info/coronavirus

Gráfico de la semana: Relación oro/plata 1915-actualidad

La relación oro/plata tiene una larga historia. Pero sólo en los últimos cien años, más o menos, hemos sido testigos de grandes oscilaciones en la relación. La relación muestra el número de onzas de plata que se necesitan para igualar el valor de una onza de oro. Es el tipo de cambio más antiguo de la historia, que se remonta a la antigüedad.

La relación entre la plata y el oro en la tierra es de aproximadamente 17,5:1. En la antigua Roma se fijó oficialmente la proporción en 12:1. Esto no varió durante cientos de años. En 1305, los venecianos la fijaron en 14,2:1. En un momento dado, en 1350, se redujo a 9,4:1, pero en 1450, más o menos, volvió a ser de 12:1. Con la Ley de Acuñación de 1792, el recién constituido gobierno de EE.UU. lo fijó en 15:1. Durante los siguientes cien años aproximadamente, la proporción rondó el 15:1, pero a medida que aumentaban los problemas financieros y las manipulaciones a finales del sigloXIX, la proporción empezó a ser más volátil.

La volatilidad se produjo a principios del sigloXX, aumentando a 40,5:1 en 1915, pero cayendo a 18,4:1 en 1919. La volatilidad aumentó durante la década de 1930, especialmente después de que el presidente Roosevelt fijara el precio del oro en 35 dólares por onza. En 1939/1940 alcanzó un máximo de 98:1. Después de Bretton Woods, en 1944, la relación comenzó a disminuir de nuevo, cayendo a alrededor de 15,7:1 en 1968. Con el fin del patrón oro en agosto de 1971, la relación volvió a dispararse, alcanzando un máximo de 99,5:1 en 1991. Esto desencadenó un descenso muy irregular durante los siguientes 20 años, en los que volvió a tocar fondo en torno a 2011, con una relación de 31,6:1. La subida más reciente comenzó entonces y el pico más reciente vio cómo la relación oro/plata alcanzó un pico récord de 114,8:1 a principios de 2020.

Eso ha marcado el tope por ahora y otro descenso está actualmente en curso con la relación oro/plata habiendo caído a alrededor de 67:1. Basándonos en la historia, la relación podría caer hasta 18,4:1 y 36,7:1. Basándose en los precios actuales del oro, que rondan los 1.825 dólares, esto podría implicar un precio de la plata tan alto como 100 dólares o tan bajo como 50 dólares. Hay muchos que creen que podría subir aún más.

Hay algunas cosas que observamos relacionadas con la relación oro/plata. Cuando la relación oro/plata está subiendo, tanto el oro como la plata tienden a caer, pero la plata cae más rápido. Lo contrario ocurre cuando la relación cae: tanto el precio del oro como el de la plata tienden a subir, pero la plata sube más rápido. La relación oro/plata también tiende a seguir el índice del dólar. Cuando la relación oro/plata sube, el índice del dólar tiende a subir y, viceversa, cuando la relación oro/plata baja, el índice del dólar tiende a bajar.

Relación oro/plata frente al índice del dólar

Observamos que el oro tocó fondo el 16 de marzo de 2020 en 1.450 dólares. La plata tocó fondo el 18 de marzo de 2020 en 11,64 dólares. El índice US$ tocó fondo el 23 de marzo de 2020 a 103,96. Y, por último, la relación oro/plata tocó techo el 18 de marzo de 2020 con un máximo intradiario de 131:4:1. Desde entonces, el oro ha subido un 25,7%, la plata ha ganado un 134%, el índice del dólar ha caído un 12,8%, mientras que la relación oro/plata ha bajado un 49%. Todo esto implica que tanto el oro como la plata tienen que seguir subiendo, y la plata supera al oro, mientras que el índice del dólar tiene que seguir cayendo. Estas tendencias tienden a mantenerse durante varios años, aunque la relación podría ser volátil durante la tendencia a la baja con algunas subidas y bajadas bruscas.

Desgraciadamente, las probabilidades de ver el ratio utilizado por los antiguos romanos o en los primeros tiempos del gobierno de Estados Unidos son probablemente casi nulas.

MERCADOS Y TENDENCIAS

| % Ganancias (Pérdidas) Tendencias | ||||||||

| Cierre 31/12/20 | Cierre 14/05/21 | Semana | YTD | Diario (corto plazo) | Semanal (Intermedio) | Mensual (Largo Plazo) | ||

| Índices bursátiles | ||||||||

| S&P 500 | 3,756.07 | 4.173,85 (nuevos máximos) | (1.4)% | 11.1% | arriba | arriba | arriba | |

| Dow Jones de Industriales | 30,606.48 | 34.382,13 (nuevos máximos) | (1.1)% | 12.3% | arriba | arriba | arriba | |

| Dow Jones Transportes | 12,506.93 | 15.917,46 (nuevos máximos) | (0.2)% | 27.3% | arriba | arriba | arriba | |

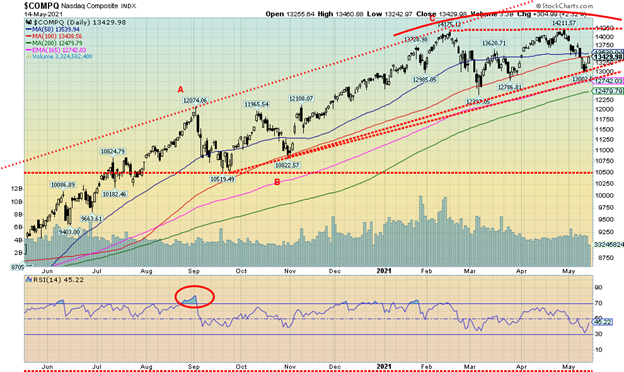

| NASDAQ | 12,888.28 | 13,429.28 | (2.3)% | 4.2% | arriba | arriba | arriba | |

| S&P/TSX Composite | 17,433.36 | 19.366,69 (nuevos máximos) | (0.5)% | 11.1% | arriba | arriba | arriba | |

| S&P/TSX Venture (CDNX) | 875.36 | 931.38 | (2.5)% | 6.4% | abajo | arriba | arriba | |

| S&P 600 | 1,118.93 | 1,354.82 | (1.4)% | 21.1% | arriba | arriba | arriba | |

| Índice MSCI World | 2,140.71 | 2.268,39 (nuevos máximos) | 34 | 6.0% | neutral | arriba | arriba | |

| Índice NYSE Bitcoin | 28,775.36 | 50,857.30 | (11.0)% | 76.7% | abajo | arriba | arriba | |

| Índices de acciones mineras de oro | ||||||||

| Índice de Bancos de Oro (HUI) | 299.64 | 306.56 | 1.6% | 2.3% | arriba | neutral | arriba | |

| Índice de oro TSX (TGD) | 315.29 | 322.22 | 1.9% | 2.2% | arriba | neutral | arriba | |

| Rendimiento de la renta fija/espacios | ||||||||

| Rendimiento de los bonos del Tesoro de EE.UU. a 10 años | 0.91 | 1.57% | (3.7)% | 72.5% | ||||

| Rendimiento de los bonos a 10 años CGB de Cdn. Rendimiento de los bonos a 10 años CGB | 0.68 | 1.50% | (3.2)% | 120.6% | ||||

| Vigilancia de la recesión Diferenciales | ||||||||

| Diferencial del Tesoro estadounidense a 2 años y 10 años | 0.79 | 1.43% | (2.7)% | 81.0% | ||||

| Diferencial Cdn 2 años 10 años CGB | 0.48 | 1.20% | (4.0)% | 150.0% | ||||

| Monedas | ||||||||

| US$ Índice | 89.89 | 90.22 | (1.2)% | 0.4% | abajo | abajo | abajo | |

| Canadiense $ | 0.7830 | 0,8260 (nuevos máximos) | 0.2% | 5.4% | arriba | arriba | arriba | |

| Euro | 122.39 | 121.43 | (0.2)% | (0.8)% | arriba | arriba | arriba | |

| Franco suizo | 113.14 | 110.86 | (0.2)% | (2.0)% | arriba | neutro | arriba | |

| Libra esterlina | 136.72 | 140.95 | 0.6% | 3.1% | arriba | arriba | arriba | |

| Yen japonés | 96.87 | 91.45 | (0.7)% | (5.6)% | a la baja (débil) | abajo | abajo | |

| Metales preciosos | ||||||||

| Oro | 1,895.10 | 1,838.10 | 0.4% | (3.0)% | arriba | neutral | arriba | |

| Plata | 26.41 | 27.36 | (0.4)% | 3.6% | arriba | arriba | arriba | |

| Platino | 1,079.20 | 1,222.80 | (2.5)% | 13.3% | arriba | arriba | arriba | |

| Metales básicos | ||||||||

| Paladio | 2,453.80 | 2,900.80 | (1.0)% | 18.2% | arriba | arriba | arriba | |

| Cobre | 3.52 | 4.65 | (2.1)% | 32.1% | arriba | arriba | arriba | |

| Energía | ||||||||

| Petróleo WTI | 48.52 | 65.37 | 0.7% | 34.7% | arriba | arriba | arriba | |

| Gas natural | 2.54 | 2.96 | plano | 16.5% | arriba | arriba | arriba |

Los nuevos máximos/mínimos se refieren a nuevos máximos/mínimos de 52 semanas y, en algunos casos, a máximos históricos.

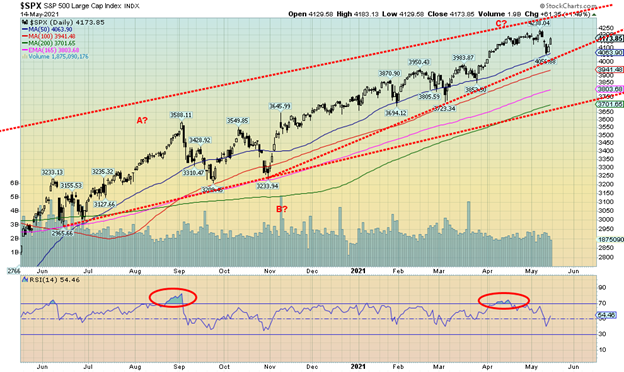

Una vez más, ¿se ha acabado la fiesta? En los últimos meses hemos tenido una serie de señales de venta a corto plazo que han provocado un retroceso a corto plazo, pero nada duradero. ¿Será esta semana otra más? La semana pasada, los índices volvieron a marcar nuevos máximos históricos, para luego dar marcha atrás y cerrar a la baja en la semana. El S&P 500 perdió un 1,4%, el Dow Jones de Industriales (DJI) cayó un 1,1% y el Dow Jones de Transportes (DJT) un 0,2%. Todos alcanzaron máximos históricos antes de retroceder. El NASDAQ fue divergente, no se acercó a sus máximos históricos y fue el que más cayó, un 2,3%. El S&P 600 de pequeña capitalización tampoco alcanzó nuevos máximos y se desplomó un 1,4%. En Canadá, el TSX Composite hizo nuevos máximos y cayó un 0,5%, mientras que el TSX Venture Exchange (CDNX) bajó un 2,5%.

En la UE, el FTSE londinense bajó un 1,4%, pero el CAC 40 parisino hizo máximos históricos y cerró con una subida del 1,6%, mientras que el DAX alemán ganó un pequeño 0,1%. En Asia, el índice chino de Shanghái (SSEC) subió un 2,1%, pero el Nikkei Dow de Tokio (TKN) bajó un 4,3% y ha salido de un triángulo descendente, tal y como señalamos en el «Scoop» de la semana pasada.

A pesar del retroceso y la caída de la semana pasada, todavía no hay señales reales de que el mercado haya tocado techo. Incluso si, como sospechamos, hemos hecho un tope temporal, la expectativa es que la caída sólo debería estar en el rango del 10%, aunque algunos, como el NASDAQ, parecen estar preparados para enfrentar una caída más pronunciada. Para el S&P 500 es preocupante la aparición de lo que creemos que es un triángulo de cuña ascendente. Rompe por debajo de 4.000. La MA de 50 días está en 4.064 y la MA de 100 días en 3.940. De ahí que nos fijemos en la zona de soporte de los 4.000. La MA de 200 días está en 3.700, lo que supondría una caída del 12,7% desde el máximo visto esta semana pasada. En septiembre de 2020, el S&P 500 cayó un 10,6%, aunque en ningún momento el índice puso a prueba la MA de 200 días, ni siquiera hasta noviembre, antes de que se viera el mínimo final. En febrero de 2021 se produjo un modesto descenso del 6%.

Una caída hasta la MA de 200 días sería más problemática, ya que cerca de ella se ve una línea de soporte importante. Una caída significativa por debajo de ese nivel podría desencadenar un mini-pánico.

Los primeros indicios apuntan a que el informe de empleo de mayo tampoco será tan sólido. En Estados Unidos aún faltan más de 8 millones de puestos de trabajo para recuperar los niveles anteriores a la pandemia. Nos sigue preocupando que el reciente colapso de Argegos Capital haya sido un disparo de advertencia de que podría haber más fondos en problemas en el futuro. Comparamos el colapso de Argegos Capital y sus posteriores pérdidas de préstamos en los principales bancos como algo parecido al colapso de los fondos de cobertura de Bear Stearns en los préstamos de alto riesgo en julio de 2007. El mercado se recuperó y alcanzó nuevos máximos en octubre de 2007. Sin embargo, en 2008, mientras los mercados luchaban por recuperar los máximos, llegó el colapso de Lehman Brothers en septiembre y se produjo un desplome de más del 50%.

El último ciclo importante fue en marzo de 2009 y, en nuestra opinión, fue la culminación de un mínimo de ciclo de 72 años, 36 años y 18 años. Por lo tanto, el próximo mínimo del ciclo de 18 años no está previsto hasta 2024-2030. Pero el ciclo de 18 años puede dividirse en tres ciclos de 6 años o incluso en dos ciclos de 9 años. El último ciclo de 6 años probablemente tocó fondo en 2015-2016, mientras que el ciclo de 9 años probablemente tocó fondo en marzo de 2020, aunque posiblemente también en diciembre de 2018. El descenso de marzo sigue encajando en el ciclo de 9 años de 7 a 11 años. También hay un ciclo bien conocido de 4 años (rango de 3 a 5 años), aunque últimamente parece estar apagado. Hubo un mínimo en 2011 que parecía temprano, luego los mínimos de 2015-2016 y los mínimos de 2018 y 2020. El próximo mínimo de 6 años está previsto para 2022 en un rango de 5-7 años: por tanto, 2021-2023. El mínimo de 2020 parecía demasiado pronto para ser el mínimo de 6 años. Independientemente de esto, estos mínimos suelen ser bruscos pero breves.

Nuestra mejor previsión ahora mismo es un retroceso, luego otra subida que podría volver a ver nuevos máximos históricos, luego un retroceso en la última parte del año, y un mínimo en 2022. La inflación está aumentando y debería seguir haciéndolo al menos en el futuro inmediato, pero muchos la consideran transitoria. No obstante, no esperamos que la Fed reaccione negativamente a menos que siga registrando una tasa de inflación subyacente del 3%+. Los grandes patrones de distribución tardan en formarse. El patrón de distribución de 2007-2008 para el S&P 500 se desarrolló durante aproximadamente 11 meses, desde julio de 2007 (el primer máximo) hasta mayo de 2008 (el último máximo). Después de mayo, el colapso se puso en marcha y la ruptura comenzó en junio de 2008, cuando el S&P 500 se hundió por debajo de la MA de 200 días.

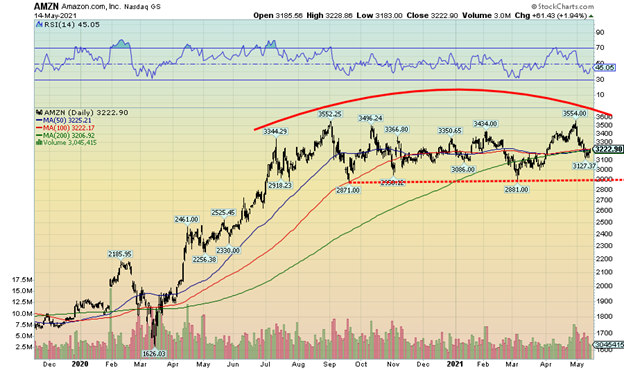

El NASDAQ sigue divergiendo de los demás índices principales. La semana pasada, el NASDAQ cayó un 2,3%, lo peor de los principales índices. Los valores de alta tecnología que llevaron al NASDAQ a nuevas cotas siguieron cayendo. La lista es larga y consistente. Facebook -1,0%, Apple -2,1%, Amazon (que veremos más adelante) -2,1%, Netflix -2,1%, Google -3,5%, Microsoft -1,7%, Tesla (el mayor perdedor) -12,3%, Twitter -3,9%, Baidu -2,8%, Alibaba -7,0%, y Nvidia -3,8%. Ah, y Berkshire Hathaway (acción de valor por excelencia) se mantuvo plana en la semana después de volver a hacer nuevos máximos históricos. A pesar de que el 29 de abril el NASDAQ registró un pequeño máximo ligeramente superior, el NASDAQ todavía parece estar haciendo un potencial doble techo. El 29 de abril, el máximo histórico fue seguido por un retroceso y un cierre más bajo. El NASDAQ lleva ya tres semanas de caídas consecutivas y parece dirigirse a la baja. Si realmente se trata de un doble techo, la primera ruptura real se produce por debajo de los 13.000 y por debajo de los 12.800 podría iniciarse una ruptura más seria. Si se trata de un posible doble techo, el objetivo potencial es bajar hasta los 11.000/11.200, un descenso del 22,5% desde el máximo de abril. Sólo unos nuevos máximos por encima de 14.211 podrían cambiar el escenario negativo. Aunque podría decirse que un movimiento por encima de 13.750 sería una señal alentadora de que podrían verse nuevos máximos.

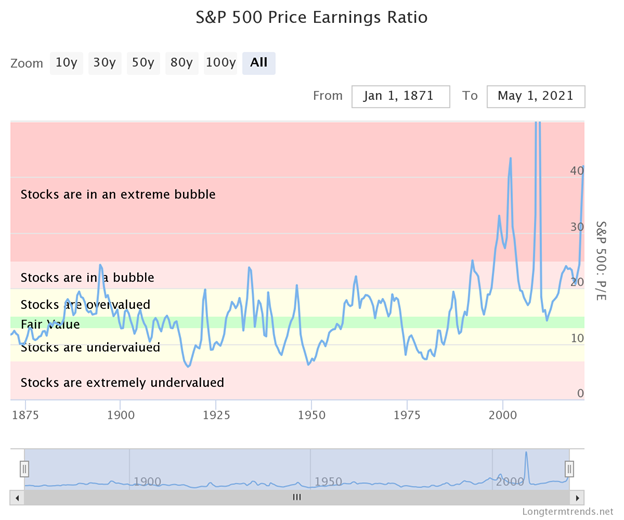

La relación precio-beneficio (PE) se calcula dividiendo el precio de las acciones de una empresa entre sus beneficios por acción. En otras palabras, la relación precio-beneficio muestra lo que el mercado está dispuesto a pagar por una acción en función de sus beneficios actuales. Es una de las métricas de valoración de acciones más utilizadas. Durante años, el ratio PE fluctuó en un rango entre 6 y 25. Luego, a finales de los años 90, ocurrió algo extraño. El coeficiente PE se convirtió en lo que algunos denominan «burbuja». Alcanzó un máximo de 46 en 2002. En 2006 volvió a bajar a un rango más razonable, cerca de 17, ya que a la burbuja de las punto com le siguió la caída de las punto com. Entonces empezó a subir de nuevo, y a subir, y a subir y… en 2009 se salió de los gráficos cuando los beneficios cayeron efectivamente a cero. En diciembre de 2011 volvía a estar en un rango más razonable cerca de 14. Pero los efectos de toda la flexibilización monetaria entraron en acción y el ratio ha ido subiendo, y subiendo de nuevo. Ahora ha vuelto a superar los 43. Si la historia nos dice algo, esperamos que una vez que esto se rompa seremos testigos de otro colapso monumental para que el ratio PE vuelva a estar en línea con su media histórica y su valor justo. Este ratio PE es diferente del Case Shiller PE en el sentido de que éste sólo mide los beneficios declarados de los 12 meses anteriores, mientras que el Case Shiller PE mide los beneficios ajustados a la inflación de los 10 años anteriores. Sin embargo, incluso según esta medida, las acciones se encuentran en una burbuja o, como dice el gráfico, en una burbuja extrema.

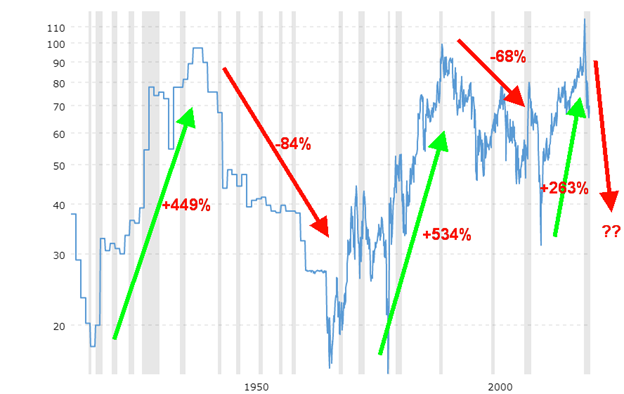

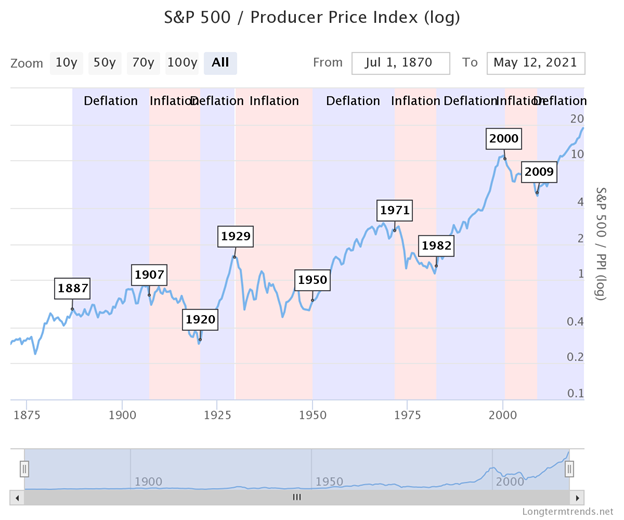

La relación entre las acciones y las materias primas mide el S&P 500 en relación con el índice de mercado de las materias primas PPI (índice de precios al productor). Cuando la relación sube, las acciones superan a los rendimientos de las materias primas, y cuando baja, las materias primas superan a los rendimientos de las acciones. El gráfico anterior se refiere a períodos de inflación y deflación. Durante los periodos inflacionistas, las materias primas obtienen mejores resultados (1907-1920, 1929-1950, 1971-1982 y 2000-2009). Durante los periodos de deflación, las acciones obtienen mejores resultados (1887-1907, 1920-1929, 1950-1971, 1982-2000 y 2009-actualidad). Si realmente estamos entrando en un periodo inflacionista, entonces la expectativa es que en los próximos años podríamos ver que las materias primas superan a las acciones.

Si queremos ser bajistas en el mercado, el patrón de Amazon nos parece un gran patrón de remate. Los múltiples intentos de nuevos máximos siguen fallando. Incluso hicimos un pequeño nuevo máximo en 3.554, pero luego volvió a fallar. Ahora estamos cotizando por debajo de la MA de 200 días y parece que estamos preparados para romper a la baja. La línea principal está en los 2.900. Una ruptura por debajo de ese nivel podría, en teoría, hacer caer a AMZN hasta los 2.200, un descenso del 38% desde el máximo histórico. Cuidado. Este no es un patrón alcista. Significa problemas. Los patrones de techo e incluso las tendencias bajistas están ahora presentes en todas las FAANG y en las del índice FANG.

Temporalmente, al menos, la volatilidad se disparó esta semana pasada, pero una vez que la Fed calmó las plumas erizadas, el VIX volvió a caer rápidamente. El indicador de volatilidad VIX se mueve de forma inversa al S&P 500. Al final de la semana volvió a estar por debajo de 20. El VIX falló justo por debajo de la línea de tendencia bajista desde el máximo de marzo de 2020. Por lo tanto, para poner fin a la tendencia bajista sería necesario superar los 27,50 y, preferiblemente, los 30 para confirmar que se ha producido un mínimo (el máximo de los mercados bursátiles). El soporte se ve en 17,5.

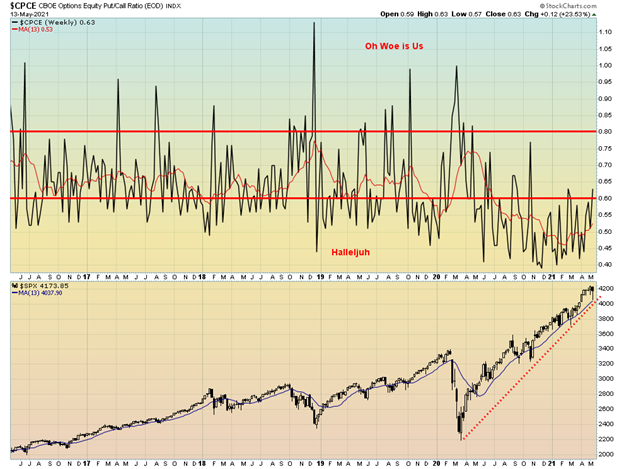

Aunque el ratio CBOE put/call volvió a superar los 0,60 esta semana pasada, sigue siendo históricamente bajo. Las cifras de inflación de principios de semana provocaron más compras de puts. Ahora hemos vuelto, al menos momentáneamente, a la zona neutra, aunque sigue estando cerca de la zona súper alcista.

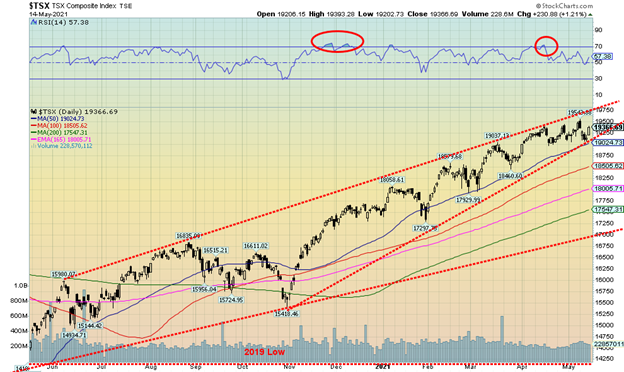

Nuevos máximos, un retroceso y un cierre más bajo suelen significar problemas. Sin embargo, ya hemos visto esto antes y cada vez los mercados rebotaron a nuevos máximos. Aun así, los nuevos máximos cerca de la parte superior del canal podrían indicar al menos un máximo temporal. El TSX Composite vio el nuevo máximo y luego cerró a la baja en la semana, con un descenso del 0,5%. Al TSX Venture Exchange (CDNX) no le fue tan bien, ya que perdió un 2,5% en la semana, ya que la toma de beneficios dominó a las juniors que dominan el CDNX.

Sólo cuatro de los 14 subíndices del TSX registraron ganancias en la semana. El oro (TGD) subió un 1,8%. El sector de bienes de consumo (TCS) subió un 1,4%, el financiero alcanzó nuevos máximos de 52 semanas y cerró con una subida del 1,4%, mientras que el de telecomunicaciones (TTS) subió un pequeño 0,2%. A la cabeza de los perdedores se situó Health Care (THC), que bajó un 6,0%. Metales y Minería (TGM) alcanzó nuevos máximos de 52 semanas y luego se revirtió, cerrando con un descenso del 2,1%. Tecnología de la Información (TTK) fue el otro gran perdedor, con un descenso del 3,1%.

La zona de los 19.000 sigue siendo clave para el TSX Composite. Una ruptura por debajo de ese nivel podría suponer un problema y un posible descenso hasta los 18.500, o incluso una gran caída hasta los 17.300. El TSX, al igual que otros índices bursátiles, puede haber alcanzado máximos importantes la semana pasada. Sin embargo, en este momento no vemos una gran caída en los índices todavía. Una caída hasta la MA de 200 días, cerca de 17.500, es sólo un descenso del 10% y no estaría fuera de lugar. La gran línea en la arena son los 17.000, donde una ruptura por debajo de ese nivel podría desatar el pánico. El TSX experimentó un descenso del 8,5% entre septiembre y noviembre pasados. Por lo tanto, no consideramos que un descenso del 10% sea demasiado importante. Después de eso, sigue siendo posible un retorno a nuevos máximos.

¿Han tocado techo las criptomonedas? La semana pasada, el índice Bitcoin de la Bolsa de Nueva York cayó un 11,0%. El Bitcoin, en el momento de escribir este artículo, ha bajado un 17,2% en la semana y nuestro amigo Dogecoin ha bajado un 11,6% en la semana. En el caso del Bitcoin, estamos ante un posible patrón de techo: un patrón de cabeza y hombros de doble techo. El nivel de ruptura está en torno a los 47.000 dólares y se proyecta a la baja hasta los 25.000 dólares. Un movimiento de vuelta por encima de los 60.000 dólares podría acabar con el patrón y también sugerir que son posibles nuevos máximos por encima de los 65.000 dólares. Dogecoin no tiene un techo tan claro, pero los picos no son inusuales y Dogecoin parece haber completado 5 ondas al alza desde enero. Dogecoin es bastante volátil y lo es aún más después de los comentarios de Elon Musk de la fama de Tesla. Los patrones no son amigables y aquellos que tienen criptomonedas con grandes ganancias podrían considerar tomar algunas. Una ruptura en el mercado de criptomonedas también podría significar problemas para el mercado de valores.

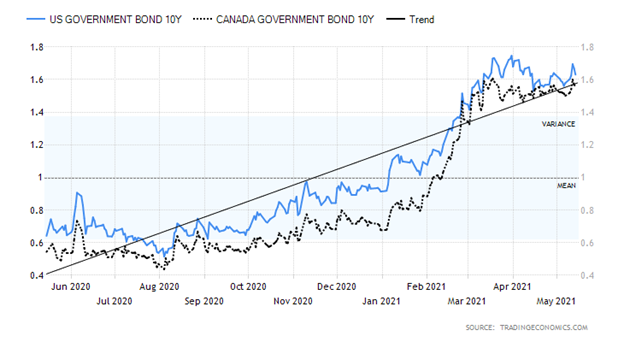

Bono del Tesoro estadounidense a 10 años/Bono del Gobierno canadiense a 10 años (CGB)

¿Han tocado techo los rendimientos de los bonos? Esta semana, a pesar de las cifras de inflación más altas de lo esperado, las cifras de ventas minoristas mucho más débiles de lo previsto, junto con las palabras tranquilizadoras de la Fed sobre la inflación, ayudaron a que los rendimientos volvieran a bajar. Aun así, la rentabilidad de los bonos del Tesoro a 10 años subió hasta el 1,63% en la semana, lo que supone un aumento de 6 puntos básicos, pero está lejos del máximo de la semana, el 1,70%. El máximo fue el 1,75% el 31 de marzo. ¿Podríamos estar viendo un doble techo? Si es así, la ruptura es por debajo del 1,53% con un objetivo de bajar al 1,30%. El rendimiento del bono del Gobierno canadiense a 10 años subió al 1,56%, también 6 puntos básicos en la semana. El día de las grandes cifras económicas fue el IPC, que mostró una subida del 0,8% en abril, mientras que la tasa de inflación subyacente (sin alimentos ni energía) subió un 0,9%. De este modo, la inflación interanual aumentó un 4,2% y un 3,0%, respectivamente. Con una inflación subyacente del 3%, la tasa está por encima del objetivo de la Fed del 2% y de su límite superior del 2,5%. El jueves, el IPP subió un 0,6% en abril, mientras que el IPP básico subió un 0,7%. En términos interanuales, el IPP subió un 6,2% y el IPC básico un 4,1%. Los mercados se «volvieron locos», con los rendimientos de los bonos al alza y el índice del dólar al alza y el oro a la baja.

Pero entonces llegó el viernes y las ventas minoristas fueron una gran decepción, ya que se mantuvieron estables frente a las expectativas de un aumento del 1%. Las ventas minoristas interanuales subieron un 51,2%, pero no olvidemos que eso fue a partir del desastroso agujero de abril de 2020. Sin automóviles, las ventas minoristas bajaron un 0,8% en abril, frente a una expectativa de ganancia del 0,7%. Luego vino la producción industrial de abril que subió un 0,7% pero el mercado esperaba una ganancia del 1% y el mes anterior había subido un 2,4%. En términos interanuales, la producción industrial subió un 16,2%, pero el mercado esperaba un aumento del 19%. Una vez más, eso fue fuera del desastroso agujero de abril de 2020, por lo que la cifra está algo distorsionada.

El Índice de Sentimiento del Consumidor de Michigan se situó en 82,8 (preliminar) frente a una expectativa de 90,4. A principios de la semana, la encuesta de ofertas de empleo JOLTS mostró 8,123 millones de ofertas frente a una expectativa de 7,5 millones. Las cifras más altas pueden reflejar los desajustes en lugar de que la gente diga que no quiere trabajar porque los beneficios son demasiado buenos. Además, la mayoría de las prestaciones se agotan en agosto. Los que ofrecen salarios decentes se están llenando. Las solicitudes iniciales de subsidio de desempleo semanales se situaron en 473.000, por debajo de las 490.000 esperadas y de las 507.000 de la semana pasada.

Nos preguntamos si hemos tocado techo en los rendimientos de los bonos. El máximo del 1,74% se alcanzó el 31 de marzo y desde entonces hemos estado en una deriva descendente. Pero aún no hemos roto a la baja, por lo que no podemos confirmar ningún tope. Una ruptura por debajo del 1,40% confirmaría un máximo. Sin embargo, para ello probablemente necesitaríamos ver más cifras económicas decepcionantes. La Fed contribuyó a suavizar las cosas con palabras tranquilizadoras sobre la inflación. Y muchos economistas creen que la subida de la inflación es temporal o transitoria. Nuevos máximos por encima del 1,75% nos sugerirían que estamos en una nueva racha alcista que aún podría llevarnos a máximos potenciales cerca del 2,00%. No hay muchas cifras esta semana. Algunas cifras del sector manufacturero, junto con la construcción y las ventas de viviendas. En Canadá se publicará el IPC y las ventas al por menor la semana que viene. https://tradingeconomics.com/calendar

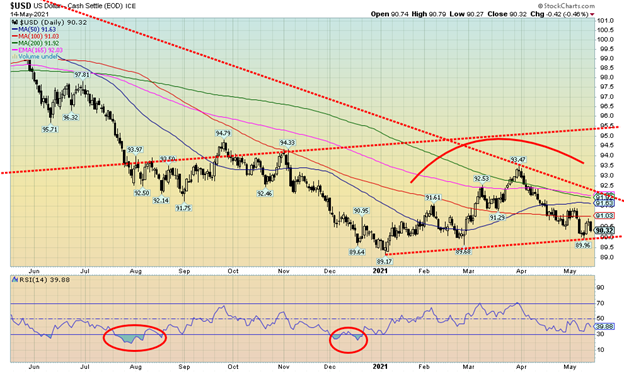

¿Está el índice del dólar a punto de romperse? Las cifras de inflación más altas de lo esperado, junto con el aumento de los rendimientos de los bonos y algunas cifras económicas alentadoras, ayudaron a impulsar el índice del dólar a principios de la semana. Sin embargo, las cifras de ventas minoristas más débiles de lo esperado del viernes, junto con las palabras tranquilizadoras de la Reserva Federal sobre la inflación, hicieron que el índice del dólar volviera a bajar al final de la semana. Podría decirse que se ha formado un techo e incluso que el índice del dólar está formando un patrón de cabeza y hombros, aunque hay que admitir que los hombros son bastante débiles. Aun así, si se trata de una ruptura, por debajo de 90,00 podría volver a situar el índice del dólar en 85/86.

La semana pasada, el índice del dólar ganó un pequeño 0,1%. El euro cayó un 0,2%, el franco suizo bajó un 0,2%, el yen japonés cayó un 0,7% y la libra esterlina subió un 0,6%. El dólar canadiense alcanzó un nuevo máximo de 52 semanas en 83,02, para luego retroceder y cerrar a la baja en 82,60, pero aún así subió un 0,2% en la semana. Esto hace pensar que el dólar canadiense podría subir aún más hacia los 84 y los 85. Se considera que el valor justo del Cdn$ está en torno a los 80. No es raro que el Cdn$ pase por periodos de infravaloración y sobrevaloración con respecto al US$.

Como se ha señalado, la clave para el índice del USD es una ruptura por debajo de 90. Sin embargo, hasta que eso ocurra, el índice del dólar podría recuperarse y volver a subir hacia 91/91,50. Observamos una resistencia importante en 92. Una ruptura por encima de 92 haría que el índice del dólar fuera alcista.

Por segunda semana consecutiva, el oro subió, ganando un 0,4%. Sin embargo, el oro sigue bajando en el año, un 3%. La plata bajó un pequeño 0,4%, pero ha subido un 3,6% en el año. El platino bajó un 2,5%, pero ha subido un 13,3% en 2021. De los metales preciosos cercanos a los industriales, el paladio bajó un 1,0% en la semana, pero sigue subiendo un 18,2% en el año. El cobre sigue siendo la estrella, pero ha bajado desde su máximo, con un descenso del 2,1% en la semana, pero con una subida del 32,1% en el año.

El oro se vio perjudicado a principios de la semana por las elevadas cifras del IPC, que contribuyeron a la subida del dólar y de los rendimientos de los bonos estadounidenses. Las solicitudes iniciales de subsidios semanales, más bajas de lo esperado, también contribuyeron a debilitar el oro. Pero las ideas de relajación de la Reserva Federal sobre la inflación, junto con las cifras de ventas minoristas mucho más débiles de lo esperado, estabilizaron los rendimientos de los bonos, mientras que el dólar estadounidense cayó. Esto hizo subir al oro y a las acciones de oro. Mientras la Reserva Federal siga siendo moderada a pesar del aumento de la inflación, es probable que ayude al oro en el futuro. Unas cifras económicas más sólidas, junto con el aumento de la inflación, podrían hacer subir el dólar estadounidense y perjudicar al oro.

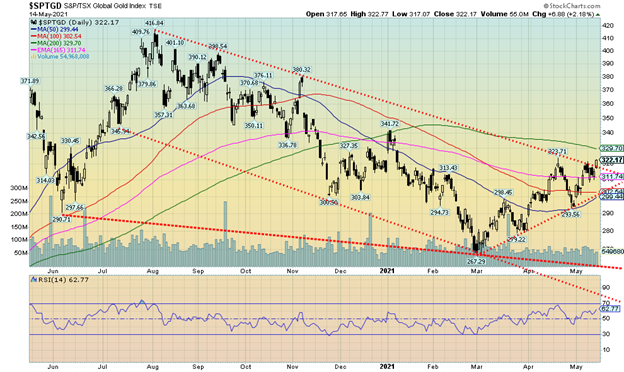

A pesar de todo esto, el oro se está acercando a su nivel más importante desde que hizo su último fondo en los 1.673 dólares en marzo. Toda la zona entre los 1.850 y los 1.900 dólares es una zona de ruptura. Hacer porque un cierre firme por encima de los 1.880$/1.900$ nos confirmaría que podríamos hacer un movimiento hacia el máximo de agosto en los 2.089$, mientras que un fallo hasta los 1.860$ nos reenfocaría a la baja. Una ruptura por debajo de 1.795 $ sería negativa y una ruptura por debajo de 1.755 $ sería fatal. Incluso si confirmamos una ruptura por encima de los 1.900 $, necesitamos cerrar por encima de los 1.990 $ para confirmarnos que podríamos hacer nuevos máximos. La semana pasada ayudó lo que parece ser una ruptura en los índices de acciones de oro. Tanto el Gold Bugs Index (HUI), que subió un 1,6% en la semana, como el TSX Gold Index (TGD), que subió un 1,9% en la semana, parecen estar rompiendo por encima de su línea de tendencia bajista desde el máximo de agosto de 2020.

El oro sigue bajando un 12% desde el máximo de agosto de 2020. En el mínimo de 1.673 dólares, el oro bajó un 20%. Seguimos creyendo que el mínimo de marzo de 1.673 dólares fue nuestro mínimo del ciclo de 31,3 meses y que ahora deberíamos estar entrando en nuestra tercera y última fase del ciclo de 7,83 años. La tercera y última fase puede ser bajista, lo que significa que no hace nuevos máximos y luego se desploma, o bien se dispara en un modo de explosión. El mínimo del ciclo de 7,83 años también coincidiría con el mínimo del ciclo de 23-25 años que data de 1999/2001, aunque ese amplio ciclo centrado en 2024 podría llegar en cualquier momento entre 2019-2028. La zona clave parece ser 2023/2024, basándose en el último ciclo de 7,83 años visto en diciembre de 2015. Eso nos da la esperanza de que esta tercera y última fase del ciclo de 7,83 sea un estallido que podría llevar al oro a objetivos potenciales en los 2.200 a 2.500 dólares. Sin embargo, necesitamos la confirmación y eso sólo vendrá primero en una ruptura firme por encima de los 1.880 dólares / 1.900 dólares y segundo en una ruptura confirmada por encima de los 1.990 dólares / 2.000 dólares. En otras palabras, estos son nuestros puntos de ruptura. A pesar de la subida desde el mínimo de marzo, ni el oro, ni la plata, ni las acciones del oro han alcanzado todavía el territorio de sobrecompra y el consenso alcista no está todavía en la estratosfera alrededor del 90% que es más típico de un techo. Por estos motivos, seguimos siendo positivos. Pero advertimos que el dólar estadounidense, los rendimientos de los bonos y la economía también siguen siendo importantes para que el oro suba o se rompa.

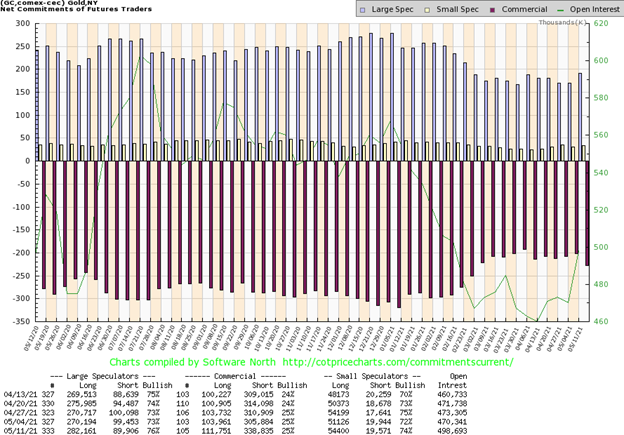

El COT comercial del oro (empresas de lingotes y bancos) se mantuvo sin cambios esta semana pasada en el 25%. Admitimos que no nos sentimos cómodos con que esté tan bajo, ya que sigue en territorio bajista. Sin embargo, hubo un gran aumento de casi 8.000 contratos en el interés abierto largo y un aumento aún mayor en el interés abierto corto, de aproximadamente 33.000 contratos. El COT de los grandes especuladores (fondos de cobertura, futuros gestionados, etc.) subió al 76% desde el 73%, ya que añadieron unos 12.000 contratos al interés abierto largo y bajaron casi 10.000 contratos del interés abierto corto. El interés abierto total aumentó en más de 28.000 contratos en la semana en que el oro subió.

La plata no pudo superar la debilidad inicial y cerró la semana con un pequeño descenso del 0,4%. Al igual que el oro, el dólar estadounidense y los rendimientos de los bonos deben seguir siendo favorables para que el oro y la plata suban. Con el oro al alza en la semana, habríamos preferido que la plata se comportara mejor. Por lo tanto, esto es un poco preocupante de cara a esta semana. Los osos de la plata siguen repitiendo el mantra de que la plata se está acercando al final de su movimiento, lo que podría darnos una falsa ruptura por encima de los 28 $. Aunque vemos positivamente una ruptura por encima de los 28 $ (alcanzó ese nivel el 10 de mayo, pero luego se desvaneció), necesitaríamos ver una ruptura por encima de los 28,80 $ para confirmar que podríamos dirigirnos a nuevos máximos por encima de los 30,35 $, el máximo del 1 de febrero. Por el contrario, si la plata cayera y rompiera por debajo de los 25,75 dólares, lo veríamos de forma negativa y sugeriríamos que se trata de un máximo. Seguimos estando alentados por el techo relativamente plano (máximos de 29,92 y 30,35 dólares) que algunos consideran un doble techo y los recientes mínimos crecientes tras el mínimo observado el 30 de noviembre en 21,96 dólares. Así que, elija. ¿Es un doble techo o un triángulo ascendente? Los osos eligen la cima mientras que los toros citan el triángulo. Ergo, hay que esperar y tener en cuenta 28,80$ para romper o 25,75$ para romper a la baja. La ruptura podría apuntar hasta los 39/40 dólares, mientras que una ruptura, especialmente por debajo de los 24 dólares, podría sugerir nuevos mínimos por debajo de los 21,80 dólares. Los fundamentos parecen favorecer a los toros, pero nuestra clave es que el dólar estadounidense continúe su descenso y que los rendimientos de los bonos al menos se mantengan planos o a la baja.

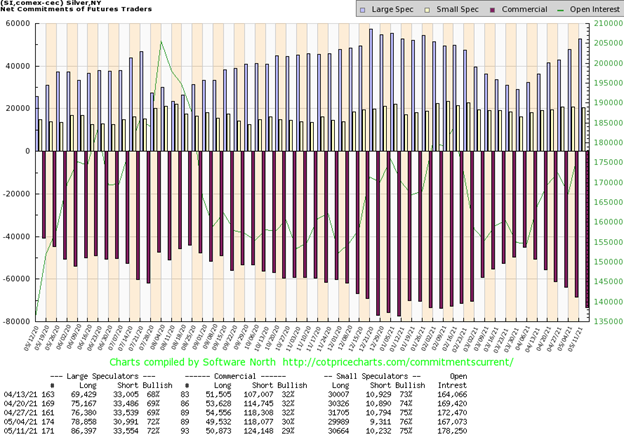

El COT comercial de la plata bajó la semana pasada al 29% desde el 30%. El interés abierto largo subió algo más de 1.000 contratos, pero el interés abierto corto aumentó más de 6.000 contratos. Los grandes especuladores se mantuvieron sin cambios en el 72%, aunque su posición de interés abierto largo aumentó en casi 8.000 contratos, mientras que su posición de interés abierto corto también aumentó en casi 3.000 contratos. Tenemos que ver la caída de esta semana como ligeramente bajista de cara al futuro y tendremos que estar atentos. El interés abierto total aumentó en la semana en más de 11.000 contratos.

¿Están rompiendo los valores del oro? La semana pasada, el índice de oro TSX (TGD) rompió por encima de su línea de tendencia bajista desde el máximo de agosto. La ruptura aún no está confirmada y nos sentiríamos más cómodos con cierres consecutivos por encima de 330. El TGD cerró al alza por segunda semana consecutiva, con una ganancia del 1,9%, lo que hace que el TGD suba un 2,2% en el año. El Índice de Bichos de Oro (HUI) también subió, ganando un 1,6% y subiendo un 2,3% en el año. Ambos índices han pasado la mayor parte del año en números rojos, por lo que esta vuelta al negro es muy bienvenida. El TGD tiene por delante el máximo de abril de 323,71. Por encima de ese nivel, el TGD debería alcanzar la resistencia de 329/330. Por encima de 330 nuestro nivel de confort aumenta. A la baja, el mínimo de finales de abril en 294 es ahora nuestra resistencia clave. Una ruptura por debajo de ese nivel sugeriría que se ha producido un máximo. A pesar de la subida de la semana pasada y la vuelta a las ganancias en el año, el TGD sigue bajando un 23% desde su máximo de agosto de 2020. Sí, el TGD (y el HUI) habían entrado en mercados bajistas en noviembre de 2020 y todavía tienen que confirmar el final de la tendencia bajista, aunque técnicamente estamos ahora por encima del 20% desde el mínimo de marzo de 267. Seguiremos centrándonos en los 330 para terminar oficialmente el movimiento bajista. Las acciones de oro siguen estando bastante infravaloradas en comparación con el oro. El ratio Oro/HUI es actualmente de 6,00, muy lejos de los 2,5 que indicarían que las acciones de oro están sobrevaloradas en comparación con el oro. Una ruptura firme por debajo de 5,5 haría que las acciones de oro volvieran a tener un valor justo con respecto al oro. Los mínimos más recientes se vieron en julio de 2016 en 4,77 y de nuevo en agosto de 2020 en 5,31. El máximo fue en 10,15 en septiembre de 2015 y el más reciente en 9,76 durante el pánico pandémico de marzo de 2020.

La venta de petróleo a mediados de la semana fue seguida por un rebote el viernes después de que se disiparan los temores de inflación. El exceso de oferta mundial está desapareciendo, justo a tiempo para que la AIE revise a la baja sus previsiones de demanda. El petróleo WTI ganó un 0,7% la semana pasada. Los valores energéticos no picaron y se vendieron durante la semana, ya que el índice ARCA Oil & Gas (XOI) perdió un 0,5%, mientras que el índice TSX Energy (TEN) cedió un 0,7%. El gas natural (NG) se mantuvo sin cambios en la semana.

No hay mucho que decir aquí, ya que tanto el petróleo WTI como el XOI siguen en sus respectivos canales alcistas. El petróleo WTI está más cerca de una ruptura. Una ruptura por debajo de los 62,70 dólares podría llevar al petróleo a los 60 o 58 dólares. Hay que tener en cuenta que el petróleo WTI ha estado subiendo la MA de 50 días de forma constante desde marzo, sin poder llegar más alto pero sin romper tampoco. Es una subida un poco espeluznante. El XOI se disparó al alza y desde entonces ha retrocedido un poco, aunque repuntó el viernes tras la disminución de los temores a la inflación y la subida del petróleo de 1,55 dólares en el día.

La AIE informó de que el exceso de oferta que creció durante la pandemia ha disminuido debido a los recortes de producción de la OPEP y a una menor demanda. La AIE revisó a la baja su previsión para 2021 en 270.000 bpd, en gran parte debido a la disminución de los niveles de consumo en Europa, las Américas de la OCDE y la India.

La gran noticia de la semana fue el cierre del oleoducto Colonial debido a un ataque de ransomware que provocó la escasez de gasolina en los surtidores para millones de personas a lo largo de la costa sureste de EE.UU. Aunque Colonial pagó un rescate, la solución no está funcionando bien y las colas y la escasez han persistido. Enbridge siguió explotando la Línea 5 a pesar de las amenazas de cerrarla. Todo está en los tribunales. El gobierno canadiense también está implicado, pero la respuesta del gobierno federal estadounidense es, como mucho, tibia. La batalla principal es con el gobierno del estado de Michigan.

Podríamos argumentar que el petróleo WTI está formando una especie de techo. Una ruptura por debajo de los 59/60 dólares confirmaría la existencia de un techo. Sólo unos nuevos máximos por encima de los 67 dólares nos convencerían de que vamos a subir. El XOI también está empezando a parecer un pico, especialmente ese pico del lunes que vio al XOI hacer nuevos máximos de 52 semanas, sólo para revertir y cerrar a la baja. El XOI rompe por debajo de 1.025. El TEN también registró un nuevo máximo de 52 semanas este pasado y su acción fue similar a la del XOI. Un retroceso y un cierre a la baja el 10 de mayo. La primera ruptura del TEN es por debajo de 122, y luego por debajo de 119,50. Podría producirse una ruptura importante por debajo de 112,50 con el objetivo de bajar a 90/91.

Técnicamente, tanto el petróleo como las acciones petroleras parecen vulnerables.

– —

(Imagen destacada por geralt vía Pixabay)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.

David Chapman no es un servicio de asesoramiento registrado y no es un distribuidor de mercado exento (EMD) ni un asesor financiero autorizado. No damos ni podemos dar asesoramiento de mercado individualizado. David Chapman ha trabajado en la industria financiera durante más de 40 años, incluyendo grandes corporaciones financieras, bancos y agentes de inversión. La información contenida en este boletín está destinada únicamente a fines informativos y educativos. No debe considerarse una solicitud de oferta o venta de ningún valor. Se hace todo lo posible para proporcionar información precisa y completa. Sin embargo, no podemos garantizar que no haya errores. No hacemos ninguna afirmación, promesa o garantía sobre la exactitud, integridad o adecuación del contenido de este comentario y renunciamos expresamente a la responsabilidad por errores y omisiones en el contenido de este comentario. David Chapman se esforzará siempre por garantizar la exactitud y la actualidad de toda la información. El lector asume todo el riesgo al operar con valores y David Chapman aconseja consultar a un asesor financiero profesional autorizado antes de proceder con cualquier operación o idea presentada en este boletín. David Chapman puede poseer acciones de las empresas mencionadas en este boletín. Compartimos nuestras ideas y opiniones sólo con fines informativos y educativos y esperamos que el lector realice la debida diligencia antes de considerar una posición en cualquier valor. Eso incluye consultar con su propio asesor financiero profesional autorizado.