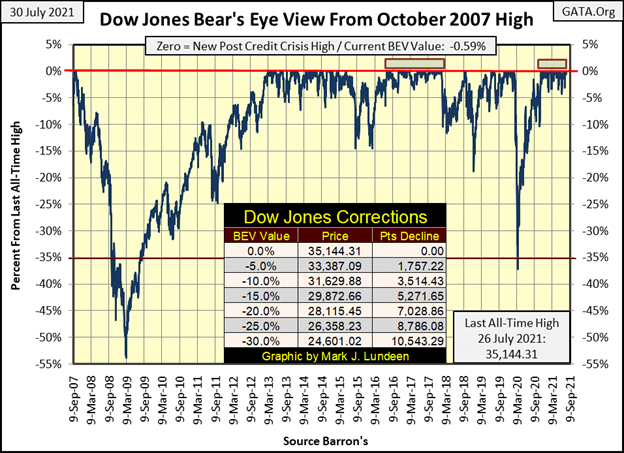

El Dow Jones vio un nuevo BEV Cero (nuevo máximo histórico) el lunes de esta semana, y luego cerró a un 0,64% de eso en los cuatro días siguientes. Desde la perspectiva del gráfico Dow Jones Bear’s Eye View que se muestra a continuación, eso es todo. Pero entonces, un gráfico del BEV sólo muestra los nuevos máximos históricos como un 0,00%, y los cierres diarios que no son un máximo histórico como porcentajes de recuperación del Sr. Oso. En momentos como éste, en el que durante los últimos ocho meses el Dow Jones ha estado haciendo una serie de nuevos máximos históricos, pero sin desinflarse más de un 5% de ninguno de ellos, un gráfico BEV se vuelve tedioso.

Desde que el Dow Jones comenzó a hacer nuevos máximos históricos el pasado mes de noviembre (después de su flash-crash del 37% de marzo de 2020 que se ve a continuación), ha visto una serie de ceros BEV, con el número 35 el lunes de esta semana. Es notable cómo desde noviembre pasado, al Dow Jones nunca se le ha permitido desinflarse por debajo de su línea BEV -5%. Digo «permitido» ya que creo que las valoraciones del Dow Jones son manejadas por los «hacedores de políticas» en el FOMC.

¿Qué tiene de importante la línea BEV -5% del Dow Jones en el gráfico BEV de abajo? No tengo ni idea, excepto que tal vez a alguien le preocupa que si el Dow Jones se desinfla por debajo de su línea BEV -5%, ¿qué vendría después? ¿Posiblemente el FOMC teme tener que implementar su No QE #5?

Como dije antes, los gráficos BEV son débiles para mostrar el drama de un mercado en avance, uno que ve una secuencia de nuevos máximos históricos, como está sucediendo ahora. Después de todo, esta es la visión del Oso; o cómo el Sr. Oso ve el avance del Dow Jones. Y para él, este es un mercado deprimente. Así que, echemos un vistazo al Dow Jones en barras diarias a continuación.

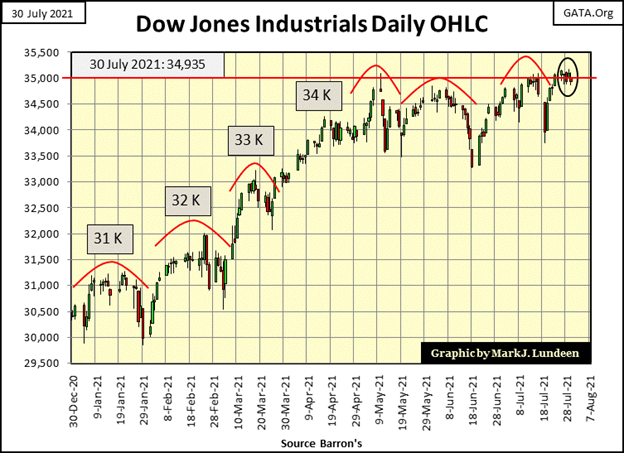

Esta semana he estudiado este gráfico; no ha dejado de proporcionarnos una visión del mercado bursátil. A partir del pasado mes de enero, el Dow Jones cruzó su nivel de 31K (31.000), y luego corrigió algo menos del 5%, según el gráfico del BEV de arriba.

Lo mismo ocurrió en febrero, con el nivel de 32K del Dow Jones; de nuevo el Dow Jones corrigió algo menos del 5%. En marzo, el Dow Jones avanzó hasta el nivel de 33.000, en abril hasta el nivel de 34.000 y en mayo hasta el nivel de 35.000, con una corrección inferior al 5% tras el cruce.

Pero desde principios de mayo, el Dow Jones se ha estancado en su nivel de 35.000. Hoy ha sido el último día de negociación de julio, y el Dow Jones ha cerrado sesenta y cinco puntos POR DEBAJO de los 35.000. Después de tres meses de intentar superar los 35.000, el Dow Jones no ha conseguido mantenerse por encima de los 35.000.

¿Qué está pasando aquí? Obviamente, desde mayo algo ha cambiado en el mercado cuando el Dow Jones cruzó por primera vez, si no cerró por encima de su línea de 35.000. Aun así, voy a suponer que el camino de menor resistencia para el Dow Jones sigue siendo hacia arriba. Seguiré creyendo eso hasta que el mercado comience a ver de nuevo una serie de días de extrema volatilidad (días de 2% del Dow Jones) y amplitud de mercado (días de 70% A-D del NYSE). Hasta entonces, creo que el avance posterior al 23 de marzo de 2020 continuará.

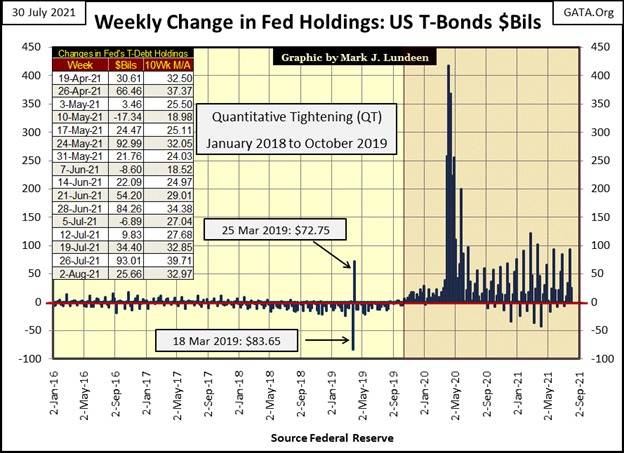

Por supuesto, el Dow Jones no está avanzando solo. Esta semana el FOMC «inyectó» otros 25.660 millones de dólares en el sistema financiero. Eso ni siquiera es noticia. Pero debería serlo.

Los gráficos, como este de abajo que traza las «inyecciones de liquidez» semanales del FOMC, son gráficos que los inversores nunca verán en los principales medios financieros. Es una lástima, ya que el único gráfico que publico que la gente querría ver, es el gráfico de abajo, ya que proporciona muchos antecedentes de la situación actual del mercado y los problemas futuros. Desde que los Salvadores Idiotas terminaron su Ajuste Cuantitativo (QT) en octubre de 2019, están teniendo cada vez más dificultades para mantener su régimen de valoración en el mercado.

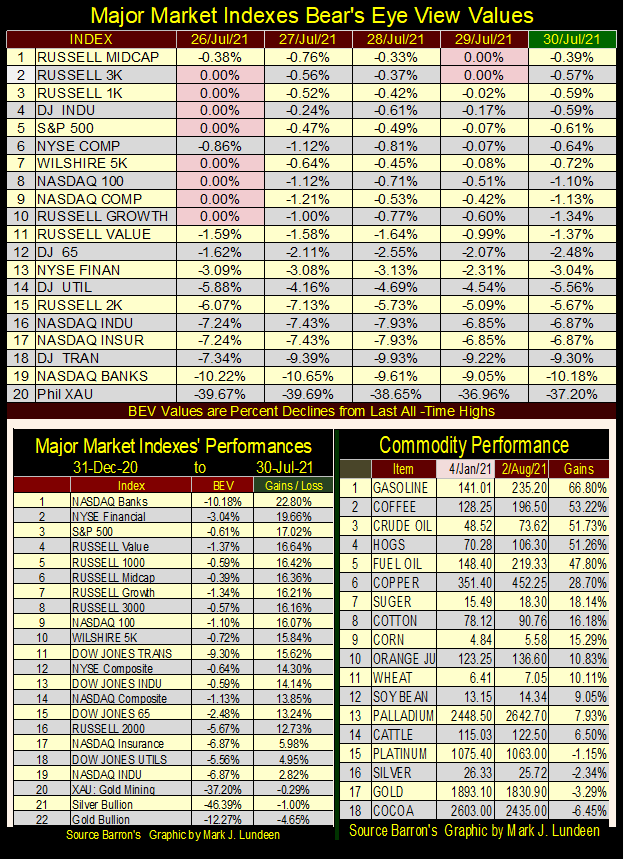

Pasando a los valores BEV para los principales índices del mercado a continuación, el lunes vio ocho ceros BEV. El jueves el mercado vio dos más. El viernes cerró sin nuevos ceros BEV, pero trece de los índices cerraron en posición de puntuación, o a menos de un 5% de hacer un nuevo máximo histórico. La próxima semana está preparada para que ocurran cosas buenas en el mercado.

PERO – las cosas se ven un poco diferentes cuando miramos las tablas de arriba. En lo que va de año, dieciséis índices (tabla de la izquierda) han avanzado un 10% o más, con el NASDAQ Banks (nº 1) avanzando un 22,8%. El problema que veo que van a tener los mercados financieros es que los precios de las materias primas clave (tabla de la derecha), por ejemplo, la energía y otras han subido en múltiplos de estas ganancias.

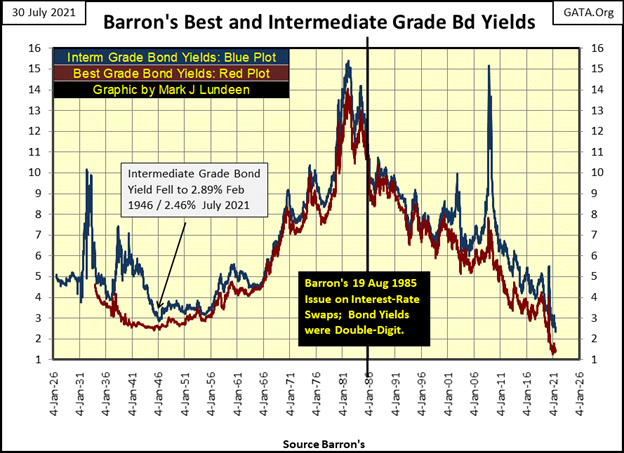

En algún momento, el aumento de los precios de las materias primas va a repercutir en el mercado de deuda, ya que los compradores de bonos empiezan a exigir una prima por inflación. Esto es exactamente lo que hicieron a partir de los años 50, hasta octubre de 1981 en el gráfico siguiente. El aumento de los rendimientos de los bonos desde el 4% hasta el 14% no sucedió simplemente; sucedió porque la inflación del IPC aumentó de un solo dígito a porcentajes de dos dígitos durante este período de la historia del mercado. Así que, desde los años 50 hasta 1981 en el gráfico de abajo, estamos viendo la reacción del mercado de bonos al aumento de los precios al consumo, y volverá a ocurrir.

Recuerdo muy bien este periodo de la historia del mercado. Un hecho destacable de estas tres décadas fue que estos rendimientos de los bonos de dos dígitos no dieron lugar a oleadas de quiebras corporativas en Wall Street. Eso se debió a que los balances de las empresas, los individuos y, sí, incluso los gobiernos, eran como acorazados, ya que la sociedad en su conjunto deseaba ser ahorrativa, evitando el consumo de deuda. Los recuerdos de los deprimentes años 30, la catástrofe de la carga de la deuda excesiva de los años 20 de «comprar ahora, pagar después», seguían vivos en la dirección de las empresas y los hogares. Nadie que haya vivido aquello quería volver a pasar por lo mismo.

Si uno es acreedor, en el lado receptor de la deuda, le gustan los rendimientos de dos dígitos. Y hace décadas, la mayoría de las personas, y las empresas cuyas acciones cotizaban en Wall Street eran acreedores que se beneficiaban de los tipos y rendimientos de dos dígitos.

Pero hoy en día, las empresas, los individuos y especialmente los gobiernos son deudores degenerativos, cargados de deudas mal concebidas que la gente antes de 1981 se habría negado a asumir. ¿Quién paga ya al contado por un coche? Mucha gente lo hacía antes de la década de 1980. La gente también solía ahorrar dinero para comprar electrodomésticos y regalos de Navidad. Las tarjetas de crédito ni siquiera estaban disponibles para el público antes de octubre de 1981. La gente pagaba en efectivo porque eso es lo que hacía la gente, porque los bancos de entonces eran para depositar dinero, no para ofrecer tarjetas de crédito.

Las hipotecas en 2021 vuelven a ser del tipo sin desembolso que se vio durante el fiasco de las hipotecas subprime de 2001-07. Cuando los tipos de interés de las hipotecas eran de dos dígitos a principios de la década de 1980, no te molestes en pedir una cita a un agente hipotecario a menos que tengas el obligatorio 10% de pago inicial. Eso era entonces, pero ya no.

Lo único que el FOMC suministra al mundo en general es deuda. Crear deuda es lo único que hace el FOMC, y son muy buenos en ello. Han tenido tanto éxito que hoy, si los tipos y los rendimientos de los bonos suben hasta donde estaban antes del fiasco de las hipotecas subprime (más del 5%), antes de que el FOMC implementara su QE #1-3, y su actual Not QE #4, será muy, muy malo. Porque la deuda asumida desde 2007, para las corporaciones, los gobiernos y los individuos ya no puede ser servida a más del 5%.

Lo mismo ocurre con el sector inmobiliario. Los tipos hipotecarios antes de enero de 2009 estaban por encima del 5%. Pero con los QE del FOMC, los tipos hipotecarios pronto cayeron muy por debajo de eso. Una vuelta a los tipos hipotecarios anteriores a la crisis, algo por encima del 5%, hundiría el mercado inmobiliario en un 30%, posiblemente más.

La tabla del siguiente gráfico muestra el principio que un pago mensual de 1.000 dólares de hipoteca podría servir a varios tipos. Describe cómo se produjo el mercado alcista del sector inmobiliario tras los tipos máximos de 1981. También describe cómo se producirá un mercado bajista en el sector inmobiliario en caso de que los tipos hipotecarios vuelvan a subir.

Mis análisis técnicos de los mercados son, en su mayoría, diferentes. He estudiado libros sobre análisis técnicos cuando se me ocurrió un pensamiento; que otros también han leído estos mismos libros. ¿Qué bien podría venirme haciendo exactamente el mismo trabajo técnico que otros, incluidos los traders profesionales, estaban utilizando? Imitar a todos los demás podría dejarme un día tarde y más de unos cuantos dólares menos en los mercados, así que me esforcé por inventar mis propias herramientas para analizar el mercado.

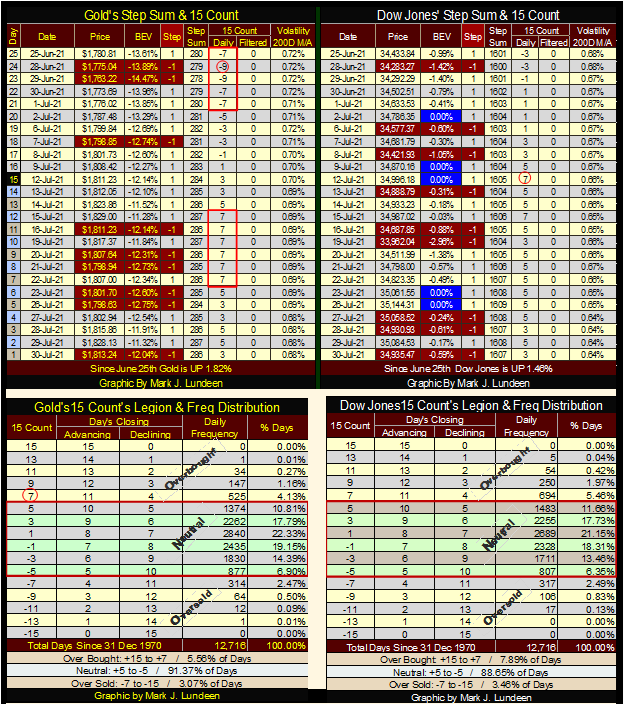

Una de ellas era la suma escalonada; una línea A-D de una serie de mercado, como el Dow Jones o el oro. Los días en que la serie de mercado avanza, es un +1. Los días en los que la serie de mercado disminuye, es un -1. La suma de pasos es simplemente el gráfico de suma de todos los pasos diarios de avance y descenso. En los mercados alcistas, avanza con la serie de mercado, pero no siempre. En los mercados bajistas, disminuye con la serie del mercado, pero no siempre.

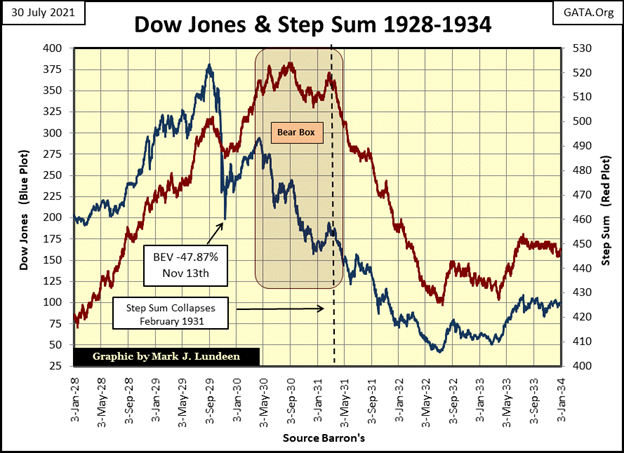

Observar el Dow Jones y su suma de pasos durante el Crash de la Gran Depresión, es muy interesante. El precio del Dow Jones (Gráfico Azul) y su suma de pasos (Gráfico Rojo) normalmente tendían el uno al otro – pero no siempre, como se ve a continuación. Entonces, ¿qué pasó dentro de la caja de los osos?

Parece bastante obvio que, tras el desplome del mercado del -47,87% del 13 de noviembre de 1929, los toros creyeron que lo peor había pasado y volvieron a entrar en el mercado a lo grande. Y tenían razón en hacerlo, pero sólo fue un rebote de gato muerto. Luego llegó abril de 1930, y el gato muerto dejó de rebotar. El Dow Jones comenzó entonces su descenso del 90% en la historia del mercado. Fue en este momento cuando los gráficos de precios y de suma de pasos del Dow Jones se desacoplaron, marcando el inicio de la caja bajista.

Lo primero que hay que tener en cuenta sobre el cuadro bajista de la suma escalonada es que el gráfico de precios bajistas de la serie de mercado demostró ser un predictor más fiable del futuro que el gráfico de la suma escalonada alcista. Piense en el gráfico de precios azul como la realidad del mercado, y en el gráfico de suma de pasos rojo como un indicador del sentimiento del mercado. Desde abril de 1930 hasta febrero de 1931, la realidad del mercado (gráfico azul) era sombría, pero el sentimiento del mercado (gráfico rojo) se negaba a creerlo; los toros seguían comprando gangas cada vez mayores, esperando un fondo que nunca llegó.

Dentro de la caja del oso, los toros veían las caídas diarias como oportunidades de compra, por lo que volvían al día siguiente a comprar lo que creían que eran gangas. Y así fue hasta febrero de 1931, cuando los toros finalmente aceptaron que se estaban hundiendo en arenas movedizas.

Este es el punto en el que se cerró la caja de los osos, el punto en el que el gráfico de suma de pasos del Dow Jones, tras un retraso de diez meses, finalmente se acopló con su gráfico de precios. A partir de este momento, los toros se convirtieron en antiguos toros, que ya no compraron cuando había debilidad, sino que empezaron a vender sus posiciones que perdían dinero cuando el mercado se fortalecía.

Una buena característica que se observa en el cuadro bajista anterior es que proporcionó una señal de compra inequívoca. El fondo de julio de 1932 se confirmó cuando tanto el precio del Dow Jones como los gráficos de suma de pasos se invirtieron vigorosamente al alza. Esta inversión en los gráficos indica que los malogrados toros de la década de 1920 habían abandonado finalmente el mercado, sufriendo grandes pérdidas al hacerlo. Los nuevos toros de la década de 1930, al haber comprado cerca del fondo del mercado, no estaban tan ansiosos por vender, a menos que pudieran hacerlo con beneficios. Y así comenzó un nuevo mercado alcista.

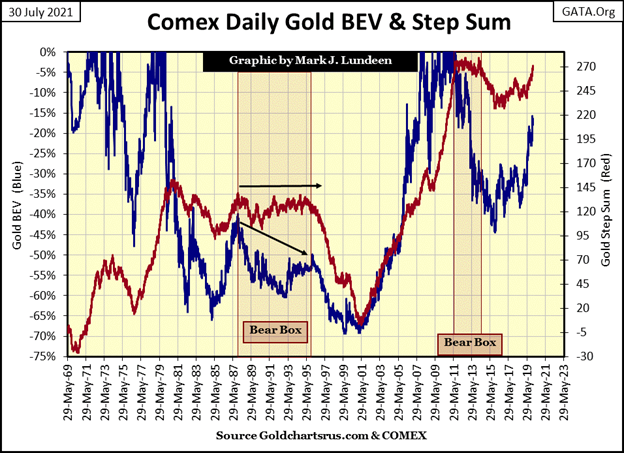

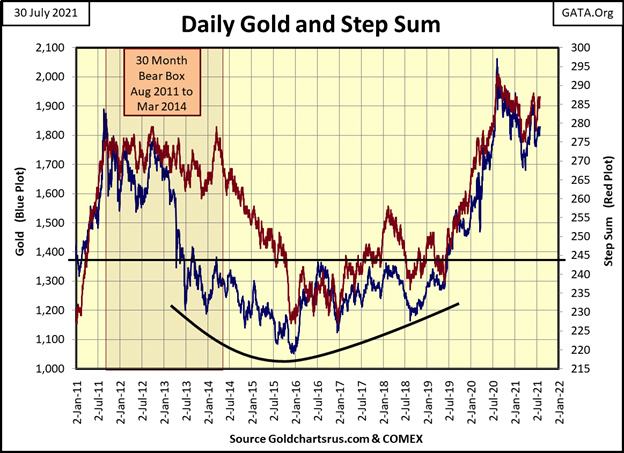

Desde 1969, el oro ha experimentado dos importantes fases bajistas. La primera fue de 1987 a 1995. Puedo entender por qué los toros se mantuvieron obstinados durante estos ocho años; el precio del oro se había desinflado un 65% en 1985. ¿Cuánto más podría empeorar?

La cuestión de los mercados alcistas y bajistas no es sólo una cuestión de valoración, sino también de duración. En 1985, al mercado bajista del oro aún le quedaban otros quince años, ya que la inflación procedente de la Reserva Federal estaba fluyendo hacia el mercado de valores, especialmente hacia las emisiones de alta tecnología del NASDAQ. En retrospectiva, es fácil ver en el gráfico siguiente que un nuevo mercado alcista de los metales preciosos tendría que esperar hasta que la burbuja del NASDAQ estallara a principios de 2000, que es exactamente lo que ocurrió.

Pero de 1987 a 1995 (en el cuadro bajista de abajo) los toros del oro se negaron a verlo así, como se ve por la negativa del gráfico de suma de pasos del oro a reacoplarse con su gráfico de precios dentro del cuadro bajista. Cuando el gráfico de la suma escalonada del oro comenzó a acoplarse con su gráfico de precios más tarde en 1995, continuó desplomándose durante los seis años siguientes.

Pero, el precio del oro tocó fondo en el verano de 1999, sólo cuatro años después. Durante los dos años siguientes, el mercado del oro estuvo dominado por las ventas, con más días de caídas que de avances, como se puede ver en la suma de pasos que sigue colapsando. Intentando con todas sus fuerzas, los osos no consiguieron llevar al oro por debajo de su línea BEV -70% (250 dólares); el fondo de un mercado bajista de veinte años en el oro y la plata había llegado. A principios de 2001, tanto el precio del oro como los gráficos de la suma escalonada se invirtieron al alza, señalando el comienzo de nuestro actual mercado alcista del oro.

La segunda caja bajista del oro comenzó diez años después, en 2011, como se ve en el gráfico anterior. Pero una mejor visión de la misma se proporciona a continuación. Sigo siendo un trabajo en progreso, así que perdónenme si tengo dudas sobre si la caja bajista del oro a continuación comenzó en agosto de 2011, o en enero de 2013. Dejaré que mis lectores decidan qué es lo mejor para ellos. En cualquier caso, los gráficos del precio del oro y de la suma de pasos se desacoplaron en la primavera de 2013, lo que indica que los toros del oro continuaron comprando a precio de ganga durante mucho tiempo en un descenso masivo del precio del oro.

Con el reacoplamiento del gráfico de suma de pasos rojo al gráfico de precios azul en marzo de 2014, los toros del oro comenzaron a salir de sus posiciones perdedoras. En octubre de 2015, el gráfico de la suma de pasos del oro se derrumbó, directamente hacia abajo, a medida que el sentimiento del mercado se volvió sombrío y tocó fondo, con el precio del oro en diciembre de 2015.

Este fue un fondo muy duro. Los toros fueron golpeados y magullados. Aun así, los osos no lograron forzar al oro por debajo de los 1.000 dólares. Y una vez más, cuando tanto el precio del oro como el gráfico de la suma de pasos se invirtieron, y avanzaron una vez más, un punto de reentrada segura de nuevo en el mercado se mostró a cualquiera que estuviera observando.

Si observamos el gráfico BEV del oro que aparece a continuación, al cierre de julio todavía no sabemos cuál de los niveles BEV del oro cruzará a continuación: ¿la línea BEV -15% o -10%? Soy optimista. Creo que la corrección actual del oro ha tocado fondo y que la próxima vez que veamos al oro superar la línea BEV -10%.

Miren los ceros BEV del 22 de agosto de 2011 (1.888 dólares) y del pasado agosto (2.061 dólares), y lo que hay entre ellos; una enorme formación de fondo de nueve años. Después de todo eso, el oro hasta ahora ha superado el máximo de agosto de 2011 por sólo 173 dólares en sus máximos de agosto pasado, pero aún así cerró esta semana en 1813 dólares, setenta y cinco dólares por debajo de sus máximos de hace diez años.

Al igual que yo, el patrón gráfico anterior sigue siendo un trabajo en progreso, algo que Jim Sinclair describió una vez como una taza de té con asa; un patrón gráfico poderosamente alcista. Creo que esto es especialmente así ya que ha tardado diez años en formarse como lo vemos ahora arriba. El Sr. Sinclair sabe lo que hace cuando se trata del mercado del oro. Estoy esperando grandes cosas cuando el oro finalmente, y de manera decisiva, rompa por encima del BEV Cero de agosto pasado (2.061 dólares).

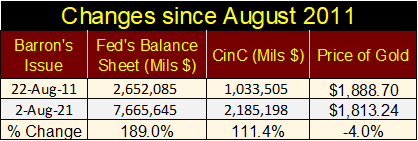

Pero no es sólo un patrón gráfico técnico visto en el gráfico de arriba lo que me lleva a esperar grandes cosas por venir en los mercados de oro y plata. Miren toda la inflación monetaria que el FOMC ha «inyectado» en la economía en los últimos diez años (tabla de abajo).

Después de toda esta «liquidez» que se ha «inyectado» en la economía desde agosto de 2011, la rentabilidad del oro a diez años al cierre de esta semana es de un patético -4,0%? Como diríamos en la Marina cuando nos enfrentamos a un absurdo asombroso: ¡Whiskey Tango Foxtrot!

El rendimiento inferior del precio del oro, y también de la plata, ante el tsunami de la inflación monetaria, no va a continuar para siempre. Se acerca un día en el que la malversación de décadas; que es la «política monetaria», ha infligido al dólar por los «responsables políticos» será finalmente consecuente.

Cuando ese día llegue, el oro y la plata se van a negociar por más dólares de lo que la gente hoy puede creer que es posible. Tal vez llegue el día en que alguien con una onza de oro o plata se niegue a cambiarla por dólares, sin importar cuántos millones se le ofrezcan.

Esto ya ha ocurrido antes en la historia. En dos ocasiones, en la Francia del siglo XVIII , el papel moneda perdió su valor. Lo mismo ocurrió en Alemania en el siglo XX. Con los sabios idiotas que tenemos ahora manejando la «política» en el FOMC, no creas que no puede sucederle al dólar estadounidense en el siglo XXI .

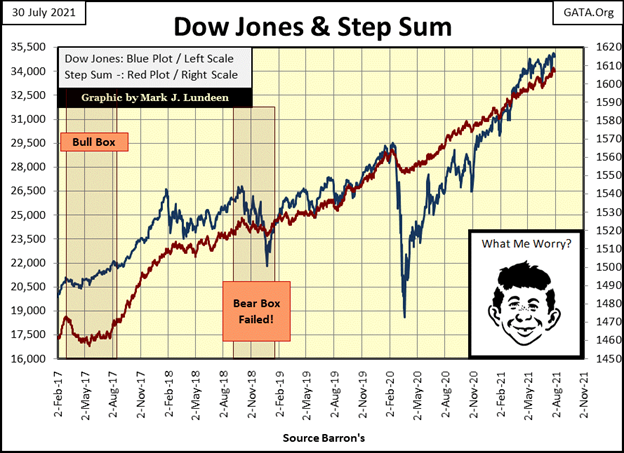

He cubierto el gráfico de suma de pasos del oro arriba, así que pasemos al del Dow Jones abajo. Nada ha cambiado respecto a la semana pasada, así que saltemos esto también y pasemos a las tablas de suma de pasos de abajo.

En el lado de la tabla del oro se ven cosas buenas. El recuento de 15 del oro ha trabajado fuera de su sobrecompra de +7 de la semana pasada, cerrando esta semana en un muy razonable +3, mientras se mantiene por encima de $1800.

La media móvil de 200 días de la volatilidad diaria del oro sigue siendo baja, lo que para el oro no es un factor favorable para los toros. Esperen ver algo de emoción cuando la volatilidad para el oro que se ve a continuación aumente a algo más del 1%.

Para la tabla de suma de pasos del Dow Jones, la volatilidad diaria sigue siendo baja. Lo cual es un requisito para cualquier mercado alcista en Wall Street. Su recuento de 15 cerró la semana en un +3, por lo que la bolsa no está sobrecomprada. Pero lo más alcista de la tabla del Dow Jones es que sigue generando nuevos Ceros BEV, nuevos máximos históricos, que es lo más alcista que puede hacer cualquier mercado.

Con el tiempo, también veremos algunos ceros azules BEV en la tabla de suma de pasos del oro. Contad con ello.

– —

(Imagen destacada de James Mathews vía Flickr)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas importantes informaciones