A poco más de una semana de las elecciones más polémicas de la historia de EE.UU., parece apropiado recordar lo que ha sido un año muy difícil. ¿El año más difícil de la historia? Bueno, eso puede ser un poco exagerado. Hemos visto algunos artículos que afirman que el año 536 DC puede ser el peor año de la historia. ¿Por qué 536? Bueno, una mini edad de hielo, desencadenada por una neblina probablemente provocada por las erupciones volcánicas que se establecieron sobre Europa, Oriente Medio y partes de Asia (no se sabe nada de las Américas) dio lugar a una de las décadas más frías de las que se tiene constancia. Las cosechas fracasaron; la hambruna era galopante. La neblina duró más de 18 meses.

Luego vino la plaga que se conoció como la Plaga de Justiniano, llamada así por el emperador bizantino de la época que gobernaba lo que era el Imperio Romano de Oriente. La peste bubónica se inició en el año 541 d.C. y mató a unos 100 millones de personas en toda Europa y Asia. Y creemos que lo tenemos mal. La combinación de una mini hambruna de la edad de hielo y la peste ayudó a empujar al mundo de entonces a lo que se conoció como la Edad Media. Bueno, de nuevo al menos el continente europeo, pero de nuevo ni una palabra sobre lo que pasó en las Américas, donde los imperios se forjaron, se levantaron y se derrumbaron.

Entonces, ¿qué hay del 2020? Bueno, incendios , inundaciones, temperaturas extremas, huracanes y, oh sí, una plaga. Hasta ahora faltan los terremotos, las erupciones volcánicas masivas y los tornados. Sí, los hemos tenido, pero no a escala masiva. ¿Y nos atrevemos a mencionar las hambrunas y las sequías? Casi parece que estamos siendo golpeados por las plagas bíblicas. Bien, nada de sangre, piojos, ranas, langostas, forúnculos y la matanza de los primogénitos.

Estos no son desastres naturales pero, dependiendo de la opinión de cada uno, podrían ser vistos como desastres de otro tipo: los ubicuos de la tecnología de vigilancia, incluyendo la tecnología de reconocimiento facial, y las profundas divisiones de tipo guerra civil en la supuesta democracia líder del mundo. Esto último se muestra en la extremadamente polémica vacante del Tribunal Supremo, el intento de los grupos de supremacía blanca de secuestrar a un gobernador en ejercicio, los disturbios en ciudades centradas en la materia de las vidas negras y las acusaciones de que ANTIFA (antifascistas) es una organización terrorista y, con este telón de fondo, una desigualdad histórica de la riqueza. ¿Y creemos que Halloween va a ser aterrador?

El presidente cree que va a ser una recuperación de V. El candidato presidencial dice que es una recuperación K. Wall Street contra Main Street. Los mercados de valores están en/cerca de máximos históricos en Wall Street, con un desempleo casi récord y un aumento de las quiebras de empresas en Main Street. Un brazo arriba, el otro abajo. La recuperación de la K.

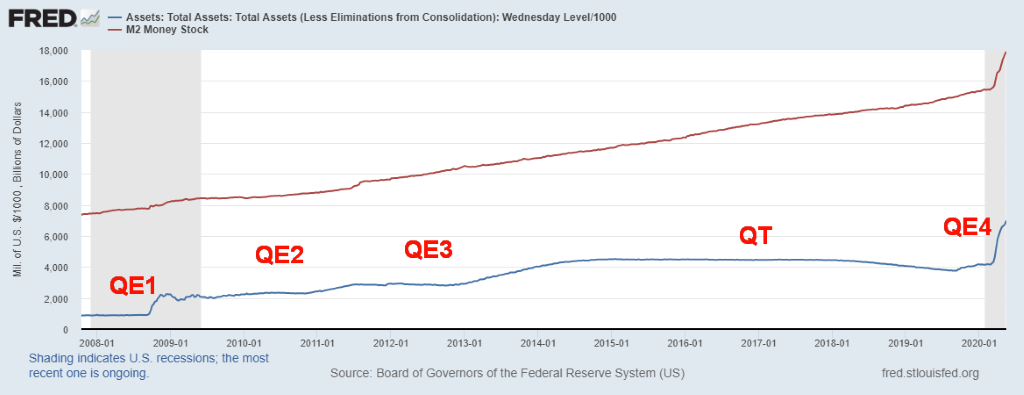

Lo que ha impulsado el brazo de Wall Street es seguro que continuará más allá de las elecciones, no importa quién gane. Y esto podría seguir impulsando los mercados de valores al alza. La razón: una impresión de dinero sin precedentes, ya que la oferta monetaria (M2) se dispara y el balance de la Reserva Federal, junto con otros bancos centrales, también se dispara; además, los tipos de interés van a seguir siendo negativos para la tasa de inflación y, en algunos casos, incluso por debajo de cero. No queremos «ganarle a un caballo muerto» con un gráfico que hemos mostrado antes, pero este es convincente.

Balance de la Reserva Federal de los Estados Unidos y la Oferta de Dinero (M2) 2008–presente

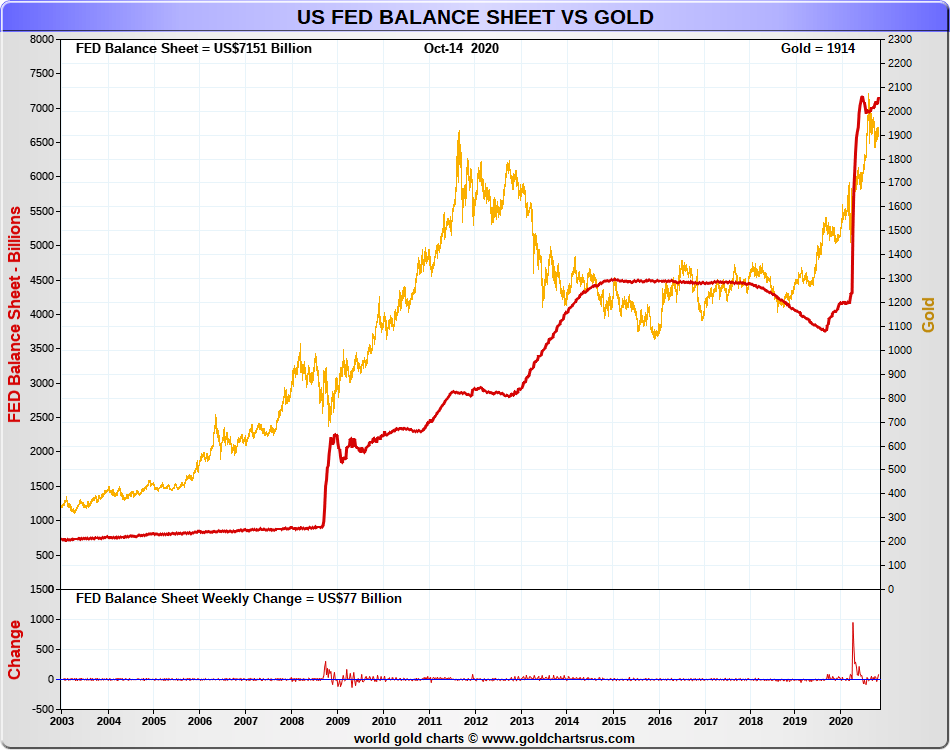

Tanto la oferta de dinero (M2) como los activos de la Reserva Federal están ahora apuntando hacia arriba. Esto podría ser lo que llamamos el «patrón del palo de hockey» donde, después de un período de crecimiento constante, el crecimiento de repente va hacia arriba. La inflación no se manifiesta en forma de un aumento brusco de los precios, al menos no inicialmente, sino en el crecimiento inflacionario de los activos, ya sean acciones o activos duros como la vivienda. También se manifiesta en el aumento de los precios del oro. A medida que el balance de la Fed aumenta junto con la M2 y la deuda, el oro también sube. El mensaje es simple: posean algo de oro y plata, y con eso nos referimos al oro y la plata física. Las acciones de oro también son buenas ya que están apalancadas en el precio del oro y la plata, pero son de papel, como cualquier acción.

Una vez más para que conste, desde 2008 la oferta monetaria de M2 ha aumentado 10,7 billones de dólares (132%), el balance de la Reserva Federal ha aumentado 5,4 billones de dólares (304%), la deuda federal de los EE.UU. ha aumentado 16,3 billones de dólares (151%), mientras que el oro ha aumentado 1.248 dólares (183%). El mercado de valores (DJI) ha subido 18.722 puntos (200%). ¿Pero puede el mercado de valores mantener esa tasa de crecimiento?

Desde 2008 sólo ha habido cuatro períodos en los que el mercado se ha corregido a la baja en alguna medida. En 2011, el DJI cayó un 19,2% (UE/Crisis de la deuda griega), en 2015/2016 un 15,8% (fin del QE), en 2018 un 18,4% (guerras comerciales) y en 2020 un 38,4% (pandemia). Desde el fondo de la crisis financiera de 2009, esa es una corrección brusca, aproximadamente cada dos años nueve meses. Somos muy conscientes del ciclo de 4 años (rango 3-5 años), y el ciclo de 6,5 años (rango 5-8 años). Es posible que el mínimo de 2011, el mínimo de 2016, y el mínimo de 2020 fueran mínimos de ciclo de 4 años. El mínimo de 2016 fue muy probablemente un mínimo de ciclo de 6,5 años. El mínimo de marzo de 2020 parece haber sido demasiado pronto para el próximo ciclo de 6,5 años que vendrá dentro de cuatro años y dos meses. Por lo tanto, otro mínimo de ciclo podría producirse entre 2021 y 2024, muy probablemente en 2022. El mínimo de 2009 también fue un mínimo de ciclo de 18,75 años (rango 13-22 años). Eso significa que el próximo se producirá entre 2022 y 2031.

Para que conste, ha habido 6 grandes mercados bajistas desde 1950. Un gran mercado bajista es aquel en el que el mercado de valores cae un 30% o más. Fueron 1966, 1973-1974, 1987, 2000-2002, 2007-2009 y el más reciente 2020. Dos de ellos, 1987 y 2020, fueron osos relativamente de corta duración, de 55 y 39 días respectivamente. El hecho de haber terminado en un período de tiempo tan corto hace difícil llamarlos grandes mercados bajistas. Pero 1987 no resultó en una recesión, al menos no hasta 1990, mientras que el colapso de marzo de 2020 resultó en una recesión que continúa.

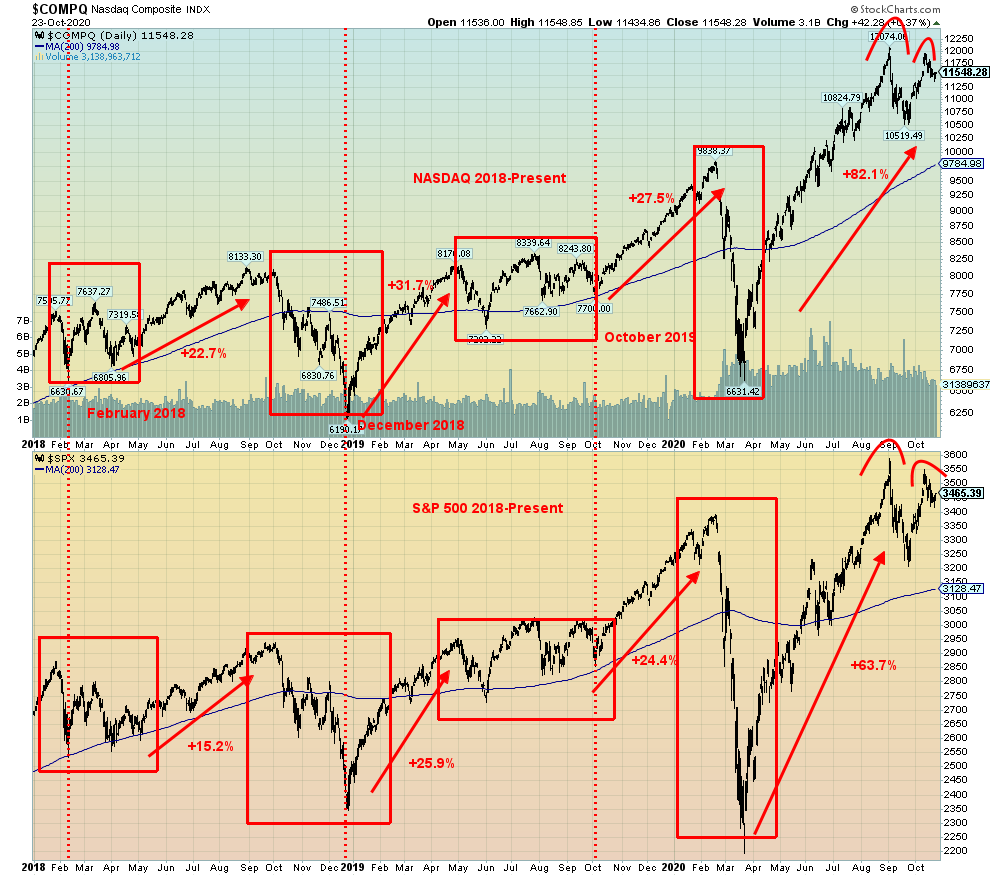

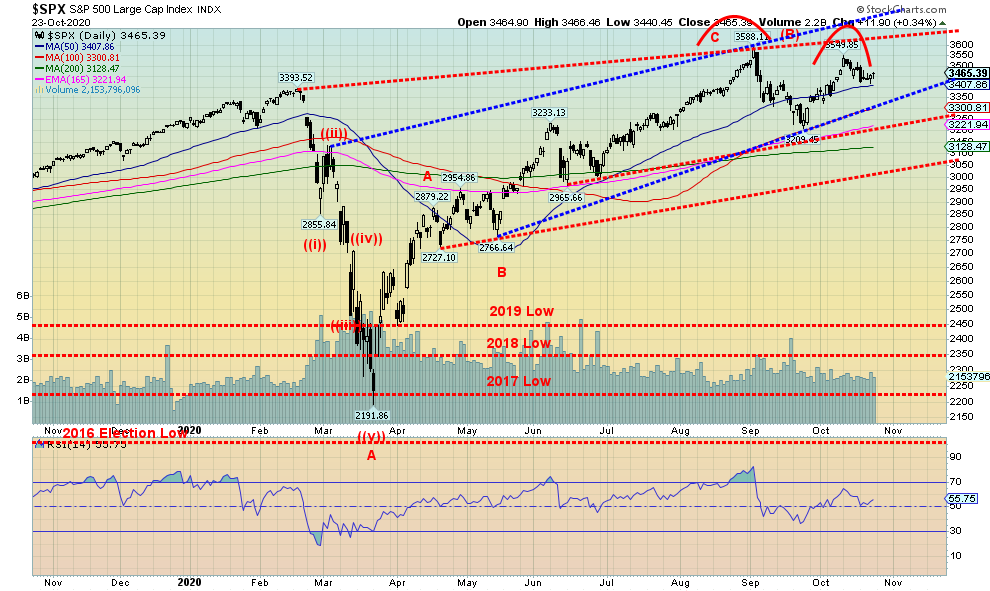

El enorme aumento del mercado de valores ha sido liderado por el sector tecnológico. El NASDAQ, dominado por la tecnología, subió un 82,1% en su más reciente máximo el 3 de septiembre de 2020 (irónicamente, también el máximo del DJI el 3 de septiembre de 1929). El S&P 500 subió un 63,7% en el mismo período de tiempo. Pero, como se observa con frecuencia, aproximadamente sólo un tercio de las acciones han estado subiendo, dominadas como están por las FAANGs más algunas otras acciones de alta tecnología.

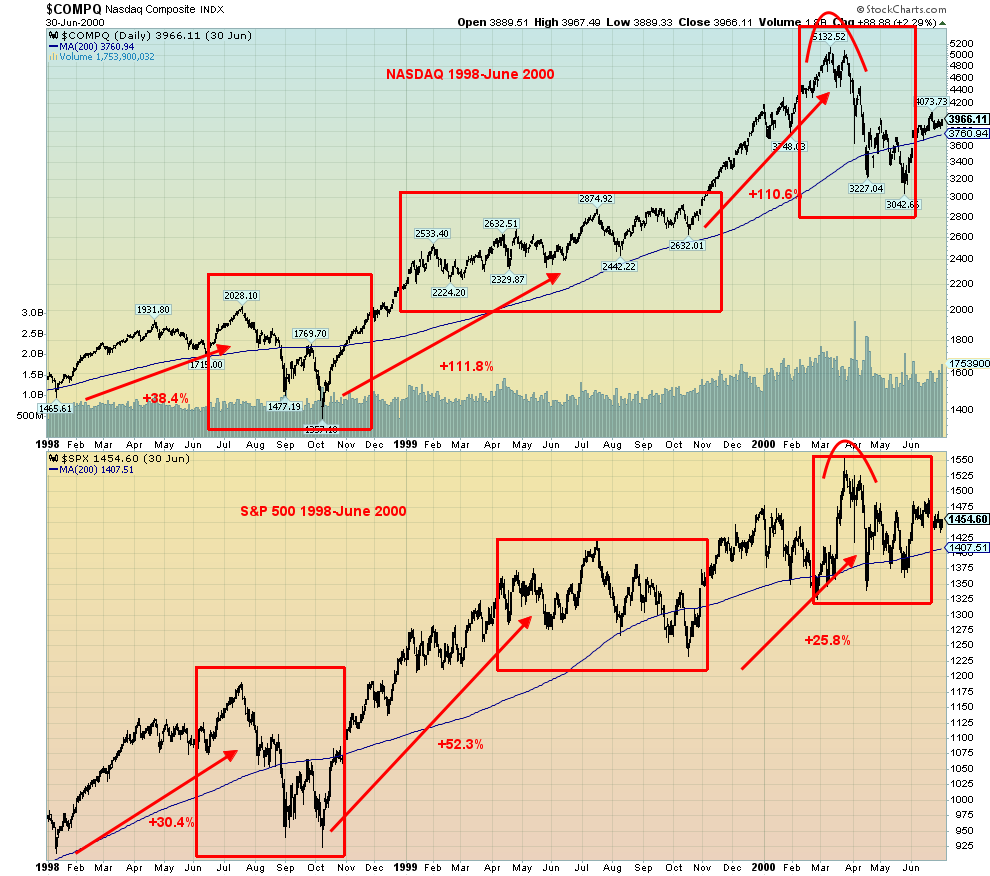

A continuación, mostramos una interesante comparación del NASDAQ y el S&P 500 durante 2018-presente vs. 1998-junio 30, 2000. La forma general es la misma, incluso si los períodos de consolidación o disminución no coinciden. Pero estamos viendo lo que parece ser una doble cima en los gráficos de hoy y una doble cima en los gráficos de marzo de 2000. A menos que veamos nuevos máximos pronto, la palabra es: mira abajo. ¿Puede la Reserva Federal salvar el día de nuevo? Han salvado los mercados de valores, hasta ahora, pero no la economía.

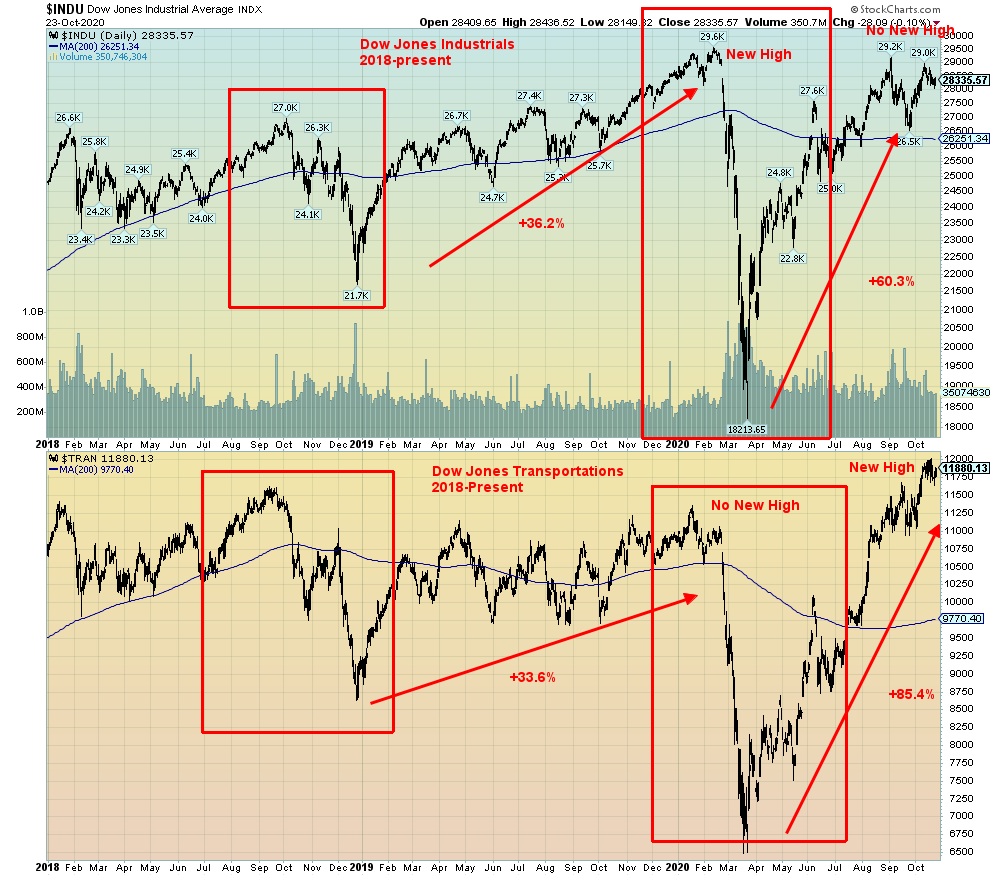

Otra divergencia interesante es la existente entre el Dow Jones Industrials (DJI) y el Dow Jones Transportations (DJT). Uno de los principios fundamentales de la teoría Dow (Charles Dow en el Wall Street Journal) es que lospromedios deben confirmarse entresí. Aquí, vemos una no conformidad con el DJI haciendo nuevos máximos históricos en febrero de 2020 pero no el DJT. Esto se repite de nuevo en septiembre de 2020, excepto que los papeles se invierten: el DJT está alcanzando nuevos máximos históricos mientras que el DJI no. Observamos que tuvimos divergencias similares en 2000 y de nuevo en 2007-2008. En ambos casos, la divergencia resultó ser correcta y los mercados bursátiles cayeron precipitadamente en 2000-2002 (el DJI bajó 38,7%, el DJT bajó 49,4%) y nuevamente en 2007-2009 (el DJI bajó 54,4%, el DJT bajó 60,3%). ¿Nos están engañando una vez más?

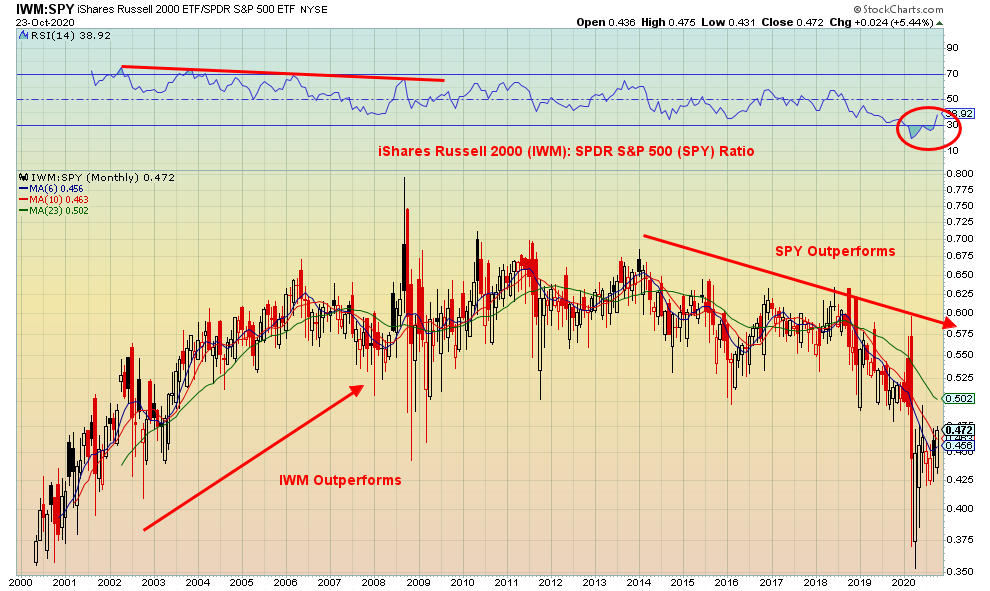

Una última cosa que hay que considerar es la relación entre las existencias de gran y pequeña capitalización. Aquí mostramos la relación entre el iShares Russell 2000 (IWM), que representa las acciones de pequeña capitalización, y el SPDR S&P 500 ETF (SPY), que representa las acciones de gran capitalización. Entre 2000 y 2008 el IWM superó al SPY. Tras el crack financiero de 2008, los inversores prefirieron las acciones de gran capitalización a las de pequeña capitalización y el SPY tuvo un rendimiento superior, al menos hasta hace poco. El gráfico que figura a continuación es un gráfico mensual, por lo que representa el largo plazo. Recientemente el RSI cayó por debajo de 30 durante varios meses. Pero ahora está empezando a subir de nuevo.

¿Implica esto que estamos comenzando una nueva era en la que las acciones de pequeña capitalización superarán el rendimiento? Posiblemente, pero como vimos en 2008 a 2011, tomó varios meses e incluso años para que se formara una tapa. Fue sólo después de 2012 que el SPY comenzó a tener un rendimiento superior. No se han visto divergencias todavía en la proporción. Por lo tanto, podría tomar varios meses o más para que se forme un fondo adecuado. La última señal de venta (los MA de 6 y 10 meses cruzados sobre los MA de 23 meses) en la proporción se vio en noviembre de 2018 cuando el mercado se estaba hundiendo en el mínimo de diciembre de 2018. No se ha visto ninguna nueva señal de compra en este momento. Nótese que en 2000-2002, cuando el mercado se desplomó en el mínimo de 2002, el IWN había estado superando durante meses antes de la caída final del mercado bajista. También es interesante que el pico de la proporción llegó en septiembre de 2008, cuando el mercado se preparaba para la caída de Lehman Brothers que siguió.

Estamos en medio de una pandemia. Los números han aumentado considerablemente con casi 500.000 casos el 23 de octubre. Los EE.UU. están registrando más de 70.000 casos diarios. Una elección extremadamente divisiva está a sólo una semana de distancia. Sin embargo, la Reserva Federal continúa con su programa de evaluación de la calidad (al igual que otros bancos centrales) y, sin importar quién gane el 3 de noviembre, se están preparando enormes paquetes de estímulo. Pero las señales que estamos viendo sugieren que los mercados de valores podrían entrar pronto en una fase peligrosa, sin importar quién gane. Lo prevenido es lo que está preparado.

MMERCADOS Y TENDENCIAS

| Ganancias (Pérdidas) Tendencias | |||||||

| Cerrar el 31/19 de diciembre | Cerrar 23/20 de octubre | Semana | YTD | Diariamente (a corto plazo) | Semanal (Intermedio) | Mensual (a largo plazo) | |

| Índices bursátiles | |||||||

| S&P 500 | 3,230.78 | 3,465.39 | (0.5)% | 7.3% | arriba | arriba | arriba |

| Dow Jones Industrials | 28,645.26 | 28,335.57 | (1.0)% | (0.7)% | arriba (débil) | arriba | arriba |

| Transportes Dow Jones | 10,936.70 | 11,880.13 (nuevos máximos) | 0.4% | 9.0% | arriba | arriba | arriba |

| NASDAQ | 9,006.62 | 11,548.28 | (1.1)% | 28.7% | arriba (débil) | arriba | arriba |

| Compuesto S&P/TSX | 17,063.53 | 16,304.08 | (0.8)% | (4.5)% | neutral | arriba (débil) | arriba |

| S&P/TSX Venture (CDNX) | 577.54 | 718.13 | (1.0)% | 24.3% | abajo (débil) | arriba | arriba |

| S&P 600 | 1,021.18 | 933.72 | 1.1% | (8.6)% | arriba | arriba | abajo (débil) |

| Índice mundial del MSCI | 2,033.60 | 1,883.46 | Piso | (7.4)% | neutral | arriba (débil) | neutral |

| Índice Bitcoin de la NYSE | 7,255.46 | 12.943,57 (nuevos máximos) | 14.2% | 78.4% | arriba | arriba | arriba |

| Índices bursátiles de la minería de oro | |||||||

| Índice de Bichos de Oro (HUI) | 241.94 | 323.73 | (2.9)% | 33.8% | abajo | arriba | arriba |

| Índice de Oro TSX (TGD) | 261.30 | 352.77 | (3.3)% | 35.0% | abajo | arriba (débil) | arriba |

| Rendimientos/extensibles de la renta fija | |||||||

| El rendimiento del Tesoro de los Estados Unidos a 10 años | 1.92 | 0.84 | 13.5% | (56.3)% | |||

| Cdn. Rendimiento de los bonos a 10 años | 1.70 | 0.64 | 12.3% | (62.4)% | |||

| El reloj de la recesión se extiende | |||||||

| El diferencial del Tesoro de EE.UU. a 2 años y 10 años | 0.34 | 0.68 | 13.3% | 100.0% | |||

| Cdn 2 años 10 años de propagación del CGB | 0 | 0.39 | 21.9% | 3,900.0% | |||

| Monedas | |||||||

| Índice de US$ | 96.06 | 92.76 | (1.0)% | (3.4)% | abajo | abajo | abajo |

| Canadiense… | 0.7710 | 0.7610 | 0.3% | (1.2)% | arriba | arriba | neutral |

| Euro | 112.12 | 118.61 | 1.2% | 5.7% | arriba | arriba | arriba |

| El franco suizo | 103.44 | 110.60 | 1.2% | 6.9% | arriba | arriba | arriba |

| Libra esterlina | 132.59 | 130.42 | 0.9% | (1.5)% | arriba (débil) | arriba | neutral |

| Yen japonés | 92.02 | 95.46 | 0.6% | 3.7% | arriba | arriba | arriba |

| Metales preciosos | |||||||

| Oro | 1,523.10 | 1,905.20 | (0.1)% | 25.1% | abajo (débil) | arriba | arriba |

| Plata | 17.92 | 24.67 | 1.1% | 37.7% | abajo (débil) | arriba | arriba |

| Platino | 977.80 | 906.70 | 4.3% | (7.3)% | neutral | neutral | neutral |

| Metales base | |||||||

| Paladio | 1,909.30 | 2,398.60 | 2.4% | 25.6% | arriba | arriba | arriba |

| Cobre | 2.797 | 3,13 (nuevos máximos) | 2.0% | 11.9% | arriba | arriba | arriba |

| Energía | |||||||

| Aceite WTI | 61.06 | 39.85 | (3.1)% | (34.7)% | neutral | neutral | abajo |

| Gas natural | 2.19 | 3,19 (nuevos máximos) | 15.2% | 45.7% | arriba | arriba | arriba |

Nota: Para una explicación de las tendencias, véase el glosario al final de este artículo.

Los nuevos máximos y mínimos se refieren a los nuevos máximos y mínimos de 52 semanas.

Los mercados bursátiles se tambaleaban en gran medida la semana pasada. El debate presidencial del jueves probablemente jugó poco o ningún papel en los mercados. El botón de silencio ayudó a mantener el debate más civilizado. La caída podría ser sólo el nerviosismo de cara a las elecciones o podría ser una señal de que el mercado se está cansando después de siete meses de la pandemia de marzo de 2020. O el mercado podría estar molesto porque no se ha anunciado ningún programa de estímulo. La semana pasada el S&P 500 cayó un 0.5%, el Dow Jones Industrials (DJI) se desvió casi un 1.0%, pero el Dow Jones Transportations (DJT) continúa divergiendo un 0.4% y otro máximo histórico. El NASDAQ perdió un 1,1%. Pero el índice S&P 600 de pequeña capitalización sorprendió al alza, ganando un 1,1%. ¿Están las pequeñas capitalizaciones preparadas para subir? No hay nuevos máximos en los índices de pequeña capitalización.

Aquí en Canadá, el compuesto TSX perdió un 0,8% mientras que el índice de pequeña capitalización de Canadá, el TSX Venture Exchange (CDNX), perdió un 1,0%. El índice mundial MSCI fue esencialmente plano, pero Bitcoin sigue sorprendiendo, alcanzando nuevos máximos en 52 semanas, ganando un 14,2%. ¿Bitcoin está señalando el camino más alto? En la UE, el FTSE de Londres cayó un 1,0% cuando Brexit parece que se dirige a los bajos fondos, el CAC 40 de París bajó un 0,5% y el DAX alemán cayó un 2,0%. En Asia, el índice de Shangai de China (SSEC) bajó un 1,8% y el Nikkei Dow de Tokio (TKN) subió un 0,5%.

Los FAANGs se mezclaron esta semana con Facebook subió 7.1%, Apple bajó 3.3%, Amazon bajó 2.1%, y Netflix bajó bruscamente 8.0%, mientras que Google subió 4.3%. Microsoft bajó un 1,6% y Tesla cayó un 4,3%.

Nada ha cambiado nuestra opinión de que se está formando una potencial doble cima en el S&P 500 (también se ve en el DJI y el NASDAQ; sin embargo, el DJT sigue haciendo lo que parece ser un triángulo de cuña ascendente que es bajista). La doble cima no está confirmada. El S&P 500 necesita romper ese reciente mínimo de 3.209, aunque una ruptura de la línea de tendencia alcista en 3.300 puede ser suficiente. La confirmación estaría por debajo de 3.200. Y, como hemos dicho, una ruptura por debajo de 3.000 podría desatar el pánico. Nuevos máximos cambiarían este potencial escenario de desarrollo. El DJI continúa discrepando con el DJT y sólo nuevos máximos por parte del DJT podrían cambiar este escenario negativo que se está desarrollando.

Sin embargo, lo más probable es que las elecciones que se desarrollen dominen los titulares en el futuro. Eso y los crecientes números de COVID-19. El fracaso en acordar un paquete de estímulo también está perjudicando a los mercados de valores. Esto se está perfilando como una elección potencialmente fea con posibles impugnaciones judiciales, sin importar quién parezca ganar el 3 de noviembre. Ambas partes están atrincheradas y hay muy pocos signos de compromiso de cualquiera de las partes. La lucha civil podría venir de cualquier lado, pero más probablemente del perdedor de las elecciones del 3 de noviembre. Un ejemplo de estas divisiones es que los demócratas planean boicotear las audiencias de confirmación de Amy Barrett. Las reglas actuales dicen que al menos dos demócratas deben estar presentes. Los republicanos podrían cambiar las reglas haciendo que la asistencia de los demócratas a las audiencias de confirmación sea discutible. Así de profundas son las divisiones.

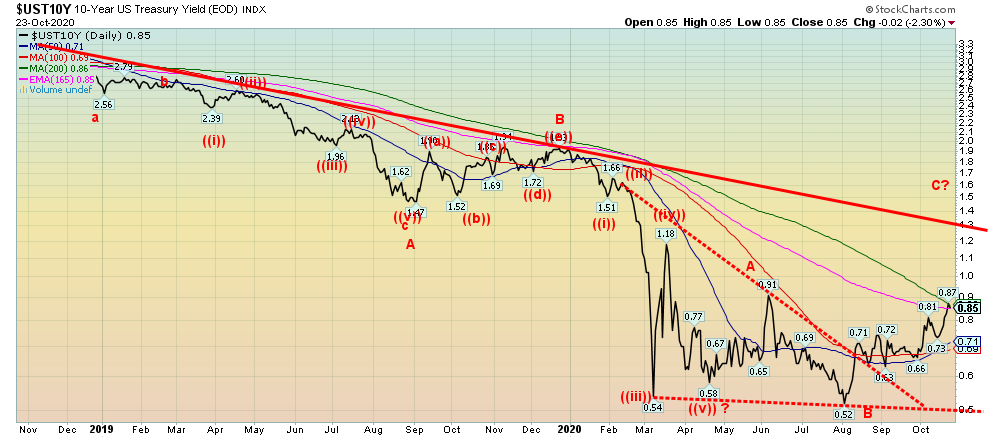

No pudimos evitar notar que los tipos de interés podrían subir. La semana pasada, el billete del tesoro a 10 años de los EE.UU. subió al 0,85%, el nivel más alto visto desde junio de 2020. Un interesante triángulo se formó en la parte inferior reciente. Podríamos estar en la agonía de una onda C más alta. Decimos onda C porque las anteriores ondas más pequeñas se desarrollaban en su mayoría en ondas de tres, lo que sugiere una onda correctiva. Actualmente los 10 años están en la resistencia de los 200 días de MA. Una ruptura firme sobre el máximo de junio de 0,91% podría apuntar a un movimiento hacia, como mínimo, la línea de tendencia descendente actualmente cerca del 1,30%. Una extensión sobre el 1,30% podría tener como objetivo hasta el 1,55%. Los 10 años están respondiendo a datos económicos algo mejores, particularmente después de que los reclamos semanales de desempleo llegaron a 787 mil, mejor que los 860 mil esperados y por debajo de la semana anterior de 842 mil. Esa cifra sigue siendo alta, pero la dirección es positiva. El PMI de octubre llegó al 53,3%, que fue ligeramente inferior a las expectativas, pero sugiere que la economía se está expandiendo. A principios de la semana, la construcción de viviendas y los permisos de construcción también fueron mejores de lo esperado y por encima de los niveles de septiembre. El bono del Gobierno del Canadá a 10 años (CGB) también fue más alto la semana pasada, con un 0,64%. Los datos económicos mejores de lo previsto están impulsando el sentimiento de riesgo y la tendencia a obtener mayores rendimientos en espera de que los resultados económicos sigan siendo mejores. Los márgenes también se están ampliando entre el plazo de 10 años y el de 2 años. Eso suele suceder a medida que la economía mejora. La pregunta es: ¿es esto sostenible, particularmente dado el aumento de las cifras de COVID-19 y el riesgo de que la economía se vuelva a congelar una vez más?

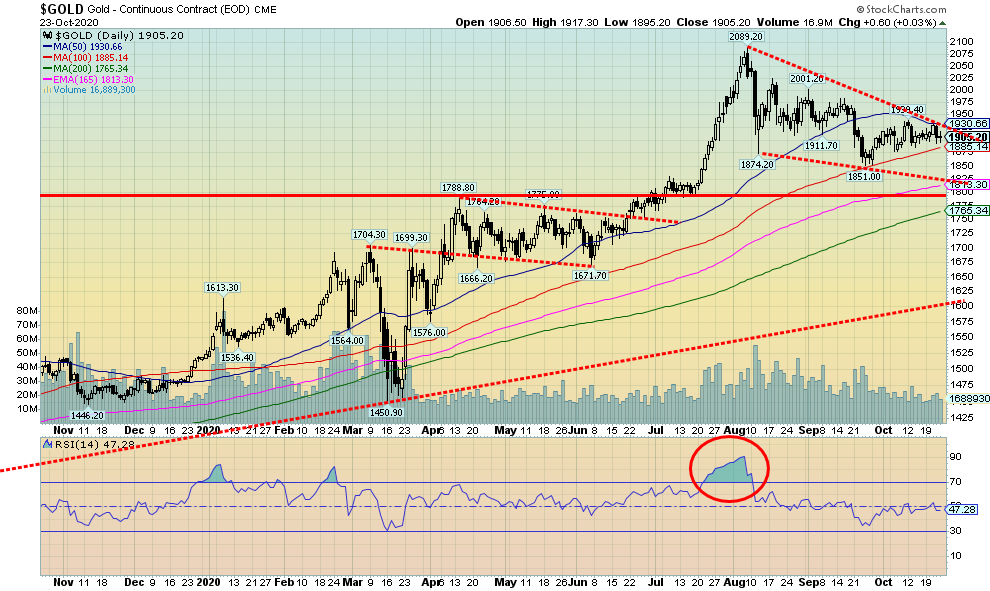

Aún no está listo para el horario de máxima audiencia. Eso fue oro y plata la semana pasada. Así como tanto el oro como la plata parecían estar saliendo de lo que nos parece un triángulo de cuña descendente, ambos fueron devueltos, fallando en el MA de 50 días. ¿Podría ser un triángulo descendente en lugar de un triángulo de cuña descendente? No podemos descartar estos pensamientos hasta que se resuelva la ruptura de arriba. La apariencia es de cuña debido a los altos y bajos más bajos, ya que el triángulo se contrae a medida que nos movemos hacia abajo. Un triángulo descendente suele verse como altos más bajos y bajos relativamente planos.

La semana pasada el oro no cayó ni un 0,1%, pero la plata ganó un 1,1%. El platino, que ha luchado, tuvo una buena semana ganando 4.3% y el paladio subió 2.4%. El cobre alcanzó nuevos máximos en 52 semanas, con una subida de casi el 2,0%. El petróleo cayó un 3,1%, pero el gas natural (GN) también alcanzó nuevos máximos en 52 semanas, con una subida del 15,2%. Los fuertes precios del GN impulsaron los índices de energía, ya que el Índice de Petróleo y Gas (XOI) del ARCA subió un 0,8% y el Índice de Energía (TEN) del TSX subió un 2,4%. Las acciones del GN lo hicieron bien. Pero a las acciones de oro no les fue tan bien como al Índice de Bichos de Oro (HUI) que cayó 2.9% y al Índice de Oro TSX (TGD) que bajó 3.3%. ¿Están los valores auríferos apuntando a precios más bajos para el oro y la plata? Eso está por resolver.

Si el oro continúa en un triángulo de cuña descendente, entonces deberíamos encontrar apoyo en 1.885 dólares y bajar a 1.825 dólares. La plata parece un poco más vulnerable a un descenso por debajo de 24 dólares y podría caer a 21 dólares. Pero es importante que esos niveles bajos se mantengan. Una ruptura por debajo de 1.825 dólares apunta a una caída a alrededor de 1.600 dólares y para la plata, aún más aterradora, a 13 dólares. Dudamos que, dados los fuertes fundamentos. Pero tenemos que advertir en caso de que ocurra el peor de los casos. Para el lado positivo, se necesita una ruptura de más de 1.930 dólares para el oro con una confirmación de un cierre de más de 1.950 dólares. Para la plata, la ruptura debe ser de más de 25 dólares y la confirmación de más de 26 dólares.

El COT comercial para el oro y la plata no está ayudando ya que el COT comercial para el oro esta semana se mantuvo en un 22%. Sin embargo, el interés abierto a corto plazo subió aproximadamente 10.000 contratos mientras que el interés abierto a largo plazo subió menos de 1.000 contratos. El COT comercial de plata cayó al 31% del 32%, ya que el interés abierto corto subió aproximadamente 2.000 contratos mientras que el interés abierto largo cayó alrededor de 700 contratos. Ambos COT comerciales siguen siendo algo bajista.

El índice de dólares ha estado cayendo, pero no ha logrado alcanzar nuevos mínimos. La falta de un paquete de estímulos también está afectando al oro. La incertidumbre electoral debería ser positiva para el oro y la plata. Estamos en la proximidad de un posible punto mínimo para el ciclo de 31,3 meses del oro. Sería el segundo que contaría a partir del principal ciclo de diciembre de 2015, el más bajo. El primer mínimo del ciclo de 31,3 meses llegó en agosto de 2018. El siguiente se espera para abril de 2021 +/- 5 meses o el período de noviembre de 2020 a septiembre de 2021. Nos estamos acercando a la primera parte de ese potencial ciclo bajo. Una vez que se establezca ese bajo, deberíamos embarcarnos en la tercera y última ola antes de que el mercado caiga en ciclos más significativos a largo plazo de 7,8 años y 23 años.

Desde nuestra perspectiva, si el escenario alcista es correcto, será importante que cualquier nuevo retroceso aquí mantenga los mínimos que mencionamos en 1.825 dólares para el oro y 21 dólares para la plata.

__

(Imagen destacada por Buffik a través de Pixabay)

DESCARGO DE RESPONSABILIDAD: Este artículo fue escrito por un tercero, traducido por Born2Invest y no refleja la opinión de Born2Invest, su dirección, personal o sus asociados. Por favor, revise nuestro Descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones sobre el futuro. Estas declaraciones prospectivas se identifican generalmente con las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear», «querer» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se tratan en las siguientes declaraciones de advertencia y en otras partes de este artículo y de este sitio. Aunque la Compañía puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la Compañía puede lograr pueden diferir materialmente de cualquier declaración con miras al futuro, que refleja las opiniones de la administración de la Compañía sólo a partir de la fecha del presente documento. Además, asegúrese de leer estas revelaciones importantes.