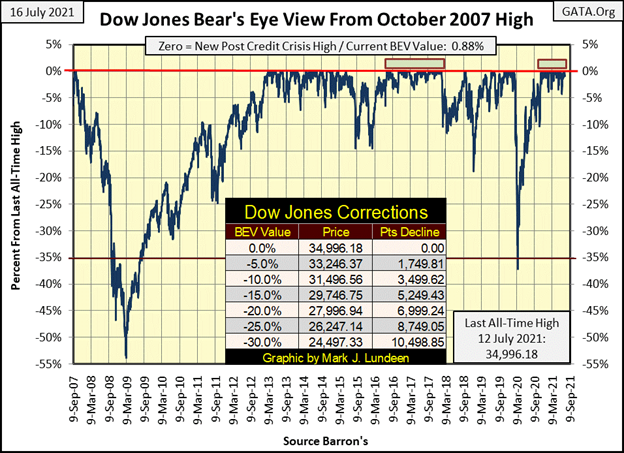

Para el Dow Jones, la historia sigue siendo la misma; aunque no está rugiendo hacia un territorio histórico, tampoco se está estrellando. Al cerrar la semana con un BEV del -0,88%, el Dow Jones se encuentra cómodamente en posición de anotar un nuevo BEV Cero. Desde el pasado mes de noviembre, el Dow Jones se ha mantenido por encima de su línea BEV -5%, haciendo treinta y cuatro nuevos Ceros BEV como hizo, y deberíamos esperar más antes de que termine este avance.

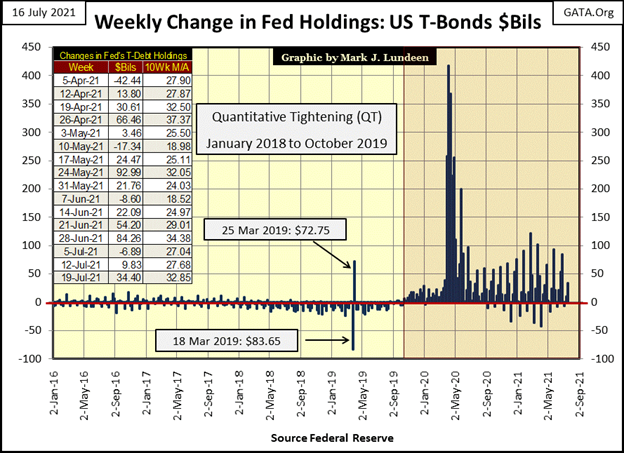

Que el mercado bursátil se comporte tan bien es de esperar, ya que el FOMC sigue «inyectando liquidez» en el sistema financiero. Esta semana han «inyectado» otros 34.400 millones de dólares. Eso no es mucho si observamos las «inyecciones» semanales de marzo y abril de 2020 que figuran a continuación. Pero durante la década de 1990, y todo el camino hasta la cima de la debacle de las hipotecas de alto riesgo (octubre de 2007), el FOMC infló burbujas masivas en los mercados; las burbujas de alta tecnología y de hipotecas unifamiliares con «inyecciones» de sólo $ 3 mil millones * AL MES *.

Ahora se necesitan estas enormes «inyecciones» semanales para mantener una apariencia de normalidad en los mercados. El gráfico siguiente, que muestra las «inyecciones» semanales de «liquidez» del FOMC en el mercado, es una señal de alarma de que algo va muy mal en los mercados financieros.

Aún así, incluso con todas las «inyecciones» vistas arriba, mirando el Dow Jones en barras diarias abajo, es evidente que el avance del Dow Jones hacia precios cada vez más altos comenzó a detenerse a principios de mayo de este año cuando rompió por primera vez por encima de 34.750. Desde el cierre del viernes pasado, el Dow Jones cerró por encima de los 34.750 todos los días, hasta hoy, cuando cerró en 34.687. ¿Es esta la pausa que refresca antes del próximo gran impulso en la historia del mercado, o tal vez algo más?

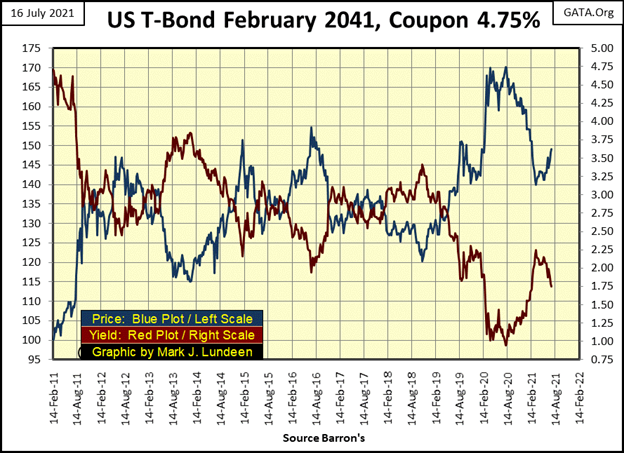

Lo mejor es asumir que este avance continuará hasta que sea evidente que hay problemas en desarrollo. Si empezamos a ver días de extrema volatilidad en el mercado; los temidos días del 2% en el Dow Jones, y la Bolsa de Nueva York empieza a ver días de extrema amplitud en el mercado; días del 70% en el A-D, esos serían presagios bajistas de malas cosas por venir. El aumento de los rendimientos de los bonos nunca es alcista para el mercado de valores, aunque los mercados alcistas de metales preciosos prosperan con el aumento de los rendimientos de los bonos.

A continuación se muestra un gráfico de un bono T a 30 años emitido en febrero de 2011. El gráfico azul es el precio del bono / escala izquierda, el gráfico rojo su rendimiento / escala derecha. El rendimiento de este bono pasó del 4,75% en febrero de 2011 a menos del 1% en agosto pasado, mientras su precio se inflaba en un 70%. El mercado de bonos también está en una burbuja.

Desde agosto del año pasado hasta febrero de este, el mercado de bonos T experimentó una pequeña corrección, con rendimientos crecientes y precios desinflados. Pero desde principios de marzo los toros han recuperado parte del terreno perdido. ¿Van a seguir comprando hasta que el rendimiento de este bono vuelva a estar por debajo del 1%? Dado que los toros que hacen subir los precios tanto en el mercado de acciones como en el de bonos son miembros del FOMC, que utilizan la inflación monetaria para financiar sus compras, ¿quién sabe lo que pretenden para este bono y otros?

Pero para la gente, como los gestores de dinero de los fondos de pensiones y las compañías de seguros, ¿dónde van a recibir un rendimiento razonable de su dinero? Todo el mercado de bonos se ha convertido en una herramienta más para ejecutar la «política» del FOMC.

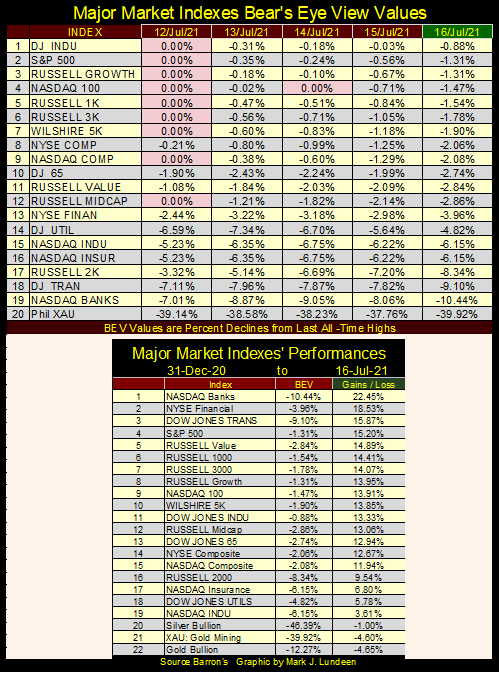

El mercado de acciones en general, como se ve en la tabla de BEV de los principales índices de mercado que aparece a continuación, se tomó un descanso esta semana. El lunes comenzó la semana con nueve ceros BEV (nuevos máximos históricos). Pero eso fue seguido por sólo un Cero BEV adicional para el NASDAQ 100 el miércoles. El viernes vimos catorce de estos índices en posición de puntuación, a menos de un 5% de hacer un nuevo máximo histórico, por lo que sigo siendo alcista en el mercado de valores para las próximas semanas y meses.

Una cosa que es extraña sobre el cierre del jueves y el viernes en la tabla de abajo; el Dow Jones estaba a la cabeza de la lista, lo que casi nunca es. ¿Por qué los temas de glamour en los índices NASDAQ 100 (#4) y Composite (#9) van a la zaga de los industriales de la vieja guardia en el Dow Jones?

Los avances de 2021 para estos índices, así como para los lingotes de oro y plata, se encuentran en la tabla de rendimiento anterior. Hasta ahora, 2021 ha sido un año rentable para la mayoría. Los metales preciosos y el XAU, al final de la lista, no han bajado mucho desde sus máximos de 2021.

Los valores BEV vistos arriba revelan hacia dónde ha estado fluyendo todo el dinero, que hasta ahora en 2021 no ha sido hacia mis grupos favoritos; los viejos metales monetarios y sus mineros al final de la lista. Como los activos de metales preciosos son inversiones anticíclicas al mercado de valores en general, ahora es sólo una cuestión de paciencia. Estamos esperando que toda esa inflación, que ahora fluye hacia los índices #1-19 arriba, invierta su dirección y comience a fluir hacia los viejos metales monetarios cuando llegue la próxima caída del mercado. ¿Piensa usted de manera diferente? Siga leyendo y puede que cambie de opinión.

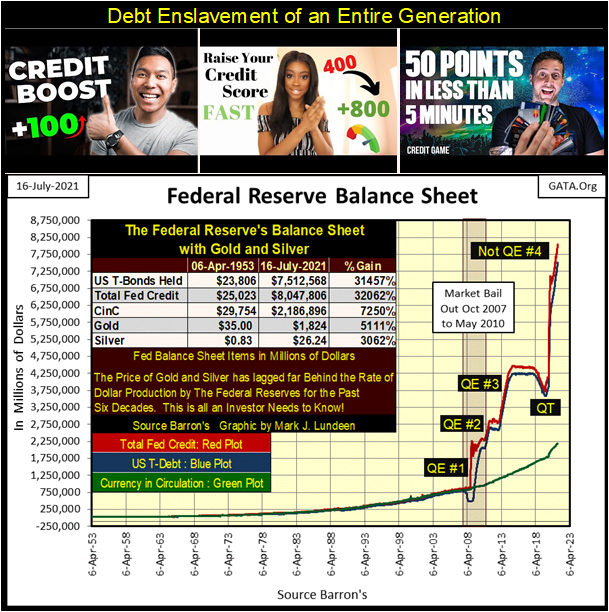

Los gráficos que representan los datos publicados por el sistema de la Reserva Federal, aunque a veces son dramáticos, carecen de una conexión con la realidad cotidiana. Así que pensé en hacer algo diferente esta semana y establecer una conexión con una realidad cotidiana que demasiada gente joven tiene con los mercados crediticios, su necesidad de «aumentar» sus puntuaciones de crédito para continuar su consumo.

Antes, las puntuaciones de crédito eran sólidos guardianes que no sólo protegían a los bancos de endeudar demasiado a sus clientes, sino que también advertían a los deudores de que corrían el riesgo de vivir por encima de sus posibilidades. Ahora ya no.

Cuando se ve la expansión del balance de la Reserva Federal a continuación, eso sólo es posible si alguien está dispuesto a asumir un aumento de la carga de la deuda en su balance, como los recién graduados de la escuela secundaria o la universidad. Nuestros «responsables políticos» delsiglo XXI se enfrentan a la certeza de que su fracaso a la hora de «inyectar» suficiente inflación en la economía provocará la desaparición del sistema financiero basado en la deuda que han creado. Al FOMC le importa poco el balance de quién destroza, o las consecuencias finales para aquellos que se aprovechan de su «amplia liquidez a tipos atractivos». Para ellos, es inflar o morir.

No sólo los jóvenes destrozan sus balances con sus préstamos escolares y tarjetas de crédito, sino también los gobiernos municipales.

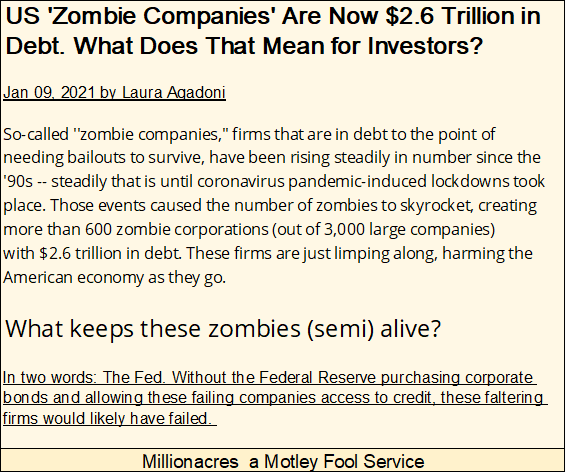

Y las corporaciones que se encuentran en una clasificación única en nuestra época: la de las corporaciones zombi, cuya carga de deuda es tal que las operaciones normales son incapaces de servir las deudas que han asumido. Estas corporaciones zombi deben servir sus deudas actuales con deuda adicional para continuar sus operaciones de un trimestre a otro.

¿No tienen estas corporaciones zombis un consejo de administración para proteger los intereses de los accionistas de la compañía? Sí, lo tienen, pero sus lealtades están en otra parte. Al igual que gran parte de la burocracia estadounidense, los consejos de administración de las empresas de estos zombis no sólo son inútiles, sino que se han convertido en perjudiciales para el público estadounidense.

¿Cómo hemos llegado a este punto? Desde la creación de la Reserva Federal en 1913, una cábala de autoproclamados «diseñadores de políticas» han eliminado el dólar estadounidense, y el sistema financiero que dominan de cualquier conexión con la realidad económica; lo que se llamó el patrón oro.

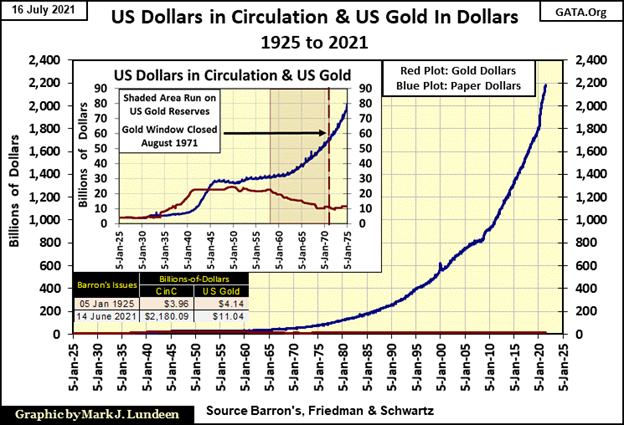

En el gráfico siguiente, observe la relación entre los dólares oro (gráfico rojo) y el CinC (gráfico azul / dólares de papel en circulación) durante la década de 1920. Los dólares oro y los dólares papel eran casi iguales. Esto fue durante el patrón oro, una época en la que uno podía tomar un billete de papel de 20 dólares y cambiarlo por una moneda de oro de 20 dólares en un banco. En aquel entonces era la ley, ya que legalmente era el oro el que era dinero, el papel moneda era sólo una deuda del Tesoro de los EE.UU. pagadera en dinero lícito: el oro.

En 1934, la inflación del papel moneda provocó la criminalización de la posesión de oro para los estadounidenses. Era una cuestión de «política». La gente tenía que entregar todas las monedas y lingotes de oro al sistema bancario o arriesgarse a multas y penas de prisión. La inflación del papel moneda, como se ve en el aumento de la trama azul, dio lugar a una corrida del oro estadounidense en 1957, que sólo terminó cuando el presidente Nixon «cerró la ventana del oro» en agosto de 1971. Con esta acción, incluso los banqueros centrales extranjeros no pudieron cambiar sus dólares de papel por oro estadounidense.

Liberados de cualquier vínculo con la realidad, la antigua paridad de oro de 35 dólares de Bretton Woods, nuestros «responsables de la política monetaria» fueron libres de «inyectar liquidez» en el sistema financiero hasta los extremos que se ven a continuación.

Y el gráfico azul de abajo es sólo el papel moneda en circulación (CinC). Vuelve a mirar el CinC y el balance de la Fed arriba. De 1953 a 2007 los tres gráficos eran más o menos iguales. Después de la crisis de las hipotecas de alto riesgo de 2007-09, las tenencias de la Reserva Federal de la deuda del Tesoro de EE.UU. se expandieron mucho más allá de CinC. A partir del QE#1 del Dr. Bernanke, las imprentas de papel moneda ya no pudieron seguir el ritmo de los dólares digitales que fluían desde el FOMC.

La forma en que la inflación monetaria ha afectado a la economía ha cambiado mucho desde principios de la década de 1950.

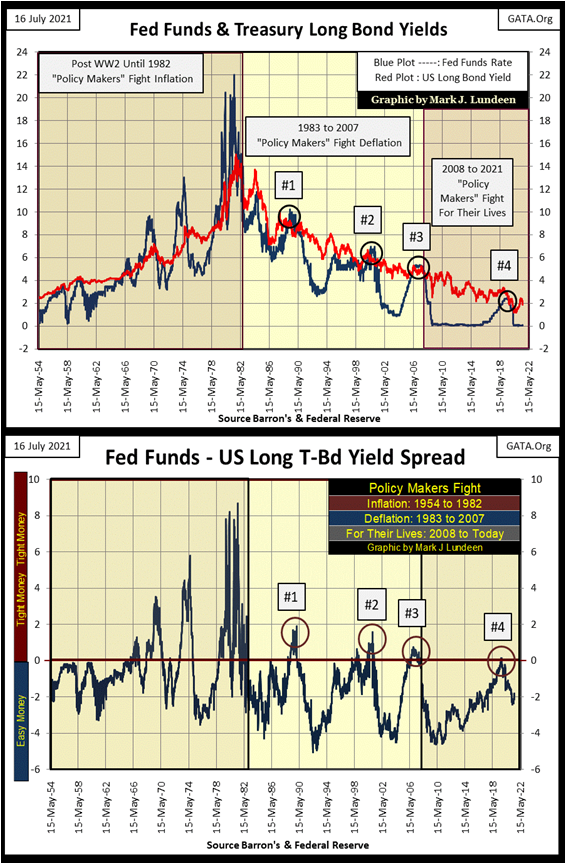

He destacado tres épocas de «política monetaria» en el gráfico siguiente;

- Los «responsables de la política» luchan contra la inflación,

- «los responsables políticos» luchan contra la deflación,

- «los responsables de la política» luchan por su vida.

Los «responsables políticos» luchan contra la inflación: 1954 a 1981

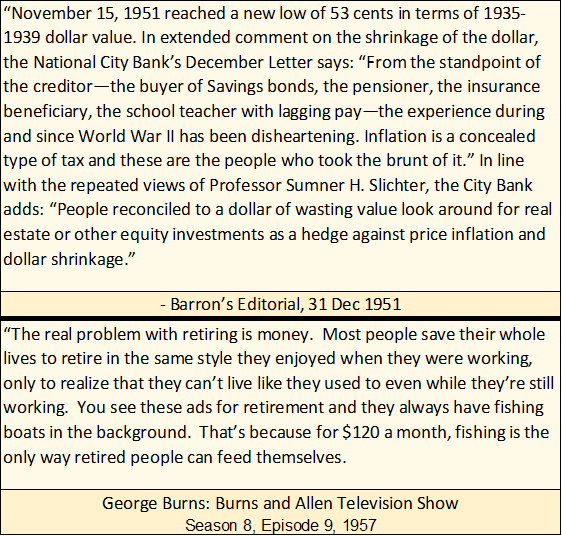

Aquí hay dos citas contemporáneas sobre la inflación del IPC de la década de 1950.

De 1954 a 1981 a continuación, la inflación monetaria fluyó hacia los precios al consumidor. Los «responsables políticos» lucharon contra la inflación de los precios al consumidor provocando recesiones en la economía invirtiendo su tasa de fondos de la Fed (Gráfico azul abajo) por encima del rendimiento de los bonos del Tesoro a largo plazo (Gráfico rojo).

A medida que la tasa anual de inflación del IPC aumentó de porcentajes de uno a dos dígitos durante estas tres décadas, los rendimientos de los bonos del Tesoro aumentaron de poco más del 2% a más del 15%, ya que el mercado de bonos exigía un rendimiento que compensara a los acreedores por la inflación del IPC en constante aumento. Esto obligó al FOMC a aumentar el tipo de interés de los fondos federales desde menos del 4% en la década de 1950 para inducir una recesión, hasta el 22% a principios de la década de 1980.

La inversión de la curva de rendimiento de finales de los 70 a principios de los 80 fue radical, pero tuvo éxito al desviar la «liquidez» que fluía hacia los precios al consumo, hacia un nuevo canal para inflar las valoraciones en los mercados financieros. Desde agosto de 1982 hasta marzo de 2020, los economistas y los «expertos del mercado» rara vez expresaron su preocupación por el aumento de la inflación del IPC. No cuando la inflación monetaria del FOMC estaba fluyendo hacia la valoración de los activos financieros; también conocidos como mercados alcistas en algún lugar de los mercados de valores o de bienes raíces.

Los «responsables políticos» luchan contra la deflación: 1983 a 2007

No es ningún secreto; la «política monetaria» del FOMC es lo que hace que los toros corran libres y salvajes en Wall Street.

Sin embargo, desde 1982, cada vez que el FOMC intentó limitar la exuberancia irracional de Wall Street, ocurrieron cosas malas.

Después de 1982, la «política monetaria» comenzó a inflar una serie de auges y caídas en los mercados financieros durante estas dos décadas y media. En el gráfico siguiente, los auges pueden identificarse por los momentos en que el tipo de interés azul de los fondos federales se situó por debajo del rendimiento de los bonos largos del Tesoro rojo. Todos los desplomes fueron el resultado de que el FOMC retirara el tipo de interés azul de los fondos federales por encima del rendimiento de los bonos del Tesoro rojos, aunque fuera ligeramente.

En comparación con las inversiones de la curva de rendimiento anteriores a 1982, las inversiones posteriores a 1982 (1-4) fueron mínimas, pero dieron lugar a mercados de grandes osos en alguna parte de los mercados financieros y la economía. Cuando estalló la burbuja de las hipotecas de alto riesgo (nº 3), el sistema bancario mundial estuvo a punto de colapsar.

La reacción del FOMC a estos desplomes del mercado fue siempre la misma: bajar el tipo de interés de los fondos federales muy por debajo del rendimiento de los bonos del Tesoro e inflar otra burbuja en algún lugar de los mercados financieros.

Esta es la lista de los auges y desplomes que el FOMC ha creado desde 1982;

- #1: LBO / bonos basura,

- #2: NASDAQ High Tech,

- #3: Hipoteca Sub-Prime,

- #4: Inflar todo lo anterior, todo al mismo tiempo.

Los «Policy Makers» luchan por sus vidas: desde 2008 hasta hoy

Esto es fácil de demostrar. Después de su fiasco de las hipotecas subprime (boom bust #3 arriba) el FOMC bajó su tasa de fondos federales a CERO durante años. Luego, después de invertir la curva de rendimiento durante * SOLO CUATRO SEMANAS * en agosto / septiembre de 2019, por quince puntos básicos o menos (0,15%), el FOMC desencadenó una cadena de eventos que terminó su programa de ajuste cuantitativo (QT) de corta duración en octubre. En febrero de 2020, el Dow Jones comenzó una caída de veintitrés días de negociación, del 38%, que motivó al FOMC a «inyectar» 1,3 billones de dólares en el sistema financiero en abril por temor a lo que hubiera sucedido de no haberlo hecho. Ver el «No QE#4» en el balance de la Reserva Federal arriba, que continúa hasta el día de hoy.

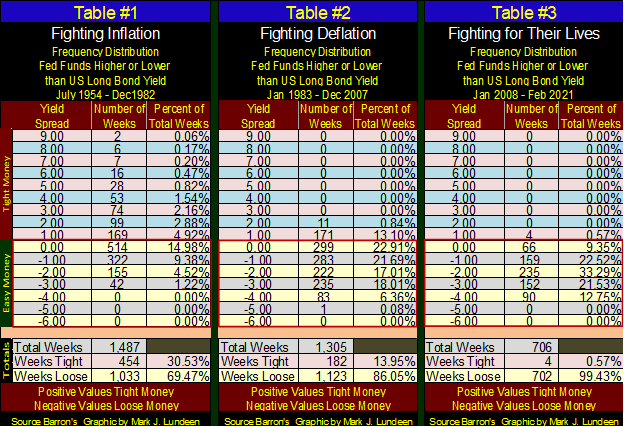

Observando el diferencial de crédito de los Fondos Federales y el rendimiento de los T-bonds trazado en el gráfico anterior, he construido tres tablas de distribución de frecuencias a continuación para cada una de las épocas de «política monetaria» que he identificado anteriormente. Los expertos pueden querer estudiar estos datos en detalle. Para la mayoría de las personas que están familiarizadas con la forma en que el FOMC crea dinero fácil o difícil en el sistema financiero, elevando su tasa de fondos federales por encima o por debajo de los rendimientos de los bonos a largo plazo, todo lo que la mayoría de la gente necesita ver es que desde enero de 2008, el FOMC ha hecho que el dinero sea difícil durante sólo cuatro semanas. Desde el final de la debacle de las hipotecas subprime, el FOMC se ha convertido en una máquina perpetua de inflar burbujas.

Entonces, ¿qué hay de malo en que las valoraciones del mercado sigan inflándose muy por encima de donde están ahora si los inversores están ganando mucho dinero mientras lo hacen? Porque esas ganancias son tan ficticias como me imagino que deben ser las reservas de Wells Fargo en julio de 2021, como se ve en el magnífico artículo de abajo de King World News.

Dejo este tema con unas palabras de sabiduría del Gurú del Mogambo.

Hasta aquí todo lo dicho! Es hora de pasar a algo más agradable de considerar, algo así como el gráfico BEV del oro que aparece a continuación. La semana pasada el oro no hizo mucho, pero cerró la semana más cerca de su línea BEV -10% que de su línea BEV -15%. En definitiva, hay buenas razones para seguir asumiendo que los mínimos de la corrección posterior a agosto de 2020 están dentro, y que la próxima línea BEV a cruzar es la línea BEV -10% del oro.

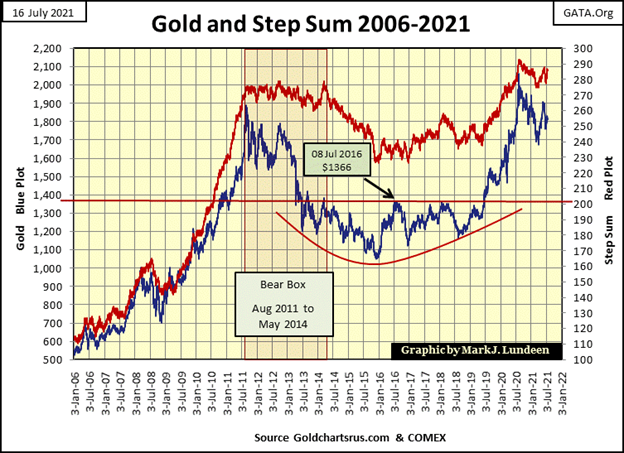

No hay muchas novedades en el gráfico de suma de pasos del oro que se muestra a continuación, pero sigue siendo alcista. Las perspectivas de que el oro vea una verdadera carrera alcista, como se ha visto desde 2006 hasta 2011 a continuación, son excelentes cuando estos gráficos de abajo finalmente rompan por encima de sus máximos de agosto del año pasado.

La corrección con la que el oro ha luchado desde agosto de 2011 ha durado ya una década. Una década es un tiempo muy largo para que un patrón gráfico continúe. Considerando toda la inflación monetaria vista desde febrero de 2020, el No QE#4 en el balance de la Reserva Federal publicado anteriormente en este artículo, el potencial de grandes avances en los viejos metales monetarios y sus mineros son enormes.

Cuando se consideran todos los problemas pendientes que el sistema financiero está ignorando ahora, no puedo ver ninguna buena razón para que alguien ponga en riesgo sus ganancias ganadas con esfuerzo permaneciendo en el mercado de valores de base amplia, y no transfiriendo una porción significativa de su dinero en activos de metales preciosos.

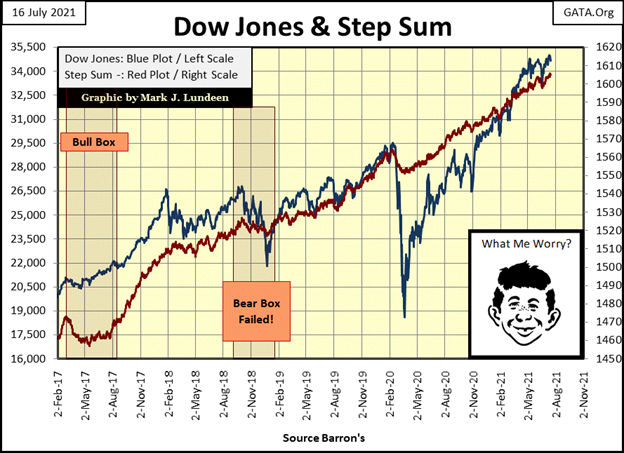

El Dow Jones y su suma de pasos por debajo siguen siendo alcistas, pero el Dow Jones ha avanzado un 88%, o 16.404 puntos desde que tocó fondo el 23 de marzo de 2020.

Siendo los mercados lo que son, uno debería anticipar una corrección del 10% al 20% desde los niveles actuales. Pero hasta ahora eso no está sucediendo. Creo que la razón principal por la que esto no va a suceder es que el FOMC teme que si el Dow Jones se corrige en un 10%, no están seguros de que puedan volver a subir por mucha «liquidez» que «inyecten» en el sistema.

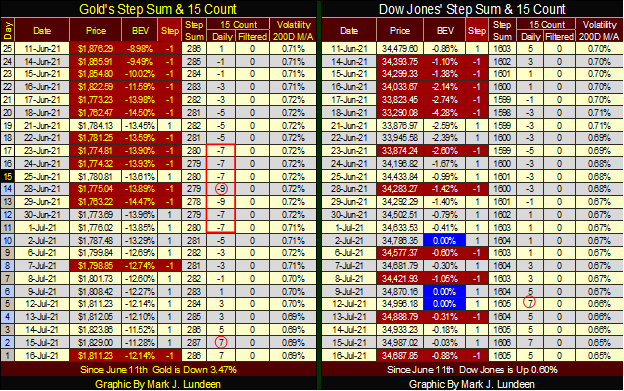

Miren el recuento de 15 del oro a continuación. Pasó de un muy sobrevendido -9 el 28 de junio a un sobrecomprado +7 esta semana. Si el cierre del viernes hubiera sido un día de avance, habría cerrado la semana en un muy sobrecomprado +9, de un extremo a otro en sólo catorce sesiones de negociación. Esto es algo que no vemos muy a menudo. No estoy seguro de lo que esto significa exactamente para el mercado del oro, pero sigo siendo positivo y creo que el oro puede ver un nuevo máximo histórico antes de finales de agosto.

Por otra parte, un +7 para un recuento de 15 es un mercado sobrecomprado, un mercado que debe retroceder. Una cosa que he descubierto acerca de ser un observador del mercado – nunca es simple.

Otro problema que veo en la tabla de suma de pasos del oro es que la media móvil de 200 días de su volatilidad diaria sigue siendo baja. Cuando el oro y la plata comiencen su gran impulso en la historia del mercado, esperen que la actual volatilidad diaria del oro del 0,69% aumente a algo muy por encima del 1,00%. Que el oro lo esté haciendo tan bien con tan poca volatilidad diaria es algo positivo, creo.

La tabla de suma de pasos del Dow Jones también tiene buen aspecto. Al igual que el oro, su recuento de 15 esta semana también aumentó a un +7, lo que lo convierte en un mercado sobrecomprado. ¿Se debe el mercado de valores a un retroceso? No soy quien para preguntarlo. Todo depende de lo que los idiotas del FOMC quieran que ocurra. Y ahora mismo, tendría que decir que no están pensando en esa línea para el Dow Jones.

Eskay Mining tuvo su seminario web el jueves de esta semana. La empresa contó con el Dr. Quinton Hennigh, asesor técnico de Eskay, para hablar del progreso actual en el proyecto de exploración de la empresa en su propiedad 100% Cory en la Columbia Británica.

No soy un experto en geología. Pero el Dr. Hennigh sí lo es, y era obvio que estaba muy contento con el progreso en la exploración de la propiedad Cory de Eskay Mining. El mineral de oro y plata de alta calidad es abundante, y claramente, el Dr. Hennigh anticipa que se encontrará mucho más este verano.

En este momento, nadie en el equipo de expertos de la empresa puede hablar con especificidad del tonelaje de mineral de metales preciosos de alto grado en su propiedad Cory, pero el potencial es enorme

Me sorprendió un poco que el precio de Eskay Mining se mantuviera básicamente sin cambios en las operaciones del viernes después de este seminario web. Como la empresa empieza a publicar sus resultados de ensayos en los próximos meses, dudo que los inversores puedan comprar sus acciones a los precios actuales durante mucho más tiempo. Si está buscando un juego minero con excelentes perspectivas, haga clic en el enlace anterior y eche un buen vistazo a Eskay Mining. Sospecho que dentro de un año se alegrará de haberlo hecho.

– —

(Imagen destacada de Yiorgos Ntrahas vía Unsplash)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.