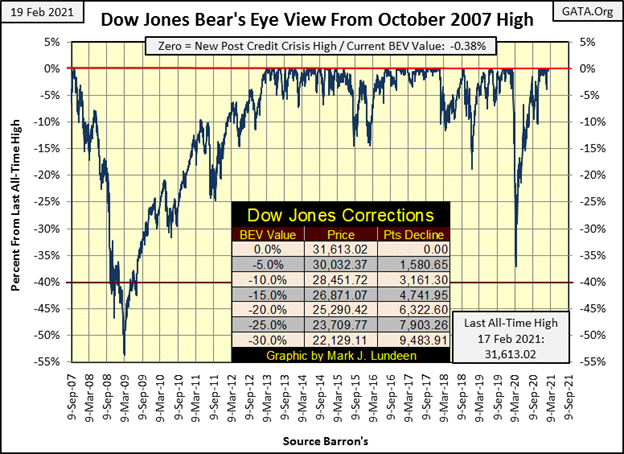

El Dow Jones sigue avanzando en la historia del mercado. En lo que va de febrero, ha hecho cinco nuevos ceros BEV (nuevos máximos históricos), su 12º a 16º desde su mínimo del 23 de marzo de 2020. Eso fue hace casi un año. En estos once meses el Dow Jones ha avanzado más de 13.000 puntos, o un 70% desde el máximo histórico de este miércoles, sin que haya señales de que este avance histórico se frene.

Al igual que una locomotora que avanza a gran velocidad, es obvio que este avance no va a continuar para siempre, pero uno no quiere ponerse delante de ella hasta que se frene. Entonces, ¿debería alguien que estaba sentado al margen entrar en el mercado ahora? No lo creo, simplemente por el hecho de que uno debería vender cuando el mercado es fuerte, no comprar.

El momento de entrar en el mercado habría sido el pasado mes de marzo, cuando todo el mundo vendía en pánico mientras el Dow Jones se desinflaba un 37% en sólo veintiocho sesiones de negociación en la Bolsa de Nueva York. ¿Recomendé comprar en marzo pasado? No.

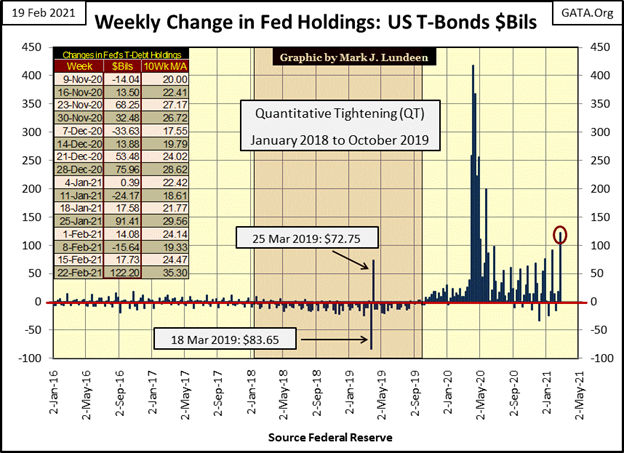

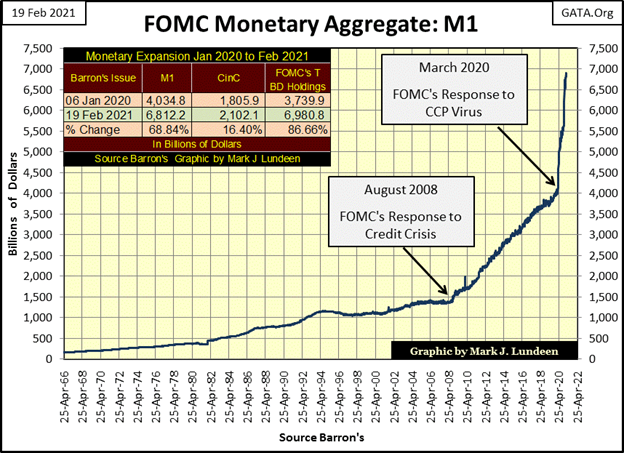

Las únicas personas que compraron acciones en marzo pasado fueron el FOMC y sus secuaces de Wall Street (ya sabes; todos los sospechosos habituales), ya que el No QE#4 del presidente de la Fed comenzó a «inyectar» más de un billón de dólares en el sistema financiero en un mes (ver gráfico abajo).

¿Dónde creen que estaría el Dow Jones al cierre de esta semana, si el FOMC no hubiera «inyectado» toda esa «liquidez» en el mercado en el último año? Le daré una pista: ahora no estaría subiendo un 70% desde los mínimos del pasado mes de marzo. Mirando las «inyecciones de liquidez» semanales que se ven a continuación desde febrero de 2020, diría que el Dow Jones y el resto del mercado de valores estarían ahora en un histórico y profundo mercado bajista.

Los juegos en Wall Street continúan esta semana con el FOMC «inyectando» 122.200 millones de dólares adicionales en el sistema financiero. No hemos visto una «inyección de liquidez» semanal de tres dígitos en el mercado desde finales de mayo del año pasado, cuando el FOMC «inyectó» 199.000 millones de dólares en el mercado. Mi conjetura es que en el próximo año, el FOMC se verá forzado a aumentar sus «inyecciones de liquidez» hasta el punto de que podrían eliminar esa «inyección» semanal de más de 400.000 millones de dólares vista el pasado abril.

Entonces, ¿qué es lo que realmente está pasando aquí? Creo que la dama de Nigeria que se ve a continuación tiene una comprensión superior del actual dilema económico, con sus patéticos tipos de interés y rendimientos de los bonos bajos y la explosión de las valoraciones de los activos, que todos los sabios idiotas del FOMC; que cuando uno se monta en el lomo de un tigre, no hay salida segura.

Entonces, ¿hay que comprar en este mercado? No con mi recomendación. Eso sí, no es que me den miedo los tigres, sino que me dan miedo los osos. Son los osos, por muy mimosos que parezcan, los que me dan escalofríos.

Pero al cierre de esta semana, no había señales de osos merodeando por el bajo Manhattan. Miren el Dow Jones en barras diarias; esta semana hizo dos nuevos máximos históricos mientras daba pasos de bebé, como debe hacer un buen mercado alcista.

Entonces, ¿qué es toda esta charla sobre los tigres y los osos que le da a alguien los pelos de punta? El sistema bancario en este mercado caliente estaría encantado de concederle una segunda, o incluso una tercera, hipoteca sobre su casa. Lleve los ingresos a su corredor de bolsa y abra una cuenta de margen para invertir en opciones de compra fuera de dinero en una de las acciones más atractivas de hoy; mucha gente lo está haciendo, ¿por qué no usted?

¿Qué? ¿Los bancos y los corredores de bolsa no dejarían a nadie hacer esto? Tal vez no la semana pasada, pero tal vez la semana que viene sí, ya que las posiciones increíblemente apalancadas son las que impulsan los avances históricos de los mercados alcistas (como el nuestro) hasta su último máximo histórico, justo antes de la caída.

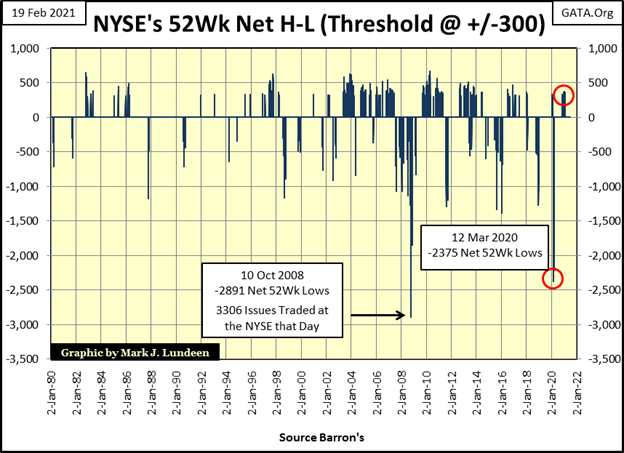

Veamos las redes de máximos y mínimos de 52 semanas del NYSE en el gráfico siguiente, en el que he utilizado un umbral de +/- 300 para filtrar el ruido del mercado. Visualmente, este gráfico puede dividirse en dos épocas: antes y después del fondo del mercado bajista del NASDAQ de octubre de 2002.

Antes de octubre de 2002, las redes de máximos y mínimos de 52 semanas del NYSE superaban sus umbrales de +/-300, pero no con tanta frecuencia como después, ya que después de octubre de 2002 se producen en grupos en lugar de como eventos de mercado singulares. Es natural preguntarse por qué se produjo este cambio en los máximos y mínimos de 52 semanas del NYSE. Me inclino a relacionar este cambio en el mercado con los esfuerzos del FOMC para reflotar el mercado de valores después del fondo del mercado bajista de alta tecnología de 2000-02, y de nuevo después del fondo del mercado bajista de hipotecas de alto riesgo de 2007-09. Y ahora una vez más después del fondo del flash crash del pasado marzo.

Otra característica que se ve en este gráfico que apoya mi hipótesis es que los extremos de estas redes de máximos y mínimos de 52 semanas han disminuido a la baja. Antes de octubre de 2002 las redes rompieron por debajo de -1000 sólo en tres cierres diarios en estos veintidós años. Luego, a partir de 2007, las redes 52Wk High y Low del NYSE rompieron por debajo de -1000 nueve veces, como se ve en el gráfico, y muchas más veces si hubiera contado el total de días en que las redes High y Low cerraron por debajo de -1000.

También son notables los extremos en los que los 52Wk Lows abrumaron a los 52Wk Highs durante el pánico del mercado de octubre de 2008, a partir del cual el FOMC comenzó sus programas de flexibilización cuantitativa QE #1-3. Luego, con los picos de marzo pasado en los 52Wk Lows del NYSE, el presidente de la Fed, Powell, eligió este evento del mercado para comenzar a «inyectar» más de un billón de dólares de «liquidez» en el sistema financiero en cuestión de semanas.

Sin duda, ver a más de 2000 listados en el NYSE cerrar en un 52Wk Low en el mismo día provocará que el FOMC responda con una «inyección» masiva de «liquidez».

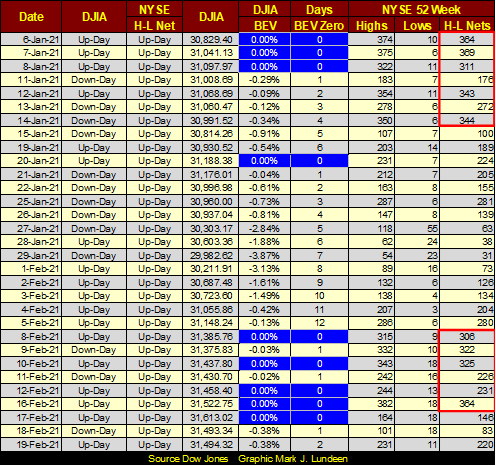

En enero, los 52Wk High Low daily Nets (H-L Nets) en el NYSE están superando una vez más los +300, como se ve en la tabla de abajo. Es un indicio de que un avance del mercado está madurando, pero no necesariamente que una caída del mercado sea inminente. Piense en estas redes H-L de 52 semanas del NYSE de más de 300 como un hito importante que hemos pasado en nuestro camino hacia la cima definitiva en este avance del mercado.

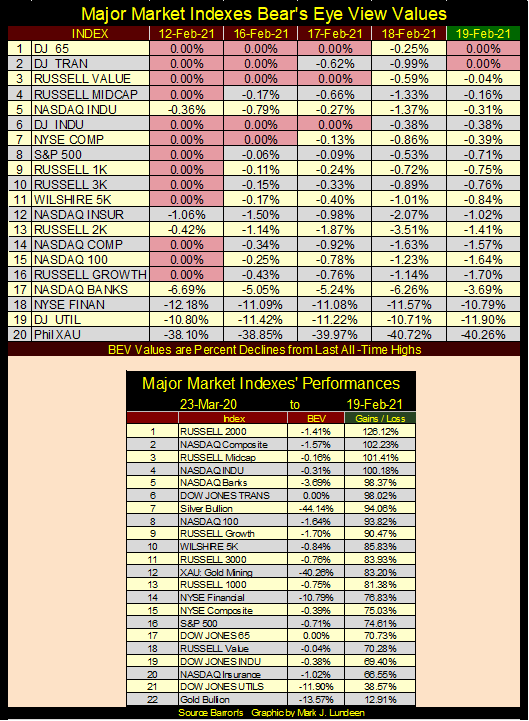

Otra cosa que hay que tener en cuenta es que con tantos listados del NYSE haciendo nuevos máximos de 52 semanas, el gran dinero que se puede hacer en el avance bursátil posterior a marzo de 2020 ya se ha hecho. Miren todos los ceros del BEV de los principales índices bursátiles que sigo hechos la semana pasada; esto ha estado sucediendo desde noviembre pasado.

Cada semana miro las ganancias vistas en estos principales índices de mercado desde sus mínimos del 23 de marzo de 2020, y nunca dejan de sorprenderme. No esperen que los próximos once meses se parezcan a los últimos once vistos en la tabla anterior.

Barron’s solía publicar la capitalización del mercado de la NYSE, pero la NYSE dejó de publicar esos datos en el dominio público hace décadas.

Ese sería un conjunto de datos que me gustaría tener; la capitalización de mercado de la NYSE y el NASDAQ. Con un colapso ocasional del 50% en la valoración desde el año 2000, supongo que se parecerían al gráfico de M1 de abajo, ya que eso es lo que está impulsando este avance en el mercado de valores; la inflación monetaria que fluye desde el FOMC.

Al no ser un fanático actual de los mercados financieros, ¿qué me gusta? Los activos de metales preciosos como los lingotes de oro. Tal vez no esta semana, pero se acerca el día en que toda esta inflación monetaria que se ve arriba va a huir – correr por su vida – de la deflación en el mercado de acciones y bonos, y dirigirse directamente hacia los lingotes de oro y plata, así como a las empresas que los extraen.

Aún así, esta semana en el gráfico BEV del oro que se muestra a continuación, rompió por debajo de su mínimo de noviembre de -13,44%, cerrando la semana con un BEV de -13,57% ($1781,65). Por lo tanto, han golpeado el mercado del oro hasta un nuevo mínimo posterior a agosto de 2020, pero ¿podrán ahora llevar al oro por debajo de su nivel BEV -15% ($1752.22)? Estoy seguro de que lo intentarán la próxima semana, pero no voy a perder el sueño en caso de que tengan éxito, debido a la afluencia masiva de la inflación monetaria que fluye en la economía vista anteriormente.

De todos modos, los precios del oro y de la plata que los medios de comunicación proporcionan al público (tal y como los ha graficado un servidor) no se basan en la realidad, sino en promesas sin valor de entregar lingotes que no existen, y que nunca existirán en algún momento del futuro en los mercados COMEX de papel de oro y plata.

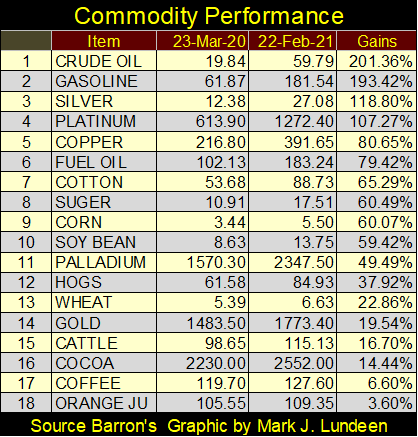

Con la inflación del IPC una vez más encendida en los mercados de materias primas, como se ve a continuación, es sorprendente ver al oro en el puesto #14 cerrando la semana sólo un 19,54% por encima de sus mínimos del pasado mes de marzo. La plata, en el puesto 3 (con una subida del 118,80%), es más parecida, pero sus ganancias del año pasado también han tenido lugar mientras los «responsables políticos» suprimían su precio en el mercado de futuros COMEX.

Cuando uno va a un comerciante que vende onzas reales de oro y plata, los precios que se ven en Kitco o en el COMEX son ficciones probadas. El viernes por la noche, cuando escribía esto, no se podían comprar rondas de plata de una onza por menos de 32 dólares y lingotes de oro de una onza por 1890 dólares, pero sólo si se compran diez rondas o lingotes más.

Las águilas de plata acuñadas por la US Mint desde 1986 están disponibles, pero sólo en algunos años. Los conjuntos de águilas de plata (34 monedas / 1986 a 2020) se venden por 2.392 dólares o 70,35 dólares la moneda. ¿Por qué tanto? La gente que las tiene se aferra a ellas, y eso no va a cambiar hasta que los precios de la plata sean mucho más altos que ahora.

Los bajos precios actuales están dificultando la gestión del inventario de los comerciantes de monedas de oro y plata, ya que hay más compradores que vendedores. Los precios que estos comerciantes desearían ver son aquellos que no sólo inducen a la gente a comprarles monedas, sino que también son lo suficientemente altos como para motivar a los actuales propietarios de monedas de metales preciosos a venderlas. Esto permite a los comerciantes de monedas funcionar como una cámara de compensación para las monedas que entran y salen de sus inventarios, lo cual es difícil con los precios actuales y artificiales que se fijan ahora en los mercados de papel COMEX.

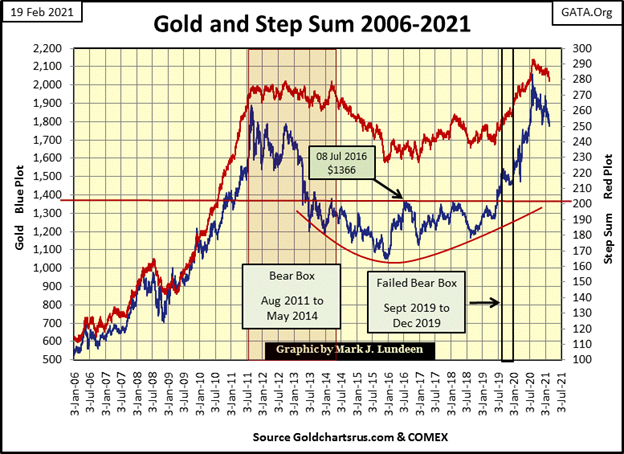

Si miramos el oro y su suma de pasos a continuación, vemos que la corrección actual continúa. ¿Cómo sabremos cuándo se ha completado esta corrección? Eso es simple; veremos ambas parcelas girar hacia arriba, y mi conjetura es que cuando lo hacen lo harán de una manera dramática como fue el caso de 2009 a 2011.

Hasta que eso ocurra, esperamos sabiendo que la presión subyacente bajo los mercados del oro y la plata está aumentando. La tabla que muestra las ganancias en los precios de las materias primas básicas, y el gráfico para el M1 de arriba nos dice eso, y que nuestra paciencia será recompensada de manera rentable.

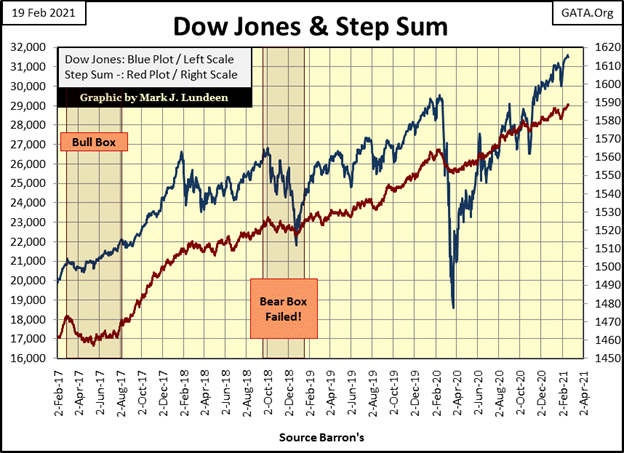

Aquí está el gráfico del Dow Jones y su suma de pasos. Todo se ve bien, y así será mientras el NYSE siga viendo días con máximos y mínimos 52Wk netos de +300.

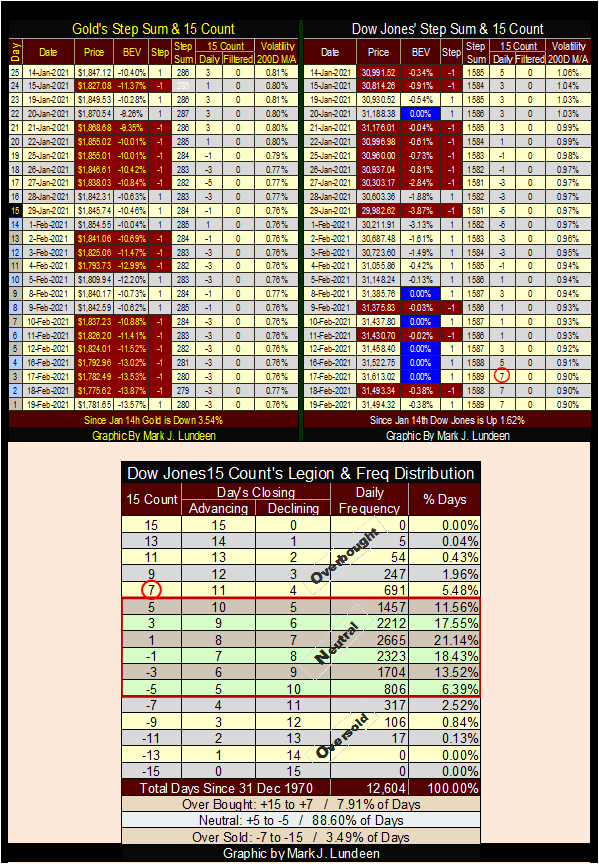

A continuación, las tablas de suma de pasos para el oro y el Dow Jones. La implacable presión de venta que ha sufrido el oro se muestra en toda su extensión a continuación. Desde mediados de enero, la suma de pasos del oro ha perdido seis pasos en el cierre del viernes; eso es mucho. Además, en los últimos veinticinco días de cotización, tampoco vemos muchos recuentos positivos de 15.

Aún así, después de todo eso los osos pudieron forzar el precio del oro a la baja en sólo un 3,54%. ¿Me atrevo a pensar que este es el tipo de mercado que no hace feliz a nadie, ni a los toros ni a los osos?

La historia para la tabla de suma de pasos del Dow Jones es completamente diferente. El Dow Jones al cierre del viernes con su conteo de 15 en una condición de sobrecompra en un +7. No hay sorpresa ahí con todos esos avances diarios para el Dow Jones. Pero a pesar de todo, el Dow Jones había avanzado sólo un 1,62% en los últimos veinticinco días.

Sé que los mercados alcistas para el Dow Jones son mercados de baja volatilidad. Pero para toda la «liquidez» que el FOMC ha «inyectado» en el sistema financiero, produciendo seis nuevos máximos históricos en la tabla de abajo, ver al Dow Jones avanzar sólo un 1,62% desde el14 de enero parece un poco miserable.

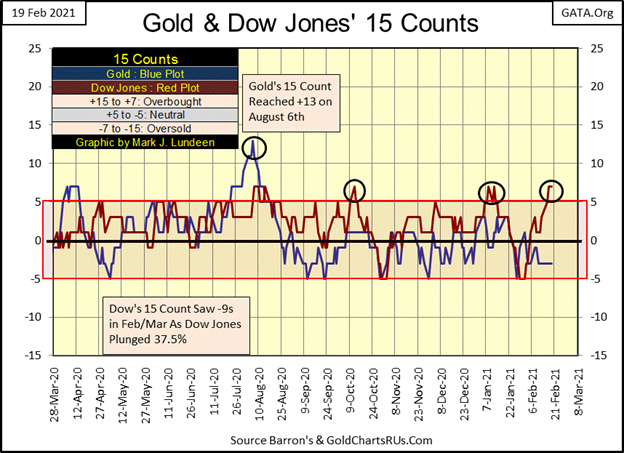

Echemos un vistazo a la condición de sobrecompra del Dow Jones que se desarrolló esta semana, un conteo de 15 de +7 en la tabla de arriba y la trama roja en el gráfico de abajo. ¿Qué es un recuento de 15 de +7? En una muestra de 15 días de negociación, once de esos días el Dow Jones cerró al alza, y los otros cuatro días cerraron a la baja. Desde diciembre de 1970, el recuento de 15 del Dow Jones había aumentado a un +7 durante sólo 691 cierres diarios, o el 5,48% de las 12.604 sesiones de negociación de la Bolsa de Nueva York desde diciembre de 1970. Lo que esto significa puede describirse mejor en el siguiente gráfico.

La tabla del siguiente gráfico establece el rango de condiciones de mercado del recuento de 15;

- Sobrecomprado (+15 a +7)

- Neutral (+5 a -5)

- Sobreventa (-7 a -15)

Estar en sobrecompra no significa que el Dow Jones (o cualquier serie de mercado) esté subiendo; puede bajar resultando en un cuadro de suma de pasos a la baja. Pero típicamente ver el Dow Jones en una condición de sobrecompra indica que ha estado avanzando; pero que se debe a una corrección a corto plazo.

Al ser neutral, el Dow Jones puede tener una tendencia alcista o bajista. Sin embargo, en un mercado que avanza el recuento suele ser positivo (+1 a +5), mientras que en un mercado que baja el recuento suele ser negativo (-1 a -5).

Estar sobrevendido no significa que el Dow Jones vaya a bajar; puede subir dando lugar a un recuento alcista. Pero típicamente ver el Dow Jones en una condición de sobreventa indica que ha estado declinando, pero que se debe a un rebote del mercado.

Tómese un momento para estudiar el Dow Jones (Gráfico Rojo abajo) desde el 28 de marzo del año pasado, un período de once meses donde el Dow Jones ha avanzado un 70% al cierre de esta semana.

Desde el pasado mes de marzo, el recuento de 15 del Dow Jones se ha mantenido por encima de la línea Cero (Línea Negra), excepto por unos breves periodos de -1, y dos veces hasta un -5 a finales de octubre y de nuevo en enero. El recuento de 15 del Dow Jones también alcanzó un +7 de sobrecompra tres veces desde octubre, por lo que un recuento de +7 no es necesariamente bajista, sino una indicación de que el avance necesita un descanso.

Eso es exactamente lo que ocurrió el pasado octubre y de nuevo a principios de enero, el recuento de 15 del Dow Jones bajó pronto a un -5 en ambas ocasiones, pero pronto los toros tomaron su segundo aire y llevaron el recuento de 15 del Dow Jones de nuevo a territorio positivo mientras el propio Dow Jones comenzó a hacer nuevos máximos históricos.

Esta semana, el recuento de 15 del Dow Jones cerró en +7. Podría aumentar hasta un +9 en algún momento de la próxima semana. Pero si se observa la tabla anterior, un recuento de +9 es una condición de mercado muy rara. Así que viendo los datos, yo diría que el Dow Jones se va a enfriar en algún momento de las próximas semanas antes de reanudar su avance. Pero se acerca el día en que el recuento del Dow Jones estará en los principales valores negativos durante semanas y meses. ¿Qué harán entonces los toros de Wall Street?

Si observamos el recuento de 15 del oro (gráfico azul de arriba), desde el pasado mes de marzo hasta principios de agosto el recuento de 15 del oro, con pocas excepciones, se mantuvo positivo mientras el oro avanzaba hacia territorio récord. A principios de mayo se registró un -5, pero ese recuento bajo siguió al recuento de 15 del oro de +7 a principios de abril. Desde principios de mayo hasta agosto, el recuento se mantuvo positivo hasta que se disparó hasta un primer histórico de +13 el 6 de agosto, cuando el oro cerró a 2061 dólares.

Un recuento de +13 es realmente un mercado sobrecomprado, una primicia histórica para el mercado del oro. Desde este extremo del mercado, el oro ha estado corrigiendo durante el último medio año, con el recuento de 15 del oro normalmente en el rango de -1 a -5 desde entonces. Veremos exactamente cuándo termina esta corrección; cuando el recuento de 15 del oro vuelva a ver valores positivos durante semanas y meses.

Texas descubrió esta semana que se había convertido en un condado tercermundista, un condado en el que la corrupción política ha hecho que finalmente los servicios básicos, como la energía eléctrica y el agua potable, no sean fiables para su población. Y es la corrupción política la responsable de esto.

¿Recuerdan cuando el presidente Obama dijo que estaba «haciendo la guerra» a la industria del carbón, y luego cumplió esta promesa? ¿O cuando prometió a cualquiera que construyera una central eléctrica de carbón que lo llevaría a la quiebra si lo intentaba? Ahora, con Joe Biden sustituyendo a Obama en su tercer mandato, van a por la producción de crudo de Estados Unidos.

¿Y qué van a utilizar estos lunáticos de izquierdas para sustituir la energía del carbón y del petróleo mientras llevan a la industria de los combustibles fósiles a la extinción económica mediante la regulación? La energía verde, por supuesto, como la solar y la eólica. Sin embargo, como descubrió Texas esta semana en su hora de necesidad, los paneles solares cubiertos de hielo y nieve no son un gran proveedor de energía eléctrica durante una ventisca masiva de varios días, y las turbinas eólicas se congelan durante las tormentas de hielo. Supongo que muchos de esos aerogeneradores necesitarán costosas y extensas reparaciones antes de poder volver a funcionar una vez descongelados.

Me resulta imposible creer que las deficiencias críticas de la «energía verde» propuesta por los «ecologistas» no pudieran haberse anticipado mucho antes de que se gastaran miles de millones de dólares de capital en ellas. Pero de eso se trataba, no de ofrecer una alternativa fiable a los combustibles fósiles a los habitantes de Texas, sino de recibir miles de millones de dólares de subvenciones gubernamentales.

_

(Imagen destacada de Keenan Constance vía Pexels)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestra descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.