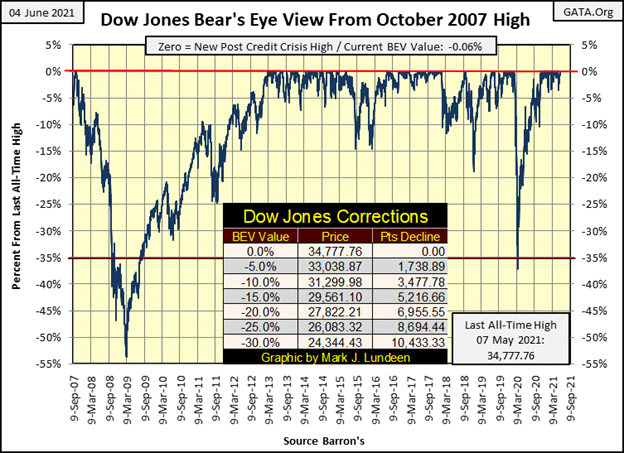

Esta semana ha cerrado con el BEV del Dow Jones en el -0,06%. En términos de dólares, el Dow Jones tiene que avanzar sólo veintidós dólares para volver a hacer historia en el mercado con un nuevo máximo histórico. Ese será el BEV Cero (0,00%) #30 visto por debajo desde su mínimo del BEV -37% de marzo de 2020.

Esto es malditamente alcista. También es una maldita farsa inflacionaria impuesta a un mundo confiado por el FOMC de la Reserva Federal.

Miren las dos grandes caídas del mercado en este gráfico del BEV. El mercado bajista de las hipotecas subprime (octubre de 2007 a marzo de 2009), desde su último BEV Cero en octubre de 2007 hasta que rompió por primera vez por debajo del 37%, duró 253 sesiones de negociación en la Bolsa de Nueva York. La caída del 37% del año pasado (de la nada) sólo tomó 27 sesiones de negociación en el NYSE para lograr lo mismo, y eso es un gran problema para mi forma de pensar.

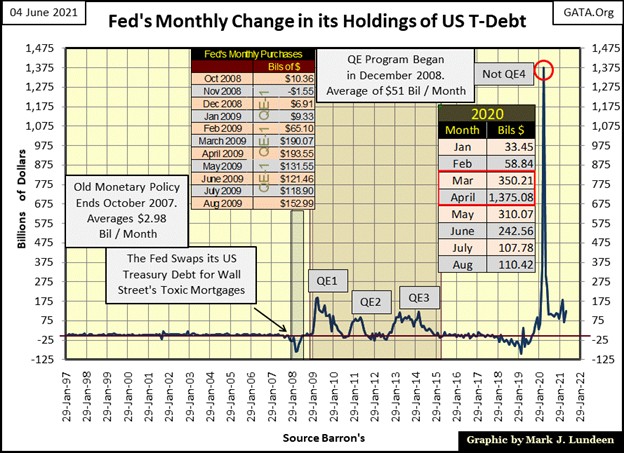

Al parecer, otros pensaban lo mismo. Inmediatamente después de este estallido de deflación de 27 días del Sr. Oso, los sabios idiotas del FOMC instituyeron su No QE#4, e «inyectaron» 1,3 billones de dólares de «liquidez» en el sistema financiero en el mes siguiente; abril de 2020.

Los idiotas hicieron su punto. Muy parecido a la orden del camarada Stalin al Ejército Rojo en la batalla de Stalingrado: «Ni un paso atrás». No se permitiría que el Dow Jones se desinflara por debajo de su línea BEV -40% en los días siguientes. Sólo Dios sabe cuánto más habría bajado el Dow Jones si se hubiera permitido que las fuerzas naturales del mercado descubrieran el valor justo del mercado de valores. Tengo que creer que se habría desinflado muy por debajo del mínimo del mercado bajista de la Hipoteca Subprime, un BEV -53%.

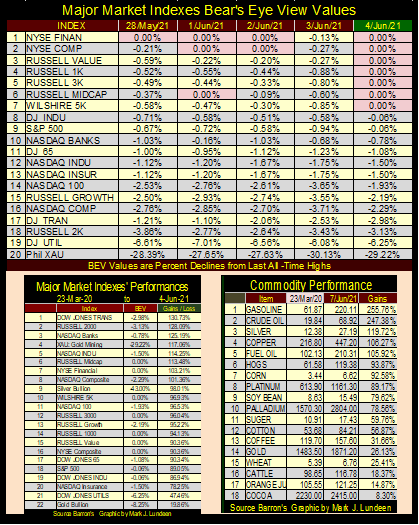

Ahora, en junio de 2021, estamos viendo al Dow Jones hacer su trigésimo BEV Cero en el avance del fondo posterior a marzo de 2020. Vamos toros vamos! Como se ve a continuación en mi tabla de Valoraciones BEV de los principales índices del mercado a continuación; son.

El mes pasado ha visto una escasez de Ceros BEV en la tabla de abajo. Pero estos índices se mantuvieron en posición de puntuación, o menos del 5% desde sus últimos Ceros BEV. Luego, al cierre de esta semana, siete de estos principales índices cerraron en nuevos máximos históricos. Espero más de lo mismo al final de la próxima semana.

Pero hay un problema con esto, y uno grande cuando comparamos las dos tablas anteriores. No es natural ver que los principales índices de la izquierda avancen en porcentajes de tres y dos dígitos después de sólo catorce meses, pero ahí está.

Y lo que es, es una consecuencia del FOMC «inyectando» ingentes cantidades de dólares en el sistema financiero. Lo que demuestra la tabla de la derecha es que, por primera vez desde principios de la década de 1980, la «liquidez inyectada» se está filtrando a los precios de consumo, lo que se traducirá en un aumento de la inflación del IPC.

El aumento de la inflación del IPC a porcentajes anuales de dos dígitos hará estallar esta burbuja sin importar lo que haga el FOMC. Una inflación del IPC de dos dígitos acabará provocando rendimientos de los bonos y tipos de interés de dos dígitos, le guste o no al FOMC. Cuando esto se reconozca ampliamente, este hecho devastará las valoraciones de los mercados financieros, y de los bienes raíces. Tal vez todavía no, pero a su debido tiempo esto se hará evidente para todos.

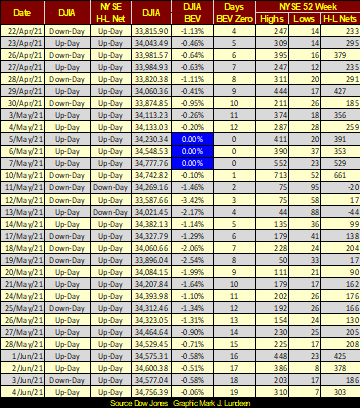

El NYSE 52Wk H-L Nets esta semana vio tres días donde cerró por encima de mi umbral de 300. Como se ve en la columna «Cero BEV del día», han pasado 19 días desde el último Cero BEV del Dow Jones. No pasarán otros 19 antes de que el Dow Jones vea el siguiente.

En el gráfico de barras diario que aparece a continuación, el Dow Jones se ha tomado un pequeño descanso durante el último mes; llamémoslo una minicorrección. Ahora, a principios de junio, se ha refrescado y está listo para ir a niveles más altos.

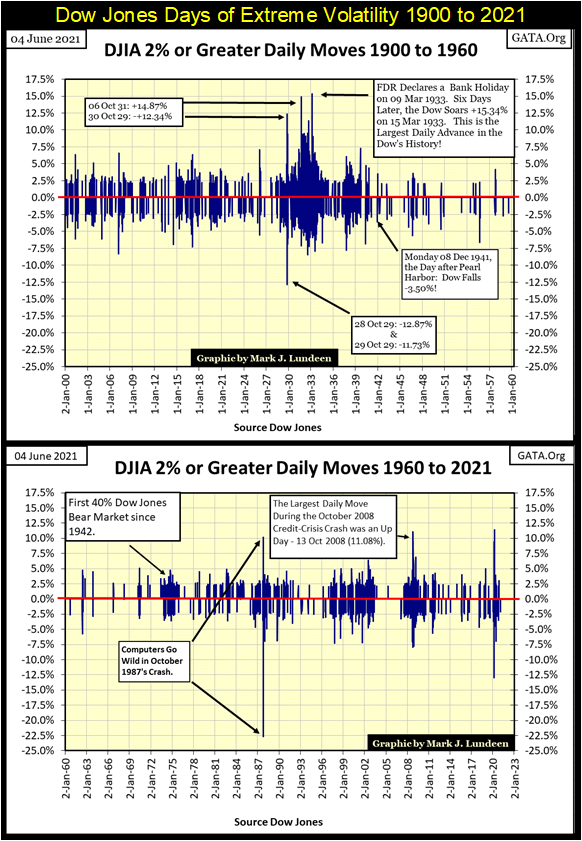

¿Por qué creo esto? Porque no veo ningún día de extrema volatilidad en el mercado en las barras diarias de abajo, días en los que el Dow Jones se ha movido +/- 2% o más desde el precio de cierre del día anterior. Como el avance actual está ahora firmemente establecido, hasta que veamos algunos movimientos porcentuales diarios sobredimensionados en el Dow Jones de abajo, es mejor asumir que este avance continuará hasta que se termine por sí mismo con una serie de días de 2% en el Dow Jones.

No estoy diciendo nada nuevo o radical aquí, ya que desde la década de 1920 todos los avances importantes del mercado se han terminado con la llegada de días de extrema volatilidad (también conocidos como días Dow Jones 2%). El mercado no ha visto uno desde el29 de enero. Y hasta que veamos dos o tres de ellos en una semana más o menos, me mantengo alcista en el mercado mientras me siento en lo alto de la galería de cacahuetes del mercado animando a los toros.

Este es un gráfico que muestra todos los días de volatilidad extrema del mercado desde enero de 1900. Cuando el Dow Jones comienza a ver movimientos diarios de más del 2%, ya sean días de subida o de bajada, los inversores deberían poner cierta distancia entre su patrimonio y el mercado de valores.

Uno esperaría ver los mayores avances diarios durante los mercados alcistas. Pero los últimos 121 años de historia del mercado demuestran que eso no es cierto; que, de hecho, es durante los mercados alcistas cuando el Dow Jones ve sus grandes avances porcentuales de dos dígitos. Estos avances diarios de gran tamaño no son más que la forma que tiene el Sr. Oso de atraer a las ovejas a su picadora de carne. Qué apestoso es ese tipo!

La gente ha dejado de pensar en el desplome del mercado de marzo de 2020, pero algo grande, malo y feo estaba surgiendo en los mercados a principios del año pasado.

Miren los extremos de la volatilidad diaria del Dow Jones de hace catorce meses. Olvidemos la volatilidad de 1987, que se debió a un programa informático que se volvió estúpido, un problema que se corrigió rápidamente. La volatilidad de esas 27 sesiones de negociación en la Bolsa de Nueva York fue más extrema que cualquier cosa que se haya visto en la crisis de las hipotecas subprime, o cualquier otra cosa desde 1960.

Si prometes no decírselo a nadie, te contaré un pequeño secreto: las compañías mineras de oro y plata están en las primeras etapas de un mercado alcista histórico y masivo.

¿Por qué pienso eso? Simplemente lo están y poca gente es consciente de ello. Lo cual es de esperar, ya que la mayoría de los inversores (profesionales y minoristas) siempre siguen a la multitud. No es que ser un seguidor de la multitud sea siempre malo. En realidad, puede ser una estrategia muy buena, ya que la multitud siempre sigue las inversiones que están en mercados alcistas. Así pues, siguiendo los avances establecidos del mercado es como se gana dinero en los mercados, hasta que los inversores deciden quedarse en la fiesta después de que el Sr. Oso arruine los festejos.

Pero para hacer el GRAN DINERO, uno tiene que identificar un gran avance del mercado en sus primeras etapas, antes de que la multitud entre, que es exactamente la situación en la que se encuentra la minería del oro y la plata ahora. Te mostraré mi razonamiento de por qué soy tan alcista en las mineras de metales preciosos, y luego puedes llegar a tus propias conclusiones, porque después de todo es tu dinero.

Veamos el Índice de Minería de Oro de Barron’s que se remonta a enero de 1920, gráfico de abajo. Lo primero que hay que observar es que antes de 1970 no había mucho que ver. Lo segundo es que después de 1970 el BGMI ha estado oscilando entre 1600 en la parte alta y 200 en las caídas. Para alguien que busque una inversión en la que pueda mantenerse a largo plazo, la minería de oro y plata de los últimos cincuenta años no lo ha sido.

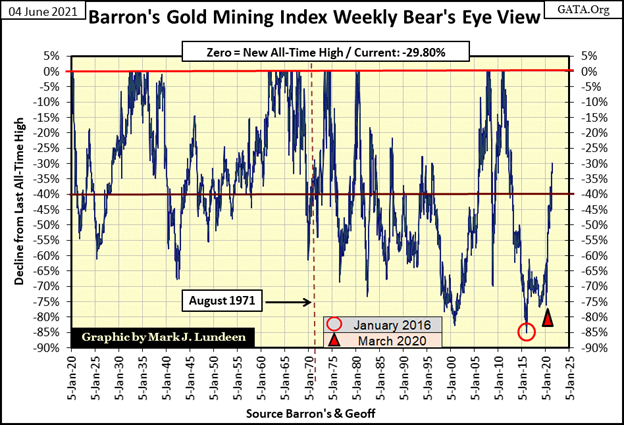

Hay una forma mejor de ver los datos del BGMI arriba mencionados. A continuación (en realidad una tabla y un gráfico) hay un gráfico «Bear’s Eye View» (BEV) de los últimos 100 años para el Barron’s Gold Mining Index. Tómese un momento para comparar estos dos gráficos, el BGMI tal y como se publica (arriba), y el BGMI en el formato BEV a continuación.

Barron’s comenzó a publicar estos datos a principios de 1938. Pero un buen amigo mío (Goeff) se tomó la molestia de conseguir datos semanales sobre Homestake Mining (una de las dos mineras de oro originales del índice) para que yo pudiera retroceder esta serie de datos hasta enero de 1920.

Gracias Goeff!

Me encanta el formato BEV, ya que observar una serie histórica de mercado después de un siglo de inflación monetaria se visualiza mejor como el Sr. Oso ve los mercados. Cada nuevo máximo histórico (también conocido como Ceros BEV) se ve como un Gran Cero Gordo (0,00%), ¡y no más! Cualquier punto de datos que no sea un nuevo máximo histórico es registrado como un porcentaje negativo por el Sr. Oso, ya que eso es todo lo que le interesa: ¡cuánto porcentaje puede recuperar de los toros!

Por lo tanto, un gráfico BEV comprime los datos de los precios del mercado en un rango del 100%; con un 0,00% un nuevo máximo histórico, y un -100% una eliminación total de la valoración.

Si observamos el siguiente gráfico (en realidad una tabla y un gráfico), antes de agosto de 1971 (línea roja vertical discontinua), el BGMI sufrió dos grandes retrocesos del Sr. Oso. Una en la década de 1920, cuando el Dow Jones estaba en un mercado alcista masivo, y otra a principios de la década de 1940, cuando la Segunda Guerra Mundial desinfló la mayoría de los activos financieros, incluido el Dow Jones.

Y al igual que el Dow Jones, el BGMI siguió su fondo común de abril de 1942 con un mercado alcista que alcanzó su máximo en la década de 1960. El Dow Jones alcanzó su máximo en febrero de 1966, con un avance del 989%. El BGMI alcanzó su máximo dos años después, en marzo de 1968, con un avance del 1292%. Por lo tanto, ha habido momentos en los que invertir en la minería del oro y la plata ha sido una estrategia de inversión exitosa. Espero que eso vuelva a ser cierto en algún momento del futuro inmediato.

Después de agosto de 1971, la volatilidad en el BGMI cambió significativamente. Hubo nuevos máximos históricos, pero no muchos, que fueron seguidos por retrocesos porcentuales del 65% y más.

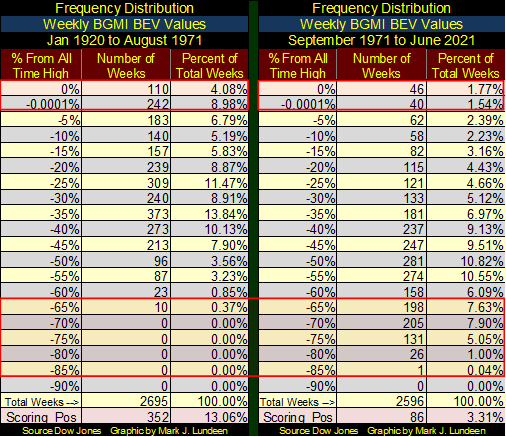

A continuación se muestra una tabla de frecuencia para el BGMI antes y después de agosto de 1971. Esta tabla registra cuántos cierres semanales del BGMI cerraron en un nuevo máximo histórico (BEV Cero / 0,00%), o los retrocesos porcentuales de estos BEV Cero en incrementos del 5%. Eche un vistazo al gráfico del BEV del BGMI, mientras revisa esta tabla.

La fila del 0% es el número de nuevos máximos históricos semanales. La fila del -0,0001% son los cierres semanales que están a punto de alcanzar un nuevo máximo histórico, pero no a más del 5% de uno. Llamo a estos cierres semanales en «posición de puntuación».

La diferencia entre antes y después de agosto de 1971 es notable. Obsérvese también cómo antes de agosto de 1971 el máximo del mercado bajista del BGMI se situaba entre el -65% y el -70%, con diez cierres semanales seguidos. Después de agosto de 1971, el BGMI vio 363 cierres semanales (siete años) en las filas del -70% y más abajo.

Después de agosto de 1971, algo cambió a peor para el BGMI. Han sido cincuenta años de esta acción de mercado bajista, y por esa razón poca gente toma en serio a las mineras de oro y plata. Pero también han sido cincuenta años de malversación monetaria por parte del FOMC, y eso lo cambia todo para los viejos metales monetarios y sus mineros en el próximo colapso de los mercados financieros globales basados en el dólar.

¿No lo creen? A continuación se muestra un gráfico de los cambios mensuales en las tenencias del FOMC de la deuda del Tesoro de EE.UU. en miles de millones de dólares. Los sabios idiotas que dictan la «política monetaria» aún no se han recuperado del fiasco de las hipotecas subprime (2002-08), su obsceno «No QE#4» lo demuestra.

Ninguna «moneda de reserva» que merezca ese nombre puede soportar el abuso que el dólar ha visto arriba, y seguir siendo una moneda de reserva. Y toda esta «política monetaria» abusiva ha sido para el beneficio de los políticos, banqueros y académicos de Estados Unidos. Asumo que el estatus actual del dólar como «moneda de reserva» será de corta duración a partir de ahora; aún así, podría continuar durante unos años por falta de un reemplazo adecuado.

Digo esto sin alegría. Los responsables de esto en Washington, Wall Street y las universidades de la Ivy League deberían ser azotados en directo por lo que han hecho. Pero eso no va a suceder, no cuando puedan culpar de todo al presidente Trump y pasar incontables horas de investigación sobre la «responsabilidad de la Organización Trump en el colapso del dólar.»

Hasta entonces, solo voy a retroceder el camión y cargar todos los activos de metales preciosos que pueda pagar, y los mineros de oro y plata deberían beneficiarse significativamente de lo que está por venir.

Ahora, finalmente, en el gráfico BEV para el BGMI. Miren bien el gráfico por un momento. ¿Qué ocurrió en agosto de 1971?

El Tesoro de EE.UU. retiró «temporalmente» (sí, nos mintieron) el dólar de la paridad de oro de 35 dólares de Bretton Woods, sustituyendo el oro por el petrodólar. El dólar pasó a denominarse dólar-petróleo, ya que todo el petróleo crudo vendido en el mercado internacional sólo podía venderse en dólares estadounidenses.

Esa fue la idea de Henry Kissinger, para mantener la relevancia del dólar en el mercado mundial convenciendo a los principales miembros de la OPEP de que utilizaran exclusivamente dólares estadounidenses en el mercado mundial del crudo a cambio de la protección del ejército estadounidense. El iraquí Saddam Hussein y el libio Muammar Gaddafi querían vender su crudo en otras monedas, y todos sabemos cómo terminó eso para ellos.

Durante los últimos cincuenta años el dólar-petróleo ha funcionado bastante bien. Sin embargo, como se ve a continuación, el BGMI no se lo tomó muy bien, como tampoco lo hicieron los lingotes de oro y plata, metales que en su día sirvieron al mundo como dinero.

Cabe destacar en el gráfico anterior que el mínimo del mercado bajista más profundo del último siglo para el BGMI (Círculo Rojo) se produjo en enero de 2016, un mes después del último mínimo del mercado bajista del oro y la plata. El BGMI experimentó un buen avance en la primera mitad de 2016, pero luego comenzó a cotizar de su habitual manera frustrante, hasta que una vez más tocó otro fondo importante en marzo de 2020 (Triángulo Rojo). Después de este fondo de marzo de 2020 algo cambió para el BGMI, que creo que fue la «inyección» del FOMC No QE#4 de 1,375 TRILLONES de dólares en el sistema financiero en abril de 2020 (ver gráfico anterior).

El siguiente es el gráfico del BEV del oro. En mi último artículo de hace dos semanas estaba buscando que el oro rompiera por encima de su línea BEV -10% ($1855). Resultó que el oro lo hizo unos días después, el17 de mayo, y no ha visto un valor BEV de dos dígitos desde entonces.

Al igual que el Dow Jones, que también ha visto un poco de mini-corrección estas últimas semanas, sospecho que esto resultará ser la pausa que refresca, en un avance que está destinado a subir a territorio récord.

Tenga en cuenta el panorama general, que desde el último máximo histórico del oro en agosto de 2011 (no en 2020), comenzó una brutal caída del mercado bajista de cuatro años y medio, del 45%, que tocó fondo en diciembre de 2015. Es este fondo del mercado desde el BEV Cero de agosto de 2011 del oro en el que me estoy centrando, ya que en diciembre de 2015 el oro, la plata y las mineras de metales preciosos tocaron fondos muy duros.

Comparen el duro fondo del oro de diciembre de 2015 con su fondo de marzo de 2021, donde los osos no lograron forzar al oro a bajar un 20% desde el Cero BEV de agosto pasado. En lo que respecta a los grandes fondos del mercado bajista, el BEV del30 demarzo pasado -18,53% es bastante débil. Ahora, dos meses después, al cierre de esta semana, el oro ha avanzado hasta un BEV de -8,25%.

Si observamos el gráfico del BEV del oro que aparece a continuación, y comparamos el éxito de los osos a la hora de recuperar las ganancias de los toros tras los máximos históricos de agosto de 2011 y 2020, la capacidad de los osos para controlar las tendencias de los precios en el mercado del oro no es lo que solía ser hace diez años.

Eso no va a cambiar pronto, no después de la implementación del No QE#4 del FOMC que sigue «inyectando» un tremendo volumen de dólares inflacionarios en el sistema financiero. Por lo tanto, estoy anticipando más avances en el precio del oro, la plata y sus mineros para la segunda mitad de 2021.

Me encanta este gráfico que traza el precio del oro (Blue Plot) con su suma de pasos (Red Plot) a continuación. Simplemente se ve cada vez mejor, semana tras semana.

Han pasado más de diez años desde que el oro y su suma de pasos han visto una carrera descendente sin obstáculos, como se ve desde enero de 2009 hasta agosto de 2011. Viendo estas parcelas salir de sus mínimos de marzo de 2020, me pregunto cómo se verán en este gráfico dentro de unos años. Seguirán con la tendencia en sus rangos de cotización posteriores a agosto de 2011? ¿O volverán a liberarse y se dispararán muy por encima de donde están ahora?

La forma de ver este gráfico depende de lo alcista que te sientas con el oro y la plata. En mi caso, ¡veo un tiro a la luna en mi camino!

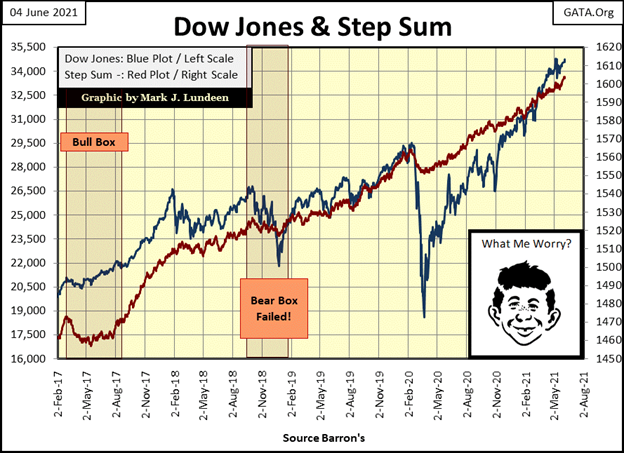

En cuanto al Dow Jones (gráfico azul) y su suma de pasos (gráfico rojo), estoy de acuerdo con Alfred y no temo nada. Por supuesto, ayuda que no tengo ni un centavo en riesgo en este avance del mercado alimentado por un océano de «liquidez inyectada» en él por una pandilla de idiotas académicos. Pero, ¿a quién le importa cuando proporcionará entretenimiento a los observadores del mercado más exigentes durante el tiempo que dure?

En mi círculo de familiares y amigos, no hay muchos que sigan mis opiniones sobre el mercado. Lo cual es una verdadera lástima, ya que me encantaría iniciar una quiniela sobre cuál será finalmente el máximo histórico del Dow Jones. La gente razonable sabe que el avance actual del Dow Jones va a terminar, porque todos los avances del mercado terminan en algún momento. Me gustaría apostar un dólar en una quiniela de compañeros observadores del mercado a cuál será el último máximo histórico del Dow Jones. Humm, ¿por encima o por debajo de los 40.000? Tal vez una segunda quiniela de un dólar para, si este avance termina antesdel 1 de enero de 2022, o después?

En lo que a mí respecta, las quinielas de un dólar vistas anteriormente son los únicos riesgos de mercado que me importan con este mercado.

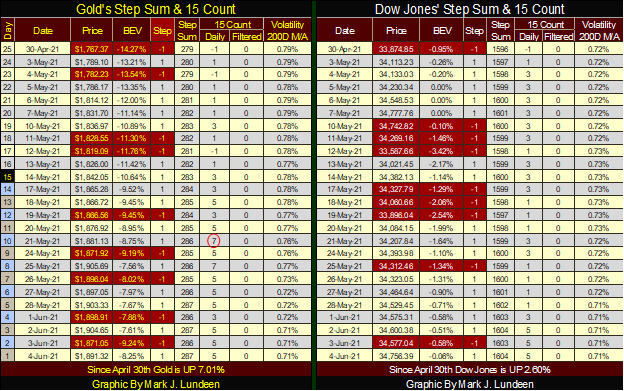

El oro en su tabla de suma escalonada de abajo se ve bien. Desde el30 de abril su step sum ha aumentado en ocho avances netos diarios, de 279 a 287. El recuento de 15 del oro llegó a ser sobrecomprado el 21 y 25 de mayo, pero luego disminuyó de nuevo en el rango neutral (-5 a +5), desde entonces. Muy bien.

Y todo esto con la volatilidad diaria del oro (su media móvil de 200 días) bajando al 0,71%. Oye, esa es la manera incorrecta de que la volatilidad tienda en un gran mercado alcista en el oro. Pero, de todos modos, ahí está. ¿Qué debemos hacer con esto? Tal vez que la verdadera diversión en el mercado alcista de los metales preciosos aún no ha comenzado. Cuando el precio del oro vuelva a entrar en territorio récord, espere un gran aumento de la volatilidad diaria, hasta algo más de la línea del 1,00%.

Por las mismas razones, la tabla de suma de pasos para el Dow Jones también tiene buen aspecto, salvo que la baja volatilidad diaria del Dow Jones, como su actual 0,71%, es típica de un mercado alcista en el Dow Jones. Como se mencionó anteriormente, hasta que el Dow Jones comience a producir días de extrema volatilidad (2% o más días), estoy anticipando más ganancias en este avance.

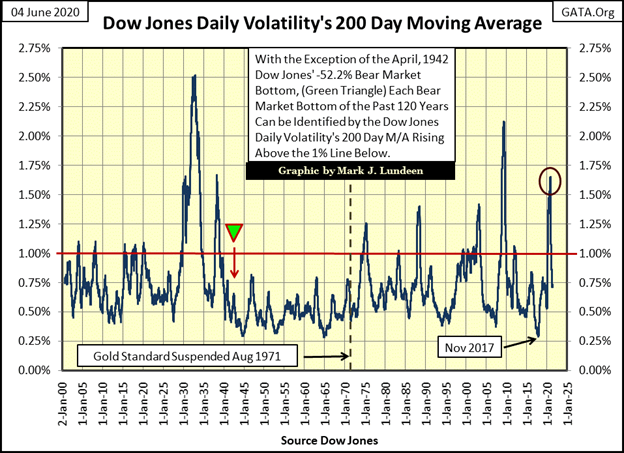

Aquí hay un gráfico que traza la media móvil de 200 días de la volatilidad diaria del Dow Jones que se remonta a enero de 1900. Con la excepción del fondo del mercado bajista de abril de 1942, las cosas malas suceden en Wall Street cuando la volatilidad diaria deja de declinar, y comienza a avanzar hacia la línea roja del 1,00%.

Con la excepción del fondo del mercado de abril de 1942, este gráfico destaca todos los grandes fondos del mercado bajista de los siglosXX yXXI:

- Julio de 1932 (fondo del mercado bajista de la Gran Depresión): 2,50%.

- Fondo del mercado bajista de marzo de 1938: 1.70%

- Diciembre de 1974 (primera caída del 40% del mercado bajista del Dow Jones desde abril de 1942): 1,25%.

- Octubre de 1987 (flash crash): 1,40%.

- Octubre de 2002 (caída del mercado tecnológico): 1,40%.

- Marzo de 2009 (caída del mercado bajista de las hipotecas de alto riesgo): 2,10%.

- Marzo de 2020 (Fondo del mercado bajista surgido de la nada): 1,65%.

La volatilidad de la caída del mercado del -37% para marzo de 2020 (Círculo Rojo) es una locura. Un pico de volatilidad diaria del 1,65% a partir de una caída del mercado del 37% durante un período de 27 días es realmente extraño. ¿Dónde estarían los mercados en junio de 2021 si el FOMC no hubiera implementado su Not QE#4?

Con este récord de 121 años de historia de los mercados a la vista, hay buenas razones para esperar cosas malas cuando una vez más la volatilidad diaria del Dow Jones empiece a subir hacia su línea roja del 1,00%. Pero aún no estamos ahí. Así que, ¡vamos toros, vamos, y corran salvajes y libres!

__

(Imagen destacada de Dimitry Anikin vía Unsplash)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que refleja las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.