Aunque admitimos plenamente que el ex presidente de la Reserva Federal, Paul Volcker, tiene razón en cuanto a la estabilidad de los precios bajo un patrón oro, cabe preguntarse si alguien desea realmente volver a las condiciones de vida de los siglos XVIII al XIX. El valor del dólar estadounidense en 1700 valía 63 veces más que hoy. Dado que el salario medio de un trabajador no cualificado en 1700 e incluso hasta cerca de la Primera Guerra Mundial era de aproximadamente 1 dólar al día, eso significaría que un trabajador de hoy tendría que ganar 63 dólares al día para ser el equivalente a 1 dólar en 1700. 63 dólares equivalen a 7,88 dólares en una jornada de 8 horas. El salario mínimo en gran parte de Estados Unidos es hoy de 7,25 dólares. En aquella época, la gente vivía generalmente en grandes grupos bajo un mismo techo. Además, la población era mayoritariamente rural (60%) que urbana (40%). Los niños trabajaban desde una edad temprana. Hubo que esperar hasta 1929 para que los niños menores de 14 años quedaran legalmente excluidos del trabajo en fábricas y minas. Cuanto más cambian las cosas, más permanecen igual, pero, afortunadamente, algunas cosas cambian.

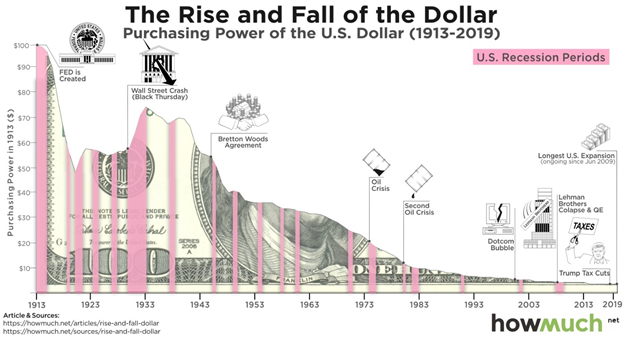

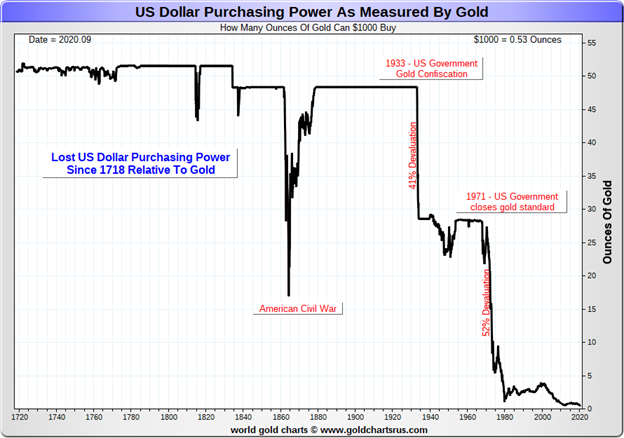

El poder adquisitivo del dólar ha estado en una espiral descendente desde la llegada de la Reserva Federal en 1913. Un artículo que costaba 100 dólares en 1913 costaría hoy 2.656,71 dólares (todas las cifras son en dólares estadounidenses). O, dicho de otro modo, esos 100 dólares de 1913 sólo valen hoy 3,76 dólares. Pero una onza de oro en 1913 costaba 20,67 dólares. Hoy, esa onza de oro tendría que valer 537 dólares para ser el equivalente a la de 1913. Pero el oro se cotiza por encima de los 1.700 dólares o 64 dólares en dinero de 1913. Algunas cosas mantienen su poder adquisitivo, y más.

En ausencia del patrón oro, no hay manera de proteger los ahorros de la confiscación a través de la inflación […] El gasto deficitario es simplemente un esquema para la confiscación «oculta» de la riqueza. El oro se interpone en este proceso insidioso. Es un protector de los derechos de propiedad.

Alan Greenspan, economista estadounidense, fue cinco veces presidente de la Reserva Federal entre 1987 y 2006; nacido en 1926.

En lo que respecta al dólar estadounidense, durante el último siglo, e incluso si nos remontamos a tres siglos atrás, su poder adquisitivo ha disminuido en su mayor parte, no ha aumentado. Al mismo tiempo que el poder adquisitivo del dólar estadounidense ha disminuido, el valor del dólar estadounidense en relación con otras monedas también ha disminuido.

Índice del dólar estadounidense desde 1971 hasta la actualidad

En 1971, el índice del dólar estaba en 120. En 1985 alcanzó un máximo de 164,72. Hoy está en 91,50 y bajando, un descenso del 23,8% desde 1971 y del 44,5% desde el máximo de 1985. Cuando se combina esto con la pérdida de poder adquisitivo del dólar estadounidense, el descenso ha sido considerable. Desde 1971, el poder adquisitivo de un dólar ha caído un 84,6%. Mientras tanto, el precio del oro ha pasado de 40,80 dólares en 1971 a más de 1.700 dólares en la actualidad, con una ganancia de más del 4.000%, y la plata ha pasado de 1,80 dólares a 26 dólares, con una ganancia de más del 1.300%. En 1971, los precios del oro actual habrían sido de 262 dólares y los de la plata, de 4 dólares.

La pérdida de poder adquisitivo y el descenso del valor del dólar estadounidense recuerdan a otra época. Nos recuerda que un colapso no se produce de la noche a la mañana, sino a lo largo de décadas, incluso siglos, y que es constante e insidioso.

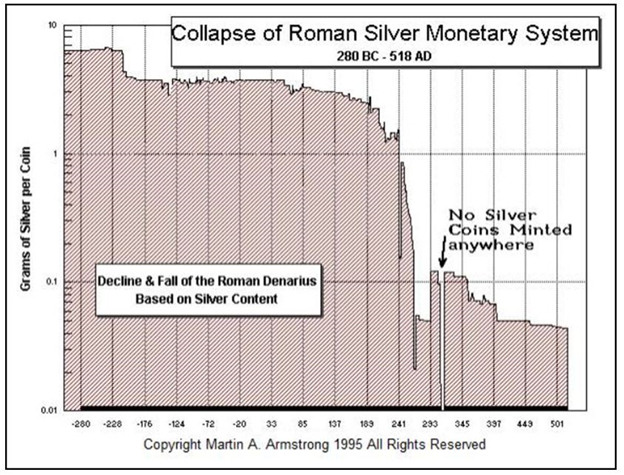

El colapso del sistema monetario romano de la plata 280 a.C. – 518 d.C.

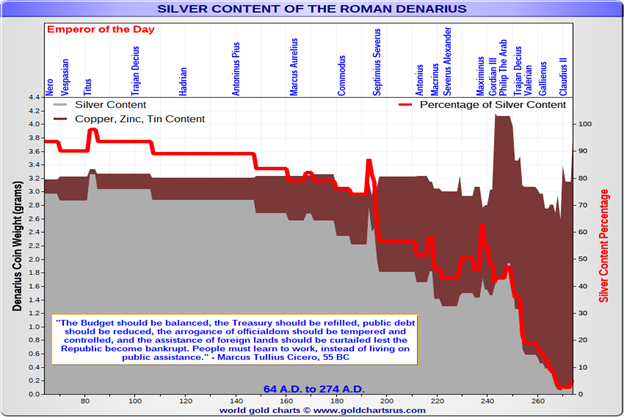

Durante los primeros años de la República Romana, el denario de plata era la principal moneda de comercio, la moneda de reserva de su época. La moneda, del tamaño de una moneda de cinco o diez centavos, representaba el salario de un día para un trabajador cualificado o un artesano. La moneda era de gran pureza y contenía aproximadamente 4,5 gramos de plata pura o unas 0,145 onzas troy. Hoy en día, ese denario de plata vale aproximadamente 3,75 dólares en contenido de plata. Sin embargo, sólo había una cantidad finita de oro y plata y, a medida que la República Romana se convertía en la Roma Imperial, la capacidad de pagar las guerras, los palacios, las carreteras y demás se vio comprometida. La solución: disminuir la cantidad de plata en las monedas para poder emitir más. Era el equivalente actual de imprimir dinero. En la época de Marco Aurelio (161-180 d.C.), el contenido de plata se redujo al 75%. En la época de Galieno (260-268 d.C.), el contenido de plata se redujo al 5%. Poco después, el contenido de plata bajó al 0,5% y los precios se dispararon más de un 1.000%.

El siglo III fue conocido por el colapso del Imperio Romano. La decadencia se produjo tras la muerte de Marco Aurelio (161-180 d.C.) y la peste antoniana (165-180 d.C.). Se dice que la peste mató a 2.000 personas al día. La peste mató a millones de personas, entre ellas soldados y comerciantes, en una población estimada en unos 130 millones. Muy debilitado, el imperio degeneró en emperadores soldados y guerras civiles. El denario de plata dejó de existir en el año 215 bajo el emperador Caracalla (198-217). La moneda que lo sustituyó fue el antoniniano, que inicialmente era de plata y bronce. Un antoniniano valía dos denarios. Pero el envilecimiento continuó hasta que finalmente fue de bronce pero bañado en plata.

El siglo III estuvo en constante crisis. Se calcula que hubo unos 50 emperadores diferentes, la mayoría de los cuales fueron asesinados o murieron en batalla. A la miseria se sumó una segunda plaga conocida como la Peste de Cipriano en el 249 – 262 d.C.. De nuevo, se calcula que murieron millones de personas en su momento álgido, con una media de 5.000 al día. La peste provocó una escasez generalizada de mano de obra en el ejército y en la producción de alimentos. También perturbó gravemente el comercio, que era el sustento del imperio. Las redes comerciales se desintegraron, ya que los desplazamientos se volvieron demasiado peligrosos al no haber suficiente mano de obra para patrullar las rutas. Los ataques de los bárbaros eran constantes. El periodo también estuvo marcado por las guerras civiles y la depresión económica. Roma, cuya población alcanzó un máximo de más de un millón de habitantes en el siglo II, entró en un largo declive que acabó reduciéndose a unos 20.000 en los tres siglos siguientes.

La Roma imperial también se basaba en la esclavitud y no supo adaptarse a la realidad de una población en declive, junto con los ataques de los bárbaros del norte. En la época del emperador Diocleciano (284-305 d.C.), el imperio se dividió en dos: el Imperio Oriental en Bizancio (Constantinopla) y el Imperio Occidental en Milán. Antes de la división ya había existido el Imperio Romano de las Galias en 260-274 d.C., que incluía la Galia (Francia), Germania (Alemania), Britannia (Gran Bretaña) y durante un tiempo Hispania (España).

A pesar del intento de Diocleciano de reformar el sistema monetario, la degradación de la moneda continuó hasta el punto de que ni siquiera existía el antoniniano. Las llamadas monedas de plata eran ahora sólo de cobre o tenían sólo una fina capa de plata. Las monedas de cobre estaban a menudo recubiertas de estaño o zinc. Diocleciano intentó reformar el sistema monetario e introdujo el argentus de plata. Pero también se redujo rápidamente. El folis de bronce se convirtió en la moneda preferida. El aureus de oro también desapareció y fue sustituido por el solidus de oro, más pequeño. El solidus de oro pasó a ser reconocido como el principal medio de comercio. El Imperio de Oriente consiguió fortificarse contra los bárbaros, pero el Imperio de Occidente continuó su desintegración y en el año 476 d.C. dejó de existir. El Imperio Oriental, que se convirtió en el Imperio Bizantino, continuó existiendo de alguna manera hasta 1453, cuando fue arrollado por lo que se convirtió en el Imperio Otomano.

Para dar una perspectiva, un soldado romano del siglo I a.C. cobraba 225 denarios al año, es decir, unas 30,7 onzas troy de plata. En la moneda actual, con la plata a 26 dólares, eso equivale a unos 800 dólares al año. En la época de Domiciano (81-96 d.C.) se elevó a 300 denarios, que en aquel momento valían unos 972 gramos de plata o 31,3 onzas troy de plata. El contenido de plata en los denarios también había descendido a un 75% de lo que era antes. Para el soldado romano, eso suponía sólo algo más de 800 dólares al año en dinero de hoy. Hoy en día, el soldado medio estadounidense cobra aproximadamente 61.000 dólares al año, aunque los que empiezan ganan al menos 24.000 dólares al año. Para el soldado medio, eso supondría comprar 2.346 onzas troy de plata. En comparación, el soldado de hoy está mejor pagado que el soldado romano medio.

Aquí hay otra mirada al colapso del denario romano. Compárelo con el gráfico que sigue de la degradación a largo plazo del dólar estadounidense en términos de oro. Una vez más, las comparaciones son muy claras. El denario era la moneda de reserva, como lo es el dólar estadounidense hoy en día. El dólar estadounidense como moneda de reserva existe desde hace al menos 100 años, desde la Primera Guerra Mundial, aunque oficialmente desde el final de la Segunda Guerra Mundial. Pero hay algunos factores comunes que destacan en cuanto a por qué fracasan las monedas de reserva. Son el resultado de un aumento masivo del gasto, la creación de déficits, la acumulación de deuda, el crédito fácil y el colapso del libre comercio mediante guerras comerciales o sanciones. Todos ellos están presentes hoy en día en los Estados Unidos.

La deuda de Estados Unidos, medida sólo por la deuda pública, se ha expandido a un ritmo increíble. Hoy se sitúa en más de 28 billones de dólares. Porcentualmente, los mayores aumentos se produjeron bajo los ex presidentes Roosevelt (Gran Depresión y Segunda Guerra Mundial), Woodrow Wilson (Primera Guerra Mundial) y Ronald Reagan (fracaso de la economía de la oferta y aumento masivo del presupuesto militar). En cuanto al dólar, fue el que más creció bajo el mandato de Barack Obama, como consecuencia de las consecuencias de la crisis financiera de 2008. Sin embargo, en términos porcentuales, el crecimiento bajo Obama estuvo por detrás del crecimiento porcentual de su predecesor George W. Bush. La deuda total de Estados Unidos, incluyendo la de los hogares y la de las empresas, asciende a más de 82 billones de dólares, lo que representa aproximadamente el 30% de toda la deuda pendiente en el mundo y un increíble 382% del PIB. En 1980 esa cifra era del 177%.

Devastación monetaria

Hoy en día, en Estados Unidos hay más personas que reciben asistencia -es decir, discapacidad, desempleo, Medicaid, cupones de alimentos (est. más de 150 millones)- que personas que trabajan a tiempo completo (est. 125 millones). Se considera que 36 millones, es decir, el 11% de la población, viven en la pobreza. Otros cálculos lo sitúan en torno al 18%. Si se añaden los trabajadores pobres, la cifra se eleva al 30%. Se calcula que uno de cada cuatro trabaja en un empleo que paga menos de 10 dólares por hora. La desigualdad de ingresos es uno de los mayores problemas a los que se enfrenta Estados Unidos y muchos otros países en la actualidad. Con un coeficiente de Gini potencialmente tan alto como 0,51 en EE.UU., la brecha entre ricos y pobres es tan alta como lo ha sido nunca. La Gran Depresión y la Segunda Guerra Mundial fueron el último ecualizador que ayudó a reducir la brecha entre el 1% y el resto. Pero ese periodo se vio salpicado por el auge del populismo y creó profundas divisiones en las sociedades que fueron aprovechadas por grupos como los nazis.

En este contexto, gracias a la QE y a los bajos tipos de interés récord, la bolsa sigue subiendo. La recuperación K: Wall Street arriba, Main Street abajo. Muchos esperan una fuerte recuperación una vez que la gente esté vacunada y pueda salir a gastar de nuevo. Pero la historia nos dice que no hay vuelta atrás. Las plagas, la degradación del dinero y las guerras civiles tienen una forma de cambiar las cosas. Sólo hay que preguntarle a Roma.

La pandemia continúa.

Otra semana, otros 3 millones de casos y más de 60 mil muertos. Al menos hemos disminuido la velocidad, ya que en un momento dado superamos los 5 millones de casos por semana. La media de 7 días es ahora de 422 mil frente a los 741 mil del pico. Las muertes se han reducido a unos 8.500 al día, frente a los más de 14.000 al día en el pico. Estados Unidos ha superado los 30 millones de casos y se acerca a los 550 mil muertos. Estados Unidos tiene el 25% de los casos y más del 20% de las muertes con sólo un 4% de la población mundial. Canadá supera ya los 900 mil casos y los 22 mil muertos. Los casos y las muertes de Canadá por millón son más altos que la media mundial, pero no de forma sustancial. Estados Unidos está entre los más altos (top 10) tanto en casos como en muertes/millón. Personalmente, sólo hemos conocido a una persona que contactó con la enfermedad. Sin embargo, a pesar de que fue leve y se recuperó rápidamente, se queja de fatiga constante hasta el día de hoy.

Domingo 14 de marzo de 2021 – 14:24 GMT

Mundo

Número de casos: 120,167,554

Número de muertes: 2.661.539

ESTADOS UNIDOS

Número de casos: 30,044,060

Número de muertes: 546.617

Canadá

Número de casos: 906,201

Número de muertes: 22.434

Fuente: www.worldometers.info/coronavirus

Gráfico de la semana

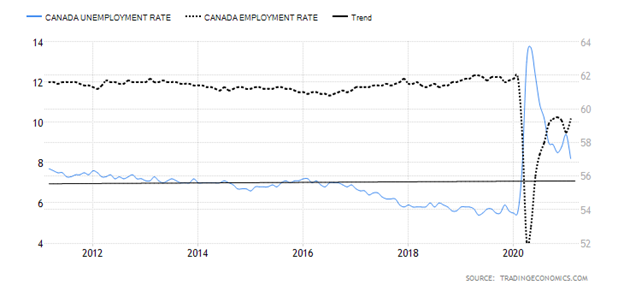

Cifras de empleo en Canadá

La economía canadiense creó inesperadamente 259.000 empleos en febrero. Esta cifra está muy por encima del aumento esperado de 75.000 puestos de trabajo. Se produce tras una pérdida de 266.000 puestos de trabajo en enero. Tanto los empleos a tiempo parcial como los de tiempo completo se han beneficiado, con un aumento de 171.000 empleos a tiempo parcial y 88.000 a tiempo completo. Ante la pérdida de 3.004,5 mil empleos en marzo/abril de 2020, Canadá ha recuperado 2.421,7 mil empleos, es decir, el 80,6% de los perdidos. Es un récord que supera a Estados Unidos, que sólo ha recuperado el 57,6% de los 22.362 mil empleos que se perdieron en marzo/abril de 2020.

La tasa de desempleo de Canadá cayó al 8,2% en febrero, el nivel más bajo desde marzo de 2020. En enero era del 9,4%. Si bien es cierto que este nivel es más alto que el de Estados Unidos, hay que tener en cuenta que la tasa de participación de la población activa de Canadá es del 64,7% frente al 61,4% de Estados Unidos. Una tasa de participación más baja refleja el número de personas que han abandonado la población activa o que ya no se cuentan. La tasa de desempleo del R8 fue del 12,2% en febrero, frente al 13,3% de enero. La tasa R8 es similar a la tasa U6 de Estados Unidos, ya que incluye a los desanimados que buscan trabajo y a los trabajadores a tiempo parcial involuntarios. La tasa U6 de EE.UU. es del 11,1%, pero cuando se contabilizan los trabajadores desanimados de larga duración que ya no se consideran parte de la población activa, la tasa sube al 25,8%, según Shadow Stats(www.shadowstats.com). No tenemos una cifra comparable para Canadá.

En febrero había 1.665,1 mil desempleados, frente a los 1.899,0 mil de enero. La tasa de empleo subió al 59,4% en febrero, frente al 58,6%. Los aumentos de empleo se produjeron principalmente en el sector de los servicios, con un incremento de 306.200 personas, y el mayor aumento se produjo en el comercio al por mayor y al por menor, gracias a la apertura. Los servicios de alojamiento y alimentación también aumentaron. El sector de la producción de bienes ganó 3.100 puestos de trabajo. El 23,8% de las personas que trabajan a tiempo parcial desean trabajar a tiempo completo, frente al 18,5% de hace 12 meses.

Los puestos de trabajo creados en febrero eran en su mayoría empleos que pagaban menos de 17,50 dólares por hora, una tasa apenas superior al salario mínimo de 14,25 dólares. Ontario ganó 100.000 puestos de trabajo y Quebec subió 113.000 puestos de trabajo al reducirse las restricciones. El desempleo de los jóvenes (15-24) bajó al 17,1% y el número de empleos aumentó en 100.000. Las pérdidas de empleo de las mujeres en el último año duplican las de los hombres. Los jóvenes también han sufrido más que el núcleo de edad laboral de 24 a 54 años. El número de horas trabajadas aumentó un 1,4%, gracias a las ganancias en el comercio mayorista y minorista. En general, los trabajadores a tiempo parcial han disminuido en 264.000 desde el pasado mes de febrero y los empleos a tiempo completo en 335.000. El empleo en el sector privado aumentó en 226.000 personas, mientras que en el sector público subió en 46.000 en febrero. Al abrirse, unos 600 mil volvieron a trabajar en lugares distintos a sus hogares.

La infrautilización de la mano de obra sigue siendo un problema, es decir, las personas que están desempleadas, quieren un trabajo, pero han renunciado a buscarlo porque no encuentran nada. Este grupo incluye a los que buscan empleo, a los que están en situación de despido temporal, a los que quieren un trabajo pero no lo buscan y a los que estaban empleados pero sólo trabajan una fracción de sus horas habituales. La tasa de infrautilización es del 16,6%, la más baja desde el pasado mes de febrero.

El mercado considera este informe como positivo. Los economistas del TD Bank dijeron: «Vaya, qué rebote». El dólar canadiense subió a poco más de 80 centavos el viernes, el nivel más alto visto desde 2017. Los economistas están llamando a esto un giro rápido como lo que ocurrió el pasado junio y julio de 2020. Canadá registró un crecimiento del PIB del 2,3% en el cuarto trimestre, aunque en el conjunto del año el PIB se contrajo un 3,2%. El BofC también lo considerará positivo. La pregunta que se hace todo el mundo es: ¿y si hubiera una tercera ola?

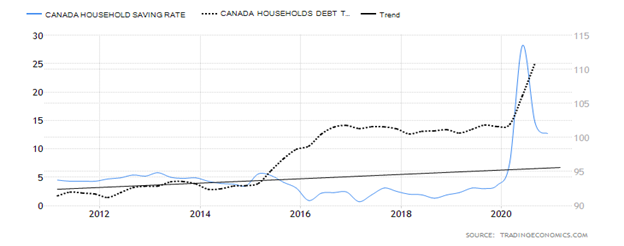

En general, consideramos que este informe es alentador y que debería mejorar aún más a medida que se produzcan las vacunas y se abran las puertas. Existe la creencia de que el ahorro acumulado se gastará. Pero después de un año de bloqueos y más, la sospecha es que muchos estarán contentos de pagar la deuda y construir un mejor colchón en el banco. La deuda de los hogares canadienses en relación con el PIB es de un asombroso 111,0%, uno de los más altos del mundo, ya que los canadienses se han atiborrado de hipotecas para perseguir casas. Obsérvese el gráfico siguiente, que muestra la caída del ahorro personal desde sus máximos, pero el aumento de la deuda de los hogares en relación con el PIB. La tasa de ahorro personal es del 12,7% en el cuarto trimestre, frente al 14,6% en el tercero. La deuda de los hogares canadienses en relación con el PIB es del 111%, en comparación con el 78% de Estados Unidos. La tasa de ahorro personal también es inferior.

Ahorro personal de los hogares y deuda de los hogares en relación con el PIB.

MERCADOS Y TENDENCIAS

| % Ganancias (Pérdidas) Tendencias | ||||||||

| Cierre 31/12/20 | Cierre Mar 12/21 | Semana | YTD | Diario (corto plazo) | Semanal (Intermedio) | Mensual (Largo Plazo) | ||

| Índices bursátiles | ||||||||

| S&P 500 | 3,756.07 | 3.934,43 (nuevos máximos) | 2.4% | 4.8% | arriba | arriba | arriba | |

| Dow Jones de Industriales | 30,606.48 | 32.778,64 (nuevos máximos) | 4.1% | 7.1% | arriba | arriba | arriba | |

| Dow Jones Transportes | 12,506.93 | 14.156,69 (nuevos máximos) | 3.9% | 13.2% | arriba | arriba | arriba | |

| NASDAQ | 12,888.28 | 13,319.86 | 3.1% | 3.4% | a la baja (débil) | arriba | arriba | |

| S&P/TSX Composite | 17,433.36 | 18.851,32 (nuevos máximos) | 1.8% | 5.4% | arriba | arriba | arriba | |

| S&P/TSX Venture (CDNX) | 875.36 | 982.25 | 7.0% | 12.2% | neutral | arriba | arriba | |

| S&P 600 | 1,118.93 | 1.397,66 (nuevos máximos) | 7.3% | 24.9% | arriba | arriba | arriba | |

| Índice MSCI World | 2,140.71 | 2,225.78 | 3.1% | 4.0% | arriba | arriba | arriba | |

| Índice NYSE Bitcoin | 28,775.36 | 56.852,92 (nuevos máximos) | 18.2% | 97.6% | arriba | arriba | arriba | |

| Índices de acciones mineras de oro | ||||||||

| Índice de Bancos de Oro (HUI) | 299.64 | 271.11 | 3.5% | (9.5)% | a la baja (débil) | abajo | arriba | |

| Índice de oro TSX (TGD) | 315.29 | 285.78 | 2.0% | (9.4)% | abajo | abajo | arriba | |

| Rendimiento de la renta fija/espacios | ||||||||

| Rendimiento de los bonos del Tesoro de EE.UU. a 10 años | 0.91 | 1,63% (nuevos máximos) | 4.5% | 79.1% | ||||

| Rendimiento de los bonos a 10 años CGB de Cdn. Rendimiento de los bonos a 10 años CGB | 0.68 | 1,57% (nuevos máximos) | 4.7% | 130.9% | ||||

| Vigilancia de la recesión Spreads | ||||||||

| Diferencial del Tesoro estadounidense a 2 años y 10 años | 0.79 | 1,48% (nuevos máximos) | 4.2% | 87.3% | ||||

| Diferencial del CGB a 2 años de Cdn | 0.48 | 1,25% (nuevos máximos) | 4.2% | 160.4% | ||||

| Monedas | ||||||||

| Índice en US$ | 89.89 | 91.68 | (0.3)% | 2.0% | arriba | abajo (débil) | abajo | |

| Canadiense $ | 0.7830 | 0,8020 (nuevos máximos) | 1.5% | 2.4% | arriba | arriba | arriba | |

| Euro | 122.39 | 119.57 | 0.4% | (2.3)% | abajo | al alza (débil) | arriba | |

| Franco suizo | 113.14 | 107.63 | 0.2% | (4.9)% | abajo | abajo | arriba | |

| Libra esterlina | 136.72 | 139.28 | 0.6% | 1.9% | a la baja (débil) | arriba | arriba | |

| Yen japonés | 96.87 | 91.72 | (0.6)% | (5.3)% | abajo | abajo | neutral | |

| Metales preciosos | ||||||||

| Oro | 1,895.10 | 1,719.80 | 1.3% | (9.3)% | abajo | abajo | arriba | |

| Plata | 26.41 | 25.91 | 2.5% | (1.9)% | abajo | al alza (débil) | arriba | |

| Platino | 1,079.20 | 1,200.30 | 6.4% | 11.2% | al alza (débil) | arriba | arriba | |

| Metales básicos | ||||||||

| Paladio | 2,453.80 | 2,359.40 | 1.4% | (3.9)% | neutral | al alza (débil) | arriba | |

| Cobre | 3.52 | 4.14 | 1.5% | 17.6% | arriba | arriba | arriba | |

| Energía | ||||||||

| Petróleo WTI | 48.52 | 65.61 | (0.7)% | 35.2% | arriba | arriba | arriba | |

| Gas natural | 2.54 | 2.60 | (3.7)% | 2.4% | abajo | al alza (débil) | neutral |

Los nuevos máximos/mínimos se refieren a nuevos máximos/mínimos de 52 semanas y, en algunos casos, a máximos históricos.

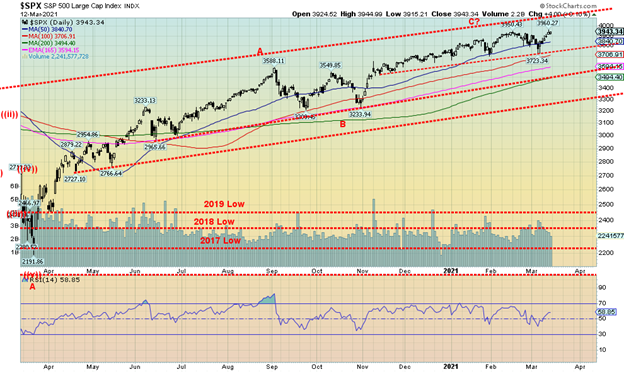

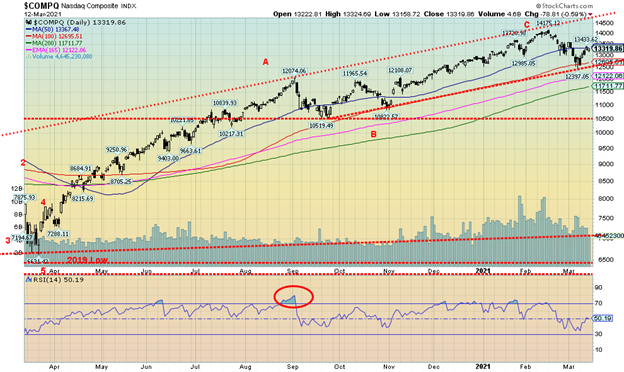

El mercado alcista ha vuelto. De acuerdo, nunca se fue. Sólo ha hecho la pausa que refresca. Los mercados siguen pareciendo que van a subir. La firma del paquete de rescate de 1,9 billones de dólares ha animado a los toros. Tenemos QE hasta el infinito. Tenemos unos tipos de interés mínimos históricos, aunque las expectativas de inflación han llevado al 10 años al 1,64%. En su punto más bajo, el plazo de 10 años bajó al 0,52%. Eso fue en agosto de 2020. Desde entonces, se ha triplicado. Con el tiempo, el aumento de los tipos de interés se introduce en la economía y desencadena un problema en el mercado de bonos. Entonces el mercado de valores podría corregir. Mientras tanto, salvo un accidente, el mercado debería seguir subiendo.

La semana pasada, el S&P 500 alcanzó nuevos máximos históricos, con una subida del 2,4%. Pero fueron el Dow Jones de Industriales (DJI) y el Dow Jones de Transportes (DJT) los grandes protagonistas, con subidas del 4,1% y el 3,9% respectivamente, y ambos alcanzando nuevos máximos históricos. El NASDAQ es ahora el más rezagado, ya que ganó un 3,1%, pero no alcanzó nuevos máximos históricos. El valor tiene ahora prioridad sobre el crecimiento. El TSX Composite se unió a la fiesta, logrando nuevos máximos históricos al subir un 2,6%. El TSX Venture Exchange (CDNX) no alcanzó nuevos máximos, pero aún así ganó casi un 7%. El S&P 600 de pequeña capitalización hizo nuevos máximos históricos, subiendo un 7,3%.

Pero si queremos una verdadera superestrella, el Bitcoin volvió a alcanzar nuevos máximos históricos, con una subida del 18,2% en la semana y del 97,6% en el año. La próxima semana promete ser otro récord, ya que el fin de semana el Bitcoin alcanzó los 60.000 dólares, lo que lo convierte de nuevo en una entidad de un billón de dólares. Dogecoin vuelve a superar los 7.500 millones de dólares de capitalización de mercado.

En el resto del mundo, el índice MSCI World subió un 3,1%. En la UE, el FTSE londinense subió un 1,4%, mientras que el CAC 40 parisino y el DAX alemán alcanzaron nuevos máximos históricos, subiendo un 4,6% y un 4,2% respectivamente. En Asia, el índice chino de Shangai (SSEC) subió un 1,4% y el Nikkei Dow de Tokio (TKN) subió un 3,0%. Ninguno de los dos alcanzó nuevos máximos.

Los Estados Unidos han superado ya los 100 millones de agujas en las armas y es el optimismo que rodea al posible fin del COVID lo que tiene a todo el mundo entusiasmado. Las expectativas son altas. Posiblemente demasiado altas y eso nos hace ser un poco cautelosos, sobre todo porque los índices están rebotando de nuevo contra las cimas de los canales. Vale, puede que los mercados no se disparen, sino que se arrastren por los canales alcistas. Eso es lo ideal, ya que así no se sobrecalientan demasiado. Ciertamente, no se sobrecalentarán debido al volumen, porque el volumen, en todo caso, se ha contraído. Aun así, el avance-descenso es ascendente aunque el volumen sea tibio. Los índices se están confirmando mutuamente, ya que tanto el DJI como el DJT están haciendo nuevos máximos históricos juntos. El S&P 500 también lo está haciendo y el índice podría alcanzar pronto la mágica cifra de los 4.000, en la que estamos seguros de que experimentaremos una ola de euforia. Pero incluso los valores de pequeña capitalización están subiendo, como se ha observado, ya que tanto el S&P 600 como el Russell 2000 están haciendo máximos históricos en línea con el mercado de gran capitalización. Y eso es alcista.

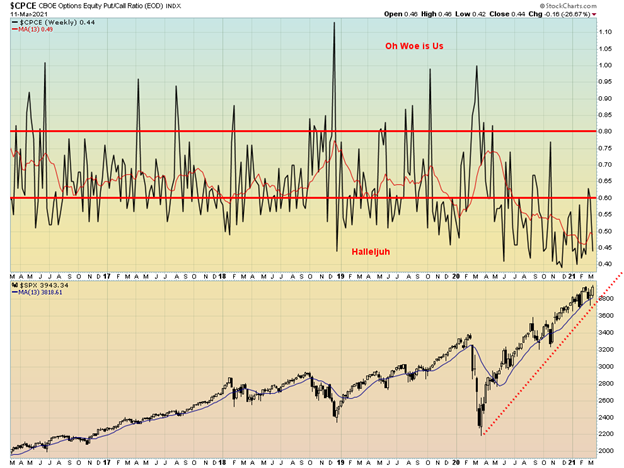

Nos acercamos al 23 de marzo: el primer aniversario del colapso impulsivo de marzo de 2020. Por lo tanto, en lugar de un mínimo, podríamos estar haciendo un máximo; podría ser una fecha a la que prestar atención para ver cuál es la acción. El sentimiento alcista es alto pero está lejos de sus máximos. Además, observamos que la relación put/call vuelve a ser muy alcista. De hecho, es difícil encontrar un oso vivo en cualquier lugar. ¿Son una especie en peligro de extinción? ¿O simplemente están en una larga hibernación? Mientras las autoridades monetarias y fiscales sigan bombeando el dinero, nos cuesta pensar en una caída de cierta envergadura. Desde luego, no parece haber ninguna rabieta en el horizonte. Por eso decimos QE hasta el infinito. Al diablo con los niveles de deuda. Vale, eso está bien para los gobiernos, pero las empresas y los hogares tienen que devolver su deuda. Sin embargo, eso no ha impedido que los prestamistas sigan inyectando dinero a las empresas zombis. Sólo hay que ver estos diferenciales con los bonos del tesoro: AAA 0,56%, BBB 1,26%, CCC 6,79%. En marzo de 2020, en el punto álgido del pánico pandémico, los diferenciales eran AAA 1,84%, BBB 4,74% y CCC 19,47%. Resulta revelador que el diferencial CCC sea el más bajo de los últimos 30 años. Reina la complacencia. Pero, ¿qué se puede esperar con paquetes de 1,9 billones de dólares y compras de bonos por valor de 120.000 millones de dólares al mes? QE hasta el infinito y máximos históricos interminables.

El NASDAQ es el hombre extraño. La semana pasada no hizo nuevos máximos históricos. Sin embargo, no nos sorprendería que volviera a hacerlo pronto. El NASDAQ ganó un 3,1% la semana pasada. Las grandes tecnológicas FAANG siguen luchando. Facebook ganó un 1,6%, pero Apple cayó un 0,3%. Amazon subió casi un 3%, pero Google perdió un 2,2%. Netflix sufrió para ganar un 0,3%. Tesla se recuperó, ganando un 16,1%, mientras que Twitter subió un 1,7% y Microsoft ganó un 1,8%. Todos ellos desearían ser Berkshire Hathaway, el valor por excelencia, que subió un 3,1% hasta nuevos máximos históricos. El NASDAQ ha vuelto a luchar contra la MA de 50 días. Una ruptura firme por encima de 13.600 podría iniciar su camino hacia nuevos máximos históricos. Pero se mantiene un poco alejado de los 14.175. El NASDAQ puso a prueba la MA de 100 días cerca de 12.700, pero la zona se mantuvo. El soporte principal está en la MA de 200 días, cerca de 11.700. El RSI es un 50 neutral por lo que el NASDAQ podría ir en cualquier dirección desde aquí. El volumen no ha sido impresionante en este esfuerzo de retorno por lo que podría ser sólo un rebote correctivo. Nuestra expectativa es que, en adelante, el NASDAQ será un seguidor más que un líder. El DJI parece estar asumiendo el papel de líder.

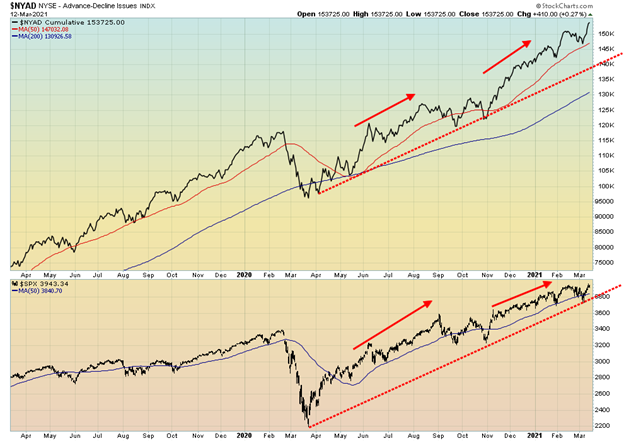

Hace unas semanas parecía haber un meneo en el que la línea de avance-descenso del NYSE caía incluso cuando el S&P 500 seguía subiendo. Pero si fue un meneo o una divergencia temporal, ya ha desaparecido y la línea AD está haciendo nuevos máximos con el S&P 500. Todo está bien. Estamos en línea juntos.

Aleluya. Los días felices están aquí de nuevo con la relación put/call de nuevo en 0,45. ¿Sentimiento bajista? No, no, no. Parece que el sentimiento es alcista. A nadie parece preocuparle demasiado que nunca hayamos visto que la relación put/call se mantenga por debajo de 60 (vale, brevemente por encima) durante un periodo de tiempo tan prolongado. Nada, al parecer, echa por tierra este mercado. Sí, es una señal de advertencia. Y muchos pasarán por encima de la señal de advertencia. Otros procederán con cautela. La liquidez infinita (QE hasta el infinito, tipos de interés ultrabajos, paquetes de 1,9 billones de dólares) hará subir cualquier mercado. Vaya, incluso GameStop subió un 92% esta semana pasada, hasta los 264,50 dólares. Increíble.

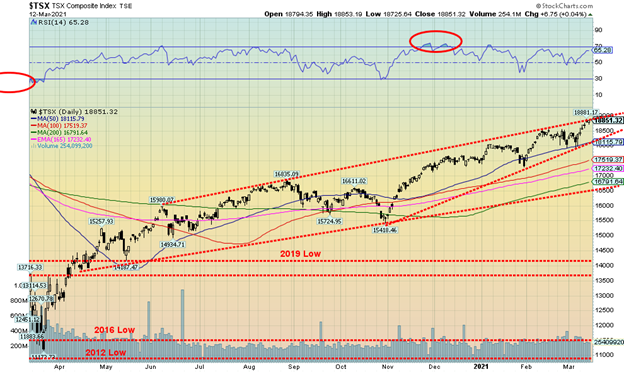

Otra semana y otro máximo histórico para el TSX Composite. Sí, el TSX volvió a hacer historia con otro máximo histórico en 18.881. Sin embargo, el hecho de que el TSX alcanzara la cima de un canal alcista, por lo que era de esperar un retroceso, atenuó el éxito. Todo el mundo se dejó llevar, ya que los 14 subíndices subieron en la semana, encabezados por Health Care (THC), que subió un 8,1%. Otras ganancias notables fueron las de Tecnología de la Información (TKK), que recuperó algo de brillo, con una subida del 3,6%, y las de Energía (TEN), que subieron un 4%. Se registraron máximos de 52 semanas en los fideicomisos de ingresos (TCM, con una subida del 2,4%), en el sector de consumo discrecional (TCD, con una subida del 2,6%), en el ya mencionado TEN, en el sector financiero (TFS, con una subida del 2,8%), en el sector industrial (TIN, con una subida del 1,4%) y en el sector inmobiliario (TRE, con una subida del 2,0%). Tanto el TSX como su versión de gran capitalización, el TSX 60, alcanzaron nuevos máximos históricos. El TSX Venture Exchange (CDNX) ganó casi un 7%, pero no alcanzó nuevos máximos de 52 semanas. El TSX, como se ha señalado, se encuentra en la parte superior de un canal alcista. El principal soporte se encuentra actualmente en los 18.000/18.100. El TSX está muy lejos de una ruptura importante que se produciría por debajo de los 16.500. El TSX sigue subiendo en lo que parece una cuña ascendente. Tenemos que ser conscientes del riesgo de que se produzca una ruptura, dado que estamos en un camino dentro del triángulo. La ruptura se produce por debajo de los 18.100, pero preferiblemente por debajo de los 18.000. Entonces podría proyectarse a la baja hasta el mencionado nivel de 16.500, donde probaría un soporte importante.

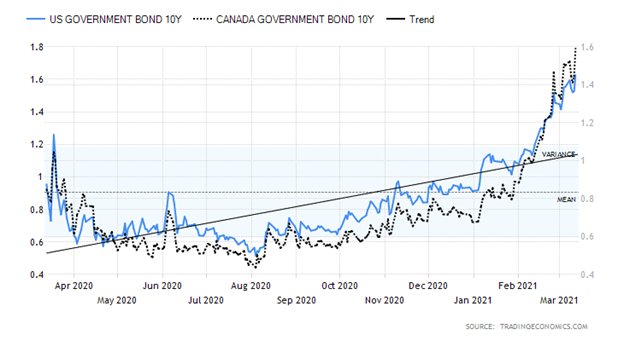

Bono del Tesoro estadounidense a 10 años/Bono del Estado canadiense a 10 años (CGB)

Los bonos del Tesoro de EE.UU. volvieron a caer en picado la semana pasada, ya que los rendimientos, que se mueven de forma inversa a los precios, saltaron a sus niveles más altos desde principios de 2020. La nota del Tesoro estadounidense a 10 años saltó al 1,64%, mientras que el bono del Tesoro a 30 años subió al 2,40%. La subida está siendo alimentada por las expectativas del paquete de 1,9 billones de dólares firmado esta semana pasada, que desencadenará una ola de gasto y crecimiento económico y, a su vez, encenderá las expectativas de inflación. El paquete de 1,9 billones de dólares es tanto fiscal como monetario. El diferencial con la nota del Tesoro estadounidense a 2 años aumentó hasta el 1,48%, frente al 1,42% de la semana anterior. El rendimiento de los bonos canadienses también se disparó, ya que el bono del Gobierno de Canadá a 10 años (CGB) subió al 1,57% y el diferencial con el 2-10 subió al 1,25%.

Las expectativas inflacionistas están ahora en el mercado. Las expectativas inflacionistas de los consumidores estadounidenses subieron un 3,09% en febrero, frente al 3,05% de enero y las expectativas de una subida del 3%; el IPC subió un 1,7% interanual, mientras que la tasa de inflación subyacente (menos los alimentos y la energía) subió un 1,3% en febrero; las solicitudes semanales de subsidio de desempleo volvieron a sorprender al situarse en 712.000 frente a las 754.000 de la semana anterior, y la inflación subyacente se situó en el 1,5%. El índice de precios al productor (IPP) de febrero sorprendió al situarse en el 0,5%, cuando el mercado sólo esperaba una subida del 0,3%; en términos interanuales, el IPP subió un 2,8%, mientras que el índice subyacente lo hizo en un 2,5%, superando las expectativas del 2,2% y el 2,3%, respectivamente; el índice de confianza del consumidor de Michigan se situó en el 77,5, frente al 70,7 del mes anterior y la expectativa del 75. Como vemos, el aumento del IPP y de la confianza de los consumidores sorprendió al mercado y contribuyó a la subida de los rendimientos.

Todo esto está jugando a favor de nuestras expectativas de un mínimo del ciclo de 3 años (o un máximo en el rendimiento). Este mínimo del ciclo forma parte del ciclo de 6 años. El último mínimo importante fue en 2018, cuando el mínimo del ciclo fue también un mínimo del ciclo a largo plazo de 18 años. El próximo mínimo del ciclo de 6 años podría llegar hasta 2024 o oscilar entre 2023 y 2025. Nuestras expectativas son que el 10 años podría llegar hasta el 2%. Todo esto hará que los rendimientos canadienses también suban, a pesar de que el BofC dejó el tipo de interés clave sin cambios la semana pasada en el 0,25%. Las cifras a las que hay que prestar atención esta semana son la producción industrial y las ventas minoristas del martes.

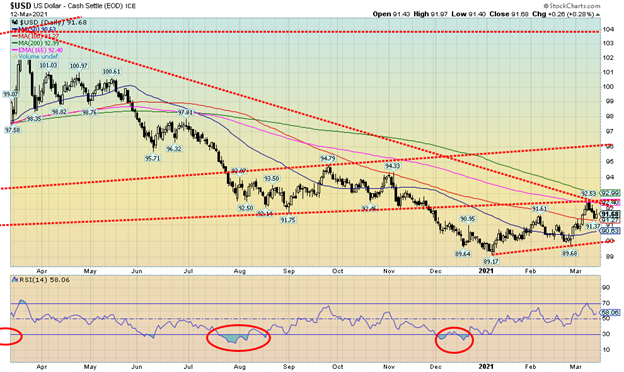

El índice del dólar se topó con la resistencia de la EMA de 165 cerca de 92,50 la semana pasada (máximo de 92,53) y luego retrocedió, cerrando a la baja en la semana un 0,3%. Fue una semana de pocos movimientos. El euro subió un 0,4%, el franco suizo ganó un 0,2%, la libra esterlina subió un 0,6%, pero el yen japonés cayó un 0,6% y ahora ha perdido un 5,3% en el año. Una subida del yen es positiva para el oro, mientras que una bajada del yen es negativa para el oro. Sorprendentemente, ambos gozan de una estrecha correlación. El dólar canadiense fue la estrella, ya que subió un 1,5% hasta alcanzar nuevos máximos de 52 semanas, alcanzando un máximo de 80,30 y cerrando a 80,20. El Cdn$ está disfrutando de la subida de los precios del petróleo, además de unas cifras económicas más fuertes de lo esperado (aumento del empleo, PIB del cuarto trimestre, balanza comercial positiva, etc.). Es la primera vez que el Cdn$ cierra por encima de 80 desde 2018. El Cdn$ muestra un potencial considerable para seguir subiendo, ya que puede haber un doble fondo de varios años. Una ruptura firme por encima de 83 podría proyectar el Cdn$ hasta 97/98 como máximo. Por encima de 83 no hay mucha resistencia hasta 90. El mínimo histórico del Cdn$ se produjo en 2002 en 61,86. El índice del dólar tiene un soporte hasta 91, pero por debajo podría caer hasta 90-90,50. Una ruptura por debajo de 90 sería negativa y podría llevar a una nueva tendencia bajista. Recuperar los 92,50 sería positivo y se iniciaría una carrera hacia la siguiente resistencia importante en los 93. Una ruptura firme por encima de 93 podría indicar un mercado alcista aún más fuerte para el índice del dólar. Los valores estacionales más fuertes del índice del dólar tienden a alcanzar su punto máximo en marzo, tal y como señala Equity Clock(www.equityclock.com). Sin embargo, como se ha señalado, necesitamos un buen cierre por debajo de 90 para confirmar el inicio de otro movimiento bajista.

Fue una semana positiva para los metales preciosos tras varias semanas negativas. El oro ganó un 1,3% en la semana, la primera subida en siete semanas. La plata subió un 2,5%. El platino lo hizo aún mejor, con una subida del 6,4%. Entre los metales industriales con características de metales preciosos, el paladio subió un 1,4% y el cobre un 1,5%, pero sin alcanzar nuevos máximos de 52 semanas. El oro subió la semana pasada a pesar de que el bono del Tesoro estadounidense a 10 años subió al 1,64%. Los precios del oro cayeron en una confluencia de soportes, hasta casi 1.670 dólares (mínimo de 1.673 dólares). Esto nos ha hecho ver que una ruptura por debajo de los 1.670 dólares sería bastante negativa y podría producirse una aceleración a la baja. No vemos que ocurra dado los factores alcistas que estamos viendo, pero no podemos descartarlo hasta que no se confirme un mínimo. Y eso no está ocurriendo todavía. El RSI del oro cayó por debajo del 30%, señal de que se estaba sobrevendiendo. El sentimiento cayó al 12%, pero lo hemos visto aún más bajo. Recuperar y cerrar por encima de los 1700 dólares fue positivo, pero un cierre por encima de los 1725 dólares habría sido mejor. Tenemos una resistencia en la zona de 1750$/1.760$, pero por encima de ella deberíamos llegar a los 1800$. Hay una amplia resistencia para el oro entre 1.815 y 1.860 dólares. Recuperar y cerrar por encima de los 1.860 dólares nos daría una confirmación en el mínimo de los 1.673 dólares. Esto pone de manifiesto el trabajo que necesita el oro para confirmar un mínimo. Por encima de los 1.900 dólares, las cosas mejorarían y el oro podría romper al alza. Lo primero es recuperar por encima de los 1.750$/1.760$. Un fracaso allí sería negativo y pondría en el punto de mira el nivel de ruptura de los 1.670 dólares.

Posiblemente, una señal de baja es un artículo negativo en Barron’s – Don’t Expect Gold to Bounce Back Anytime Soon, Barron’s March 11, 2021. A menudo, este tipo de titulares sugieren una baja (o lo contrario, con un artículo muy alcista en los máximos). Barron’s identifica correctamente los metales industriales como los que hay que comprar en una economía en crecimiento, pero el oro también puede subir en ese entorno. Curiosamente, Barron’s dice al final del artículo que el oro también puede subir junto con los metales industriales. Sí, eso también y los metales industriales podrían subir más rápido. Sin embargo, la clave para el oro es el dólar estadounidense y los tipos de interés. Si siguen subiendo, el oro tendrá problemas e incluso caerá.

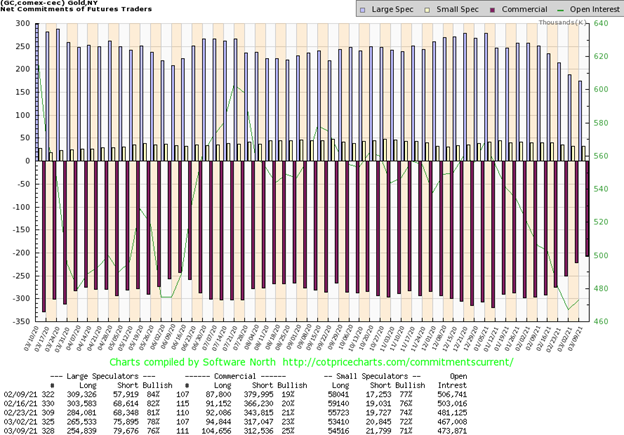

Una vez más, el COT comercial nos anima. El COT comercial para el oro mejoró esta semana pasada hasta el 25% desde el 23%, el nivel más alto visto en meses. El interés abierto a largo plazo aumentó en unos 10.000 contratos, mientras que el interés abierto a corto plazo cayó en unos 5.000 contratos. Los bancos de lingotes, al parecer, estaban cubriendo sus posiciones cortas en las caídas. El COT de los grandes especuladores (fondos de cobertura, futuros gestionados, etc.) bajó del 78% al 76%. El COT de los grandes especuladores ha bajado 6 puntos en las últimas cuatro semanas. Los grandes especuladores redujeron su posición larga en más de 11.000 contratos, mientras que la posición corta aumentó en unos 4.000 contratos. Además, el interés abierto aumentó en unos 7.000 contratos en una semana en la que el oro subió. Esto también es positivo. Por primera vez en un tiempo, nos sentimos alentados por la mejora del COT comercial, ya que podría sugerir que se ha tocado fondo. ¿Saben los bancos de lingotes algo que nosotros no sabemos?

Los precios de la plata consiguieron ganar 62 centavos la semana pasada, es decir, un 2,5%. Esto deja a la plata con una caída del 1,9% en 2021. La plata tuvo fuertes ganancias en 2020, por lo que un descenso hasta ahora del 1,9% es una corrección leve. A pesar de la subida, la plata todavía tiene trabajo que hacer para confirmar el reciente mínimo de 24,84 dólares. Un cierre por encima de los 26 dólares habría sido útil. Aunque recuperar los 26 dólares es positivo, necesitamos un cierre por encima de los 27 dólares para confirmar un mínimo. Recuperar los 29 $ sería muy positivo y sugeriría nuevos máximos por encima de los 30,35 $, el reciente pico máximo. A la baja, hay soporte hasta los 25 dólares, pero por debajo de ese nivel podría iniciarse un descenso hasta los 24 dólares e incluso hasta los 22 dólares. La semana pasada asomamos la cabeza por debajo de los 25 dólares, pero el nivel se mantuvo. La plata, a diferencia del oro, nunca se ha sobrevendido profundamente. Desde el máximo de agosto de 2020, la plata ha estado en un amplio rango entre 22 y 28 dólares, con incursiones en 30 dólares. Más recientemente, el rango se ha reducido a 25 y 28 dólares. Podría decirse que la plata está formando un triángulo ascendente que es alcista. Una ruptura por encima de los 27 dólares podría sugerir técnicamente un objetivo de hasta 32,50 dólares.

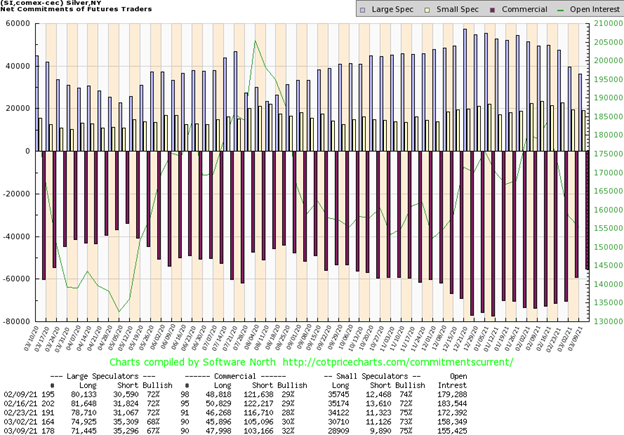

Al igual que el COT comercial del oro, el COT comercial de la plata mejoró esta semana pasada hasta el 32% desde el 30%. El interés abierto largo aumentó aproximadamente 2.000 contratos, mientras que el interés abierto corto cayó unos 2.000 contratos. Es decir, el doble. El COT de los grandes especuladores bajó al 67% desde el 68%, mientras que el interés abierto general se redujo en unos 3.000 contratos. Esto nos sugiere que estamos en modo correctivo. En modo alcista, el interés abierto aumentaría. (Nota: el aumento del interés abierto en un mercado alcista confirma a los alcistas, mientras que el aumento del interés abierto en un mercado bajista confirma a los bajistas). La mejora nos anima. Lo ideal sería que el COT comercial subiera a 40 o más.

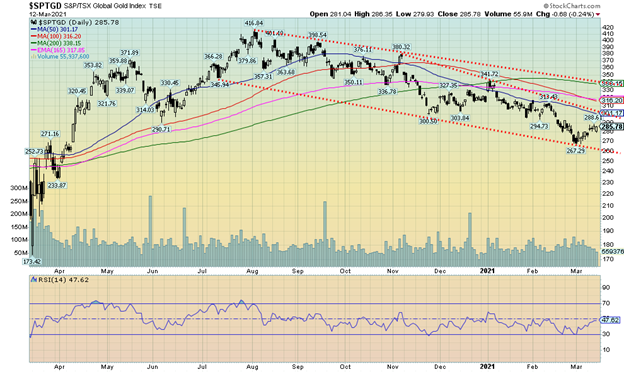

A pesar de la continua debilidad del oro y la plata, los valores auríferos disfrutaron de una semana al alza. El TSX Gold Index (TGD) subió un 2%, mientras que el Gold Bugs Index (HUI) ganó un 3,5%. Ambos siguen bajando en el año, ya que el TGD ha perdido un 9,4% y el HUI un 9,5%. Si bien la ganancia es bienvenida, el TGD tiene un trabajo considerable que hacer para regresar a territorio alcista. El TGD tiene una resistencia considerable entre 300 y 340. Una ruptura por encima de 300 sería positiva, ya que podría sugerir que es posible una carrera hacia 340. Por encima de 340 el TGD volvería a ser un mercado alcista. Una ruptura por encima del máximo de agosto de 2020, 417, podría sugerir una carrera hacia 550/560 como objetivo. Hay que admitir que es prematuro pensar en eso, ya que necesitamos una ruptura por encima de 340 sólo para confirmar el reciente mínimo en 267. El índice de sentimiento alcista de las mineras de oro (BPGDM) está actualmente en 24. Es un valor bajo, pero no se acerca al rango de 0-10 que a menudo ha señalado los fondos finales significativos. El TGD tiene soporte a la baja hasta 260. Por debajo de 260 habría problemas.

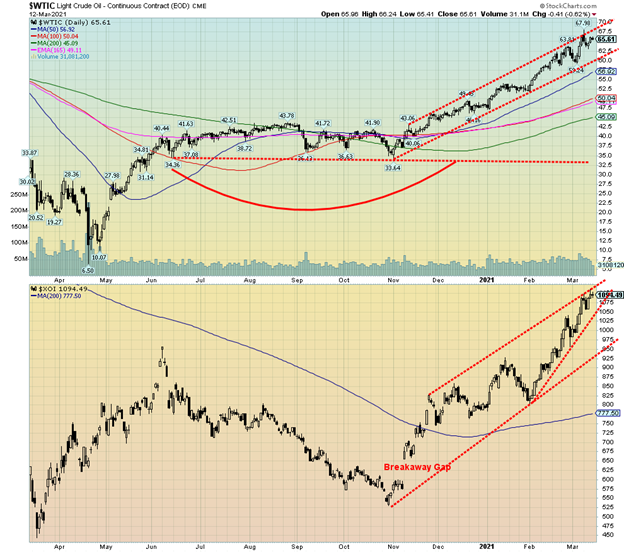

A pesar de una semana floja para el petróleo, el mercado sigue siendo alcista. Los precios del petróleo bajaron, para luego recuperarse a finales de la semana, pero siguieron bajando un 0,7%. El gas natural (GN) también sufrió un descenso del 3,7%. El gas natural se encuentra ahora en una tendencia diaria a la baja. Sin embargo, los valores energéticos no sufrieron, ya que los índices se dispararon hasta alcanzar nuevos máximos de 52 semanas, con el Arca Oil & Gas Index (XOI) subiendo un 0,8% y el TSX Energy Index (TEN) ganando un 4,0%. Los valores energéticos han sido los que mejor se han comportado en lo que va de 2021, ya que el XOI ha subido un 38,1% y el TEN un 39,1%. Dada la debilidad de la semana pasada para el petróleo y el gas, hay que tener cierta precaución de cara al futuro, ya que los beneficios podrían estar bloqueados a la espera de una pausa necesaria para el sector.

A pesar de todo el entusiasmo por la apertura y las vacunas, la OPEP rebajó su previsión de demanda para el segundo trimestre a 690.000 bpd. Arabia Saudí había señalado previamente que volvería a reducir su producción en febrero/marzo en 1 bpd más, pero en cambio las cifras muestran que fue menos que eso. Dada la subida de los precios, muchos operadores de esquisto en Estados Unidos están considerando la posibilidad de retomar la actividad. Pero, ¿podría su llegada a la mesa frenar el aumento de los precios a medida que se bombea más petróleo?

El petróleo WTI parece haber sobrepasado una línea de tendencia, ya que duró poco y volvió a entrar en el canal. Esto podría ser una señal de un máximo temporal. El XOI también alcanzó la cima de lo que parece ser un canal alcista, por lo que su capacidad para subir desde aquí podría verse comprometida sin al menos un retroceso para probar el borde inferior del canal alcista.

Un dato interesante que hemos leído es que las exportaciones de Irán a China se han duplicado en el último mes. El petróleo iraní se vende con un descuento de entre 3 y 5 dólares respecto al precio del Brent debido a las sanciones.

El tráfico aéreo se está recuperando, pero, por supuesto, no se acerca a lo que era antes de la pandemia. Las aerolíneas han sido de las más afectadas por la pandemia, con un descenso general del 80% en los viajes aéreos.

Dado que el petróleo ha alcanzado los máximos de los canales y que muchos indicadores se encuentran actualmente en territorio de sobreventa, somos al menos temporalmente cautelosos con el sector. Hemos observado que la recogida de beneficios podría ser prudente, ya que el sector puede ser volátil y las cosas podrían cambiar rápidamente. Por supuesto, existen situaciones individuales que evitarán cualquier retroceso en el sector. Hay una resistencia considerable para el petróleo WTI en los 70 dólares, pero si los precios pudieran subir hasta los 80 dólares, existe la posibilidad de que suban hasta los 100 dólares.

_

(Imagen destacada de Michael Steinberg vía Pexels)

DESCARGO DE RESPONSABILIDAD: Este artículo ha sido escrito por un colaborador externo y no refleja la opinión de Born2Invest, su dirección, su personal o sus asociados. Por favor, revise nuestro descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones prospectivas. Estas declaraciones prospectivas se identifican generalmente por las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se comentan en las siguientes declaraciones cautelares y en otras partes de este artículo y de este sitio. Aunque la empresa puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la empresa puede lograr pueden diferir materialmente de cualquier declaración prospectiva, que reflejan las opiniones de la dirección de la empresa sólo a partir de la fecha. Además, asegúrese de leer estas información importante.

David Chapman no es un servicio de asesoramiento registrado y no es un distribuidor de mercado exento (EMD) ni un asesor financiero autorizado. No damos ni podemos dar asesoramiento de mercado individualizado. David Chapman ha trabajado en la industria financiera durante más de 40 años, incluyendo grandes corporaciones financieras, bancos y agentes de inversión. La información contenida en este boletín está destinada únicamente a fines informativos y educativos. No debe considerarse una solicitud de oferta o venta de ningún valor. Se hace todo lo posible para proporcionar información precisa y completa. Sin embargo, no podemos garantizar que no haya errores. No hacemos ninguna afirmación, promesa o garantía sobre la exactitud, integridad o adecuación del contenido de este comentario y renunciamos expresamente a la responsabilidad por errores y omisiones en el contenido de este comentario. David Chapman se esforzará siempre por garantizar la exactitud y la actualidad de toda la información. El lector asume todo el riesgo al operar con valores y David Chapman aconseja consultar a un asesor financiero profesional autorizado antes de proceder con cualquier operación o idea presentada en este boletín. David Chapman puede poseer acciones de las empresas mencionadas en este boletín. Compartimos nuestras ideas y opiniones sólo con fines informativos y educativos y esperamos que el lector realice la debida diligencia antes de considerar una posición en cualquier valor. Eso incluye consultar con su propio asesor financiero profesional autorizado.