El gobernador está bloqueando el estado debido a la propagación de las infecciones del virus CCP. Como el virus CCP es la epidemia más mortal desde la Peste Negra del siglo14, no tuvo opción. Así que no habrá festividades de Acción de Gracias para mi familia la semana que viene. Tristemente, me tomaré la semana que viene libre ya que asistiré al funeral del pavo favorito de nuestra familia. Tom era un buen pavo, un pavo leal, y nuestra mejor suposición es que se le cayó la cabeza por el calentamiento global. Todos queríamos a Tom, y planeamos darle un Irish Wake el próximo jueves que será recordado por mucho tiempo. No publicaré un artículo la semana que viene.

El lunes16 de noviembre, el Dow Jones hizo su primer BEV Cero en el gráfico de Bear’s Eye View desde febrero pasado, pero no llegó a sacar 30K por unos cincuenta puntos. Con cuatro días restantes en la semana de comercio, uno podría ser perdonado para asumir que el lunes por la noche cerraríamos esta semana por encima de 30.000. Pero eso no iba a ser así, ya que el Dow Jones cerró la semana 687 puntos por debajo del máximo histórico del lunes.

¿Vamos a ver al Dow Jones por encima de los 30.000? Yo apostaría por ello. Tan grotesco como la burbuja de agosto de 1971 está abajo, una consecuencia visible del desmantelamiento de la estaca de oro de 35 dólares de Bretton Woods (Estrella Roja), no ver al Dow Jones inflarse a niveles muy por encima de 30K haría de alguna manera que el absurdo que se exhibe abajo sea incompleto.

Mirando la acción de esta semana en los bares diarios de abajo, el Dow Jones del lunes hizo su movimiento en la historia del mercado, y luego perdió impulso a medida que la semana transcurría. Tal vez la próxima semana veamos al Dow Jones cerrar por encima de los 30K.

Los toros no deberían desanimarse todavía, porque como vemos abajo el FOMC sigue «inyectando» mucha «liquidez» en el sistema financiero. La semana pasada «inyectaron» 68.250 millones de dólares en el sistema bancario. Aunque eso puede estar muy por debajo de lo que estaban «inyectando» en febrero y marzo pasados, está muy por encima de las «inyecciones» del FOMC antes de octubre de 2019, cuando el Presidente de la Reserva Federal Powell comenzó su «No QE#4», que se ve claramente a continuación.

«Apriete Cuantitativo» (QT); ¿cuándo fue la última vez que se mencionó eso en los principales medios financieros? Mirando el gráfico de abajo diría que hace poco más de un año.

Abajo hay otra vista de los datos graficados arriba, sus 10Wk M/A se remontan a 1995. Me gustan ambos gráficos, pero el de abajo tiene más impacto ya que también incluye los QE #1-3.

¿Fue una coincidencia que después de su patético QT, el FOMC se viera obligado a «inyectar» más «liquidez» en el sistema bancario en sólo seis meses de lo que tenía para sus QEs 1-3? No lo creo. ¿Otro QT? No por el momento.

Por diseño, el sistema financiero es extremadamente complicado para ocultar su funcionamiento interno y las relaciones entre los bancos y los políticos, por lo que nadie fuera del sistema puede decir realmente lo que está pasando hasta que los que están dentro del sistema necesitan unas pocas decenas de billones de dólares para un rescate.

Pero los forasteros, como nosotros, pueden ver la suavidad con la que giran sus engranajes por la cantidad de grasa que se requiere para que la máquina siga avanzando. Por ese estándar – la grasa requerida – el funcionamiento interno de las altas finanzas ha girado con dificultad desde octubre de 2019 como se ve en los dos gráficos anteriores. Pero lo cerca que está Wall Street de estar en una crisis es algo que no descubriremos hasta que no puedan ocultarlo más.

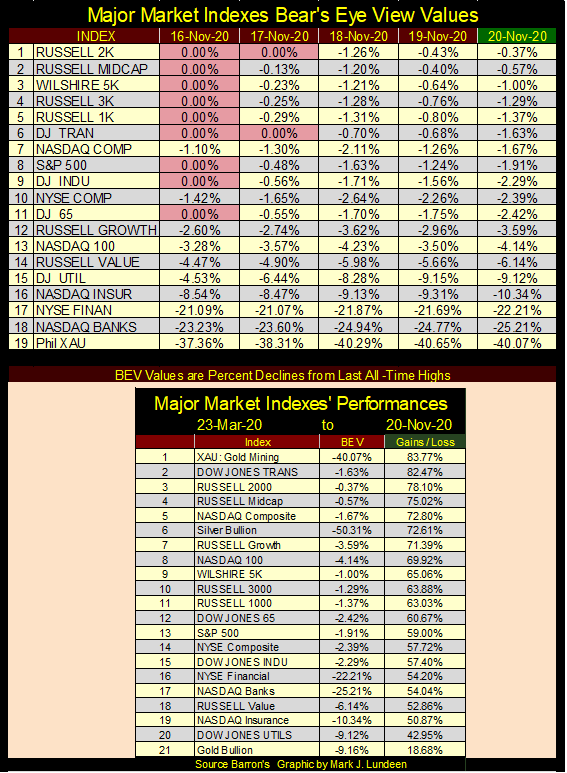

Aquí está la tabla de Valores BEV del Mercado Mayor. El lunes se hizo mucha historia del mercado, pero a medida que la semana transcurría estos índices de mercado se desinflaron desde sus máximos de principios de semana.

El índice de la minería de oro (XAU) está cayendo detrás del índice bancario NASDAQ y otros índices financieros. Es desalentador, pero mi inclinación a comprar los mineros de oro y plata no cambia.

Mi siguiente gráfico muestra todos los cierres diarios de la UAE desde que empezó a operar en 1983. En el cierre de la semana, la UAE ha subido unos 30 dólares desde su primer cierre diario de hace 37 años. Si el oro todavía se fijara en 35 dólares la onza, y la deuda nacional de los EE.UU. estuviera todavía por debajo de un billón de dólares, y si el FOMC no hubiera «monetizado» más de 6 billones de dólares desde 1983, este gráfico tendría algún sentido.

Tal como está, en mi opinión este gráfico ilustra cuán manipulado ha estado el sistema financiero durante décadas. Cuando el sistema financiero finalmente se rompe, y los «políticos» llegan al punto en que no importa cuánta grasa «inyecten» en su máquina, simplemente no puede avanzar más, los mineros de oro y plata van a ser activos fantásticos para mantener.

Hasta entonces, el hecho de tener un minero de oro y plata que paga un dividendo probablemente ofrece más ingresos que el dinero depositado en un banco. También se podría invertir en acciones de primera clase como AT&T. Pero AT&T, como demasiadas empresas de primera línea maduras, ha asumido enormes deudas desde la crisis crediticia de 2008-09 para financiar sus programas de recompra de acciones y dividendos. En el siguiente enlace, AT&T tiene deudas por valor de 150.000 millones de dólares y está vendiendo Fake News CNN para reducir su carga de la deuda. Buena suerte con eso.

https://www.foxnews.com/media/cnn-att-trump-ratings-buy-debt-charlie-gasparino

Históricamente, las acciones de primera categoría han sido una vaca lechera en tiempos de problemas financieros. No creo que ese sea el caso la próxima vez que el Sr. Oso haga una visita a Wall Street. Realmente tiene sentido mantener una buena posición en la minería de oro y plata.

En el gráfico de la BEV del oro, aún se niega a cerrar por debajo de la línea del 10% de la BEV, lo cual ha ocurrido durante más de tres meses. Lo mismo ocurrió con el Dow Jones, pero cuando cerró por debajo de su línea BEV -10% once días después, cerró en un nuevo máximo histórico. ¿Podría sucederle eso al oro? ¡Claro que sí!

Pero al igual que mi Gobernador, que cerró el estado para el Día de Acción de Gracias, parece que los «responsables políticos» han cerrado los mercados financieros para evitar que cualquier emoción estrese su sistema financiero por miedo a lo que pueda suceder.

A diferencia de cuando Alan Greenspan recorrió Wall Street como un coloso hace décadas, ser un banquero central ya no es divertido.

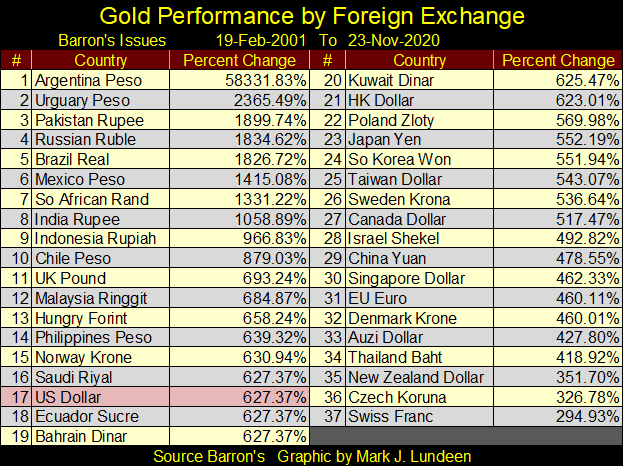

En el cuadro que figura a continuación, en realidad dos cuadros más abajo, se enumeran los resultados del oro en diversas monedas extranjeras. Tengan en cuenta que una onza de oro es sólo una onza de oro. Es la gente que le asigna un valor de mercado en términos de una u otra moneda. Décadas atrás, por ley una onza de oro valía 35 dólares. Se fijó en 35 dólares la onza porque el Tesoro de los EE.UU. no emitió más de 35 dólares en papel moneda por cada onza de oro que tenía. Lo que esa onza de oro, o 35 dólares comprados fue determinado por el mercado.

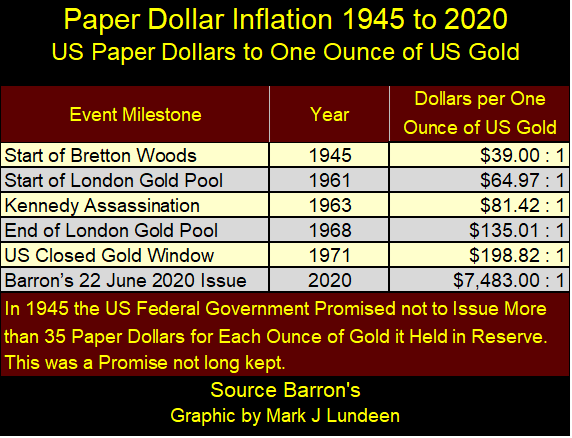

Después de la Segunda Guerra Mundial, eso no duró mucho tiempo ya que el Tesoro de los Estados Unidos comenzó a emitir más dólares en papel de lo que justificaban sus reservas de oro, como se ve en la tabla siguiente.

No he actualizado esta tabla, pero hasta la emisión de Barron del 22 de junio de 2020, el Tesoro de los EE.UU. había emitido 7483 dólares de papel (CinC) por cada onza de oro que tenía en sus reservas de lingotes. Este aumento en la moneda, y el crédito bancario sin control por un vínculo con el oro es la inflación.

Cuando la inflación fluye hacia las acciones, los bonos y los bienes raíces se llama «Mercados alcistas», hasta que la burbuja explota y la vida de la gente se arruina en el siguiente reventón. Cuando fluye hacia los bienes de consumo y los artículos del costo de vida se llama inflación del IPC y la gente descubre que sus ingresos ya no cubren sus gastos.

Esto ha sido cierto durante décadas como ilustra la siguiente cita de un show de Burns y Allen de 1957:

«El verdadero problema de la jubilación es el dinero. La mayoría de la gente salva toda su vida para jubilarse con el mismo estilo que disfrutaba cuando trabajaba, sólo para darse cuenta de que no puede vivir como antes, incluso mientras sigue trabajando. Ves estos anuncios para la jubilación y siempre tienen barcos de pesca en el fondo. Eso es porque por 120 dólares al mes, la pesca es la única forma en que los jubilados pueden alimentarse.

– George Burns: Burns and Allen Television Show / Temporada 8 Episodio 9, 1957

Tengan en cuenta que con la tabla de abajo estamos viendo una onza de oro. El porcentaje de cambio se debe a la «política monetaria» de un banco central en particular. Eso más el precio del oro en US$ es una valoración manipulada, manipulada a la baja para que nadie sepa realmente cuál sería el precio del oro, o de la plata si se permitiera que sus valoraciones en dólares se inflaran en un mercado libre.

Se habla de que el Presidente Trump va a terminar con el estándar monetario del petrodólar, donde todo el petróleo crudo que se vende en el extranjero se vende en dólares americanos. No sé nada de eso, excepto decir que si es así, no lo ha terminado todavía ya que todos los reinos petroleros del Golfo Pérsico más Ecuador (un exportador de petróleo) #16-20 siguen vinculados al dólar #17.

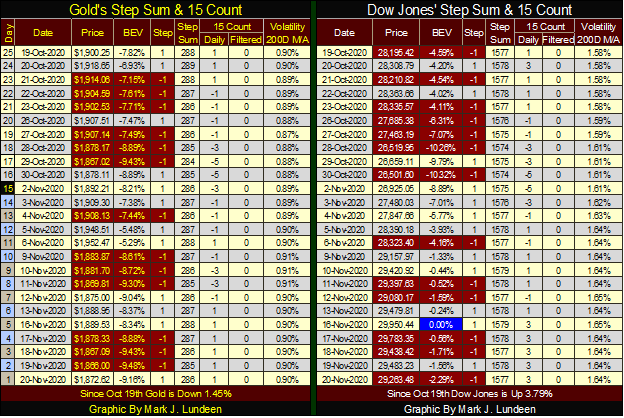

Pasando al gráfico de la suma escalonada del oro, la corrección que comenzó el6 de agosto después de su último máximo histórico de 2061 dólares continúa. Esperaba que esta corrección terminara antes de la conclusión de 2020, pero cada vez parece más que el oro no alcanzará un nuevo máximo histórico en un futuro próximo. No se desanime, así es como funcionan los mercados; molesto hasta que obtenemos lo que queremos de ellos.

En el gráfico del VEB del oro arriba he notado que el oro aún tiene que corregir hasta la línea del VEB -10%. Eso sería 1855 dólares en este gráfico. Coloqué una línea roja a 1750 dólares para destacar una corrección del 15% en el precio del oro. No creo que el oro llegue a esa línea, pero podría.

En tiempos pasados los toros de oro se han mantenido firmes, como lo están haciendo ahora, sólo para capitular repentinamente a niveles inferiores. De hecho, me gustaría que, un colapso hasta la línea roja de abajo, ya que puede acelerar el próximo avance del oro a nuevos máximos históricos.

Tal como están las cosas, no tenemos nada de qué quejarnos, no cuando notamos cómo el oro, desde el verano de 2018, ha aumentado de 1200 a más de 2000 dólares dos años después. Lo que va a pasar va a pasar. Así que puede ser mejor aceptar que el oro está en una corrección para el futuro previsible, que puede tocar fondo en algún lugar por encima o por debajo de la línea roja de 1750 dólares, y dejarlo así hasta que reanude su avance.

El Dow Jones en su gráfico de suma escalonada sigue avanzando desde sus mínimos de marzo. Ha alcanzado un nuevo máximo esta semana pero no ha podido cerrar por encima de la línea de los 30K por sólo 50 dólares. Espero que el Dow Jones supere los 30.000 la próxima semana o pronto.

No hay nada emocionante en la tabla de la suma de los pasos del oro. Su suma de pasos ha bajado dos pasos en las últimas veinticinco sesiones de COMEX. Su cuenta de 15 cerró la semana en un +1, o en los últimos 15 días de comercio el oro cerró siete días y subió ocho para un +1 neto.

Mirando los valores de BEV del oro desde el19 de octubre, ha estado cerca de romper por debajo de su línea de BEV -10%, pero hasta ahora los toros han defendido esa línea. Si cae por debajo de este nivel (BEV -10%) no hay necesidad de entrar en pánico.

Mirando la tabla de suma de pasos del Dow Jones, las cosas son un poco más emocionantes. El conteo de 15 del Dow Jones bajó a -5 el 30 de octubre mientras cerraba por debajo de su línea de BEV -10%. Desde entonces ha visto más avances diarios que descensos, y alcanzó un nuevo máximo histórico el16 de noviembre.

Aquí hay un último gráfico de la semana; los valores indexados de los cuatro grandes metales preciosos. ¿Qué pasa con el paladio? El paladio se utiliza principalmente como catalizador para convertidores catalíticos de automóviles, y estoy seguro de que se utiliza en otros lugares por sus características químicas únicas. También se usa en joyería ya que es un bonito metal blanco que no se empaña.

Pero el paladio ha estado avanzando desde principios de 2016, cuando el oro y la plata también tocaron fondo. En los últimos cinco años el paladio ha dejado atrás los antiguos metales monetarios.

Así que, ¿el próximo gran movimiento va a llevar al paladio hacia el oro y la plata, o el oro y la plata van a jugar a ponerse al día con el paladio? Soy optimista. Creo que en el 2021 veremos que el oro y la plata comenzarán a alcanzar al paladio en el gráfico de arriba.

__

(Imagen destacada de Markus Spiske a través de Unsplash)

DESCARGO DE RESPONSABILIDAD: Este artículo fue escrito por un tercero, traducido por Born2Invest y no refleja la opinión de Born2Invest, su dirección, personal o sus asociados. Por favor, revise nuestro Descargo de responsabilidad para más información.

Este artículo puede incluir declaraciones sobre el futuro. Estas declaraciones prospectivas se identifican generalmente con las palabras «creer», «proyectar», «estimar», «llegar a ser», «planear», «querer» y expresiones similares. Estas declaraciones prospectivas implican riesgos conocidos y desconocidos, así como incertidumbres, incluidas las que se tratan en las siguientes declaraciones de advertencia y en otras partes de este artículo y de este sitio. Aunque la Compañía puede creer que sus expectativas se basan en suposiciones razonables, los resultados reales que la Compañía puede lograr pueden diferir materialmente de cualquier declaración con miras al futuro, que refleja las opiniones de la administración de la Compañía sólo a partir de la fecha del presente documento. Además, asegúrese de leer estas revelaciones importantes.